यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

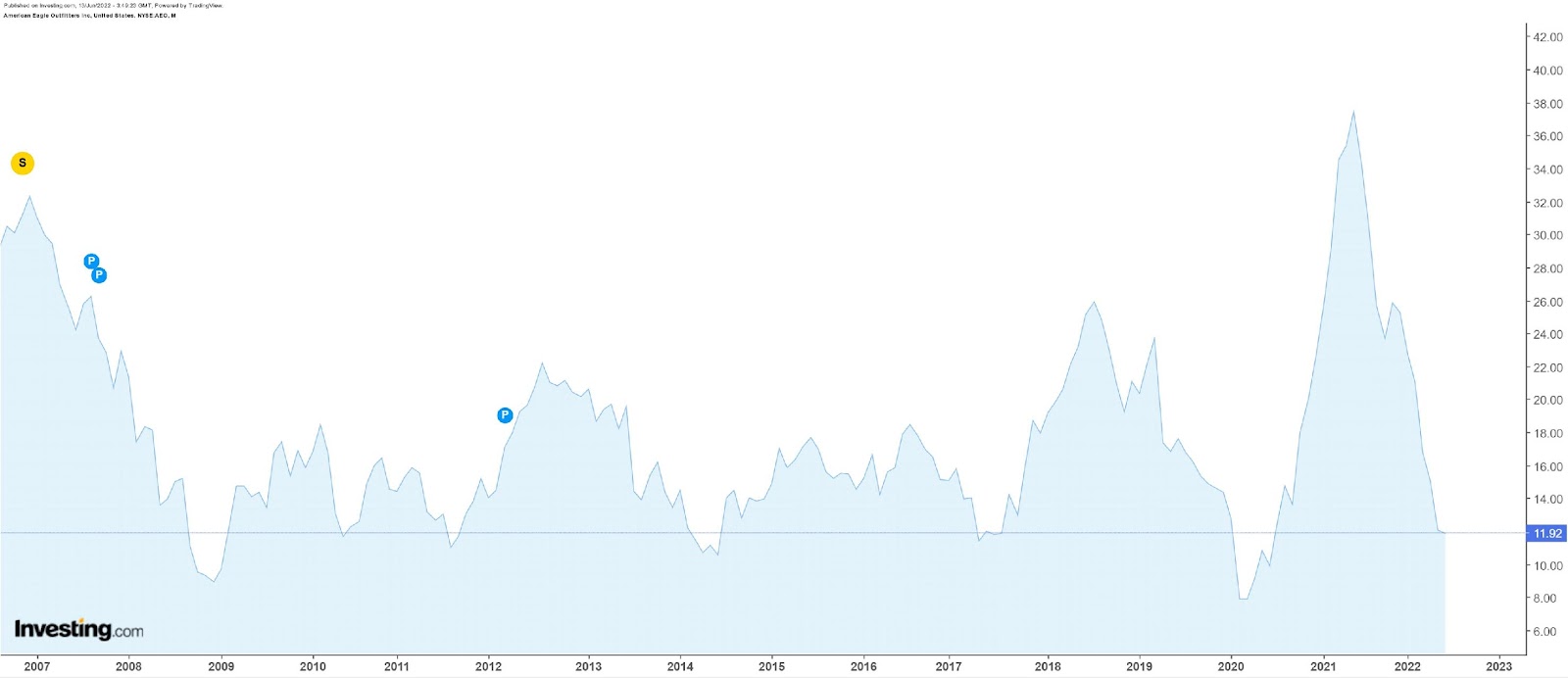

American Eagle Outfitters (NYSE:AEO) के लॉन्ग-टर्म चार्ट को बुलिश के रूप में देखने के लिए एक अनुभवी तकनीकी विश्लेषक की आवश्यकता नहीं है:

जब AEO के कपड़े, एक्सेसरीज़ और पर्सनल केयर प्रोडक्ट रिटेलर के शेयर शुक्रवार के $ 11.92 के करीब से नीचे आते हैं, तो इतिहास कहता है कि स्टॉक एक खरीद है। और यह सिर्फ इतिहास नहीं है: फिलहाल, शेयरों के लिए भी मजबूत मौलिक और गुणात्मक तर्क हैं।

लेकिन एक पुराने बाजार की आरी को मोड़ने के लिए, यह समय अलग हो सकता है। अमेरिकी ईगल का लाभ मार्जिन संभावित रूप से भारी गिरावट के लिए तैयार है, मैक्रोइकॉनॉमिक वातावरण बिगड़ने का खतरा है और खुदरा विक्रेता की बैलेंस शीट काफी मजबूत नहीं है।

लंबे दृष्टिकोण को देखते हुए, AEO स्टॉक में अभी भी कुछ वादा है। लेकिन, चार्ट क्या कहता है, इसके बावजूद, $12 पर भी अभी जल्दी करने की कोई आवश्यकता नहीं है।

वित्तीय 2021 की वृद्धि

2021 खुदरा विक्रेताओं के लिए शायद आश्चर्यजनक रूप से एक बड़ा वर्ष था। अमेरिकी ईगल की वित्तीय चौथी तिमाही 2021 की रिपोर्ट (इस वर्ष की 29 जनवरी को समाप्त) का एक अंश दिखाता है कि पर्यावरण कितना फायदेमंद था:

$2.0 बिलियन का सकल लाभ वित्त वर्ष 2020 में $1.1 बिलियन से 73% बढ़ गया। सकल मार्जिन विस्तार मजबूत उत्पाद मांग, उच्च पूर्ण-मूल्य वाली बिक्री, कम प्रचार, किराए की बचत, ग्राहक वितरण क्षमता और इन्वेंट्री अनुकूलन पहल से प्रेरित था।

साल-दर-साल सकल लाभ डॉलर में आश्चर्यजनक वृद्धि के ड्राइवरों को खोलना लायक है। "मजबूत उत्पाद मांग" शायद कोरोनावायरस महामारी के संदर्भ में अजीब लगता है। यह सुझाव दे सकता है कि अमेरिकी ईगल ने आकर्षक वर्गीकरण के माध्यम से उस मांग को बनाने का विशेष रूप से अच्छा काम किया है।

लेकिन खुदरा विक्रेताओं ने पिछले साल अच्छा प्रदर्शन किया, यहां तक कि एक मुश्किल 2020 के मुकाबले आसान तुलना के लिए लेखांकन। आखिरकार, महामारी अभी भी बनी हुई है, खासकर वर्ष की पहली छमाही के दौरान। प्रोत्साहन भुगतान और कई मामलों में, यात्रा और अनुभवों पर खर्च में तेजी से कमी के कारण, उपभोक्ताओं के पास नकदी की कमी थी।

उस मांग का मतलब था कि अमेरिकी ईगल को बिक्री बढ़ाने के लिए कम प्रचार की पेशकश करनी पड़ी। इसका मतलब यह भी था कि प्रतियोगियों ने भी ऐसा ही किया, जिससे महामारी से पहले उद्योग को चिह्नित करने वाली गहन छूट को तेजी से कम किया गया। अधिक पूर्ण-मूल्य वाली बिक्री का अर्थ है उच्च सकल मार्जिन। किराए की बचत और उच्च ऑनलाइन राजस्व के कारण अधिक कुशल वितरण ने परिचालन मार्जिन में और सुधार किया।

वित्त वर्ष 2019 में, अमेरिकन ईगल ने 35.3% का सकल मार्जिन पोस्ट किया। FY21 में यह आंकड़ा 39.7% था। एक रिटेलर के लिए 440 बेसिस प्वाइंट का अंतर बहुत बड़ा है, और इससे ऑपरेटिंग मार्जिन में भी तेजी से विस्तार हुआ है।

FY19 में अमेरिकन ईगल का ऑपरेटिंग मार्जिन केवल 7.3% था; वे दो साल बाद 12% थे। नतीजतन, महामारी की शुरुआत में परिवर्तनीय ऋण पर किए गए ब्याज व्यय के साथ, प्रति शेयर समायोजित आय बढ़ गई। न्यूनतम वृद्धि के वर्षों के बाद, वित्त वर्ष 19 में समायोजित ईपीएस $ 1.48 था। FY21 में, American Eagle का समायोजित EPS $2.19 था, जो लगभग 50% अधिक था।

मार्जिन नीचे जा रहे हैं

हालाँकि, समस्या यह है कि 12% मार्जिन अस्थिर है। 2010 के उत्तरार्ध के दौरान उद्योग पर हावी और खुदरा शेयरों पर ढक्कन रखने वाला प्रचार वातावरण वापस आ रहा है। टारगेट (NYSE:TGT) पहले ही दो बार कमाई पर चेतावनी दे चुका है; जैसा कि थॉमस ह्यूजेस ने लिखा है, "पूरी कीमत वाली बिक्री, कम प्रचार गतिविधि, और व्यापक मार्जिन का युग समाप्त हो गया है।"

लक्ष्य स्टॉक को इसके कम मार्गदर्शन और इसकी इन्वेंट्री के बारे में आशंकाओं से कुचल दिया गया है, जो पहली तिमाही में साल-दर-साल 43% बढ़ा है। इसी अवधि के दौरान अमेरिकन ईगल आउटफिटर्स की इन्वेंट्री 34% बढ़ी। अप्रत्याशित रूप से, टारगेट की तरह, अमेरिकन ईगल ने अपने ऑपरेटिंग प्रॉफिट आउटलुक को घटा दिया।

Q4 के बाद, AEO ने ऑपरेटिंग प्रॉफिट में $550 मिलियन से $600 मिलियन के लिए मार्गदर्शन किया, जो अभी भी 10% से अधिक मार्जिन का सुझाव देता है। Q1 के बाद, कंपनी ने केवल इतना कहा कि उसकी कमाई वित्त वर्ष 2019 में हासिल किए गए $ 314 मिलियन से ऊपर होगी। यह बदले में तीन साल पहले देखे गए 7% के स्तर के आसपास मार्जिन का सुझाव देता है, और शायद इससे भी बदतर।

फिर से, जैसा कि ह्यूजेस ने लिखा है, पूर्ण मूल्य वाली बिक्री का युग समाप्त हो गया है। इसके बजाय, नया अमेरिकी ईगल पुराने अमेरिकी ईगल की तरह सबसे अच्छा दिखता है।

AEO स्टॉक के लिए मामला

निष्पक्ष होने के लिए, बस पुराना अमेरिकी ईगल होना काफी अच्छा हो सकता है। AEO स्टॉक 2020 की शुरुआत में $15 के करीब था। और इससे पहले, निवेशकों ने आम तौर पर मौजूदा स्तरों के आसपास कदम रखा।

इस बीच, शेयर अब इस साल के आम सहमति ईपीएस अनुमान 9x से कम पर व्यापार करते हैं, और स्टॉक 6% की स्वस्थ उपज देता है। वहाँ निश्चित रूप से एक मामला है कि नए सामान्य की कीमत है और फिर कुछ।

यह कोई भयानक तर्क नहीं है। खुदरा सामान्य तौर पर चुनौतीपूर्ण दिखता है, लेकिन कुछ अवधारणाएं AEO के एरी ब्रांड जितनी मजबूत हैं। एरी ने पिछली चार तिमाहियों में $1.4 बिलियन का उत्पादन किया है, जिसमें 2 बिलियन डॉलर का मध्यावधि प्रबंधन लक्ष्य है। अमेरिकन ईगल का उद्यम मूल्य केवल $2.3 बिलियन या 1.6x एरी राजस्व है। एक तर्क है (एक तर्क जो शायद बहुत आशावादी है, लेकिन फिर भी उचित सीमा में है) कि निवेशकों को अमेरिकी ईगल ब्रांड मुफ्त में मिल रहा है, या कम से कम कुछ करीब है।

लेकिन 2022 में AEO के 12 डॉलर और 2020 में 12 डॉलर या 2017 या 2014 में स्टॉक के बीच एक उल्लेखनीय अंतर है: अर्थव्यवस्था। 2020 में मंदी देखी गई, लेकिन यह अब तक की सबसे छोटी मंदी थी। इसके अलावा, मैक्रो वातावरण AEO के पक्ष में था।

इस बार ऐसा होने की शायद ही कोई गारंटी हो। मुद्रास्फीति एक स्पष्ट समस्या है। इन्वेंट्री ढेर और यात्रा और अनुभवों की समवर्ती मजबूत मांग से पता चलता है कि उपभोक्ता चीजों के मालिक होने के बजाय चीजों पर खर्च करना पसंद करेंगे। वास्तव में, पिछले 24 महीनों के बाद, उनके पास पर्याप्त से अधिक होने की संभावना है।

अगर अर्थव्यवस्था बदल जाती है, या भले ही खुदरा सामानों पर खर्च नरम रहता है, एक सस्ता स्टॉक मूल्य पर्याप्त नहीं होगा। इससे भी महत्वपूर्ण बात यह है कि स्टॉक की कीमत इतनी सस्ती नहीं लग रही है। फिर से, प्रबंधन ने इस वर्ष 7% की सीमा में मार्जिन का अनुमान लगाया है, अतिरिक्त दबाव का एक साधारण 100 आधार अंक प्रति शेयर आय में लगभग 20% की गिरावट करता है (जैसा कि ब्याज लागत तय की जाती है)। इस प्रकार मूल्य-से-आय गुणक इस प्रकार लगभग 11x तक चला जाता है - उस सीमा में जहां AEO आम तौर पर महामारी से पहले कारोबार करता था।

तो यह संभव है कि यहां बाजार ओवरशॉट हो। यह संभव है कि निवेशक एक बार फिर इन स्तरों पर कदम रखें। लेकिन यह केवल एक घबराए हुए बाजार द्वारा संचालित बिकवाली नहीं है, या जिसने AEO स्टॉक को ऐसे मूल्यांकन पर छोड़ दिया है जिसका कोई मतलब नहीं है। यहां वास्तविक चुनौतियां हैं, और 7% ऑपरेटिंग मार्जिन उन चुनौतियों के प्रबंधन के लिए बहुत कम कुशन का सुझाव देते हैं। इस बार वास्तव में अलग हो सकता है।

अस्वीकरण: इस लेखन के समय, विंस मार्टिन के पास उल्लिखित किसी भी प्रतिभूति में कोई पद नहीं है।

***

अपने अगले विचार पर गति प्राप्त करना चाहते हैं? InvestingPro+ के साथ, आप पा सकते हैं:

- पिछले 10 वर्षों के लिए किसी भी कंपनी की वित्तीय स्थिति

- लाभप्रदता, वृद्धि, और बहुत कुछ के लिए वित्तीय स्वास्थ्य स्कोर

- दर्जनों वित्तीय मॉडलों से परिकलित उचित मूल्य

- कंपनी के साथियों से त्वरित तुलना

- मौलिक और प्रदर्शन चार्ट

और भी काफी। सभी प्रमुख डेटा तेजी से प्राप्त करें ताकि आप InvestingPro+ के साथ एक सूचित निर्णय ले सकें।