ईरान युद्ध बढ़ने से तेल और डॉलर में तेज़ी आने से सोने की कीमतों में गिरावट आई

- उच्च मुद्रास्फीति निश्चित आय को नष्ट कर रही है जो निवेशक अपने पोर्टफोलियो से उत्पन्न करते हैं

- ऐसे उच्च लागत वाले वातावरण में, लाभांश शेयरों को खरीदना समझ में आता है जो मुद्रास्फीति की दर से तेजी से अपना भुगतान बढ़ाते हैं

- होम डिपो ने पिछले 10 वर्षों में भुगतान में औसतन 21% वार्षिक वृद्धि प्रदान की है

1981 के अंत के बाद से मार्च में अमेरिकी उपभोक्ता कीमतों में सबसे अधिक वृद्धि हुई, जो जीवन की वर्तमान दर्दनाक उच्च लागत को रेखांकित करती है। श्रम विभाग के आंकड़ों के अनुसार, फरवरी में 7.9% वार्षिक लाभ के बाद उपभोक्ता मूल्य सूचकांक एक साल पहले की तुलना में 8.5% उछल गया।

बढ़ती मुद्रास्फीति उन लोगों के लिए सबसे बड़े दुश्मनों में से एक है जो आय के स्रोत के रूप में पूंजी निवेश पर निर्भर हैं। यह विशेष रूप से प्रासंगिक है जब अधिकांश निश्चित आय वाली संपत्तियां औसत मूल्य वृद्धि से काफी कम होती हैं।

ऐसे माहौल में, उच्च गुणवत्ता वाले डिविडेंड स्टॉक खरीदना, जो मुद्रास्फीति की दर से तेजी से अपना भुगतान बढ़ाते हैं, जाने का सबसे अच्छा तरीका है।

चूंकि इक्विटी में उच्च जोखिम का स्तर होता है, इसलिए निवेशकों को पोर्टफोलियो में उतार-चढ़ाव के लिए तैयार रहना चाहिए। हालांकि, आप ठोस बैलेंस शीट वाले उच्च-गुणवत्ता वाले शेयरों और लाभांश का भुगतान करने के इतिहास पर ध्यान केंद्रित करके उन जोखिमों में से कुछ को कम कर सकते हैं।

इस विषय को ध्यान में रखते हुए, नीचे हमने दो शेयरों को सूचीबद्ध किया है जिन्हें आय निवेशक अभी खरीदने पर विचार कर सकते हैं। प्रत्येक स्टॉक उच्च कीमतों के प्रभाव का मुकाबला करने के लिए ठोस पूंजीगत लाभ और पर्याप्त भुगतान की संभावना प्रदान करता है।

1. होम डिपो

गृह सुधार जायंट Home Depot (NYSE:HD) मुद्रास्फीति से लड़ने और बढ़ते लाभांश अर्जित करने के लिए आपके पोर्टफोलियो में रखने के लिए एक उत्कृष्ट स्टॉक है। HD मंगलवार को $306.29 पर बंद हुआ।

अटलांटा स्थित खुदरा विक्रेता के पास मुद्रास्फीति दर की तुलना में अपने भुगतान को और अधिक तेज़ी से बढ़ाने का एक प्रभावशाली ट्रैक रिकॉर्ड है। पिछले 10 वर्षों के दौरान, होम रेनोवेशन जायंट ने भुगतान में औसतन 21% वार्षिक वृद्धि प्रदान की है। कंपनी ने क्रमिक रूप से सकारात्मक आय रिपोर्ट भी दी है।

2.48% के वार्षिक डिविडेंड प्रतिफल के साथ, कंपनी प्रति शेयर $1.9 का तिमाही भुगतान प्रदान करती है। और, 42% के प्रबंधनीय भुगतान अनुपात के साथ, डिविडेंड भुगतान में बढ़ने के लिए बहुत अधिक जगह है, खासकर जब होम डिपो चल रहे आवास बूम के बीच अपने उत्पादों की उच्च मांग से लाभान्वित हो रहा है।

पिछले हफ्ते, यूबीएस ने एचडी को "उच्च-गुणवत्ता" डिविडेंड-भुगतान वाले शेयरों की अपनी सूची में शामिल किया, जो कहता है कि जब विकास के जोखिम बढ़ रहे हैं तो भुगतान कम होने की संभावना नहीं है। इसका नोट जोड़ता है:

"हमने अपने मात्रात्मक मॉडल का उपयोग उन शेयरों को खोजने के लिए किया है जो उनके साथियों की तुलना में उच्च गुणवत्ता वाले हैं, और जो डिविडेंड का भुगतान करते हैं और इसमें कटौती की संभावना नहीं है।"

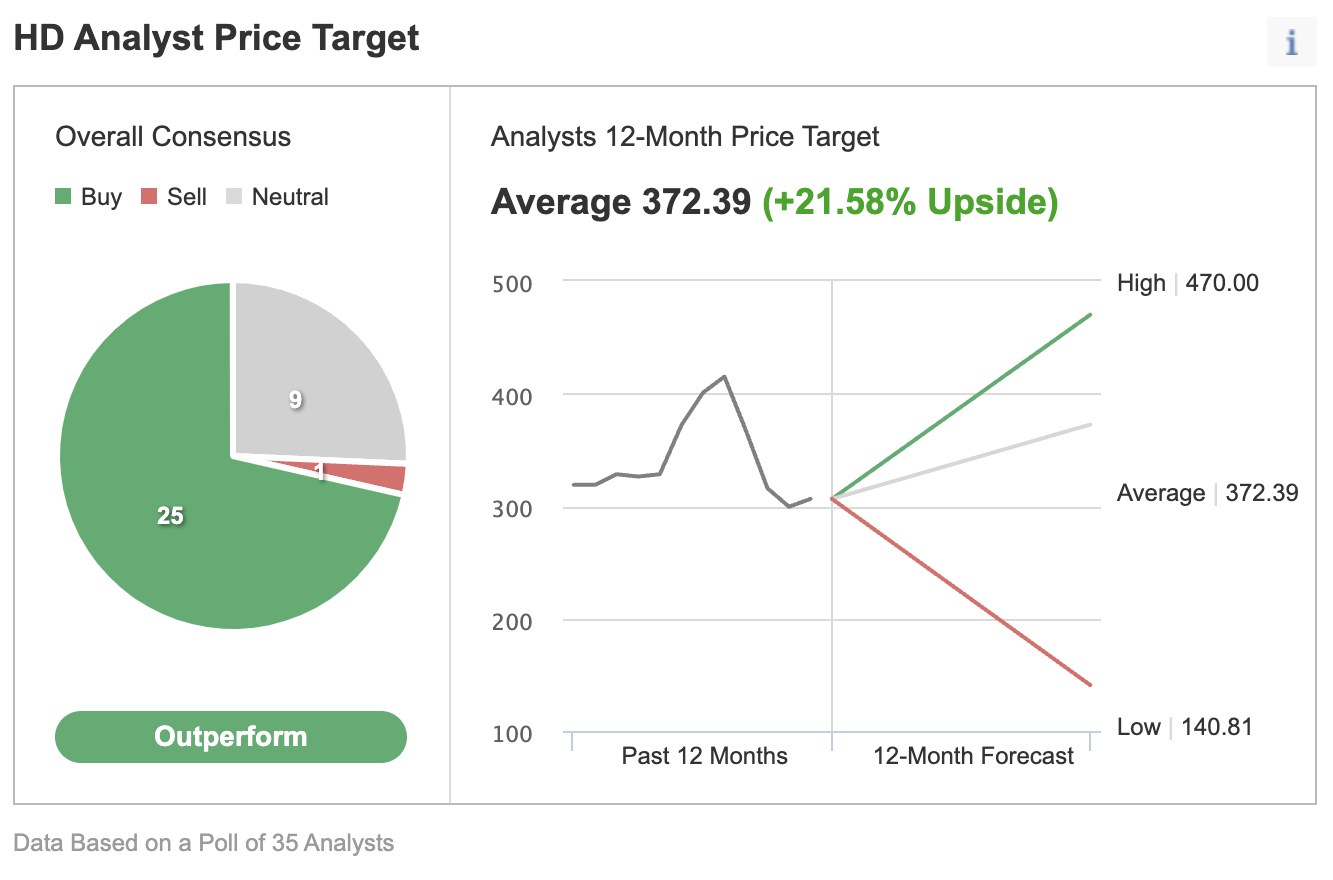

Investing.com के 35 विश्लेषकों के सर्वेक्षण में, 25 वर्तमान में स्टॉक को 'खरीदें' का दर्जा देते हैं, जिसका अर्थ है 12-महीने का मूल्य लक्ष्य प्रदान करते हुए, 21.58% की अपसाइड पोटेंशियल।

Source: Investing.com

2. ऐप्पल

इस अस्थिर आर्थिक माहौल में, मेगा-कैप टेक्नोलॉजी स्टॉक अपनी अपार कमाई क्षमताओं और व्यापक आर्थिक खाई के कारण एक अच्छा दांव बन गए हैं।

iPhone निर्माता Apple (NASDAQ:AAPL) ऐसा ही एक स्टॉक है। AAPL आने वाले कई वर्षों के लिए सेवानिवृत्त लोगों को आय और पूंजी वृद्धि दोनों प्रदान करने की स्थिति में है। Apple मंगलवार को 167.66 डॉलर पर बंद हुआ।

क्यूपर्टिनो, कैलिफ़ोर्निया स्थित कंपनी के पास वैश्विक मंदी से निपटने और आय चाहने वाले निवेशकों को खुश रखने के लिए अविश्वसनीय मारक क्षमता है। यह दुनिया की सबसे अधिक नकदी संपन्न कंपनियों में से एक है। सिक्योरिटीज फाइलिंग के अनुसार, कंपनी का कैश पाइल (नकद, नकद समकक्ष और विपणन योग्य प्रतिभूतियां) वर्तमान में 25 दिसंबर को 200 बिलियन डॉलर से अधिक है।

ऐसी ताकत कंपनी की पिछली कमाई रिपोर्ट में तब दिखी जब विश्लेषकों के अनुमानों में एपल आराम से शीर्ष पर रही।

स्टॉक में 0.53% डिविडेंड उपज है। लेकिन इसे निराशाजनक नहीं माना जाना चाहिए। कंपनी अपने निवेशकों के लिए कुल रिटर्न को बढ़ावा देने के लिए बढ़ते डिविडेंड और शेयर बायबैक का एक शक्तिशाली संयोजन पेश कर रही है। पिछले पांच वर्षों में, Apple ने प्रत्येक वर्ष अपने डिविडेंड में 10% की वृद्धि की। कंपनी वर्तमान में तिमाही भुगतान के लिए प्रति शेयर $0.22 का भुगतान करती है।

इसके अलावा, Apple S&P 500 पर सूचीबद्ध कंपनियों के बीच अपने शेयरों का सबसे बड़ा पुनर्खरीदकर्ता रहा है। स्मार्टफोन, पर्सनल कंप्यूटर और वियरेबल्स निर्माता ने अपने वित्तीय वर्ष 2021 में शेयरों को पुनर्खरीद करने के लिए $ 85.5 बिलियन और डिविडेंड पर $ 14.5 बिलियन खर्च किए, जो सितंबर में समाप्त हो गया।

ये कारक कंपनी को वॉल स्ट्रीट विश्लेषकों के बीच लगातार पसंदीदा पिक बनाते हैं।

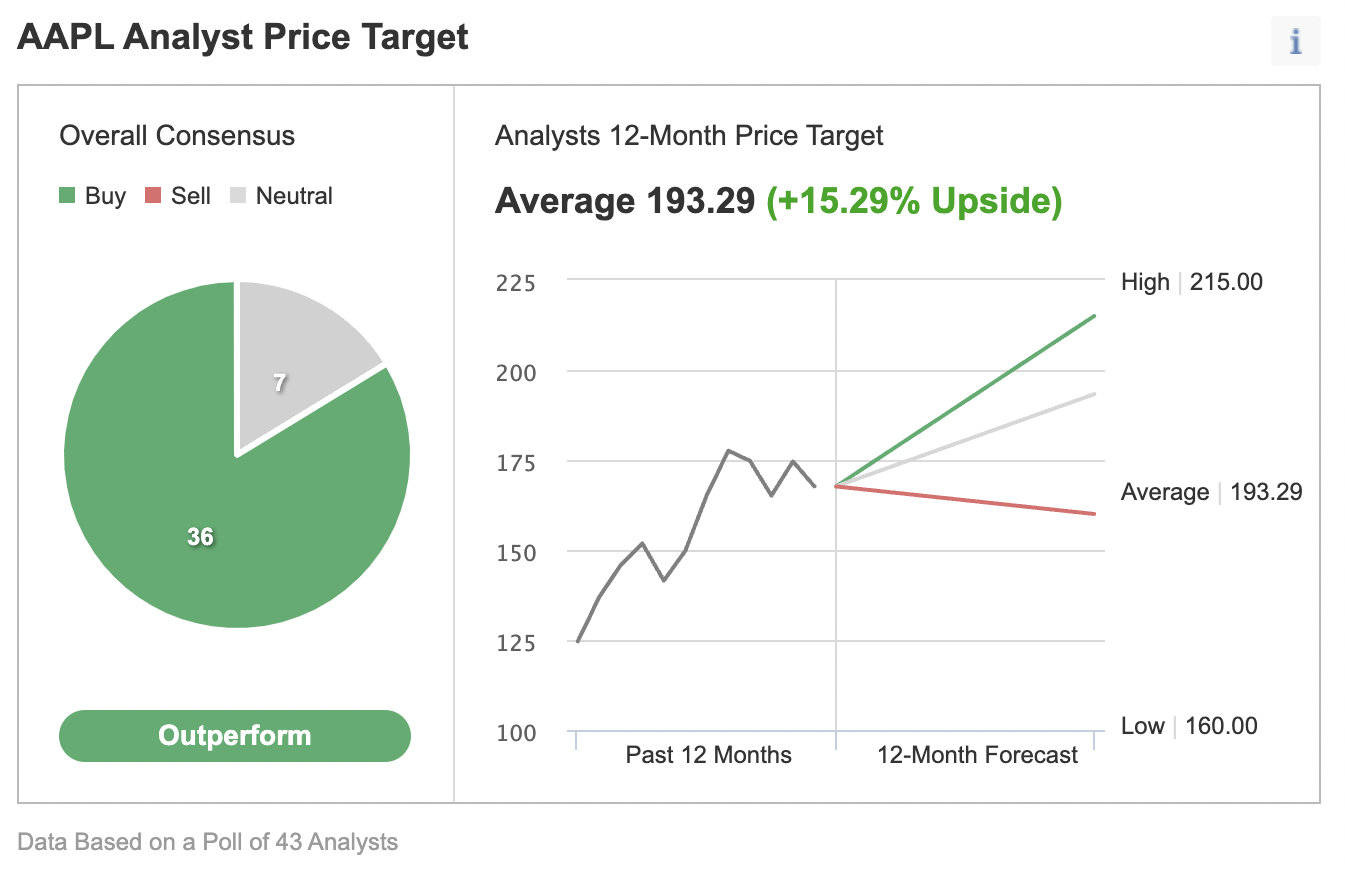

Source: Investing.com

43 विश्लेषकों के एक Investing.com सर्वेक्षण में, 12-महीने के मूल्य लक्ष्य के साथ खरीद के रूप में एक प्रभावशाली 36 दर Apple, जिसका अर्थ है 15.29% की तेजी।