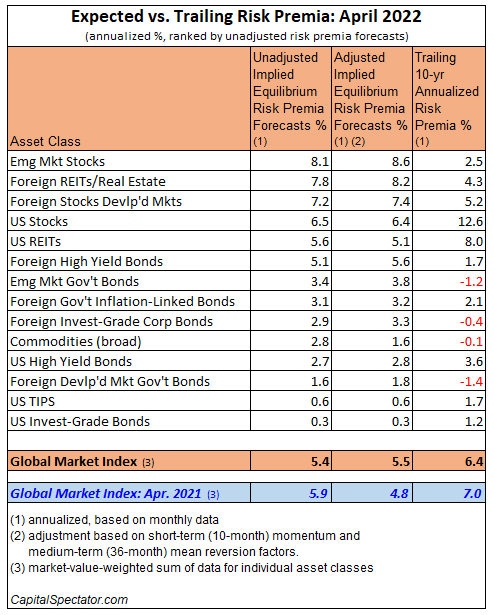

वैश्विक बाजार सूचकांक (जीएमआई) के लिए अप्रैल में अपेक्षित जोखिम प्रीमियम में गिरावट जारी रही। आज का संशोधन लंबी अवधि के लिए 5.4 प्रतिशत वार्षिक वृद्धि की गिरावट को दर्शाता है - पिछले महीने के अनुमान से 40 आधार अंकों की अपेक्षाकृत बड़ी कटौती।

नया अनुमान हाल के वर्षों में प्राप्त रिटर्न के सापेक्ष विश्व स्तर पर विविध बहु-परिसंपत्ति-वर्ग पोर्टफोलियो के लिए अपेक्षाओं को प्रबंधित करने के लिए, इन अद्यतनों में लंबे समय से चित्रित दृष्टिकोण को मजबूत करता है।

जोखिम-आधारित मॉडल (नीचे विस्तृत) के अनुसार, पूर्वानुमान "जोखिम-मुक्त" दर पर अनुमानित दीर्घकालिक प्रतिफल को दर्शाता है। जीएमआई एक अप्रबंधित, बाजार-मूल्य-भारित पोर्टफोलियो है जो सभी प्रमुख परिसंपत्ति वर्गों (नकद को छोड़कर) रखता है और एक अनंत समय क्षितिज के साथ औसत निवेशक के लिए इष्टतम पोर्टफोलियो के सैद्धांतिक बेंचमार्क का प्रतिनिधित्व करता है।

संपत्ति आवंटन और पोर्टफोलियो डिजाइन पर शोध के लिए जीएमआई एक शुरुआती बिंदु के रूप में उपयोगी है। GMI का इतिहास बताता है कि इस निष्क्रिय बेंचमार्क का प्रदर्शन समग्र रूप से सबसे सक्रिय परिसंपत्ति-आवंटन रणनीतियों के साथ प्रतिस्पर्धी है, खासकर जोखिम, व्यापारिक लागत और करों के समायोजन के बाद।

पूर्वानुमान को समायोजित करने के लिए अल्पकालिक गति और मध्यम अवधि के माध्य-प्रत्यावर्तन बाजार कारकों (नीचे परिभाषित) का उपयोग करने से GMI का प्रत्याशित जोखिम प्रीमियम (थोड़ा) वार्षिक 5.5% तक बढ़ जाता है।

सभी पूर्वानुमान आमतौर पर कुछ हद तक गलत होते हैं, हालांकि जीएमआई के अनुमान अपेक्षाकृत विश्वसनीय (यानी, कम गलत) बनाम ऊपर दी गई तालिका में दिखाए गए व्यक्तिगत परिसंपत्ति वर्गों के अनुमानों के होने की उम्मीद है।

विशिष्ट बाजार घटकों (यूएस स्टॉक, कमोडिटीज, आदि) के लिए भविष्यवाणियां जीएमआई आउटलुक में समग्र पूर्वानुमानों की तुलना में अधिक अनिश्चितता के अधीन हैं, एक प्रक्रिया जो समय के साथ कुछ त्रुटियों को कम कर सकती है।

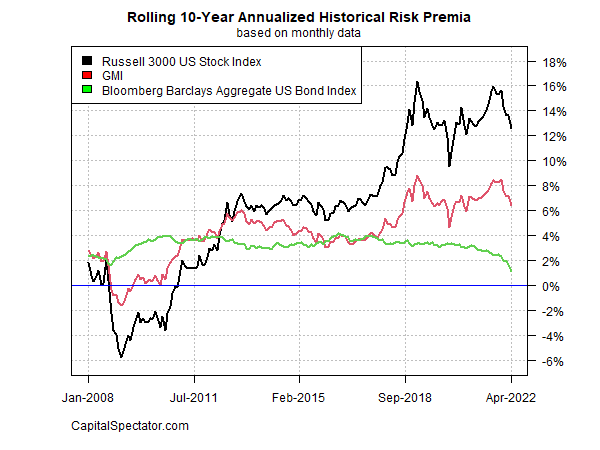

समय के साथ जीएमआई का वास्तविक जोखिम प्रीमियम कैसे बदल गया है, इस पर ऐतिहासिक परिप्रेक्ष्य के लिए, इतिहास को 10 साल के वार्षिक आधार पर देखें। नीचे दिया गया चार्ट जीएमआई के जोखिम प्रीमियम की तुलना पिछले महीने के यूएस स्टॉक (रसेल 3000) और यूएस बॉन्ड (ब्लूमबर्ग एग्रीगेट बॉन्ड) के बराबर करता है।

GMI का मौजूदा 10 साल का प्रदर्शन (रेड लाइन) 6.4% है। हालांकि यह हाल के स्तरों से गिर गया है, यह अभी भी ऊपर बताए गए वर्तमान दीर्घकालिक अनुमान से काफी ऊपर है, जो बताता है कि बहु-परिसंपत्ति-श्रेणी पोर्टफोलियो के लिए प्रदर्शन आम तौर पर पिछले एक दशक में ऐतिहासिक रिकॉर्ड के मुकाबले कम होगा।

आइए उपरोक्त अनुमानों के लिए कार्यप्रणाली और औचित्य की समीक्षा करें। मूल विचार जोखिम अनुमानों के आधार पर इंजीनियर की अपेक्षित प्रतिफल को उलट देना है। सीधे रिटर्न की भविष्यवाणी करने की कोशिश करने के बजाय, यह दृष्टिकोण परिसंपत्ति वर्गों के प्रदर्शन का अनुमान लगाने के लिए जोखिम मेट्रिक्स का उपयोग करने के मामूली अधिक विश्वसनीय मॉडल पर निर्भर करता है। यह प्रक्रिया इस मायने में अपेक्षाकृत मजबूत है कि जोखिम की भविष्यवाणी करना रिटर्न पेश करने की तुलना में थोड़ा आसान है। हाथ में आवश्यक डेटा के साथ, हम निम्नलिखित इनपुट के साथ निहित जोखिम प्रीमियम की गणना कर सकते हैं:

● शार्प अनुपात के रूप में परिभाषित जीएमआई के जोखिम के अपेक्षित बाजार मूल्य का एक अनुमान, जो जोखिम प्रीमियम से अस्थिरता (मानक विचलन) का अनुपात है।

● प्रत्येक परिसंपत्ति की अपेक्षित अस्थिरता (मानक विचलन)

● समग्र पोर्टफोलियो (जीएमआई) के साथ प्रत्येक परिसंपत्ति के लिए अपेक्षित सहसंबंध

अनुमान 1997 के अंत से ऐतिहासिक रिकॉर्ड से लिए गए हैं और भविष्य के मॉडलिंग के लिए पहले अनुमान के रूप में प्रस्तुत किए जाते हैं। प्रत्येक परिसंपत्ति वर्ग के लिए अनुमानित प्रीमियम की गणना उपरोक्त तीन इनपुट के उत्पाद के रूप में की जाती है। GMI के प्रत्याशित जोखिम प्रीमियम की गणना परिसंपत्ति वर्गों के लिए अलग-अलग अनुमानों के बाजार-मूल्य-भारित योग के रूप में की जाती है।

प्रोफ़ेसर बिल शार्प द्वारा 1974 के एक पेपर में संतुलन रिटर्न के आकलन के लिए रूपरेखा की रूपरेखा तैयार की गई थी। अधिक व्यावहारिक-दिमाग वाले सारांश के लिए, गैरी ब्रिंसन की प्रक्रिया की व्याख्या चैप में देखें। निवेश में पोर्टेबल एमबीए के 3। मैं अपनी पुस्तक डायनामिक एसेट आवंटन में मॉडल की समीक्षा भी करता हूं। यहां बताया गया है कि रॉबर्ट लिटरमैन आधुनिक निवेश प्रबंधन में संतुलन जोखिम प्रीमियम अनुमानों की अवधारणा की व्याख्या कैसे करते हैं: एक संतुलन दृष्टिकोण:

हमें यह मानने की जरूरत नहीं है कि संतुलन के दृष्टिकोण को उपयोगी खोजने के लिए बाजार हमेशा संतुलन में रहते हैं। इसके बजाय, हम दुनिया को एक जटिल, अत्यधिक यादृच्छिक प्रणाली के रूप में देखते हैं जिसमें नए डेटा का निरंतर बैराज होता है और मौजूदा मूल्यांकन के लिए झटके होते हैं जो अक्सर सिस्टम को संतुलन से दूर नहीं करते हैं। हालांकि, हालांकि हम अनुमान लगाते हैं कि ये झटके वित्तीय बाजारों में संतुलन से लगातार विचलन पैदा करते हैं, और हम मानते हैं कि घर्षण उन विचलन को तुरंत गायब होने से रोकते हैं, हम यह भी मानते हैं कि ये विचलन अवसरों का प्रतिनिधित्व करते हैं। इन अवसरों का लाभ उठाने का प्रयास करने वाले समझदार निवेशक ऐसी कार्रवाई करते हैं जो ऐसी ताकतें पैदा करती हैं जो लगातार सिस्टम को संतुलन की ओर धकेलती हैं। इस प्रकार, हम वित्तीय बाजारों को गुरुत्वाकर्षण के केंद्र के रूप में देखते हैं जो आपूर्ति और मांग के बीच संतुलन से परिभाषित होता है। उस संतुलन की प्रकृति को समझने से हमें वित्तीय बाजारों को समझने में मदद मिलती है क्योंकि वे लगातार चौंक जाते हैं और फिर उस संतुलन की ओर वापस धकेल दिए जाते हैं।

ऊपर दी गई तालिका में समायोजित जोखिम प्रीमियम अनुमान दो कारकों के आधार पर परिवर्तन दर्शाते हैं: अल्पकालिक गति और दीर्घकालिक माध्य प्रत्यावर्तन। गति को यहां 10-महीने की चलती औसत के सापेक्ष वर्तमान मूल्य के रूप में परिभाषित किया गया है। औसत प्रत्यावर्तन कारक का अनुमान 36-महीने की चलती औसत के सापेक्ष वर्तमान मूल्य के रूप में लगाया जाता है। कच्चे जोखिम प्रीमियम अनुमानों को 10-महीने और 36-महीने की चलती औसत के सापेक्ष मौजूदा कीमतों के आधार पर समायोजित किया जाता है। यदि मौजूदा कीमतें चलती औसत से ऊपर (नीचे) हैं, तो असमायोजित जोखिम प्रीमियम अनुमान कम हो जाते हैं (बढ़े हुए)। समायोजन का सूत्र केवल वर्तमान मूल्य के औसत के व्युत्क्रम को दो चलती औसत में अनुमानों को संशोधित करने के संकेत के रूप में ले जा रहा है। उदाहरण के लिए: यदि किसी परिसंपत्ति वर्ग की वर्तमान कीमत उसके 10-महीने के मूविंग एवरेज से 10% अधिक है और उसके 36-महीने के मूविंग एवरेज से 20% अधिक है, तो असमायोजित जोखिम प्रीमियम अनुमान 15% (औसतन 10% और 20%) कम हो जाता है।

ऊपर दी गई तालिका में पूर्वानुमानों के साथ आप क्या कर सकते हैं? आप यह विचार करके शुरू कर सकते हैं कि अपेक्षित जोखिम प्रीमियम संतोषजनक है या नहीं। यदि अनुमान आपके अपेक्षित प्रतिफल से कम हैं, तो आप इस बात पर विचार कर सकते हैं कि परिसंपत्ति आवंटन और पुनर्संतुलन नियमों को अनुकूलित करके प्रदर्शन की उच्च दर कैसे तैयार की जाए। ध्यान रखें कि जीएमआई का कच्चा निहित जोखिम प्रीमियम प्रमुख परिसंपत्ति वर्गों के एक अप्रबंधित बाजार-मूल्य भारित मिश्रण पर आधारित है। सिद्धांत रूप में, यह अनंत समय के क्षितिज के साथ औसत निवेशक के लिए इष्टतम परिसंपत्ति आवंटन है। जब तक आप एक फाउंडेशन या पेंशन फंड नहीं हैं, यह समय-क्षितिज धारणा अव्यावहारिक है और इसलिए a) आपकी विशेष आवश्यकताओं और जोखिम बजट के अनुरूप मिस्टर मार्केट के परिसंपत्ति आवंटन को संशोधित करने के लिए एक उचित मामला है; और बी) अपनी निवेश रणनीति में एक पुनर्संतुलन घटक जोड़ना।

आप निकट भविष्य के बारे में अतिरिक्त अंतर्दृष्टि के लिए वैकल्पिक पद्धतियों के साथ जोखिम प्रीमियम का अनुमान भी लगा सकते हैं (इस विषय पर एक उत्कृष्ट संसाधन: एंट्टी इलमानेन की अपेक्षित रिटर्न)। उदाहरण के लिए, मान लें कि आपको अगले 3 से 5 वर्षों में इक्विटी बाजार के प्रदर्शन की भविष्यवाणी करने के लिए लाभांश-छूट मॉडल (DDM) पर भरोसा है। संख्याओं को क्रंच करने के बाद, आप पाते हैं कि डीडीएम आपको बताता है कि शेयर बाजार का अपेक्षित प्रदर्शन लंबे समय के लिए संतुलन-आधारित अनुमान के मुकाबले काफी हद तक भिन्न होगा। उस स्थिति में, आपके पास विचार करने के लिए कुछ सामरिक जानकारी है।

यह भी ध्यान रखें कि कई मॉडलों के माध्यम से पूर्वानुमानों का संयोजन किसी एक मॉडल से पूर्वानुमानों बनाम अनुमानों का अधिक विश्वसनीय सेट प्रदान कर सकता है। वास्तव में, वर्षों के दस्तावेज़ के माध्यम से प्रकाशित कई अध्ययन जो संयुक्त पूर्वानुमान अधिक मजबूत बनाम एकल-मॉडल अनुमान होते हैं।

आप जो नहीं कर सकते वह एक पत्थर से खून निकालना है। कोई भी वास्तव में नहीं जानता कि आने वाले महीनों और वर्षों में जोखिम प्रीमियम क्या होगा, यही कारण है कि अकेले पूर्वानुमान (विशेषकर अल्पकालिक भविष्य के लिए) पर भरोसा करना परेशानी की बात है। दूसरे शब्दों में, आपको मिस्टर मार्केट के एसेट एलोकेशन से सावधानी से, सोच-समझकर, और यह मानने के अलावा अन्य कारणों से विचलित होना चाहिए कि आप बाकी सभी (यानी, बाजार) से ज्यादा स्मार्ट हैं।