ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

- बांड बाजार पहले ही स्थानांतरित हो चुका है

- 2 कारण क्यों उच्च ब्याज दरें कमोडिटी की कीमतों को प्रभावित करती हैं

- 3 कारण क्यों इस बार अलग है

- अचानक बिकवाली की संभावना है

- गिरावट पर खरीदें: DBC ईटीएफ पर ध्यान दें

2020 की शुरुआत में, जब वैश्विक महामारी ने सभी परिसंपत्ति वर्गों के बाजारों को जकड़ लिया, तो लॉकडाउन ने ऐसी स्थितियाँ पैदा कर दीं जिसने कमोडिटी की कीमतों को बहु-वर्ष के निचले स्तर पर धकेल दिया। ऊर्जा, धातु, कृषि और औद्योगिक कच्चे कमोडिटीज की कीमतों में गिरावट आई, लेकिन बिक्री अल्पकालिक थी।

केंद्रीय बैंकों ने वैश्विक वित्तीय प्रणाली को स्थिर करने के लिए अपने मौद्रिक नीति टूलबॉक्स में सभी उपकरणों का उपयोग करके ब्याज दरों को कृत्रिम रूप से निम्न स्तर पर धकेल दिया। सरकारों ने विस्थापित श्रमिकों और व्यवसायों को प्रोत्साहन दिया, और टीके और उपचार विकसित करने के लिए भाग्य खर्च किया। महामारी का मूल्य टैग अभूतपूर्व था, और इसने मुद्रास्फीति के बीज बोए जो 2020 की दूसरी छमाही के दौरान अंकुरित होने लगे। 2021 में, मुद्रास्फीति फलफूल रही थी, लेकिन "क्षणिक" कारकों पर आर्थिक स्थिति को दोष देने से मुद्रास्फीति के सर्पिल को रोकने के लिए आवश्यक कठिन दवा में देरी हुई। . नवंबर और दिसंबर 2021 में, फेड के पास एक एपिफेनी थी, यह महसूस करते हुए कि मुद्रास्फीति संरचनात्मक थी, और मौद्रिक नीति के लिए अधिक कठोर दृष्टिकोण में स्थानांतरित हो गई। हालाँकि, केंद्रीय बैंक ने मार्च 2022 की शुरुआत तक मात्रात्मक सहजता को समाप्त नहीं किया था, उसी समय जब वह अपने 0% फेड फंड की दर से उठा था क्योंकि CPI 8.5% तक चला गया था, जो चार दशकों से अधिक का उच्चतम स्तर था, और PPI 11.2% बढ़ा।

कमोडिटी की कीमतों के लिए मुद्रास्फीति तेज रही है, उन्हें 2020 के निचले स्तर से बहु-वर्ष तक, और कुछ मामलों में, 2021 और 2022 की शुरुआत में सभी समय के उच्च स्तर पर धकेल दिया गया है। फेड कुछ कठिन दवा लेने के लिए तैयार है, कमोडिटीज बहुत करीब बैठे हैं चढ़ाव की तुलना में उच्च करने के लिए।

मुद्रास्फीति और बढ़ती ब्याज दरें केवल मई 2022 की शुरुआत में कमोडिटी एसेट क्लास के सामने आने वाले मुद्दे नहीं हैं। द्वितीय विश्व युद्ध के बाद से यूरोप में पहले बड़े युद्ध ने कई कच्चे कमोडिटीज के बाजारों के लिए मौलिक समीकरणों में महत्वपूर्ण विकृतियां पैदा की हैं।

बॉन्ड मार्केट पहले ही आगे बढ़ चुका है

फेडरल रिजर्व बॉन्ड फ्यूचर्स मार्केट के साथ तालमेल बनाए रखने के लिए संघर्ष करेगा। 4 मई को, एफओएमसी ने शॉर्ट टर्म फेड फंड्स रेट में 50 बेसिस पॉइंट्स की बढ़ोतरी की, और आने वाले महीनों में और बढ़ोतरी की उम्मीद है। एक बैलेंस शीट में कमी कार्यक्रम उपज वक्र के साथ दरों को और अधिक प्रभावित करेगा, उन्हें उच्च धक्का देगा, लेकिन बाजार बांड की आपूर्ति और मांग के आधार पर मध्यम और दीर्घकालिक दरों का निर्धारण करेगा।

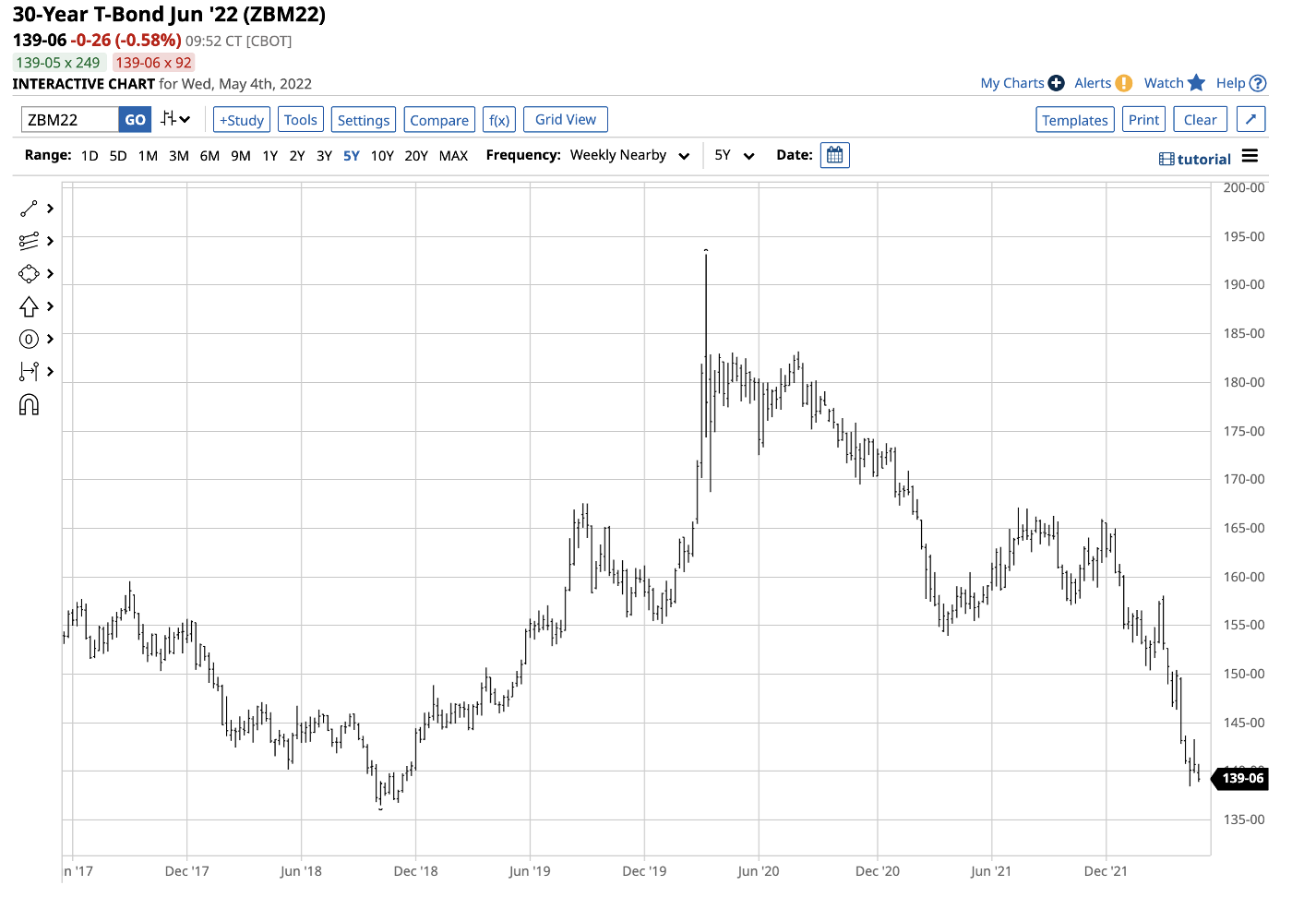

इस बीच, 2021 के मध्य से बॉन्ड बाजार एक बेयरिश ट्रेंड में रहा है।

Source: Barchart

चार्ट यू.एस. 30-वर्षीय ट्रेजरी बॉन्ड फ्यूचर्स में गिरावट पर प्रकाश डालता है जो 20 अप्रैल को नवीनतम 138-14 निचले स्तर पर पहुंच गया। तकनीकी सहायता का पहला स्तर अक्टूबर 2018 136-16 के निचले स्तर पर है।

फेड फंड की दर 4 मई को 0.75% से 1.00% तक बढ़ा दी गई थी, और बॉन्ड फ्यूचर्स मार्केट के साथ बनाए रखने के लिए कई और दरों में बढ़ोतरी होगी। इसके अलावा, मार्च सीपीआई और पीपीआई के साथ 1980 के दशक की शुरुआत के बाद से उच्चतम स्तर पर, केंद्रीय बैंक नकारात्मक क्षेत्र में वास्तविक ब्याज दरों के साथ, मुद्रास्फीति की अवस्था से बहुत पीछे है।

2 कारण क्यों उच्च ब्याज दरें कमोडिटी की कीमतों को प्रभावित करती हैं

बढ़ती अमेरिकी ब्याज दरें कमोडिटी की कीमतों के लिए मंदी की ओर जाती हैं क्योंकि वे कमोडिटीज ले जाने की लागत में वृद्धि करती हैं। बढ़ती ब्याज दर के माहौल में, कच्चे कमोडिटीज के उपभोक्ता खुदरा उपभोक्ताओं के लिए उच्च कीमतों के साथ हाथ से मुंह के आधार पर आवश्यकताओं की खरीद करते हैं।

अन्य विश्व आरक्षित मुद्राओं की तुलना में बढ़ती ब्याज दरें भी अमेरिकी डॉलर के मूल्य में वृद्धि करती हैं।

Source: Barchart

यू.एस. डॉलर इंडेक्स चार्ट से पता चलता है कि मुद्रा पिछले सप्ताह 103.95 तक चली गई, जो मार्च 2020 के उच्च स्तर से केवल 0.01 शर्मीली है, जो 2002 के बाद से दो दशकों में डॉलर के लिए उच्चतम स्तर था।

अमेरिकी डॉलर दुनिया की आरक्षित मुद्रा है और अधिकांश कमोडिटीज के लिए मूल्य निर्धारण तंत्र है। एक उच्च डॉलर कमोडिटी की कीमतों पर वजन करता है क्योंकि वे अन्य मुद्रा शर्तों में बढ़ते हैं। उच्च कीमतों का इलाज उच्च कीमतें हैं क्योंकि उपभोक्ता विकल्प की तलाश करते हैं या खरीदारी को सीमित करते हैं, समग्र मांग पर वजन करते हैं।

पिछले हफ्तों में, हमने देखा है कि कमोडिटी की कीमतों में बहु-वर्षीय या सर्वकालिक उच्च स्तर से गिरावट आई है। कच्चा तेल 130 डॉलर प्रति बैरल से अधिक गिर गया, और सोना 2,072 डॉलर से गिरकर 1,860 डॉलर के स्तर पर आ गया। कॉपर $5 प्रति पाउंड से गिरकर $4.20 के स्तर पर आ गया। बढ़ती दरों और मजबूत अमेरिकी डॉलर के कारण अधिकांश कमोडिटीजों में सुधार हुआ है।

3 कारण क्यों यह समय अलग है

कमोडिटी एसेट क्लास के लिए ब्याज दरों में बढ़ोतरी और यू.एस. डॉलर का बढ़ना आम तौर पर बेयरिश है। हालाँकि, 2022 इतिहास में एक सामान्य समय के अलावा कुछ भी नहीं है। आने वाले हफ्तों और महीनों में तीन कारक ब्याज और मुद्रा दरों को पीछे ले जा सकते हैं:

1. यूक्रेन में युद्ध, रूस पर प्रतिबंध और प्रतिशोध के कारण कमोडिटी एसेट क्लास में कीमतों को प्रभावित करने वाली आपूर्ति विकृतियां हो रही हैं।

2. चीन और रूस के बीच "नो-लिमिट्स" गठबंधन दुनिया की परमाणु शक्तियों के बीच एक वैचारिक विभाजन पैदा करता है, दूसरी तरफ यू.एस. और यूरोप के साथ। वैचारिक विभाजन के विपरीत पक्षों पर अमेरिका और चीन के साथ, दुनिया की दो प्रमुख अर्थव्यवस्थाओं के बीच तनाव एक वित्तीय संघर्ष पैदा करता है।

3. महामारी से प्रेरित आपूर्ति-श्रृंखला की बाधाएं और युद्ध-प्रेरित रसद चुनौतियां उत्पादकों से उपभोक्ताओं तक कमोडिटीज के परिवहन में बाधा डालती हैं, कुछ क्षेत्रों में कमी और दूसरों में भरमार पैदा करती हैं।

इस बीच, भू-राजनीतिक परिदृश्य में युद्ध और नाटकीय बदलाव ने अन्य कारकों को उकसाया है जो वैश्विक मुद्रास्फीति दबावों को बढ़ावा देते हैं। रूस ने हाल ही में घोषणा की कि एक ग्राम सोना सोने के मानक के बदले 5,000 रूबल वापस करता है। यदि चीन अनुसरण करता है, तो विश्वव्यापी वित्तीय प्रणाली के लिए इसके महत्वपूर्ण परिणाम होंगे। सऊदी अरब और नाइजीरिया चीनी युआन में भुगतान के लिए चीन को कच्चा तेल बेचने पर चर्चा कर रहे हैं, और रूस मांग कर रहा है कि यूरोपीय ऊर्जा उपभोक्ता जीवाश्म ईंधन के लिए रूबल में भुगतान करें। परिवर्तन से विश्व की आरक्षित मुद्रा के रूप में अमेरिकी डॉलर की स्थिति को खतरा है, जो डॉलर के मूल्य पर भारित होगा। डॉलर इंडेक्स यूरो, जापानी येन, ब्रिटिश पाउंड, कैनेडियन डॉलर, स्वीडिश क्रोना और स्विस फ्रैंक के मुकाबले डॉलर के मूल्य को मापता है। हालांकि, यह डॉलर की क्रय शक्ति को नहीं मापता है, जो अन्य सभी फिएट मुद्राओं के साथ घट गया है।

अचानक बिकवाली की संभावना है

जबकि फेड ने ब्याज दरों में 50 आधार अंक की वृद्धि की, नकारात्मक जीडीपी डेटा, जिसने संकेतक में 1.4% की गिरावट देखी, स्टैगफ्लेशन, बढ़ती कीमतों और आर्थिक गतिविधि में गिरावट का खतरा है। स्टैगफ्लेशन केंद्रीय बैंक को एक चुनौतीपूर्ण स्थिति में डालता है क्योंकि उच्च दरें संभावित रूप से आर्थिक विकास को और प्रभावित करती हैं। जबकि हम फेड बैठक के बाद घुटने टेकते हुए देख सकते हैं, यूक्रेन में युद्ध के कारण मूल्य विकृतियां, अमेरिकी डॉलर की गिरती स्थिति, और कच्चे कमोडिटीज की कीमतों में समग्र तेजी के रुझान बहुत अधिक अस्थिरता पैदा कर सकते हैं क्योंकि बाजार एफओएमसी के पहले महत्वपूर्ण हॉकिश कदम को पचाता है। सालों में।

फेड चार दशकों से अधिक समय में उच्चतम मुद्रास्फीति और धीमी अर्थव्यवस्था के बीच फंस गया है। केंद्रीय बैंक 2021 को मुद्रास्फीति को संबोधित करने के लिए खोए गए अवसर के रूप में देखेगा क्योंकि यह पहिया पर सो रहा था। मई 2022 में, स्थिति कहीं अधिक जटिल है क्योंकि यूक्रेन में युद्ध और वैचारिक विभाजन अमेरिकी ब्याज दरों की तुलना में वैश्विक अर्थव्यवस्था के लिए कहीं अधिक महत्वपूर्ण है।

गिरावट पर खरीदें: DBC ईटीएफ पर ध्यान दें

मेरा मानना है कि कमोडिटी की कीमतों में कोई भी महत्वपूर्ण बिकवाली खरीदारी का अवसर होगा। यदि 2008 का वित्तीय संकट 2020 की वैश्विक महामारी के लिए एक मॉडल है, तो कमोडिटी की कीमतों में तीन साल बाद 2011 तक वृद्धि जारी रही। हम केवल केंद्रीय बैंक की तरलता, सरकारी प्रोत्साहन और फेड द्वारा क्रेडिट को कसने के लिए विलंबित प्रतिक्रिया द्वारा बनाई गई महामारी के बाद की कमोडिटी रैली की मध्य पारी में हो सकते हैं, जब उसके पास मौका था। इसके अलावा, 2020 और 2021 में तरलता और प्रोत्साहन का स्तर 2008 और 2009 की तुलना में कहीं अधिक था, और दुनिया को द्वितीय विश्व युद्ध के बाद यूरोप में पहले बड़े युद्ध से नहीं जूझना पड़ा, जिससे आपूर्ति और मांग में महत्वपूर्ण परिवर्तन हो रहे हैं। सभी कमोडिटीजों के लिए बुनियादी ढाँचे। 2021 की शुरुआत में अमेरिकी ऊर्जा नीति में बदलाव केवल मामलों को जटिल बनाता है क्योंकि इसने ओपेक और रूस को जीवाश्म ईंधन के लिए मूल्य निर्धारण की शक्ति लौटा दी, दुनिया के प्रमुख तेल और गैस उत्पादकों के साथ अमेरिका और यूरोपीय संबंधों की कीमत पर उनके संबंधों को मजबूत किया।

मैं कमोडिटी एसेट क्लास का पक्ष लेना जारी रखता हूं। मेरा मानना है कि वर्तमान सुधार और उच्च अमेरिकी दरों और डॉलर के पीछे कम कीमतों की संभावना एक आकर्षक खरीदारी अवसर पैदा करेगी।

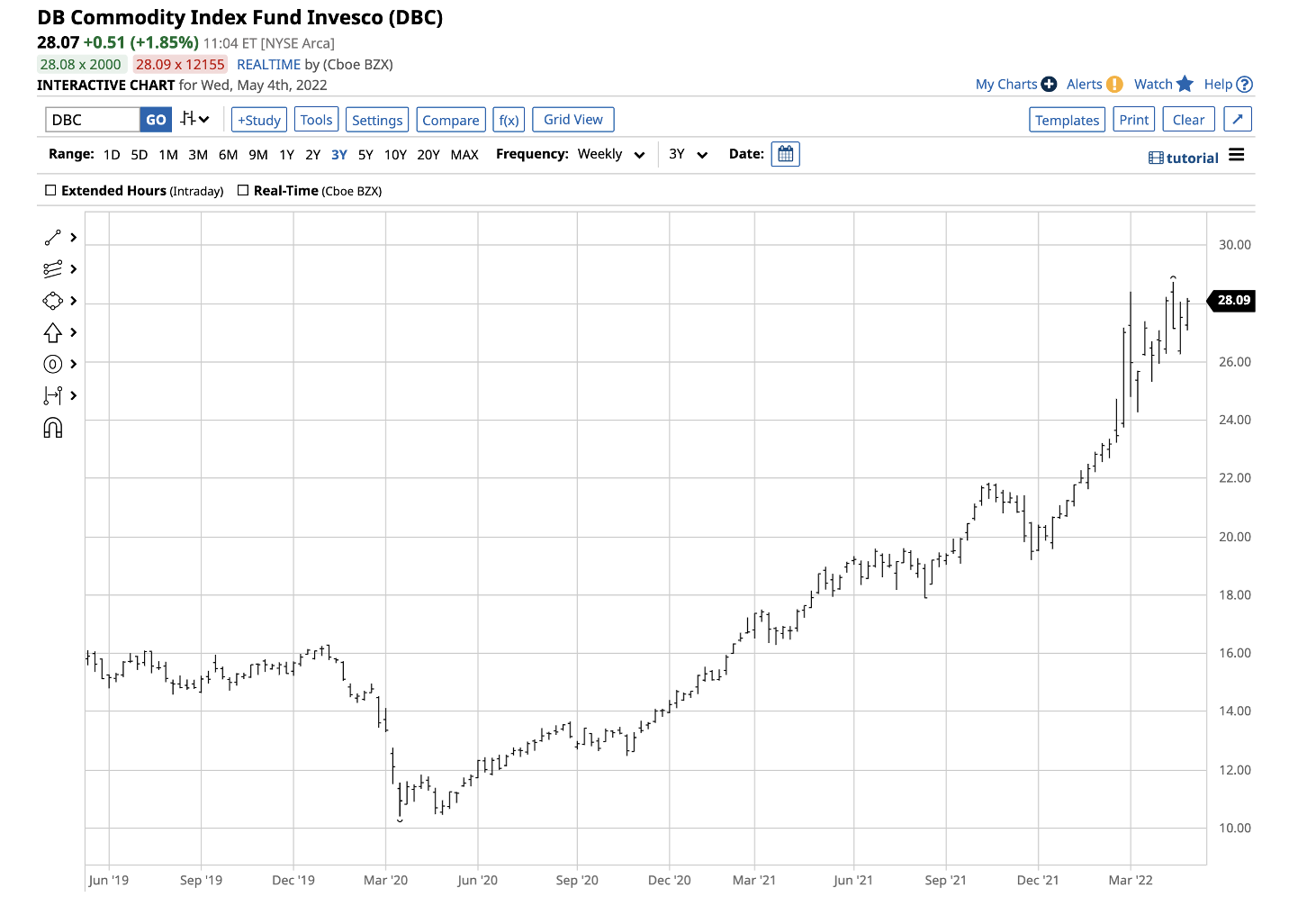

Invesco DB Commodity Index Tracking Fund (NYSE:DBC) (DBC) ऊर्जा की ओर भार के साथ एक तरल और विविध कमोडिटी-आधारित ईएफ़टी उत्पाद है। $28 प्रति शेयर के स्तर पर, DBC के पास प्रबंधनाधीन संपत्ति में $4.439 बिलियन से अधिक था। ETF प्रत्येक दिन औसतन 4.59 मिलियन से अधिक शेयरों का व्यापार करता है और 0.87% प्रबंधन शुल्क लेता है।

Source: Barchart

चार्ट से पता चलता है कि मार्च 2020 में DBC $ 10.41 प्रति शेयर से बढ़कर 18 अप्रैल को 28.75 डॉलर के सबसे हाल के उच्च स्तर पर पहुंच गया। $ 28.07 प्रति शेयर पर, ईटीएफ उच्च के करीब है। 2008 में, DBC $46.63 प्रति शेयर के सर्वकालिक शिखर पर पहुंच गया। मुझे उम्मीद है कि आने वाले महीनों में DBC उच्च निम्न और उच्च ऊंचाई के अपने पथ को जारी रखेगा। कोई भी महत्वपूर्ण सुधार उत्पाद में खरीदारी का सुनहरा अवसर हो सकता है जो कमोडिटी की कीमतों के साथ उच्च और निम्न स्तर पर चलता है।

फेड मुद्रास्फीति को संबोधित करना चाह सकता है, लेकिन भू-राजनीतिक घटनाएं मंच के केंद्र में हैं। फेड के पास वैचारिक विभाजन से निपटने के लिए कोई उपकरण नहीं है जो मुद्रास्फीति के दबाव को बढ़ावा देगा।

अपने अगले महान विचार को खोजने के इच्छुक हैं? InvestingPro+ आपको पेशेवर डेटा, टूल और अंतर्दृष्टि के साथ दुनिया में सबसे तेजी से बढ़ते या सबसे कम मूल्य वाले शेयरों को खोजने के लिए 135K+ शेयरों के माध्यम से स्क्रीन करने का मौका देता है।