ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

- अमेरिकी डॉलर सूचकांक 107 से ऊपर चढ़ गया - 2002 के बाद से सबसे अधिक

- जैसा कि EUR/USD समता के निकट है, एक मजबूत यू.एस. डॉलर इस कमाई के मौसम में कॉर्पोरेट मुनाफे पर दबाव डालेगा

- प्रतिकूल मुद्रा परिवर्तन का हवाला देने वाले शेयरों को पास मिल सकता है, जबकि कमजोर उपभोक्ता मांग के कारण ईपीएस छूटने से स्टॉक की कीमतों में गिरावट की संभावना होगी।

कमाई का मौसम गुरुवार से शुरू हो रहा है। तभी JPMorgan Chase (NYSE:JPM) ने दूसरी तिमाही के नतीजे सार्वजनिक किए। अधिक बड़े बैंक और दलाल उस दोपहर और शुक्रवार की सुबह आय की रिपोर्ट करते हैं। 25 जुलाई का सप्ताह, हालांकि, अधिक महत्वपूर्ण हो सकता है जब बड़ी प्रौद्योगिकी कंपनियां ईपीएस नंबर और महत्वपूर्ण मार्गदर्शन टिप्पणियां प्रदान करती हैं। Q2 से सबसे बड़ी हेडविंड निस्संदेह अमेरिकी डॉलर में वृद्धि है। DXY, जैसा कि ज्ञात है, पिछले वर्ष की दूसरी तिमाही के मध्य से 18% अधिक है। अमेरिकी डॉलर सूचकांक 2002 के अंत से अपने उच्चतम स्तर पर चढ़ गया है क्योंकि EUR/USD समता के निकट है।

अमेरिकी डॉलर सूचकांक: 20 साल का उच्च

Source: Investing.com

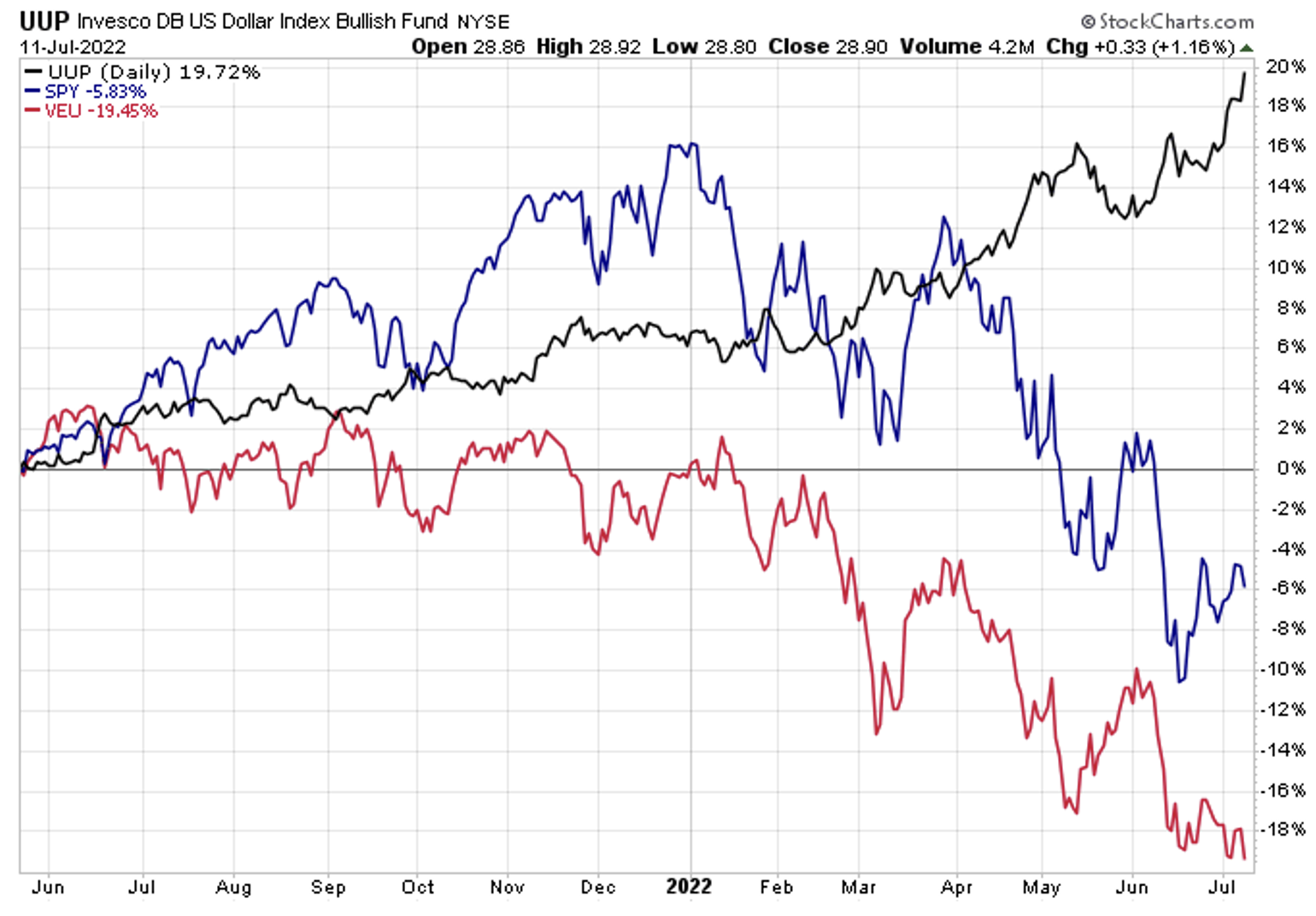

पिछले 14 महीनों में ग्रीनबैक नाटकीय रूप से बढ़ा है। पिछले साल की दूसरी तिमाही के मध्य से, Invesco DB US Dollar Index Bullish Fund (NYSE:UUP) 20% ऊपर है। उस समय में, शेयरों ने SPDR® S&P 500 (NYSE:SPY) के साथ संघर्ष किया है, जो 5% से अधिक (लाभांश सहित) गिर रहा है, जबकि पूर्व-यूएसए शेयरों में 19% की भारी गिरावट आई है। जब USD में तेजी आती है तो विदेशी शेयर अक्सर कमजोर प्रदर्शन करते हैं।

अमेरिकी डॉलर 21 की दूसरी तिमाही के बाद से 20% की रैलियां करता है

Source: Stockcharts.com

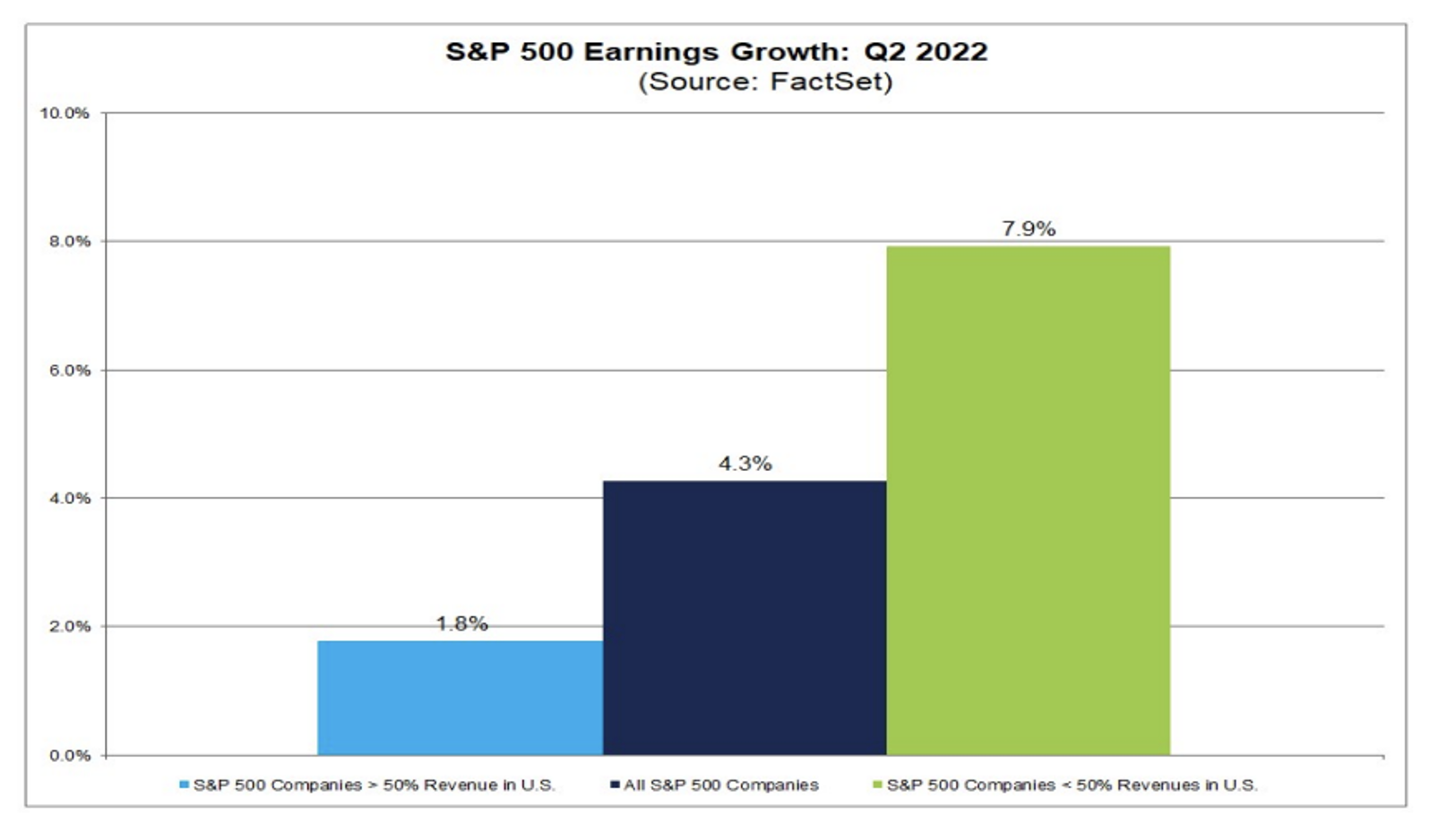

घरेलू कंपनियों के लिए, हालांकि, अधिक विदेशी बिक्री का मतलब है कि बढ़ते डॉलर के माहौल में एक बड़ी मुद्रा हिट। फैक्टसेट की रिपोर्ट है कि 2Q आय वृद्धि उन निगमों के लिए सर्वोत्तम होने का अनुमान है जो मुख्य रूप से संयुक्त राज्य के भीतर व्यापार करते हैं। मुनाफे को उन कंपनियों के लिए सबसे कमजोर माना जाता है जिनके पास गैर-यू.एस. बिक्री का अपेक्षाकृत उच्च प्रतिशत है।

फैक्टसेट: अधिक विदेशी बिक्री का मतलब एसएंडपी 500 कंपनियों के बीच कमजोर आय है

Source: FactSet

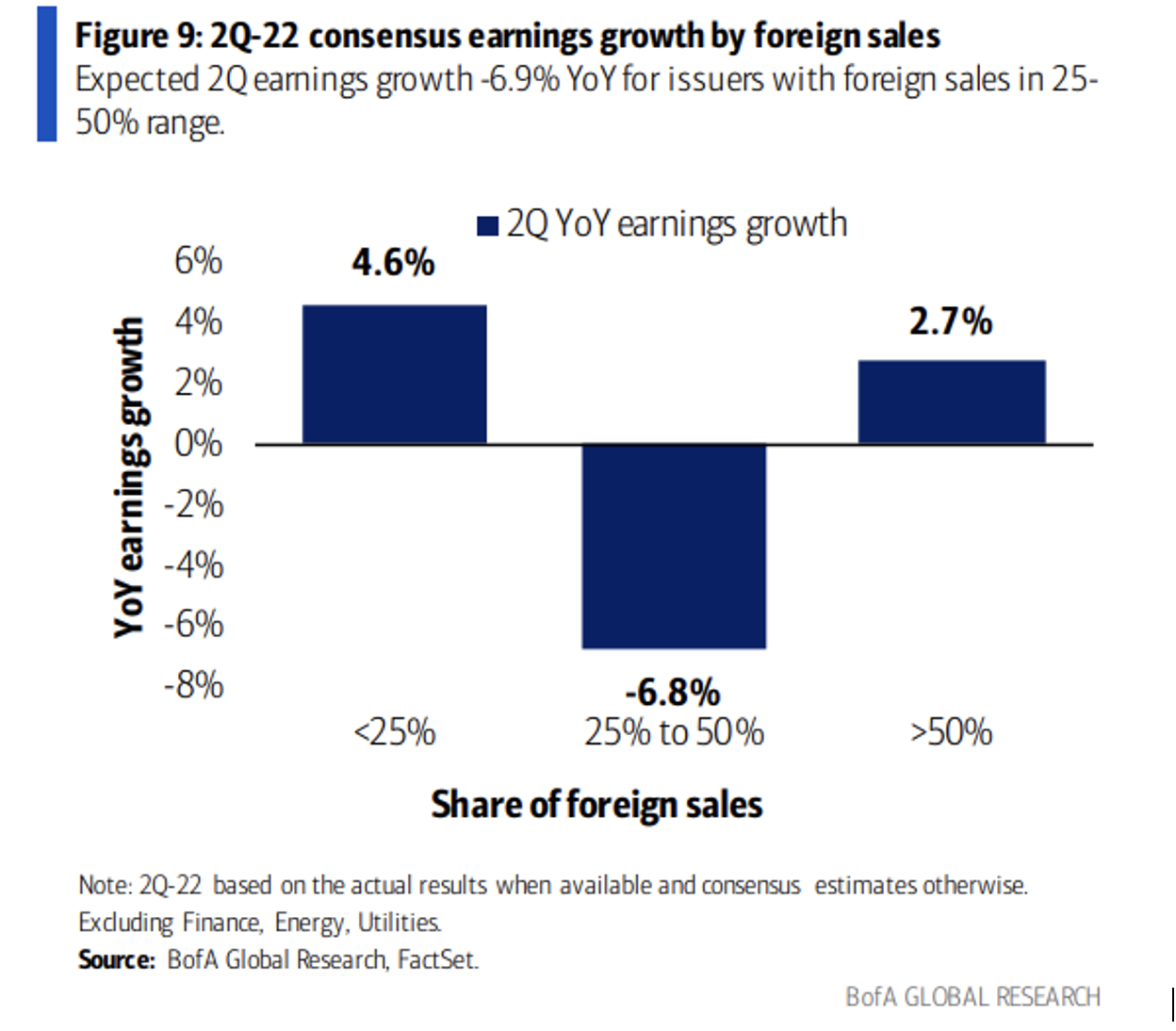

आगे की खोज में, बैंक ऑफ अमेरिका ग्लोबल रिसर्च के विश्लेषकों का अनुमान है कि यदि आप अस्थिर ऊर्जा और वित्तीय क्षेत्रों (और बहुत ही घरेलू उपयोगिता क्षेत्र) को हटाते हैं, तो यह वास्तव में उन कंपनियों का समूह है जिनकी विदेशी बिक्री 25% से 50% की सीमा में है हो सकता है कि एक साल पहले की तुलना में 2Q की तुलना में सबसे खराब आय वृद्धि देखी जा सकती है। 25% से कम विदेशी बिक्री जोखिम वाली कंपनियों के पास सबसे अच्छा ईपीएस वृद्धि होनी चाहिए।

बोफा: घरेलू फर्मों में सर्वश्रेष्ठ ईपीएस ग्रोथ देखी गई (पूर्व-ऊर्जा, वित्तीय, उपयोगिताएँ)

Source: BofA Global Research

जबकि बक पीढ़ी के उच्च स्तर पर है, मैं जोर देकर कहता हूं कि कंपनियों को पास मिल सकता है, केवल उच्च अमरीकी डालर की वजह से कमाई कम होनी चाहिए। सामान्य तौर पर, मुद्रा परिवर्तन आम तौर पर मतलब-वापसी होते हैं - जब एक मुद्रा बढ़ती है, तो यह अक्सर आने वाले वर्षों में पीछे हट जाएगी। इस रिपोर्टिंग अवधि में वास्तव में यह मायने रखता है कि बड़ी कंपनियां कैसे निष्पादित करती हैं और उपभोक्ता क्या कर रहा है।

उदाहरण के लिए, मुझे उम्मीद है कि एक मौन स्टॉक मूल्य प्रतिक्रिया के बाद की कमाई एक कंपनी को यह कहना चाहिए कि वे विदेशी मुद्रा दरों में प्रतिकूल परिवर्तनों के कारण नीचे की रेखा के अनुमानों से चूक गए हैं। यदि वे इन्वेंट्री की समस्याओं और कमजोर मांग का हवाला देते हैं तो स्टॉक के पटकने की संभावना अधिक होती है।

सारांश

वर्षों में सबसे महत्वपूर्ण आय तिमाहियों में से एक के आगे कई चलते हुए हिस्से हैं। क्या कंपनियां तिमाही में किचन सिंक को फेंकने का प्रयास करेंगी और शेष वर्ष के लिए बार को कम करने के लिए लाभ मार्गदर्शन के आंकड़े घटाएंगी? यह संभव है। वे कुछ नरम शुद्ध आय के कारण के रूप में बढ़ते अमेरिकी डॉलर की ओर भी इशारा कर सकते हैं। उल्टा यह है कि आने वाले वर्षों में ग्रीनबैक पीछे हटना चाहिए, यह बड़े बहुराष्ट्रीय कॉर्पोरेट मुनाफे के लिए एक टेलविंड होगा।

प्रकटीकरण: लेख में उल्लिखित मुद्राओं में मेरी कोई स्थिति नहीं है।