ईरान के नेता का कहना है कि हॉर्मुज़ जलडमरूमध्य बंद रहना चाहिए

इक्विटी बाजारों के विपरीत, जहां चोटी से 20% से अधिक की गिरावट को भालू बाजार कहा जाता है, एफएक्स बाजारों में परिभाषाएं कुछ हद तक कम होती हैं। यह कहने के लिए पर्याप्त है कि GBP/USD इस साल -20% साल-दर-साल सबसे खराब प्रदर्शन करने वाली G10 मुद्रा है, बस जापानी येन को उस स्थिति में पहुंचा रही है। (जापान ने 1998 के बाद पहली बार अपनी मुद्रा का समर्थन करने के लिए पिछले सप्ताह हस्तक्षेप किया)।

1990 के दशक की शुरुआत से विशिष्ट उभरते बाजार मुद्रा संकटों में विनिमय दरों में 50-80% के आसपास कहीं भी गिरावट देखी गई है। इन समायोजनों का बड़ा आकार आम तौर पर विनिमय दर व्यवस्था/पेग को तोड़ने का एक कार्य रहा है। यूके ने 1992 में ईआरएम II में अपने अनुभवों से सीखा है और तब से एक फ्री-फ्लोटिंग एफएक्स शासन संचालित किया है - ऊपर उल्लिखित कुछ बाहरी ईएम एफएक्स समायोजन के बाद स्टर्लिंग के खिलाफ बहस।

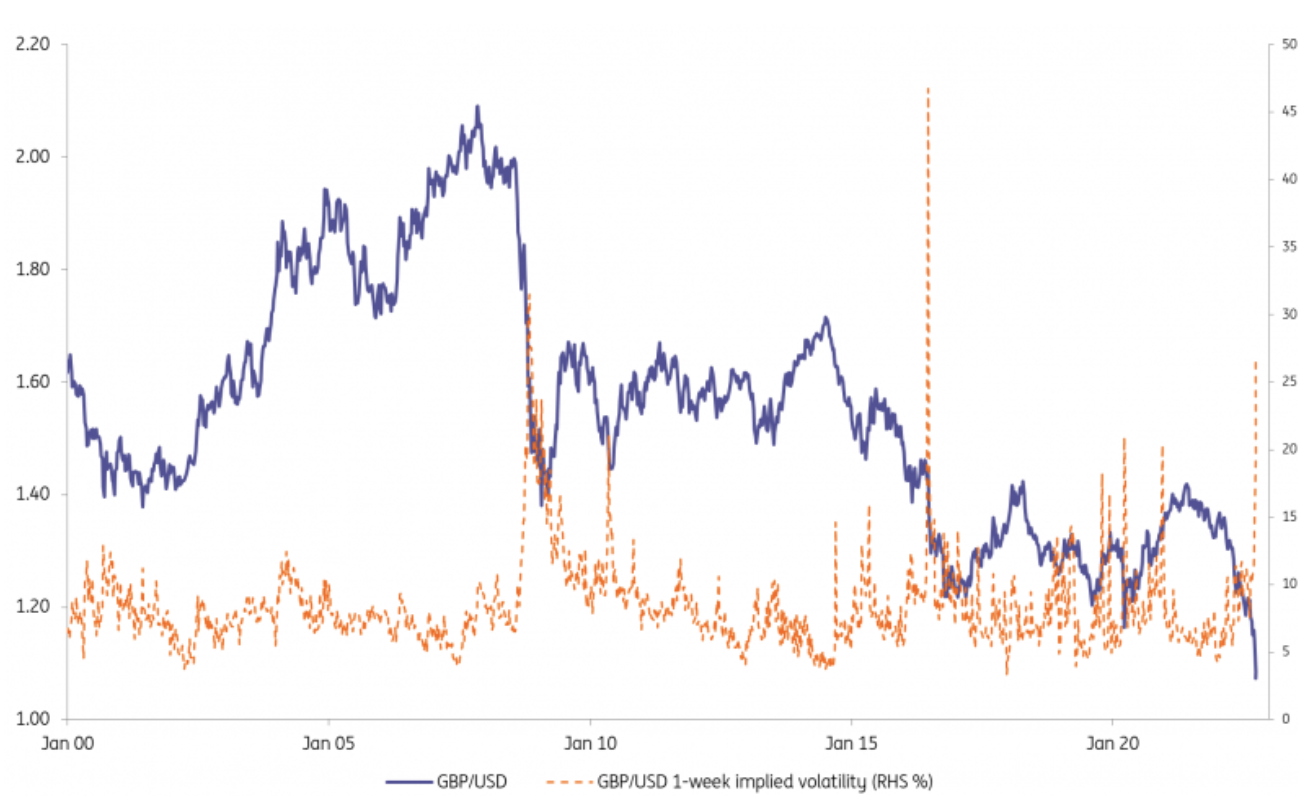

हालांकि, रातों-रात एशिया में 3.5% की गिरावट और अब एक सप्ताह के लिए 28% का स्तर GBP/USD अस्थिरता (मार्च 2020 में उच्च के करीब) कारोबार को निश्चित रूप से 'अव्यवस्थित' के रूप में चिह्नित करता है। उच्छृंखल बाजार आमतौर पर नीति निर्माताओं से प्रतिक्रिया का संकेत देते हैं।

नीचे हम संभावित नीति प्रतिक्रियाओं और उनकी संभावना पर एक नज़र डालते हैं।

GBP/USD एक सप्ताह के उतार-चढ़ाव में वृद्धि के रूप में समता की ओर डूबा

Source: ING, Refinitiv

स्टर्लिंग स्थिरीकरण उपाय - नीति विकल्पों पर एक नज़र:

- राजकोषीय यू-टर्न। सप्ताहांत में यूके सरकार की टिप्पणियों से पता चलता है कि आने वाले महीनों में ट्रेजरी और टैक्स ब्रेक पर विचार कर रहा है, यह सुझाव देगा कि मंत्रियों के पाठ्यक्रम में आसन्न बदलाव की संभावना नहीं है। लेकिन बढ़ते दबाव, शायद आने वाले हफ्तों में रेटिंग एजेंसियों की टिप्पणियों के साथ, इसका मतलब है कि निवेशक कम से कम आंशिक नीति यू-टर्न के संकेतों की तलाश करेंगे। मंत्री इस बात पर जोर दे सकते हैं कि कर उपायों को खर्च में कटौती के साथ जोड़ा जाएगा, और आज के पत्रों में इसके संकेत हैं। हम इस बात से भी इंकार नहीं करेंगे कि सरकार ऊर्जा उत्पादकों पर एक व्यापक अप्रत्याशित कर की ओर देख रही है, कुछ ऐसा जो प्रधान मंत्री ने संकेत दिया है कि वह इसके खिलाफ है। इस तरह की नीति आने वाले वर्ष में आवश्यक गिल्ट जारी करने की मात्रा को कम कर देगी।

- BoE क्यूटी को सस्पेंड करेगा। सबसे पहले, मुद्रास्फीति, फिर राजकोषीय चिंताएं, और अंत में स्टर्लिंग और स्टर्लिंग-संपत्तियों पर एक व्यापक रन। तीनों मामलों में गिल्ट स्टिक के गलत सिरे पर रहे हैं। गिल्ट के लिए एक विशेष चिंता बैंक ऑफ इंग्लैंड और ट्रेजरी के बीच नीतिगत सहयोग है। मुद्रास्फीति, राजकोषीय, या मुद्रा में विश्वास पर हो, बाजारों की विशिष्ट और अनावश्यक धारणा है कि देश में आर्थिक प्रबंधन के प्रभारी दो संस्थान परस्पर उद्देश्यों पर काम कर रहे हैं। गिल्ट क्रॉसफ़ायर में फंस जाते हैं। वैध मैक्रो चिंताओं की इस सूची के बावजूद, हमें यह भी संदेह है कि इन पिछले दिनों गिल्ट्स में कदम की भयावहता (दो दिनों में वक्र के सामने के छोर पर लगभग 100bp चाल को जोड़कर) को खराब तरलता से बढ़ाया गया है। हम पूरे साल गिल्ट ट्रेडिंग की स्थिति में गिरावट को उजागर करते रहे हैं। BoE ने अपने गिल्ट होल्डिंग्स को कम करने की मांग करके आग में घी डाला है। ऐसे माहौल में जहां निजी निवेशक अधिक गिल्ट जारी करने और अधिक गिल्ट जोखिम के बारे में उचित रूप से घबराए हुए हैं, BoE गिल्ट आपूर्ति में जोड़ रहा है और जल्द ही एकमुश्त बिक्री में संलग्न होगा। एक कम लटका हुआ फल, हमारे विचार में, बाजार की स्थितियों में सुधार होने तक मात्रात्मक कसने को निलंबित करना होगा।

- आपातकालीन BoE दर में वृद्धि। हाल के दिनों में स्टर्लिंग में गिरावट ने आश्चर्यजनक रूप से अंतर-बैठक दर वृद्धि की उम्मीदों को जगा दिया है। इससे इंकार नहीं किया जाना चाहिए, हालांकि हमें संदेह है कि समिति अनिच्छुक होगी। गुरुवार के BoE के फैसले से पता चलता है कि BoE है - सही या गलत - स्टर्लिंग के बारे में बहुत सारी मार्केट कमेंट्री की तुलना में कम चिंतित है जो सुझाव दे रहा है कि उन्हें होना चाहिए। मोटे तौर पर, अगस्त की शुरुआत के बाद से व्यापार-भारित स्टर्लिंग में 7-8% की गिरावट, अगर लगातार बनी रहती है, तो मुद्रास्फीति के चरम पर 0.6-0.8ppt के बीच कहीं न कहीं जुड़ जाएगी। यह महत्वहीन नहीं है, लेकिन क्या यह अपने आप में एक अंतर-बैठक वृद्धि की आवश्यकता के लिए पर्याप्त है? शायद ऩही। लेकिन अहम सवाल यह है कि क्या आपातकालीन दरों में बढ़ोतरी से इतना सब कुछ हो जाएगा। निश्चित रूप से, इसे बोल्ड और 75bp से अधिक होने की संभावना होगी। एक साहसिक दर वृद्धि आगे भी जटिलताओं को बढ़ावा देगी। अब निवेशकों द्वारा की जा रही कीमत की दर में वृद्धि बंधक धारकों और कॉर्पोरेट उधारकर्ताओं के लिए अत्यधिक समस्याग्रस्त होने लगेगी। जबकि यूके के अधिकांश बंधक निश्चित हैं, उनमें से लगभग एक तिहाई दो साल से कम समय के लिए बंद हैं। कॉरपोरेट्स के लिए, BoE ने पिछले साल अनुमान लगाया था कि 400bps मूल्य की वृद्धि (लगभग-शून्य से) कम ब्याज कवरेज अनुपात वाली फर्मों के अनुपात को रिकॉर्ड उच्च पर ले जाएगी। पहले उदाहरण में, हम इस सप्ताह भाषणों के माध्यम से BoE के हौसले को देखने की अधिक संभावना रखते हैं, इस बात पर जोर देते हुए कि नवंबर में जरूरत पड़ने पर यह और अधिक मजबूती से आगे बढ़ सकता है। दरअसल, उस बैठक में पेंडुलम तेजी से 75bp वृद्धि (या शायद अधिक) की ओर बढ़ रहा है। हम यह भी कहेंगे कि 1992 की घटनाओं से BoE मनोवैज्ञानिक रूप से डरा हुआ हो सकता है, जहां रक्षात्मक दर वृद्धि ERM II तंत्र में स्टर्लिंग रखने में विफल रही।

- एफएक्स हस्तक्षेप। पिछले हफ्ते जापान ने 1998 के बाद पहली बार अपनी मुद्रा का समर्थन करने के लिए हस्तक्षेप किया। हमें नहीं लगता कि एफएक्स हस्तक्षेप यूके के लिए एक विश्वसनीय विकल्प है। यूके के पास केवल $80bn का शुद्ध विदेशी मुद्रा भंडार है, जो दो महीने के आयात कवर से कम है। एफएक्स बाजारों में कहावत है कि कोई भी हस्तक्षेप विफल हस्तक्षेप से बेहतर नहीं है। इसके बजाय, हम 12 अक्टूबर को G20 केंद्रीय बैंकरों और वित्त मंत्रियों की बैठक में रुचि पैदा करते हुए देख सकते हैं। क्या कम्युनिक में एफएक्स भाषा को अव्यवस्थित डॉलर की ताकत पर चिंता दिखाने और संयुक्त एफएक्स हस्तक्षेप पर संकेत देने के लिए बदल दिया जाएगा?

- डॉलर स्वैप लाइनें। आमतौर पर मुद्रा संकट में, हम डॉलर स्वैप लाइनों के माध्यम से डॉलर के वित्तपोषण के लिए अतिरिक्त पहुंच की आवश्यकता के बारे में सुनते हैं। संदर्भ के लिए, BoE के पास पहले से ही फेडरल रिजर्व के साथ एक स्थायी और असीमित डॉलर स्वैप है। हालांकि, इन लाइनों को डॉलर की फंडिंग चुनौतियों के लिए सहायता प्रदान करने के लिए डिज़ाइन किया गया है न कि भुगतान संतुलन की जरूरतों के लिए। डॉलर फंडिंग यूके के बैंकों के लिए कोई समस्या नहीं लगती है, लेकिन BoE मौजूदा 7-दिवसीय सुविधा के अलावा 84-दिवसीय डॉलर की नीलामी को फिर से शुरू करके यहां एक पूर्व-खाली कदम उठा सकता है।

- आईएमएफ फ्लेक्सिबल क्रेडिट लाइन। 1970 के दशक की शुरुआत के बार्बर बजट के बाद से शुक्रवार के यूके के बजट के सबसे उदार होने के कई संदर्भों को देखते हुए, दुर्भाग्य से, 1976 में आईएमएफ बेलआउट की मांग करने वाले यूके से तुलना की जाएगी। हम मानते हैं कि आईएमएफ में जाने का कलंक कुछ संकेत देगा आक्रामक यूके नीति समायोजन, लेकिन केवल संदर्भ के लिए, एक अच्छी गुणवत्ता क्रेडिट, चिली (संप्रभु-रेटेड ए/ए-) को हाल ही में आईएमएफ से $18bn 'एहतियाती' फ्लेक्सिबल क्रेडिट लाइन (FCL) प्राप्त हुई, जो कोलंबिया की पसंद में शामिल हो गई, मेक्सिको, पेरू और पोलैंड। चिली का FCL उसके IMF कोटे का आठ गुना था। यूके को अपने IMF कोटा ($200bn) का आठ गुना प्राप्त करने की संभावना कम ही लगती है कि IMF के पास पहले से ही कुछ अनुमानों के अनुसार कुल $144bn उधार दिया गया है, और FCL की सशर्तता की कमी प्रकृति को देखते हुए एक अच्छा संकेत नहीं हो सकता है। स्टर्लिंग संकट से।

- पूंजी नियंत्रण। काफ़ी असंभव। इस वर्ष रूस द्वारा रूबल का समर्थन करने के लिए पूंजी नियंत्रण का उपयोग किया गया है। लेकिन मार्गरेट थैचर ने 1979 में यूके में पूंजी नियंत्रण को समाप्त कर दिया। इस तरह के उपायों को उलट देना नई ट्रस सरकार के नियंत्रण और उदारीकरण के एजेंडे के लिए एक पूर्ण अभिशाप होगा।