टेक सेक्टर में गिरावट से एशिया के स्टॉक्स गिरे; साउथ कोरिया, जापान में फरवरी में अच्छी बढ़त की उम्मीद

- 2022 ने खुदरा निवेशक और दुनिया के कुछ सबसे धनी लोगों को भी नुकसान पहुंचाया है

- बुफे सरासर अपवाद बना हुआ है

- ओमाहा के रहस्य का ओरेकल (NYSE:ORCL) विविधीकरण और एकाग्रता के जटिल मिश्रण में निहित है

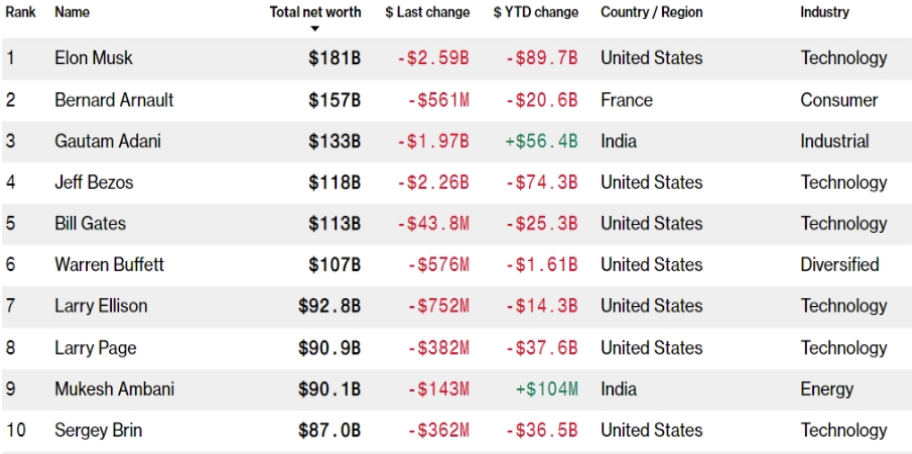

हम इसे निराशाजनक 2022 कह सकते हैं। न केवल खुदरा निवेशकों के लिए बल्कि दुनिया के सबसे अमीर लोगों के लिए भी।

आर्थिक स्थिति ने टेक शेयरों की अस्थिरता को उजागर किया है, जिसके परिणामस्वरूप कई हस्तियों के धन प्रदर्शन को अस्थिर कर दिया है, क्योंकि उनकी किस्मत उन कंपनियों से जुड़ी हुई है, जिनका वे नेतृत्व करते हैं।

विशेष रूप से, सबसे अधिक "क्षतिग्रस्त" अरबपतियों की सूची में सबसे ऊपर मार्क जुकरबर्ग हैं, जिन्होंने मेटा के डाउनट्रेंड के बाद अपनी संपत्ति में लगभग $100 बिलियन का क्षरण देखा है, जो जनवरी 2022 से 65% से अधिक गिर गया है। इसके बाद एलोन मस्क हैं, जो दुनिया के सबसे अमीर आदमी बने हुए हैं, लेकिन इस साल सबसे ज्यादा प्रभावित होने की रैंकिंग में दूसरे स्थान पर हैं, 85 अरब डॉलर से अधिक के नुकसान के साथ। इसके बाद जेफ बेजोस हैं, जो 72 अरब डॉलर से अधिक खोने के बाद कुल संपत्ति रैंकिंग में चौथे स्थान पर आ गए हैं।

यही बात क्रिप्टो पर भी लागू होती है। बिटकॉइन और अन्य altcoins को अब अक्सर "अन्य तकनीकी और विकास स्टॉक से अधिक कुछ नहीं" कहा जाता है। कुछ मायनों में, यह समझ में आता है क्योंकि उनका मूल्य "आगे" स्थानांतरित हो गया है (लंबी अवधि और नई तकनीक अभी तक उपयोग की जाने वाली है)। चूंकि कई लोगों का मानना है कि यह अभी खोजा जाना बाकी है, इसका आंतरिक मूल्य बाजार द्वारा दिए गए मूल्य से काफी अलग है।

और इसे सही ठहराने के लिए इन महीनों के सहसंबंध रहे हैं।

लेकिन कुछ बदल गया है। कई प्लेटफार्मों (जैसे एफटीएक्स) के पतन के कारण हमने हाल ही में विचलन देखा है। वास्तव में, हम देख सकते हैं कि क्रिप्टो-संबंधित विकास स्टॉक, बाजार पूंजीकरण की परवाह किए बिना, अधिक ताकत दिखा कर अपने जून के निचले स्तर को बनाए रख रहे हैं।

बफेट का पोर्टफोलियो

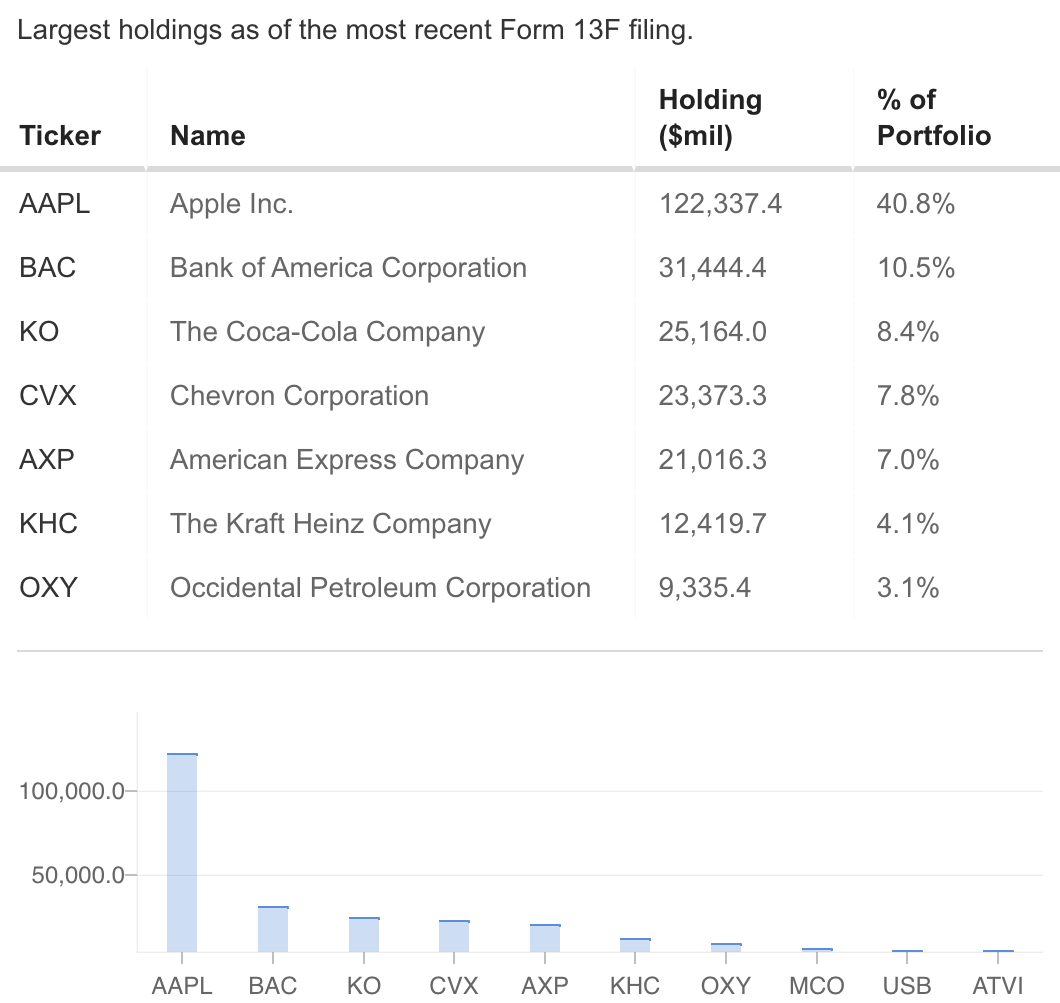

लेकिन इस लाल समुद्र के बीच, बफ़ेट का पोर्टफोलियो (आश्चर्य) अन्य अरबपतियों से बेहतर प्रदर्शन करता है, जिसमें सबसे कम नुकसान हुआ है (लगभग $1.5 बिलियन)। ओमाहा का ओरेकल अमेरिकी शेयर बाज़ार से 2022 में +21% और 1965 से S&P 500 के मुकाबले +3,641,613% बेहतर प्रदर्शन कर रहा है।

हर कोई, या लगभग हर कोई सोचता है कि निवेश का सार विविधीकरण है, जो दीर्घकालिक सफलता के लिए आवश्यक है। इसे आमतौर पर जोखिम से बचाने के लिए दर्जनों संपत्तियों में पूंजी फैलाने के लिए कहा जाता है। हालांकि, वारेन बफेट अक्सर एकाग्र पदों पर बने रहने के गुण की बात करते हैं।

Source: InvestingPro

उनके पोर्टफोलियो बर्कशायर हैथवे (NYSE:BRKa) में पहले पदों को देखते हुए, हम देखते हैं कि कैसे विविधीकरण को पूरी तरह से अलग तरीके से देखा जाता है; उसने केवल एक वित्तीय स्टॉक में 40% निवेश किया है— Apple Inc (NASDAQ:AAPL)—जबकि अन्य स्थितियाँ उल्लेखनीय रूप से छोटी हैं। बीआरके निजी कंपनियों में भी पदों पर हैं।

Apple

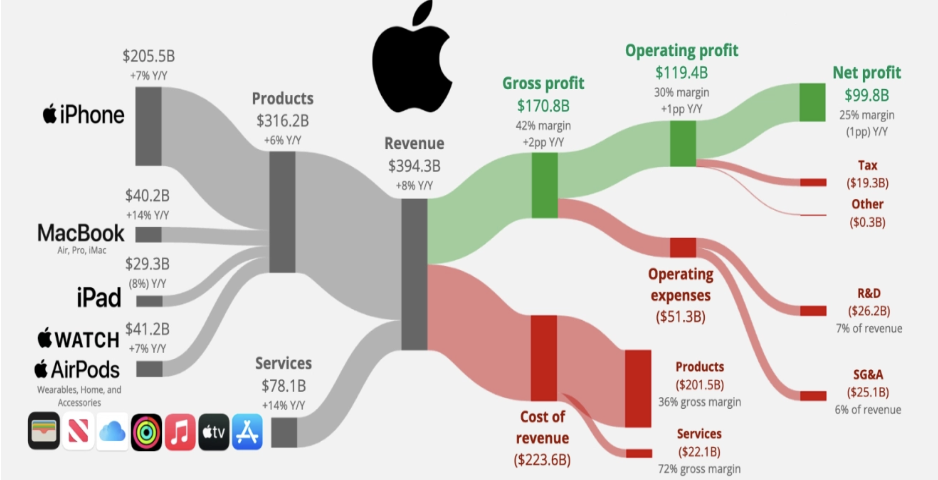

Apple का राजस्व दो मुख्य घटकों में विभाजित है:

- उत्पाद जो राजस्व का 80% हिस्सा हैं (iPhone से 50%)

- राजस्व के 20% के अनुरूप सेवाएं (मुख्य रूप से ऐप स्टोर, ऐप्पल म्यूजिक, ऐप्पल पे, ऐप्पलकेयर, ऐप्पल टीवी +, आईक्लाउड और अन्य से)

ध्यान दें कि उत्पादों में अपेक्षाकृत कम लाभ मार्जिन (+36% सकल) है, जबकि संबंधित सेवाएं +72% उत्पन्न करती हैं क्योंकि वे आसानी से सीमांत लागतों को बढ़ा सकते हैं। इसके पास 122 बिलियन डॉलर का ऑपरेटिंग कैश फ्लो, 169 बिलियन डॉलर की बैलेंस शीट और 120 बिलियन डॉलर का कर्ज भी है।

Source: Apple

बाजार के पूर्वानुमानों के अनुसार, स्मार्टफोन उद्योग 2027 तक 7% की सीएजीआर से बढ़ सकता है। यह सर्वविदित है कि ऐप्पल ने बेहतर प्रदर्शन किया है और प्रतिस्पर्धियों और पूरे उद्योग को पीछे छोड़ दिया है।

उस ने कहा, विविधीकरण कंपनी के भीतर प्रकट होता है। जाहिर है, इसका मतलब नेटफ्लिक्स (NASDAQ:NFLX) या मेटा प्लेटफॉर्म (NASDAQ:META) में 30%-40% बचत करना नहीं है क्योंकि वे 60% से अधिक खो चुके हैं जनवरी 2022 से उनका मूल्य, जब तक कि कोई दीर्घावधि में उनके व्यवसायों की प्रकृति को न समझे और उनसे सहमत न हो।

किसी को यह विचार करना चाहिए कि जो कंपनियां अपने उद्योग में अग्रणी हैं उन्हें उपभोक्ताओं द्वारा "प्यार" किया जाता है। इसके अलावा, उनके पास एक साधारण व्यवसाय, ब्रांड पहचान है, और ग्राहकों को खोए बिना कीमतें बढ़ा सकते हैं।

Q3 में बफेट का अधिग्रहण

- ताइवान सेमीकंडक्टर मैन्युफैक्चरिंग (NYSE:TSM)

- लुइसियाना-प्रशांत निगम (NYSE:LPX)

- जेफरीज फाइनेंशियल ग्रुप (एनवाईएसई:जेईएफ)

और बढ़ाई अपनी हिस्सेदारी:

- शेवरॉन (NYSE:CVX) +2.6%

- ओसीडेंटल पेट्रोलियम कॉर्पोरेशन (NYSE:OXY) +22.6%

- पैरामाउंट ग्रुप (NYSE:PGRE) +16.3%

- Celanese (NYSE:CE) +6%

- आरएच (एनवाईएसई:आरएच) +8.7%

ओमाहा के ओरेकल का एक मुख्य केंद्र ऊर्जा था। भू-राजनीतिक मुद्दों और आपूर्ति और मांग के बीच असंतुलन के कारण, तेल और प्राकृतिक गैस उच्च कीमतों पर बने रहेंगे।

क्या अधिक है, यह हार्डवेयर-उन्मुख तकनीकी शेयरों में अपनी स्थिति बढ़ा रहा है। न केवल Apple और HP (NYSE:HPQ) बल्कि ताइवान सेमीकंडक्टर मैन्युफैक्चरिंग कंपनी भी। बाद के शेयर लगभग 40 प्रतिशत नीचे हैं (वर्तमान में सितंबर 2020 के समान स्तर पर), और बफेट की खरीदारी वहां से समझ में आती है है, और निकट अवधि में, "सिलिकॉन" की भारी मांग होगी जिसका उपयोग चिप्स, नवीनीकरण, ऑटो घटक, आईओटी और मोबाइल बनाने के लिए किया जाता है।

TMSC Apple द्वारा उपयोग किए जाने वाले चिप्स का आपूर्तिकर्ता भी है, इसलिए इसे Apple के व्यवसाय के विस्तार के रूप में भी देखा जाता है।

उपरोक्त के आलोक में, क्या हम कह सकते हैं कि बीटा मूल्य पर ध्यान देते हुए, असंबद्ध क्षेत्रों में कुछ शेयरों को महत्व देना एक जीत की रणनीति है?

विविधीकरण या एकाग्रता?

प्रश्न का उत्तर देने के लिए, शायद दोनों का एक जटिल मिश्रण, जिसका अर्थ है कि वर्तमान मैक्रोइकॉनॉमिक वातावरण में, जोखिम भरे लोगों में विविधता लाने की तुलना में एक विश्वसनीय कंपनी में केंद्रित होना बेहतर है। इसके अलावा, ऐसी कंपनियाँ जो अपने भीतर विविधतापूर्ण हैं, वे भी दो रणनीतियों के बीच एक स्वस्थ संतुलन प्रदान कर सकती हैं।

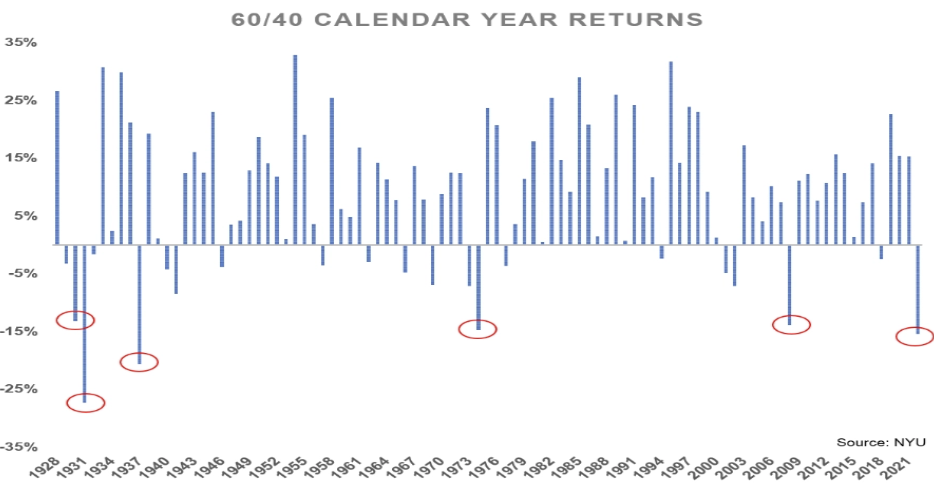

सबसे बड़ा गुण जो निवेशकों को विविधीकरण की ओर ले जाता है, वह है जोखिम सुरक्षा। दर्जनों स्टॉक खरीदकर, यह सच है कि आप एक स्टॉक के जोखिम को कम करते हैं, लेकिन जब सब कुछ नीचे चला जाता है तब भी आप "प्रणालीगत" जोखिम से सुरक्षित नहीं होते हैं। वास्तव में, एक क्लासिक 60/40 पोर्टफोलियो (स्टॉक/बॉन्ड) पिछले 95 वर्षों में छठी बार दो अंकों की गिरावट के साथ वर्ष समाप्त कर रहा है।

फिर से, हम पुष्टि कर सकते हैं कि कोई भी प्रणालीगत जोखिमों से सुरक्षित नहीं है।

इसके अलावा, आपको यह भी ध्यान रखना होगा (यदि आप 7-10 साल के दृष्टिकोण के साथ अपने पोर्टफोलियो का निर्माण कर रहे हैं) कि "दीर्घकालिक" रिटर्न केवल वही हैं जो अंततः मायने रखते हैं, और दशकों में अच्छी तरह से खराब नुकसान के लिए तैयार होते हैं - परिभाषित रणनीति।

लेकिन बाजार कितना अधिक छूट दे रहा है? हम कहाँ पर हैं?

बॉन्ड क्षेत्र का विश्लेषण करने का सबसे आसान तरीका है।

क्यों? केंद्रीय बैंकों द्वारा ब्याज दरों में वृद्धि या कटौती, किसी और चीज से पहले, बांड के मुद्दों को प्रभावित करती है, जो अक्सर निवेशक के लिए अपनी पूंजी को बांड में लॉक करने के बजाय चालू खाते में स्थिर होने के बजाय ब्याज से लाभ प्राप्त करने के लिए सुविधाजनक होती है (यह है तरलता आगे स्थानांतरित)।

iShares 20+ ईयर ट्रेजरी बॉन्ड ETF (NASDAQ:TLT) और iShares 1-3 ईयर ट्रेजरी बॉन्ड ETF (NASDAQ:SHY) के बीच स्ट्रेंथ इंडेक्स का उपयोग करना, जिनकी अलग-अलग अवधि होती है, हम निवेशकों की अपेक्षाओं को समझ सकते हैं और यह भी समझ सकते हैं कि बाजार कितना अधिक छूट दे रहा है।

व्यक्तिगत रूप से लिया गया ईटीएफ दोनों ही मामलों में नकारात्मक प्रदर्शन कर रहा है। जबकि चार्ट से, हम देख सकते हैं कि दो शो के बीच का अनुपात, TLT Etf के महीनों के खराब प्रदर्शन के बाद, कि बाद वाले ने SHY Etf के सापेक्ष ऊपर की ओर जाकर प्रवृत्ति को उलट दिया है। इससे, हम अनुमान लगाते हैं कि निवेशक पहले से ही दर में कटौती की छूट दे रहे हैं, यह पुष्टि करते हुए कि वर्तमान नीति को लंबी अवधि के बॉन्ड रखने के लिए अनुकूल माना जाता है। इसे "ब्याज दर जोखिम" के रूप में संदर्भित किया जाता है, संक्षेप में, यह इस संभावना से मेल खाता है कि ब्याज दरों में परिवर्तन बांड (कूपन, बराबर या मोचन मूल्य) द्वारा पेश किए गए नकदी प्रवाह के मूल्य को कम कर देगा।

कॉपर / गोल्ड अनुपात

इसके अलावा, तांबा भी नकारात्मक संकेत दे रहा है। यह महत्वपूर्ण क्यों है?

कॉपर को इसकी औद्योगिक प्रवृत्ति और इस तथ्य के कारण एक आर्थिक संकेतक माना जाता है कि इसका निर्माण, घरेलू उपकरणों और इलेक्ट्रिक वाहनों में कई अनुप्रयोगों और उत्पादों में उपयोग किया जाता है। नतीजतन, तांबे की मांग जितनी अधिक होगी, आर्थिक और औद्योगिक गतिविधि उतनी ही मजबूत होगी।

इसकी तुलना सोने से करना—जिसे एक कीमती धातु माना जाता है, यानी एक नकद विकल्प—हमें (फिर से) निवेशक भावना और वैश्विक अर्थव्यवस्था की स्थिति दिखा सकता है।

आमतौर पर, कॉपर/गोल्ड रेशियो में गिरावट और ऊपर की ओर रुझान यू.एस. इंडेक्स (एसएंडपी 500) और इसकी कमाई में अधिक स्पष्ट मंदी या तेजी के रुझान की उम्मीद करते हैं; हाल के महीनों में तांबे का प्रदर्शन सोने से कम रहा है, जो 2023 के आने वाले महीनों में सूचकांक और इसकी कमाई में गिरावट का संकेत दे रहा है।

प्रकटीकरण: लेखक इस आलेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।