ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

कोई आज छाया में बैठा है क्योंकि किसी ने बहुत समय पहले एक पौधा लगाया था। -वारेन बफेट

सेवानिवृत्ति योजना किसी के जीवन में एक महत्वपूर्ण कदम है। आप किसी भी समय एक रिटायर के रूप में चिकित्सा आपात स्थिति और घरेलू खर्चों का अनुभव कर सकते हैं, जो आपके संसाधनों को कम कर सकता है। इस स्थिति में, आपको एक महत्वपूर्ण कोष बनाने की आवश्यकता है जो आपके रिटायर होने के कम से कम 30 साल बाद तक चलेगा।

सेवानिवृत्ति योजना बनाते समय देखने के लिए विभिन्न कारकों के माध्यम से चलते हैं:

1. उम्र: आदर्श रूप से कम उम्र से ही बचत करना शुरू कर देना चाहिए और सेवानिवृत्ति के लिए कुछ समर्पित धनराशि अलग रखनी चाहिए।

2. मासिक खर्च: सेवानिवृत्ति के बाद बुनियादी मासिक जरूरतों को पूरा करने के लिए आपको कितने की आवश्यकता होगी, इसका एक अनुमानित आंकड़ा

3. जीवन शैली: यदि आपके पास सेवानिवृत्ति के बाद यात्रा करने या क्लब की सदस्यता लेने का लक्ष्य है, तो आपको इन लागतों को अपनी योजना में शामिल करना चाहिए।

4. जोखिम: आप अपने पोर्टफोलियो में कितना नुकसान उठा सकते हैं यह आपकी जोखिम सहनशीलता पर निर्भर करता है। आपकी उम्र, आपका वेतन, आपके वित्तीय उद्देश्य और आप कितने आराम से जोखिम उठा रहे हैं, ये सभी इसमें एक भूमिका निभाते हैं।

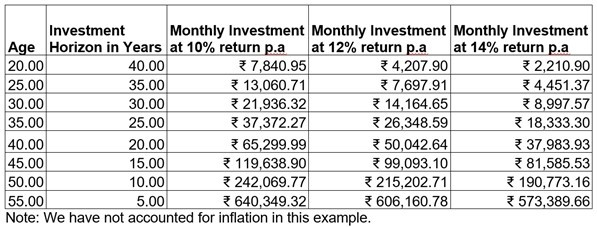

यदि आप 5 करोड़ रुपये प्राप्त करना चाहते हैं, तो आपको एसआईपी के माध्यम से म्यूचुअल फंड में मासिक कितना निवेश करना चाहिए?

5 करोड़ के आंकड़े तक पहुंचने के लिए हमें अलग-अलग उम्र में कितने निवेश की आवश्यकता होगी, इसे समझने के लिए एक उदाहरण लेते हैं। मान लें कि आपकी सेवानिवृत्ति की आयु 60 वर्ष है, और आप ऐसे मार्गों में निवेश कर रहे हैं जो आपको प्रति वर्ष 10%, 12% और 14% रिटर्न दे सकते हैं।

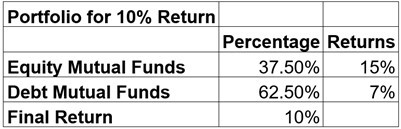

जोखिम प्रोफाइल के अनुसार फंड्स का आदर्श ब्रेकअप:

1. कम जोखिम: यहां, आपके पोर्टफोलियो का एक बड़ा हिस्सा डेट म्यूचुअल फंडों की ओर जाएगा, जिनका जोखिम प्रोफाइल अपेक्षाकृत कम है। लंबी अवधि के म्युचुअल फंड जैसे आईसीआईसीआई (NS:ICBK) प्रूडेंशियल (LON:PRU) लॉन्ग टर्म बॉन्ड फंड में निवेश को लक्षित कर सकते हैं।

इक्विटी म्युचुअल फंड पर विचार करते समय केवल लार्ज कैप फंड जैसे मिराए एसेट लार्ज कैप म्यूचुअल फंड में निवेश को सीमित करें और मीडियम कैप या स्मॉल कैप जैसे जोखिम वाले फंड से बचें।

जोखिम प्रोफाइल के अनुसार फंड्स का आदर्श ब्रेकअप:

1. कम जोखिम: यहां, आपके पोर्टफोलियो का एक बड़ा हिस्सा डेट म्यूचुअल फंडों की ओर जाएगा, जिनका जोखिम प्रोफाइल अपेक्षाकृत कम है। लंबी अवधि के म्युचुअल फंड जैसे आईसीआईसीआई प्रूडेंशियल लॉन्ग-टर्म बॉन्ड फंड में निवेश को लक्षित कर सकते हैं।

इक्विटी म्युचुअल फंड पर विचार करते समय केवल लार्ज कैप फंड जैसे मिराए एसेट लार्ज कैप म्यूचुअल फंड में निवेश को सीमित करें और मीडियम कैप या स्मॉल कैप जैसे जोखिम वाले फंड से बचें।

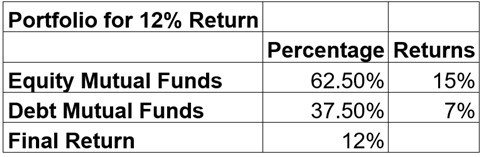

2. मध्यम जोखिम: यहां, आपके पोर्टफोलियो का लगभग 60% इक्विटी म्यूचुअल फंड में और 40% डेट में निवेश किया जाना चाहिए। इक्विटी म्युचुअल फंड में निवेश लार्ज कैप और मिड कैप फंड जैसे SBI (NS:SBI) लार्ज कैप और मिडकैप फंड के मिश्रण में हो सकता है, ताकि मिडकैप शेयरों में उच्च जोखिम के कारण उच्च रिटर्न का लाभ उठाया जा सके।

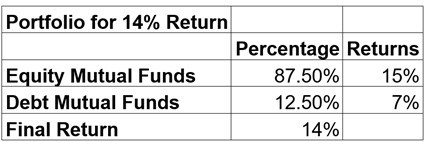

3. ज्यादा जोखिम: यहां, आपके पोर्टफोलियो का लगभग 88% इक्विटी म्यूचुअल फंड में निवेश किया जाएगा। यह उच्च एकाग्रता इसे जोखिम भरा निवेश बनाती है। लेकिन, विभिन्न प्रकार के म्यूचुअल फंड जैसे कि लार्ज कैप, स्मॉल कैप, मिड कैप और मल्टी कैप फंड में फंड आवंटित करके इक्विटी म्यूचुअल फंड वर्ग के भीतर विविधीकरण को नियोजित किया जा सकता है। आवंटन का प्रतिशत आपके जोखिम प्रोफाइल पर निर्भर करता है। उदाहरण के लिए: यदि आप अधिक जोखिम लेने में सहज हैं तो आपके पोर्टफोलियो में स्मॉल-कैप फंडों का अधिक संकेन्द्रण हो सकता है।

निष्कर्ष:

विस्तृत सेवानिवृत्ति योजना बनाने के सबसे चुनौतीपूर्ण पहलुओं में से एक स्वीकार्य वापसी की उम्मीदों और जीवन के वांछनीय मानक के बीच संतुलन बनाना है। कार्रवाई का सबसे अच्छा तरीका एक बहुमुखी पोर्टफोलियो बनाने पर ध्यान केंद्रित करना है। बदलते बाजार की स्थितियों और अपने सेवानिवृत्ति लक्ष्यों को दर्शाने के लिए, आपको समय-समय पर अपने सेवानिवृत्ति पोर्टफोलियो को अपडेट करना चाहिए।