ईरान पर अमेरिकी हमले: ट्रंप का कहना है ऑपरेशन "समय से आगे," CNBC रिपोर्ट

फेड के सामने बड़ा सवाल यह है कि क्या उन्हें 22 मार्च, 2023 को Fed Funds Rate को 25 आधार अंक या 50 आधार अंक बढ़ाना चाहिए। राष्ट्रपति थियोडोर रूजवेल्ट का दृष्टिकोण। जोर से बोलो क्योंकि तुम्हारी छड़ी अब उतनी बड़ी नहीं है।

राष्ट्रपति रूजवेल्ट की "बिग स्टिक डिप्लोमेसी" ने उनकी विदेश नीति नेतृत्व शैली को परिभाषित किया। उनका मानना था कि यू.एस. को सहयोगियों और दुश्मनों के साथ शांति से (नरम) बातचीत करनी चाहिए, लेकिन इसे अच्छी तरह से समझाते हुए, यू.एस. को जरूरत पड़ने पर कड़ी (बड़ी छड़ी) मारने के लिए तैयार किया गया था।

छोटी अवधि में और बहुत अधिक लीवरेज वाली अर्थव्यवस्था में दरों में 4% से अधिक की वृद्धि करने के बाद, फेड के पास अब वह बड़ी छड़ी नहीं है जो उसके पास हुआ करती थी। इसलिए तेज तर्रार लफ्फाजी और नैरेटिव के साथ जोर-शोर से बोलना प्राथमिकता होनी चाहिए।

वर्तमान मौद्रिक नीति रुख

फेड ने पिछले वर्ष के लिए अपनी बड़ी ब्याज दर स्टिक का उपयोग अर्थव्यवस्था को थपथपाने और मुद्रास्फीति को कम करने के लिए किया है। उनकी मौद्रिक नीति कार्रवाइयाँ चालीस से अधिक वर्षों में हमने जितनी भी कार्रवाइयाँ देखी हैं, उससे कहीं अधिक आक्रामक हैं, फिर भी वे अब तक निरर्थक साबित हुई हैं।

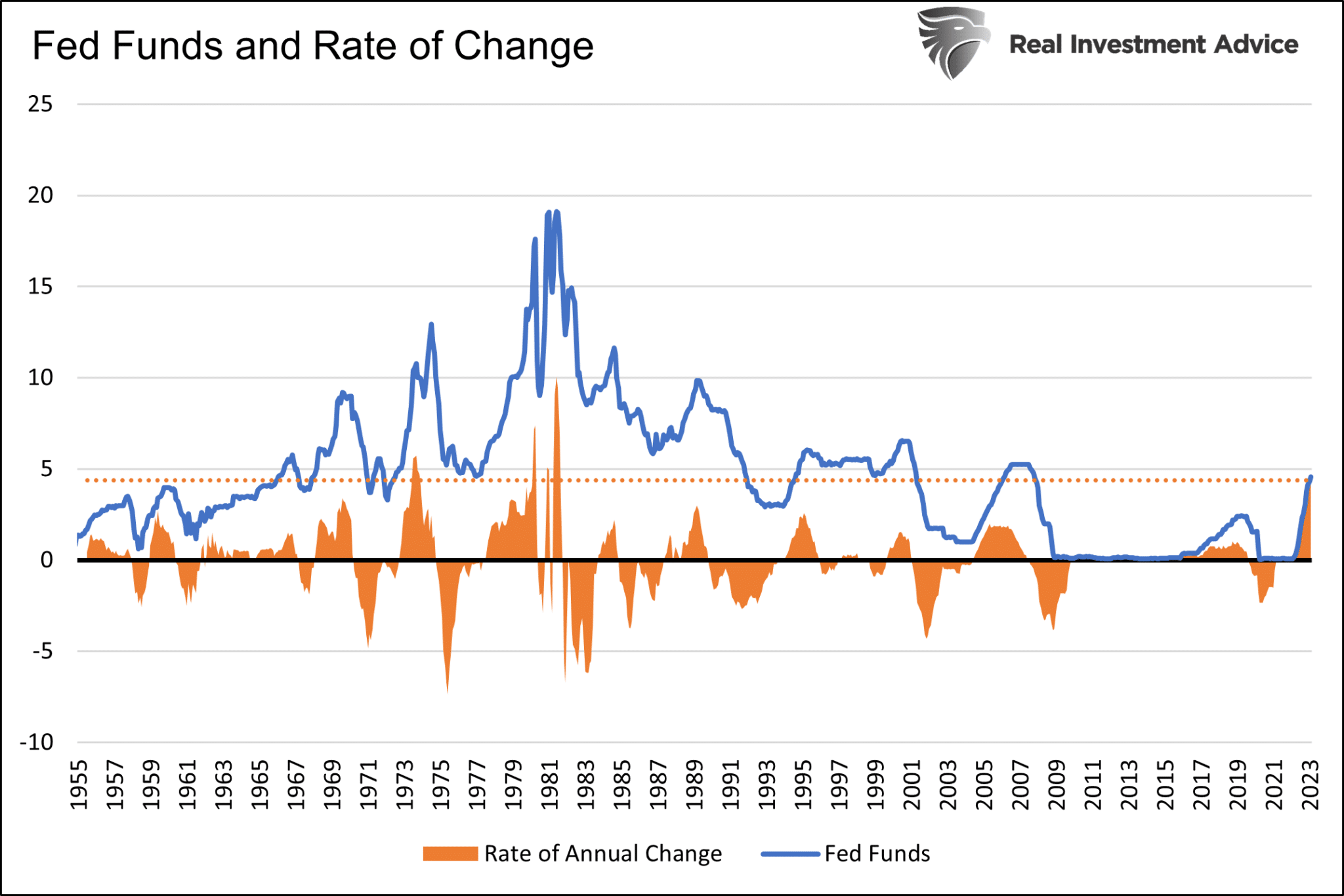

नीचे दिया गया ग्राफ फेड फंड्स (नीला) और फेड फंड्स (नारंगी) में बदलाव की 12 महीने की दर दिखाता है। नारंगी बिंदीदार रेखा दर्शाती है कि फेड फ़ंड में परिवर्तन की वर्तमान 12-महीने की दर 1981 के बाद से किसी भी अवधि की तुलना में दोगुनी है।

फेड फंड 4.50% पर हैं और आने वाले महीनों में 5.25% तक चढ़ने की उम्मीद है।

जबरदस्त ब्याज दर वृद्धि के बावजूद, बेरोजगारी दर 50 साल के निचले स्तर पर है, और GDP प्राकृतिक विकास दर से ऊपर चल रही है। CPI चरम पर प्रतीत होता है, लेकिन हाल के मुद्रास्फीति संकेतक चेतावनी देते हैं कि यह फेड की इच्छा से अधिक स्तर पर स्थिर हो सकता है। जबकि अर्थव्यवस्था मजबूत लग सकती है और मुद्रास्फीति बहुत अधिक है, दोनों तेजी से बदल सकते हैं क्योंकि उत्तोलन कर स्वयं को लागू करता है।

उत्तोलन कर

हम अर्थव्यवस्था पर ब्याज व्यय की लागत का वर्णन करने के लिए उत्तोलन कर शब्द का उपयोग करते हैं। इसे बेहतर ढंग से समझने के लिए, लोन पर कार खरीदने के बारे में सोचें। शुरुआती खरीद से आपकी खपत में उल्लेखनीय वृद्धि होगी। फिर भी मासिक ऋण भुगतान उन वस्तुओं और सेवाओं को कम कर देता है जिनका आप ऋण समाप्त होने तक उपभोग कर सकते हैं, आपकी आय में वृद्धि होती है, या आप कम ब्याज दर पर पुनर्वित्त कर सकते हैं। ऋण आपकी खर्च करने की क्षमता को बाधित करता है।

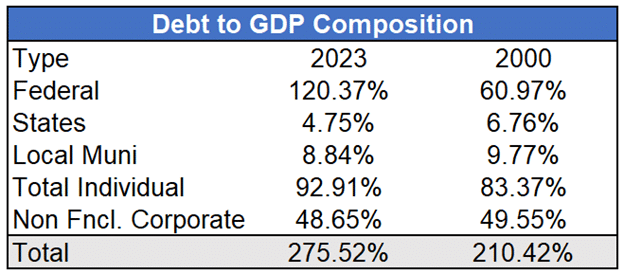

व्यापक आर्थिक दृष्टिकोण से, उत्तोलन कर प्रणाली में ऋण की कुल राशि, ऋण की ब्याज दर और सकल घरेलू उत्पाद का एक कार्य है। नीचे दी गई तालिका में 2000 बनाम सिस्टम-वाइड लीवरेज की वर्तमान राशि की तुलना की गई है।

जैसा कि यह दर्शाता है, कर्ज की राशि आज अर्थव्यवस्था के आकार के 2.75 गुना तक बढ़ गई है, जो पिछले 20 वर्षों में काफी बढ़ गई है। जबकि जीडीपी के प्रतिशत के रूप में अधिक ऋण है, उत्तोलन कर लगभग उतना नहीं बढ़ा।

2000 से, कुल ऋण 264% बढ़ गया है, फिर भी ऋण पर ब्याज व्यय केवल 40% बढ़ा है। ऐसा है घटती ब्याज दरों का जादू।

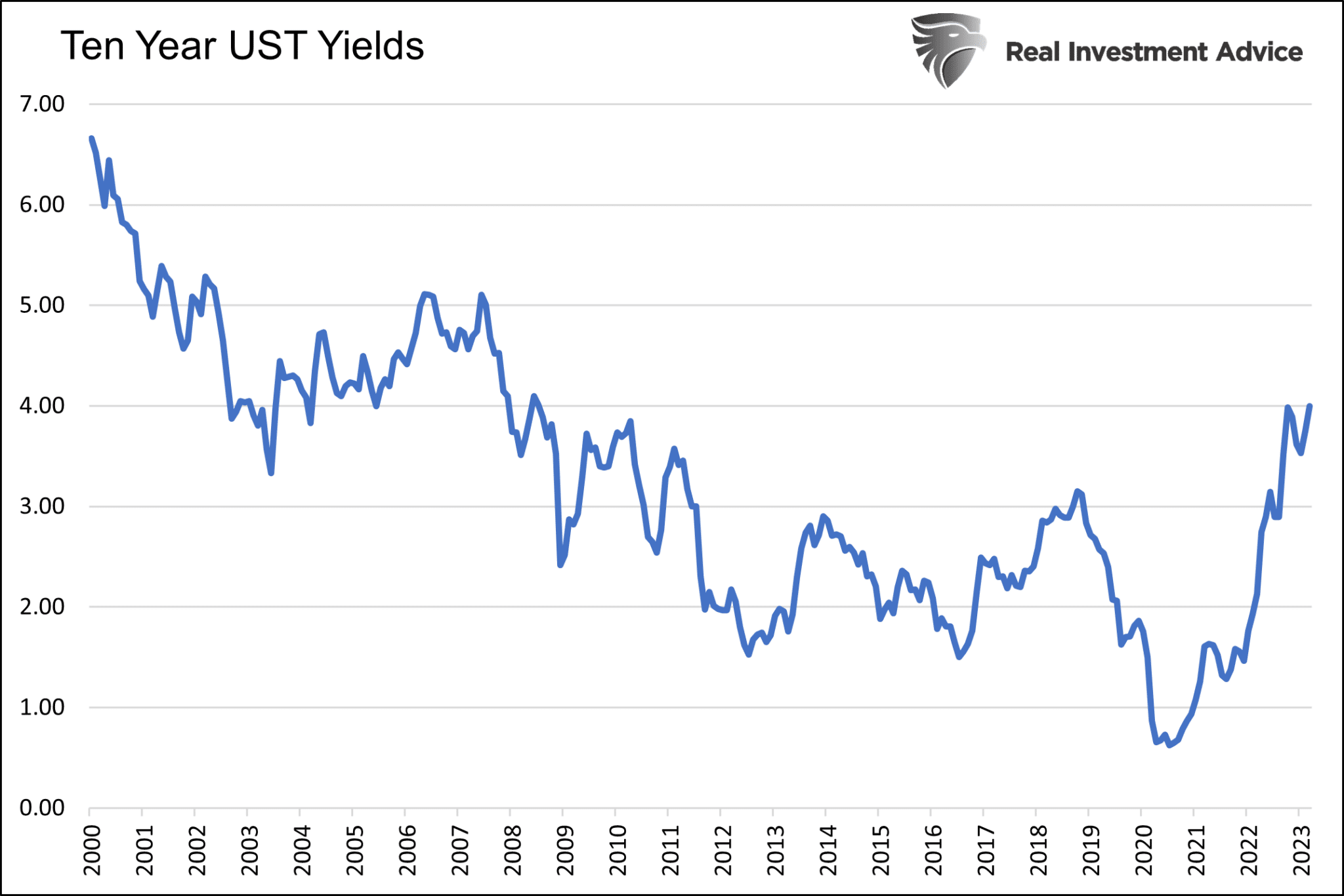

जैसा कि नीचे दिखाया गया है, 2000 के बाद से ब्याज दरों में काफी गिरावट आई है। अधिक ऋण ने आर्थिक गतिविधियों को प्रेरित किया लेकिन मार्जिन पर, भविष्य के वित्तीय बोझ में उल्लेखनीय वृद्धि नहीं हुई।

ब्याज दर का जादू नहीं

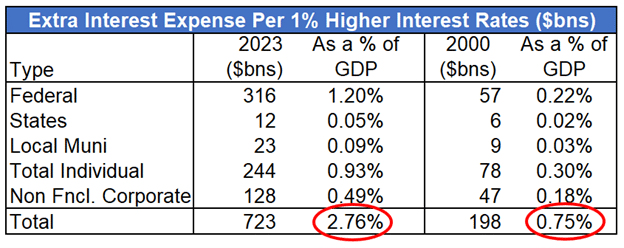

ब्याज दरें अब तेजी से बढ़ रही हैं, और उत्तोलन कर का पालन होगा। बढ़ते बोझ को मापने में मदद के लिए, हम नीचे दी गई तालिका साझा करते हैं।

तालिका अनुमान लगाती है कि ब्याज दर में प्रत्येक 1% वृद्धि से अर्थव्यवस्था को सकल घरेलू उत्पाद के प्रतिशत के रूप में कितना नुकसान होता है। घबराने से पहले, जान लें कि अधिकांश ऋणों की एक निश्चित ब्याज दर होती है। ऐसे में उच्च स्तरों पर रीसेट होने में समय लगेगा।

हम 5-वर्षीय ट्रेजरी का उपयोग ब्याज दरों के लिए एक प्रॉक्सी के रूप में करते हैं ताकि अनुमान लगाया जा सके कि उच्च ब्याज दरें समय के साथ अर्थव्यवस्था को कैसे प्रभावित करेंगी। पांच साल के नोट में वर्तमान में 4.25% उपज है, जो पिछले 12 वर्षों के 1.75% औसत से लगभग 2.50% अधिक है। अधिकांश परिपक्व ऋण तब जोड़े गए जब ब्याज दरें 2% से कम थीं।

यदि इस वर्ष केवल 20% ऋण परिपक्व होता है और इसे रोलओवर किया जाता है, तो अतिरिक्त ब्याज लागत सकल घरेलू उत्पाद के 1.38% के बराबर हो सकती है। अधिक ऋण परिपक्व होने और उच्च दरों पर फिर से जारी होने के कारण प्रतिशत में वृद्धि जारी रहेगी।

वह प्रक्रिया जिससे उच्च ब्याज दरें धीरे-धीरे लेकिन तेजी से अर्थव्यवस्था को कमजोर करती हैं, अंतराल प्रभाव के रूप में जानी जाती हैं।

आशा और अंतराल प्रभाव

एक अलग लेख में, हम यह दिखाने के लिए HOPE ढांचे का उपयोग करते हैं कि उच्च ब्याज दरों को अर्थव्यवस्था के माध्यम से तरंगित होने में कितना समय लगता है।

लेख के अनुसार:

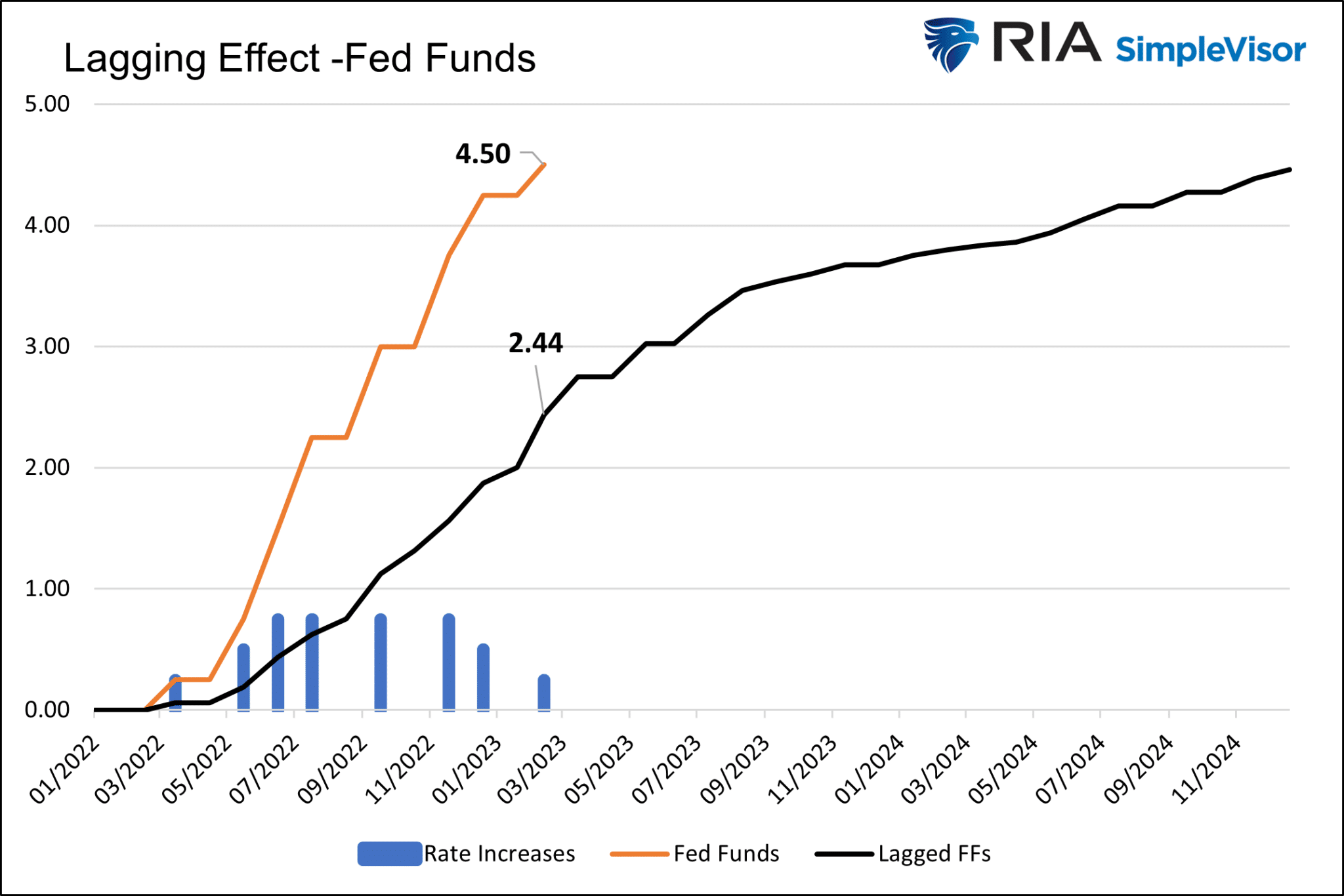

फेड ने पहली बार 17 मार्च, 2022 को दरों में .25% की बढ़ोतरी की। यह मानते हुए कि दर वृद्धि के पूर्ण प्रभावों का अनुभव होने में एक वर्ष या उससे अधिक समय लगता है, पहली, अपेक्षाकृत छोटी दर वृद्धि पूरी तरह से महसूस नहीं की जा रही है। मार्च 2022 के बाद सात और थे, जो अतिरिक्त 4.25% ब्याज दर में वृद्धि के लिए जिम्मेदार थे।

रेखांकन आशा

हम यह दिखाने के लिए नीचे कुछ धारणाएँ बनाते हैं कि पूर्व दर वृद्धि अर्थव्यवस्था को पूरी तरह से कब प्रभावित करेगी। दर वृद्धि से अर्थव्यवस्था पर निम्न अंतरालों का प्रभाव पड़ना चाहिए:

- 25% पहला महीना

- तीन महीने के भीतर 50%

- नौ महीने के भीतर 75%

- पंद्रह महीने के भीतर 85%

- दो साल के भीतर 100%

अंतराल धारणाएं अनुमान हैं और संभावित रूढ़िवादी हैं। बिंदु असंभव को मापना नहीं है बल्कि जागरूकता बढ़ाने के लिए है कि ब्याज दर में बढ़ोतरी तत्काल प्रभावी नहीं है। जैसा कि नीचे दिया गया ग्राफ दिखाता है, मार्च के मध्य तक फेड फंड्स दर 4.50% है। फिर भी लैग्ड-इफेक्टिव फेड फंड्स रेट लगभग 2% कम होने की संभावना है।

फेड के लिए वित्तीय स्थितियों को प्रबंधित करने का समय

फेड ने पहले ही फेड फंड को काफी बढ़ा दिया है। लेकिन, ऐसा लगता है कि फेड ने जो किया उसका लगभग आधा ही किया। लैग्ड फेड फंड्स रेट तेजी से बढ़ रहा है और इससे अर्थव्यवस्था पर टैक्स काफी बढ़ जाएगा।

क्या पॉवेल कल की अर्थव्यवस्था पर कर को और बढ़ाना चाहते हैं? या क्या वह पूरी तरह प्रभावी होने के लिए पिछली दरों में बढ़ोतरी का इंतजार करने को तैयार है?

जैसा कि हम प्रश्न के बारे में सोचते हैं, याद रखें कि प्रणाली में उत्तोलन की मात्रा महत्वपूर्ण है और उच्च दर गंभीर वित्तीय कठिनाइयों की संभावना को जोखिम में डालती है। इसलिए, जेरोम पॉवेल को कमजोर "वित्तीय स्थितियों" के साथ मुद्रास्फीति को रोकने का लक्ष्य रखना चाहिए क्योंकि उनकी फेड फंड स्टिक स्विंग करने के लिए तेजी से खतरनाक हो जाती है।

वित्तीय बाजार एक महत्वपूर्ण तरीका है जिससे मौद्रिक नीति व्यापक अर्थव्यवस्था में प्रसारित होती है। जैसे, उच्च स्टॉक की कीमतें, जिसे पॉवेल ने "वित्तीय परिस्थितियों में एक अनुचित ढील" के रूप में वर्णित किया है, जो कि डोविश फेड द्वारा संचालित है, मुद्रास्फीति को और भड़काएगा, जिससे फेड को आक्रामक बने रहने के लिए मजबूर होना पड़ेगा।

यदि जेरोम पॉवेल और फेड बहुत ही आक्रामक स्वर बनाए रख सकते हैं और लंबे समय तक उच्च दरों की धमकी दे सकते हैं, तो शेयर बाजार कमजोर हो सकता है और वित्तीय स्थिति को कड़ा कर सकता है। जोर से और तेज आवाज में बोलने से फेड के वित्तीय और आर्थिक तबाही को और जोखिम में डाले बिना मुद्रास्फीति को कम करने के प्रयास में मदद मिलेगी।

सारांश

फेड के लिए आगे का रास्ता जोखिम भरा है। एक ओर, वे मुद्रास्फीति को सामान्य करने के लिए वास्तविक नीति के बारे में पर्याप्त नहीं करने का जोखिम उठाते हैं। दूसरी ओर, वे दरें बहुत अधिक बढ़ा सकते थे और वित्तीय संकट पैदा कर सकते थे।

पूर्व दर वृद्धि के अंतराल प्रभाव और अर्थव्यवस्था में सन्निहित भारी उत्तोलन को देखते हुए, हम जेरोम पॉवेल को बहुत जोर से बोलने की सलाह देते हैं लेकिन दर वृद्धि के संबंध में आगे सीमित कार्रवाई करें। यदि पॉवेल हमारी सलाह मानते हैं और जोर से बोलते हैं, तो शेयर बाजार पिछले अक्टूबर के निचले स्तर या इससे भी कम पर लौट सकता है। भले ही इस तरह की गतिविधि की जाए, अधिक क्यूटी और उच्चतर फेड फंडों की बात निवेशकों को डरा देगी।

खुद को पावेल की सीट पर रखकर और उनके द्वारा लिए जाने वाले निर्णयों को तौलना, भविष्य में क्या हो सकता है, इसकी बेहतर सराहना करने का एक तरीका है।