ईरान युद्ध बढ़ने से तेल और डॉलर में तेज़ी आने से सोने की कीमतों में गिरावट आई

अगली एफओएमसी बैठक से पहले, वित्तीय अनिश्चितता के पीछे वास्तव में क्या है, इसका सारांश यहां दिया गया है।

22 मार्च को, फेडरल रिजर्व फेडरल ओपन मार्केट कमेटी (FOMC) की बैठक में अपनी अगली ब्याज दर चाल की घोषणा करेगा। अब जबकि इस तरह के विचार-विमर्श अमेरिकी बैंकिंग अनिश्चितता में लिपटे हुए हैं, क्या समग्र मौद्रिक नीति एक महत्वपूर्ण मोड़ पर है?

फेड के बूम और बस्ट साइकिल के माध्यम से नेविगेट करना

वर्तमान अमेरिकी बैंकिंग संकट और 2008 के महान वित्तीय संकट (जीएफसी) के बीच तुलना की कोई कमी नहीं है। और एक अच्छे कारण के लिए। 2008 में, सिएटल का वाशिंगटन म्युचुअल अमेरिकी इतिहास में सबसे बड़ा दिवालियापन बन गया, जिसके पास $307 बिलियन की संपत्ति थी।

पिछले महीने के दौरान, सिलिकॉन वैली बैंक और सिग्नेचर बैंक विफल हो गए, और संयुक्त रूप से $327 बिलियन हो गए। सितंबर 2008 में, फेडरल डिपॉजिट इंश्योरेंस कॉरपोरेशन (FDIC) ने वाशिंगटन म्युचुअल को जब्त कर लिया और इसे JP Morgan Chase (NYSE:JPM) को $1.9 बिलियन में बेच दिया।

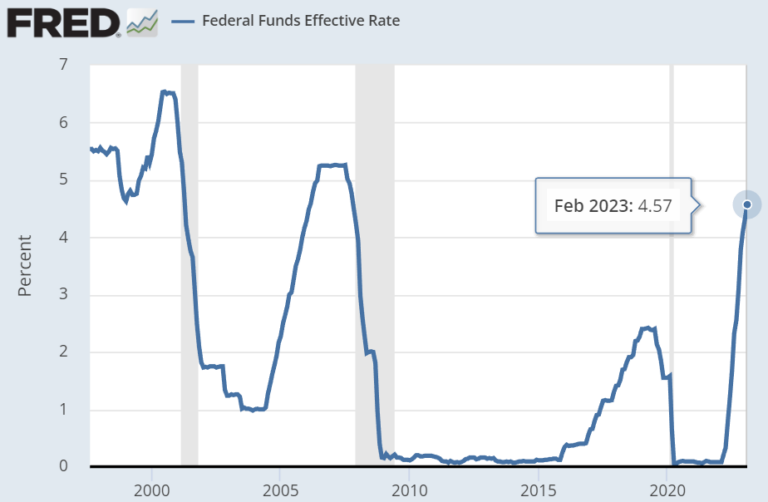

उभरते हुए संकट के जवाब में, एफओएमसी ने 2007 के अंत में अपनी फेडरल फंड्स दर को 4.5% से घटाकर सितंबर 2008 में 2% कर दिया। तो, किस वजह से वाशिंगटन म्युचुअल पहली जगह में विफल हो गया? यद्यपि कई योगदान कारक हैं, सबसे बड़ा संघीय निधि दर है, पूंजी की लागत निर्धारित करने के लिए फेडरल रिजर्व का प्राथमिक उपकरण:

- कमजोर अर्थव्यवस्था के जवाब में, 2001 में डॉट-कॉम बबल फटने के बाद, फेडरल फंड्स दर 2000 के 6.24% से घटकर 2004 की औसत दर 1.83% हो गई।

- बदले में, फेड ने एक नए बुलबुले - हाउसिंग मार्केट बबल को ईंधन देना शुरू किया। घर की कीमतों में तेज वृद्धि ने अधिक सबप्राइम बंधकों को जन्म दिया, जिसमें उन उधारकर्ताओं को भी शामिल किया गया जो उन्हें वहन नहीं कर सकते थे।

- संपार्श्विक ऋण दायित्वों (सीडीओ) और क्रेडिट डिफॉल्ट स्वैप (सीडीएस) के माध्यम से डेरिवेटिव्स में पुन: पैक किया गया, सबप्राइम बंधक ने पूरे वित्तीय प्रणाली में जोखिम डाला।

और जिस तरह फेडरल रिजर्व ने डॉट-कॉम बबल के बाद फेडरल फंड्स रेट को कम करना शुरू किया, उसी तरह केंद्रीय बैंक ने हाउसिंग मार्केट बबल को तोड़ते हुए सितंबर 2007 के 5.25% तक इसे बढ़ा दिया।

आर्थिक सुधार को गति देने के लिए, अगले दशक में 2016 तक लगभग शून्य ब्याज दर (0.25%) हुई। जुलाई 2019।

फेडरल रिजर्व फेडरल फंड्स दर के माध्यम से आर्थिक स्थितियों का प्रबंधन करता है, जिसके परिणामस्वरूप मंदी और तेजी के चक्र निर्मित होते हैं। छवि क्रेडिट: StLouisfed.org

हालाँकि, 2019 से 2020 तक, मौद्रिक नीति ने एक अभूतपूर्व मोड़ लिया।

उत्तेजक अग्रदूत के रूप में 2019 रेपो संकट

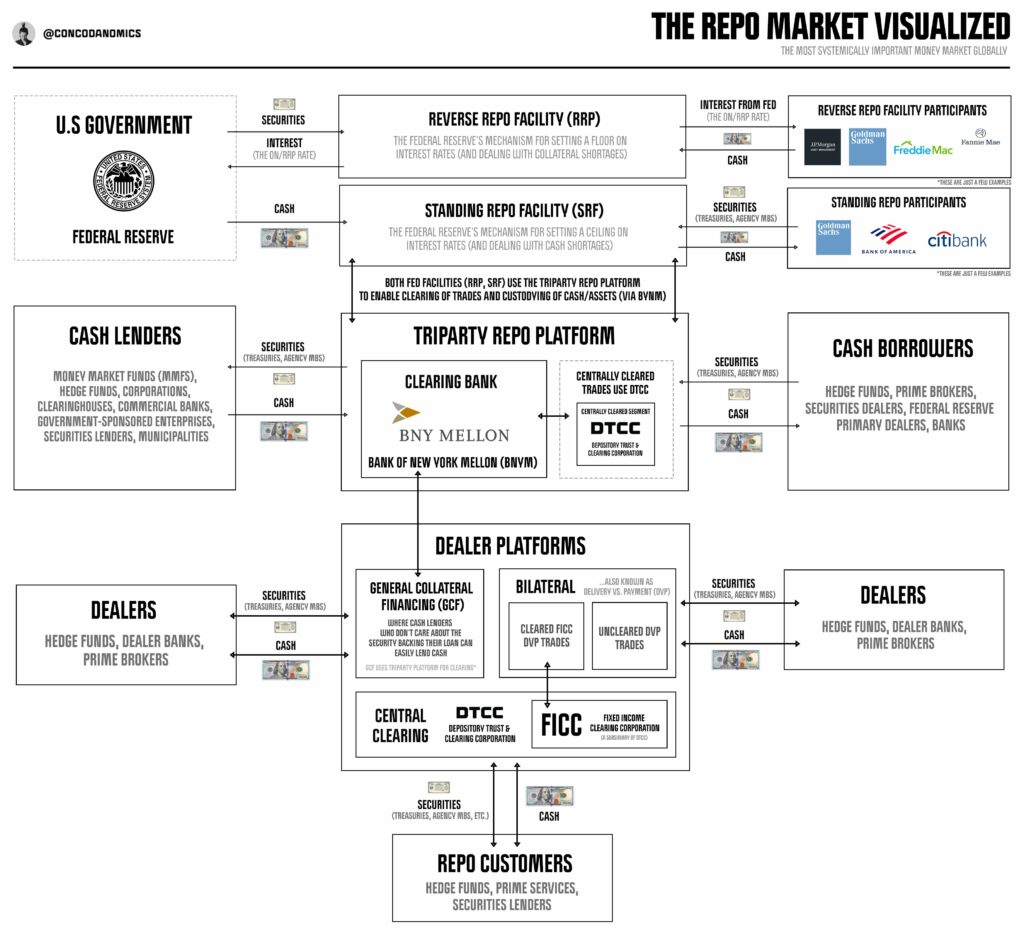

सितंबर 2019 में, एक रेपो संकट उभर रहा था, जिसने मुद्रा बाजारों को अस्त-व्यस्त कर दिया था। पुनर्खरीद समझौतों (रेपो) के लिए लघु, ये अल्पकालिक उधार अनुबंध हैं जो एक मुद्रा बाजार बनाते हैं जिसमें एक पार्टी दूसरी पार्टी को प्रतिभूतियां बेचती है, बाद की तारीख में थोड़ी अधिक कीमत पर बायबैक के बाद।

छवि क्रेडिट: @concodanomics

वित्तीय प्रणाली के लिए रेपो बाजार महत्वपूर्ण है, क्योंकि बैंकों को दैनिक कार्यों को सुविधाजनक बनाने के लिए अल्पकालिक धन की आवश्यकता होती है। हालांकि, नकदी की कमी के कारण रेपो बाजार में ओवरनाइट फंड की भारी मांग हुई।

बकाया यूएस ट्रेजरी सिक्योरिटीज के ढेर के कारण यह हुआ। ये वित्तीय साधन हैं जिनके द्वारा सरकार निवेशकों से बदले में उन्हें एक निश्चित ब्याज दर देकर पैसा उधार लेती है। इसलिए, वे अमेरिकी सरकार के पूर्ण विश्वास और श्रेय द्वारा समर्थित हैं।

यूएस ट्रेजरी की बढ़ी हुई राशि ने इस हेवन एसेट की मांग पैदा की, जिससे उच्च कीमतें और कम पैदावार हुई। रेपो बाजार में, यह उपलब्ध संपार्श्विक की कमी के रूप में प्रकट हुआ। आखिरकार, रेपो बाजार सहभागी आमतौर पर अमेरिकी ट्रेजरी को अपने लेनदेन के लिए संपार्श्विक के रूप में उपयोग करते हैं।

चूंकि 2008 के बाद के नियमों ने बैंकों को अतिरिक्त भंडार रखने से रोक दिया था, इसलिए बैंकिंग क्षेत्र रेपो बाजार पर अत्यधिक निर्भर था। तेजी से सितंबर 2019 तक, और बढ़ती रेपो दरों ने तरलता की कमी पैदा कर दी। फेडरल रिजर्व ने ट्रेजरी बिलों को खरीदकर अपनी बैलेंस शीट का विस्तार करते हुए, अरबों डॉलर इंजेक्ट करके कदम रखा।

रेपो संकट से लेकर लॉकडाउन तक

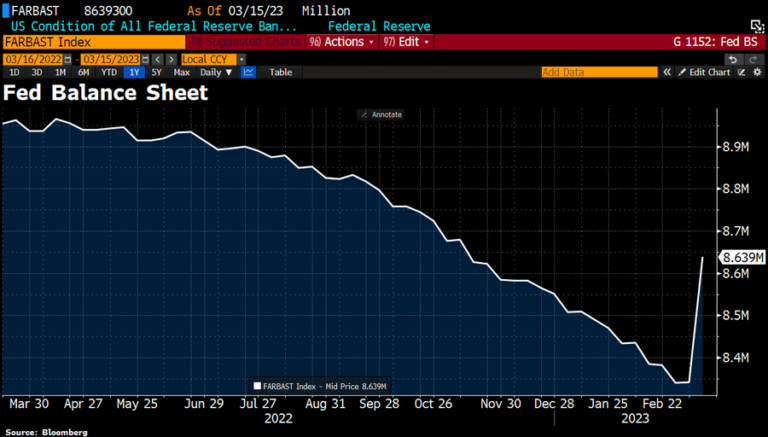

आधा साल बाद, स्थिर रेपो संकट के कारण फेडरल रिजर्व ने एक अभूतपूर्व मोड़ लिया। मार्च 2020 में लॉकडाउन के बाद, केंद्रीय बैंक ने फरवरी 2023 तक M2 मुद्रा आपूर्ति में बकाया 39% की वृद्धि की।

बैंकिंग क्षेत्र को स्थिर करने के लिए बैंक टर्म फंडिंग प्रोग्राम (BTFP) के बाद फेड बैलेंस शीट एक बार फिर उछली। छवि क्रेडिट: ब्लूमबर्ग

M2 मनी सप्लाई खाते में सभी कैश, चेकिंग डिपॉजिट, सेविंग डिपॉजिट और मनी मार्केट सिक्योरिटीज होते हैं, जो मनी सप्लाई के व्यापक माप के रूप में काम करते हैं। बेशक, इस अभूतपूर्व धन बाढ़ को देखते हुए, अपेक्षित परिणामों में से एक मुद्रास्फीति का दबाव था।

मुद्रास्फीति के अलावा, लगभग शून्य ब्याज शासन में अतिरिक्त एम2 आपूर्ति निर्माण के कारण अत्यधिक उधार और उधार दिया गया। इसने संपत्ति के बुलबुले बनाए, स्टॉक और क्रिप्टो से लेकर रियल एस्टेट तक, उनके मूलभूत मूल्यों को पार करते हुए।

प्रारंभ में, लॉकडाउन ने उपभोक्ता मांग को कम कर दिया और मुद्रास्फीति में देरी की। लेकिन अंततः यह "अस्थायी" से बड़े पैमाने पर चला गया, {{art-200627091||जून 2022 में 9.1%} पर 40-वर्ष ATH पर चरम पर पहुंच गया, जिसे CPI के रूप में मापा गया। फेड को समान रूप से तीव्र हाइकिंग चक्र, 40 वर्षों में सबसे तेज के साथ प्रचंड मुद्रास्फीति को प्रतिबिंबित करना था।

इसके अलावा, अनुमानित रूप से, इसने उपरोक्त संपत्ति के बुलबुले की अवहेलना की। बिटकॉइन जैसी जोखिम वाली संपत्तियों पर भारी असर पड़ा क्योंकि इस विकेन्द्रीकृत 'साउंड मनी' नेटवर्क पर अत्यधिक लीवरेज्ड क्रिप्टो कंपनियों की विफलता परिलक्षित हुई।

छवि क्रेडिट: ट्रेडिंग व्यू

लेकिन अब, बैंकिंग विश्वास के क्षरण के साथ, और जैसा कि ग्राहक जमा को बैंकों को असुरक्षित ऋण के रूप में अधिक सटीक रूप से देखा जाता है, बिटकॉइन फिर से अपने अस्तित्व का परीक्षण कर रहा है। जब सभी पर विचार किया जाता है, तो फेड की मौद्रिक नीति अब कहां जाएगी?

फेड की सीमाएँ

फ़ेडरल रिज़र्व का दोहरा आदेश कीमतों को स्थिर रखना और बेरोजगारी को कम रखना है। कोई कह सकता है कि केंद्रीय बैंक ने पैसे की आपूर्ति बढ़ाकर उस जनादेश को तोड़ दिया, इस प्रकार कीमतों को अस्थिर कर दिया। मुद्रास्फीति सुधार के रास्ते पर, फेड चेयर जेरोम पॉवेल ने भी कई बार कहा कि उपभोक्ता मांग में कटौती के लिए बेरोजगारी को बढ़ाना होगा। इसके बाद अंततः लक्षित 2% मुद्रास्फीति दर का नेतृत्व किया जाएगा।

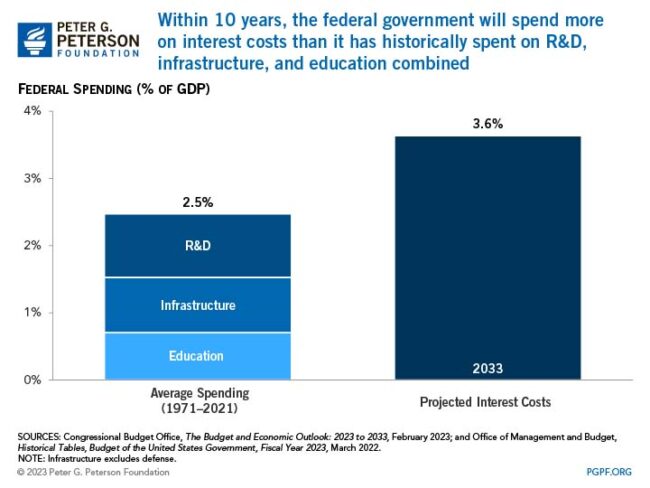

अमेरिकी राष्ट्रीय ऋण भी खेल में आता है, जो अब 31.6 ट्रिलियन डॉलर है, क्योंकि इसे सेवा देने की आवश्यकता है। दरें बढ़ाकर, फेड को ब्याज भुगतान भी बढ़ाना होगा। कांग्रेस के बजट कार्यालय (सीबीओ) का अनुमान है कि 2053 तक जनता के पास संघीय ऋण सकल घरेलू उत्पाद का 195% तक बढ़ जाएगा।

छवि क्रेडिट: PGPF.org

पॉवेल ने खुले तौर पर स्वीकार किया कि देश अस्थिर ऋण के रास्ते पर है लेकिन अभी भी वहनीय ऋण की सीमा के भीतर है।

इसलिए, यह बढ़ती ब्याज दरों के खिलाफ एक संकेत होगा। इसके अलावा, अमेरिकी बैंकिंग क्षेत्र में हाल के विश्वास के क्षरण के आलोक में, यह स्पष्ट है कि फेड वाणिज्यिक बैंकों की बैलेंस शीट को अस्थिर करता है, खासकर यदि वे महत्वपूर्ण अमेरिकी ट्रेजरी को सुरक्षित-संपत्ति के रूप में रखते हैं। आखिरकार, इस तरह के जोखिम जोखिम के लिए हेजिंग के बिना एसवीबी कैसे ढह गया।

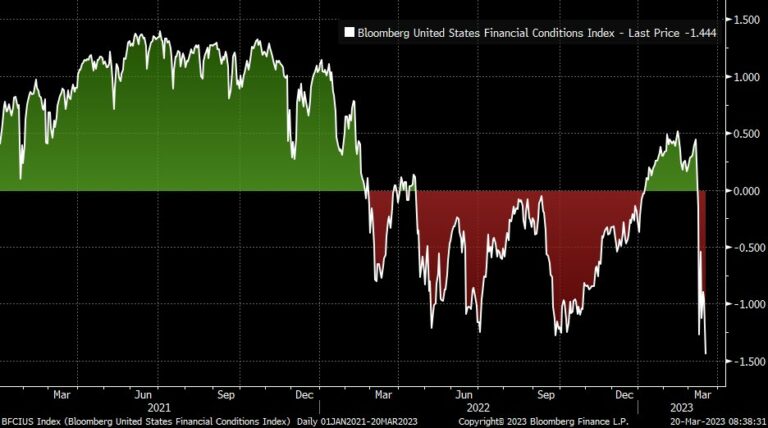

बैंकिंग संकट ने भी वित्तीय स्थिति को और खराब कर दिया, जो मार्च 2020 के बाद से सबसे कठिन है।

छवि क्रेडिट: ब्लूमबर्ग फाइनेंस

ब्लूमबर्ग का वित्तीय स्थिति सूचकांक फेड को हरी बत्ती देता है क्योंकि मार्च-पूर्व प्रोत्साहन द्वि घातुमान के लिए वित्तीय स्थिति पर्याप्त रूप से खराब हो गई है।

यह फेड के लिए या तो विराम देने, धीमा करने, या लाइन के नीचे दरों में कटौती करने का एक और संकेत है। बाजार आम सहमति 22 मार्च को पूर्व में अपेक्षित 25 बीपीएस वृद्धि के लिए 86.4% पर है, जिससे फेड लक्ष्य दर 4.75–5.00% की सीमा तक बढ़ गई है। केवल 13.6% शून्य वृद्धि की उम्मीद करते हैं।

यह लेख मूल रूप से द टोकनिस्ट पर प्रकाशित हुआ था। वित्त और प्रौद्योगिकी के सबसे बड़े रुझानों के साप्ताहिक विश्लेषण के लिए द टोकनिस्ट का मुफ्त न्यूज़लेटर, फाइव मिनट फाइनेंस देखें।

***

अस्वीकरण: न तो लेखक, टिम फ्राइज़ और न ही यह वेबसाइट, द टोकनिस्ट, वित्तीय सलाह प्रदान करते हैं। वित्तीय निर्णय लेने से पहले कृपया हमारी वेबसाइट नीति देखें।