ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- वॉरेन बफेट की बर्कशायर हैथवे ने सप्ताहांत में उम्मीद से बेहतर कमाई दर्ज की

- जैसी कि उम्मीद थी, शानदार कमाई में एप्पल का सबसे बड़ा योगदान रहा

- बर्कशायर हैथवे स्टॉक के बुनियादी सिद्धांतों और तकनीकी को ध्यान में रखते हुए, क्या मौजूदा स्तरों पर इसे बनाए रखना या खरीदना समझदारी है?

बर्कशायर हैथवे (एनवाईएसई:बीआरकेए) (बीआरकेबी) कमाई ने उम्मीदों से बढ़कर 12 अरब डॉलर का राजस्व अर्जित किया और 10 अरब डॉलर का ठोस उत्पादन किया। परिचालन लाभ, जो पिछले वर्ष की तुलना में 6% अधिक है।

कंपनी ने नकदी प्रवाह में भी मजबूत वृद्धि का अनुभव किया और अपने स्टॉक पोर्टफोलियो के मूल्य में उल्लेखनीय वृद्धि देखी, जो मुख्य रूप से बढ़ते एप्पल (NASDAQ:AAPL) स्टॉक के कारण हुई, जिसने कमाई में लगभग 33 बिलियन डॉलर का योगदान दिया।

1 ट्रिलियन डॉलर के प्रभावशाली आंकड़े को पार करने वाली संपत्ति के साथ, बर्कशायर हैथवे एक वित्तीय दिग्गज के रूप में खड़ा है। हालाँकि, इसके क्लास ए शेयरों पर नज़र रखने वाले किसी भी व्यक्ति को अपनी जेब में गहरी खुदाई करनी होगी और प्रति शेयर 500,000 डॉलर से अधिक का भुगतान करना होगा।

तो, आइए इस वित्तीय महाशक्ति के उल्लेखनीय प्रदर्शन पर गौर करें और देखें कि क्या चीज़ इसे बाकियों से अलग करती है।

मौलिक दृष्टिकोण

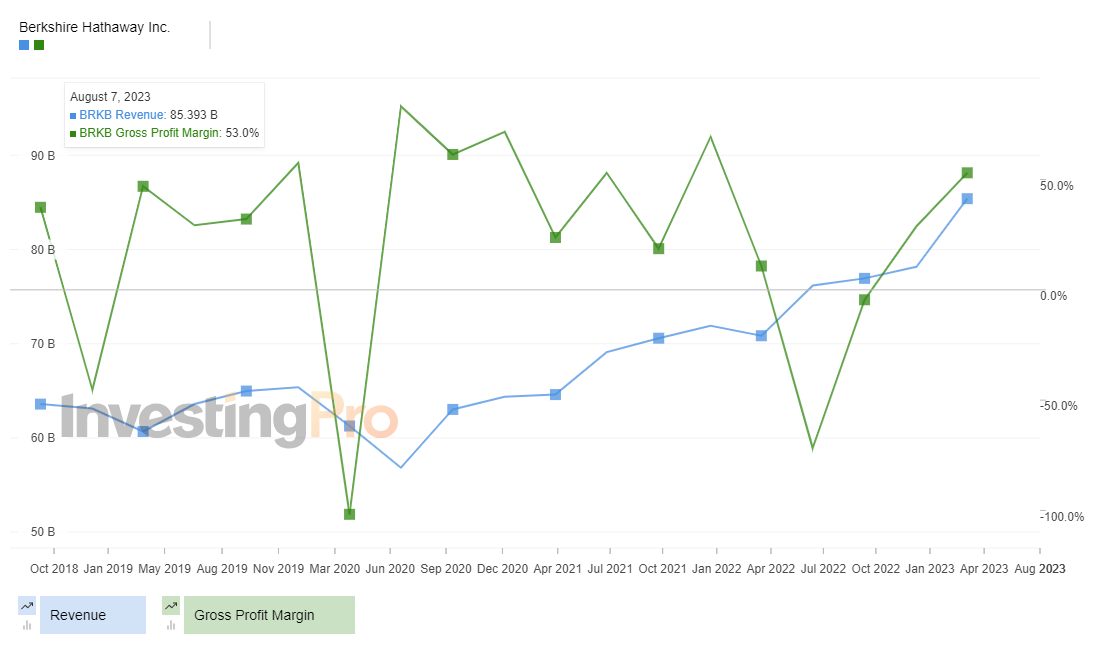

इन्वेस्टिंगप्रो डेटा बर्कशायर हैथवे के लिए एक आशाजनक रुझान दिखाता है। 2020 में निचले स्तर पर पहुंचने के बाद, कमाई में तेजी से बढ़ोतरी देखी गई है, जो 2022 में 70 बिलियन डॉलर के आंकड़े को पार कर गई और हाल ही में 80 बिलियन डॉलर के आंकड़े को पार कर गई। दिसंबर 2018 से 2022 तक औसतन कमाई 265.3 बिलियन डॉलर के आसपास रही।

मार्जिन के संदर्भ में, डेटा एक तेजी की प्रवृत्ति का संकेत देता है, जिसमें जुलाई 2022 में देखे गए निचले स्तर के बाद से पिछले 12 महीनों में 53% की उल्लेखनीय वृद्धि हुई है।

Source: InvestingPro

Source: InvestingPro

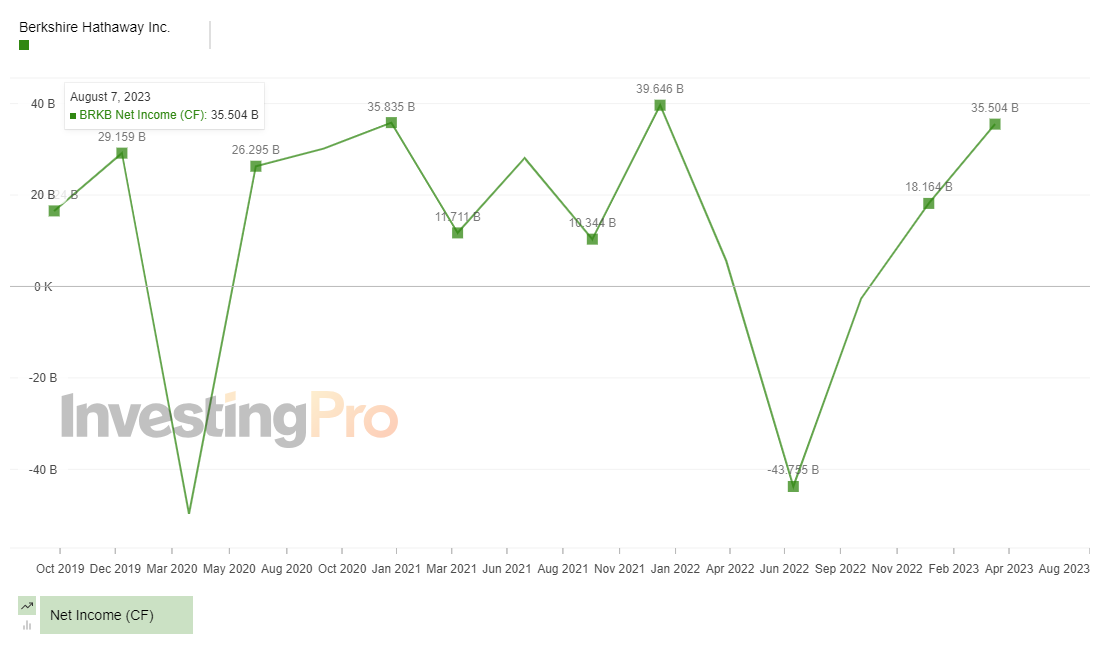

शुद्ध आय के संबंध में, दिसंबर 2021 में $39.6 बिलियन के शिखर पर पहुंचने और जून 2022 में निचले स्तर पर पहुंचने के बाद, पिछले 12 महीनों में $35.5 बिलियन की शुद्ध आय देखी गई है। यह इसे दिसंबर 2018 और 2022 के बीच देखे गए $39.6 बिलियन के औसत के करीब रखता है।

Source: InvestingPro

Source: InvestingPro

पिछली तिमाही के लिए प्रति शेयर आय की कमजोर वृद्धि दर के संदर्भ में, इसमें 500% से अधिक की वृद्धि हुई है। वर्तमान में, प्रति शेयर आय (ईपीएस) में महत्वपूर्ण सुधार देखा गया है, जो पिछले 12 महीनों के औसत की तुलना में 24.8% की वृद्धि दर्शाता है।

विश्लेषक भी आशावादी हैं, उन्होंने अगली तिमाही के लिए ईपीएस उम्मीदों में +5.6% की वृद्धि का अनुमान लगाया है, जिसमें साल दर साल प्रति शेयर $5,256 से $5,553 तक बढ़ने का अनुमान है।

Source: InvestingPro

Source: InvestingPro

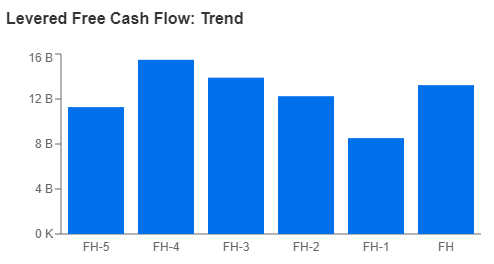

जून 2022 तक औसत से कम नतीजों के बाद से मूल्य/नकदी प्रवाह अनुपात बढ़ रहा है। पिछले छह महीनों में, कंपनी ने 21.7 बिलियन डॉलर का परिचालन नकदी प्रवाह दर्ज किया है, 2.174 बिलियन शेयरों के बकाया के साथ, प्रति क्लास बी शेयर के लिए परिचालन नकदी प्रवाह में $9.98 का परिणाम हुआ।

इसके अलावा, स्टॉक का वर्तमान में उसके उचित मूल्य की तुलना में लगभग 25.9% कम मूल्यांकन किया गया है, जो कि इन्वेस्टिंग प्रो 13 विभिन्न मॉडलों के औसत के आधार पर लगभग $671.6K प्रति शेयर की गणना करता है।

बर्कशायर हैथवे की निवेश टीम ने इसके उत्कृष्ट दीर्घकालिक परिणामों में लगातार योगदान दिया है, जिसमें उल्लेखनीय होल्डिंग्स शामिल हैं, जिसमें अल्पकालिक अमेरिकी ट्रेजरी में $ 10 बिलियन भी शामिल है।

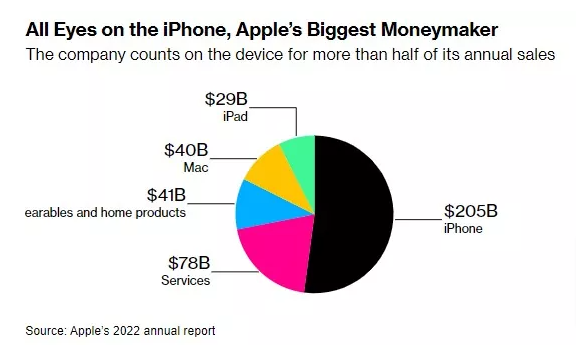

इसमें कोई आश्चर्य की बात नहीं है कि वॉरेन बफेट को एप्पल पसंद है, क्योंकि टेक दिग्गज बर्कशायर की कमाई में महत्वपूर्ण योगदान दे रहा है।

Apple का बाजार पूंजीकरण आसमान छू गया है, जो 2018 में $1 ट्रिलियन तक पहुंचने वाली पहली कंपनी बन गई है और वर्तमान में $3 ट्रिलियन से अधिक है - जो दुनिया की सातवीं सबसे बड़ी अर्थव्यवस्था, फ्रांस की जीडीपी के करीब है।

कंपनी के उत्पादों और सेवाओं ने रोजमर्रा की जिंदगी में क्रांति ला दी है, जिससे Apple की स्थिति इतिहास की सबसे प्रभावशाली कंपनियों में से एक के रूप में मजबूत हो गई है।

हालाँकि, यह ध्यान देने योग्य है कि Apple के $81.8 बिलियन के प्रभावशाली कुल राजस्व के बावजूद, इसकी बिक्री में लगातार तीसरी तिमाही में गिरावट देखी गई, विशेष रूप से इसके iPhones, Macs और iPads में।

कंपनी को तीसरी तिमाही में 1.4% राजस्व गिरावट का अनुमान है, जो दो दशकों में उसकी सबसे लंबी गिरावट का सिलसिला होगा। इस गिरावट के बावजूद, प्रति शेयर कम आय अभी भी 5.5% बढ़कर 1.26 डॉलर हो गई, जो बाजार की चुनौतियों के बीच कंपनी के लचीलेपन को दर्शाता है।

बर्कशायर हैथवे की कमाई रिपोर्ट का एक सकारात्मक आकर्षण इसके सेवा खंड का प्रभावशाली प्रदर्शन था, जो रिपोर्ट का सबसे मजबूत हिस्सा साबित हुआ।

1 बिलियन से अधिक सब्सक्रिप्शन की उल्लेखनीय संख्या के कारण इस खंड का राजस्व 8% से अधिक बढ़कर 21 बिलियन डॉलर तक पहुंच गया।

कुल मिलाकर, बर्कशायर हैथवे की कमाई रिलीज ने सकारात्मक परिणाम दिए, जिसमें मजबूत परिचालन लाभ के साथ-साथ मजबूत और व्यापक राजस्व वृद्धि शामिल थी। इन अनुकूल परिणामों के आधार पर, मुझे वर्तमान में इसके शेयर बेचने का कोई कारण नहीं दिखता (यदि आपके पास पहले से ही वे हैं)।

इसके विपरीत, ये प्रभावशाली आंकड़े मुझे संभावित दीर्घकालिक रिटर्न के लिए स्टॉक पर विचार करने के लिए प्रेरित करते हैं, जिससे मुझे इसे आगे के मूल्यांकन के लिए अपनी निगरानी सूची में रखने के लिए प्रेरित किया जाता है।

तकनीकी दृश्य

तकनीकी दृष्टि से देखें तो, बर्कशायर हैथवे का स्टॉक अपने पिछले उच्चतम स्तर पर फिर से पहुंच गया है, लेकिन साप्ताहिक समय सीमा पर, एक उलट मोमबत्ती दिखाई दी है, जिसकी पुष्टि ओवरबॉट क्षेत्र में आरएसआई द्वारा की गई है।

अक्टूबर 2022 में निचले स्तर के बाद से दर्ज किए गए प्रभावशाली +33% प्रदर्शन के बाद संभावित रूप से $500,000 से नीचे कीमत में सुधार हो सकता है।

निष्कर्ष

उल्लेखनीय डेटा हमें एक बार फिर से ओमाहा के ओरेकल के रूप में प्रसिद्ध प्रसिद्ध वॉरेन बफेट और उनकी असाधारण उपलब्धियों पर विचार करने के लिए आमंत्रित करता है। 1965 के बाद के वर्षों में, उन्होंने 19.8% का प्रभावशाली वार्षिक रिटर्न दिया है, जो कि S&P 500 के 9.9% से कहीं अधिक है, और इतिहास में सबसे महान निवेशकों में से एक के रूप में अपनी जगह पक्की कर ली है।

उनकी सफलता का एक प्रमुख पहलू स्टॉक को लंबे समय तक बनाए रखने की उनकी क्षमता में निहित है, जो कोका-कोला (NYSE:KO) के 34 वर्षों तक उनके स्वामित्व, अमेरिकन एक्सप्रेस कंपनी (NYSE:{{) से स्पष्ट है। 8182|AXP}}) 29 वर्षों के लिए, और मूडीज़ (NYSE:MCO) कॉरपोरेशन 22 वर्षों के लिए। उनके निवेश दृष्टिकोण में यह दृढ़ता उन्हें उन लोगों से अलग करती है जो त्वरित लाभ के लिए अक्सर जल्दबाजी में स्टॉक बेचते हैं।

इसके अलावा, बफेट और उनके साथी, चार्ली मुंगर द्वारा साझा की गई मूल्यवान अंतर्दृष्टि, हमें ध्यान देने के लिए महत्वपूर्ण सबक प्रदान करती है:

- अल्पकालिक आर्थिक और बाज़ार पूर्वानुमान अविश्वसनीय हैं और इनका कोई महत्व नहीं है।

- दुनिया जुआरियों से भरी हुई है, लेकिन धैर्यवान निवेशक ही सबसे अच्छा प्रदर्शन करते हैं।

ये बुद्धिमान विचार निवेश निर्णय लेते समय दीर्घकालिक परिप्रेक्ष्य अपनाने के महत्व की याद दिलाते हैं, बाजार की क्षणभंगुर गतिविधियों या आवेगपूर्ण अटकलों से प्रभावित होने से बचते हैं।

*** अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह या सिफ़ारिश नहीं है, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह या सिफ़ारिश नहीं है, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।