इराक में टैंकरों पर हमले की खबरों से तेल की कीमतों में 6% से ज़्यादा की बढ़ोतरी हुई

- वॉल्ट डिज़्नी बुधवार को बाज़ार बंद होने के बाद तीसरी तिमाही की आय रिपोर्ट करने के लिए तैयार है

- स्टॉक के लिए दीर्घकालिक दृष्टिकोण आशाजनक प्रतीत होता है

- तकनीकी रूप से, स्टॉक वर्तमान में दीर्घकालिक निचले स्तर का परीक्षण कर रहा है

वॉल्ट डिज़्नी (NYSE:DIS) कल, 9 अगस्त को बाज़ार बंद होने के ठीक बाद अपनी वित्तीय Q3 आय जारी करने के लिए पूरी तरह तैयार है। मई में वापस,

बरबैंक, कैलिफ़ोर्निया स्थित दिग्गज कंपनी ने बाज़ार का ध्यान उस समय आकर्षित किया जब उसने प्रति शेयर आय उम्मीद से कम रिपोर्टेड की। जबकि इसका राजस्व पूर्वानुमानों के अनुरूप गिर गया, शेयर की कीमत में लगभग 10% की गिरावट आई।

अब, चीजें थोड़ी व्यवस्थित हो गई हैं, और भले ही पिछली तिमाही रिपोर्ट के बाद से उम्मीदें समायोजित हो गई हैं, हम अभी भी यह देखने के लिए उत्सुक हैं कि क्या मिकी के घर में इस बार कोई आश्चर्य है। इन्वेस्टिंगप्रो के अनुसार, तिमाही के लिए प्रति शेयर आय (ईपीएस) लगभग 0.99 डॉलर हो सकती है, राजस्व पूर्वानुमान लगभग 22.53 बिलियन डॉलर हो सकता है।

यहाँ मोड़ यह है: उन्हीं विश्लेषकों को जिनकी पहले अधिक उम्मीदें थीं, उन्होंने अब अपना HBK $1.44 से कम कर दिया है और राजस्व अनुमान $22.97 बिलियन से कम कर दिया है।

Source: InvestingPro

Source: InvestingPro

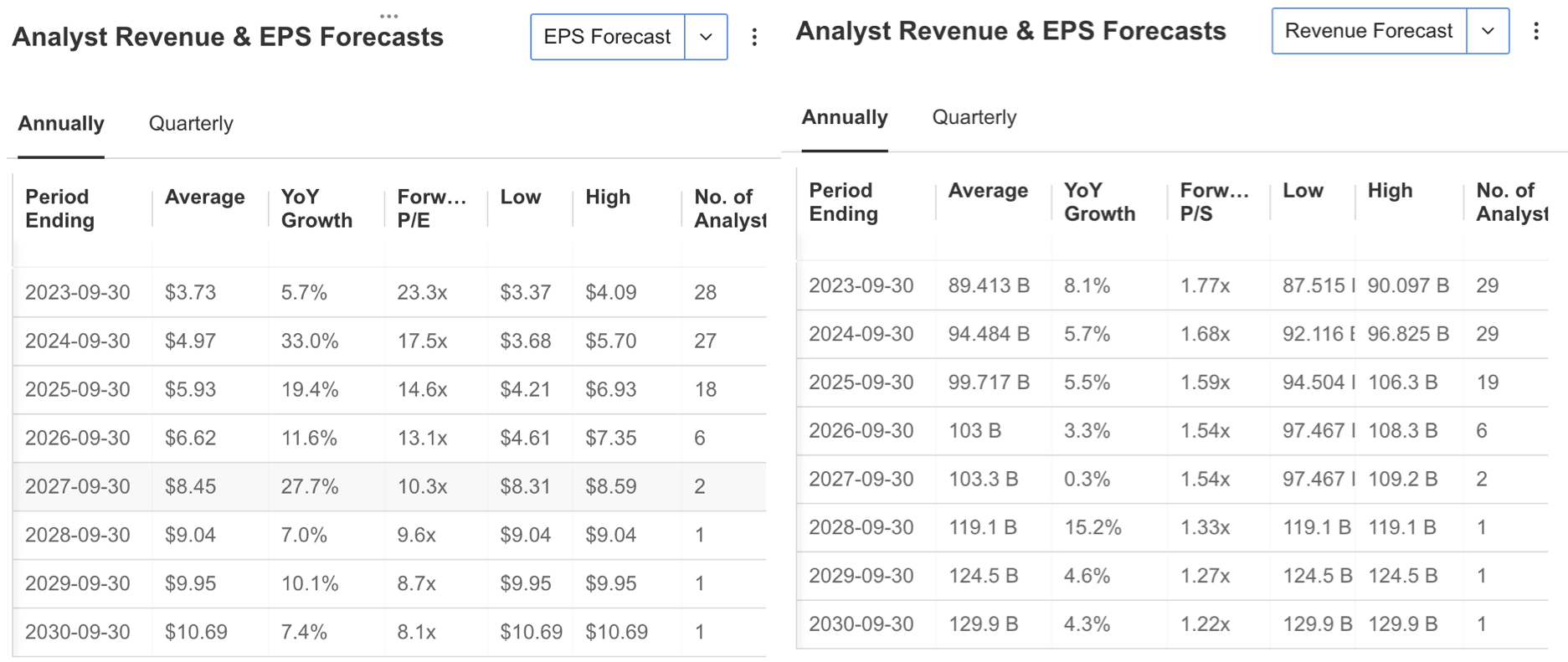

शेष वर्ष के लिए पूर्वानुमान बताते हैं कि डिज्नी वर्ष के अंत तक औसत एचबीके 3.73 और मूल्य/आय अनुपात 23.3X तक पहुंच सकता है। साल के अंत में राजस्व उम्मीदें 8% बढ़कर $89.41 बिलियन होने का अनुमान है। लंबी अवधि की उम्मीदों में, डिज्नी का राजस्व 2026 तक 100 अरब डॉलर तक पहुंचने की उम्मीद है। प्रति शेयर आय की उम्मीदें औसतन 5 डॉलर के रूप में आती हैं, जिसमें अगले साल के अंत तक 33% की वृद्धि होगी।  Source: InvestingPro

Source: InvestingPro

डिज़्नी का कौशल: प्रमुख वित्तीय अनुपातों में गहराई से उतरना

लगभग 158 बिलियन डॉलर तक पहुंचने वाले पर्याप्त बाजार पूंजीकरण के साथ, वॉल्ट डिज़नी मनोरंजन उद्योग में आधारशिला के रूप में खड़ा है, जो दो अलग-अलग क्षेत्रों में लहरें पैदा कर रहा है। अपने प्रसिद्ध मनोरंजन पार्क और उत्पाद की बिक्री के अलावा, डिज़्नी का प्रभाव मीडिया क्षेत्र तक फैला हुआ है, जिसमें डिजिटल प्लेटफ़ॉर्म और फिल्म उद्योग भी शामिल है। डिज़्नी प्लस के बैनर तले संचालित, मीडिया में इसके डिजिटल प्लेटफ़ॉर्म प्रयास उल्लेखनीय हैं, जबकि इसकी सिनेमाई शक्ति वॉल्ट डिज़्नी पिक्चर्स, मार्वल स्टूडियोज़ और लुकासफिल्म जैसे दिग्गज स्टूडियो के माध्यम से उजागर हुई है।

उद्योग में यह सम्मानित कद संस्थागत निवेशकों का काफी ध्यान आकर्षित करता है, बड़ी कंपनियों ने हाल ही में अपने पोर्टफोलियो के भीतर डीआईएस शेयरों में एक्सपोजर बढ़ाकर डिज्नी में अपने विश्वास को रेखांकित किया है। ध्यान देने योग्य बात यह है कि हेज फंड और संस्थागत निवेशक दीर्घकालिक परिप्रेक्ष्य से डिज्नी में अपना भरोसा प्रदर्शित करते हैं, जो डीआईएस शेयरों में 60% से अधिक स्वामित्व को नियंत्रित करते हैं। यह कारक संभावित रूप से व्यक्तिगत निवेशकों को डीआईएस स्टॉक में हालिया गिरावट को एक आशाजनक खरीदारी अवसर के रूप में देखने के लिए प्रोत्साहित कर सकता है।

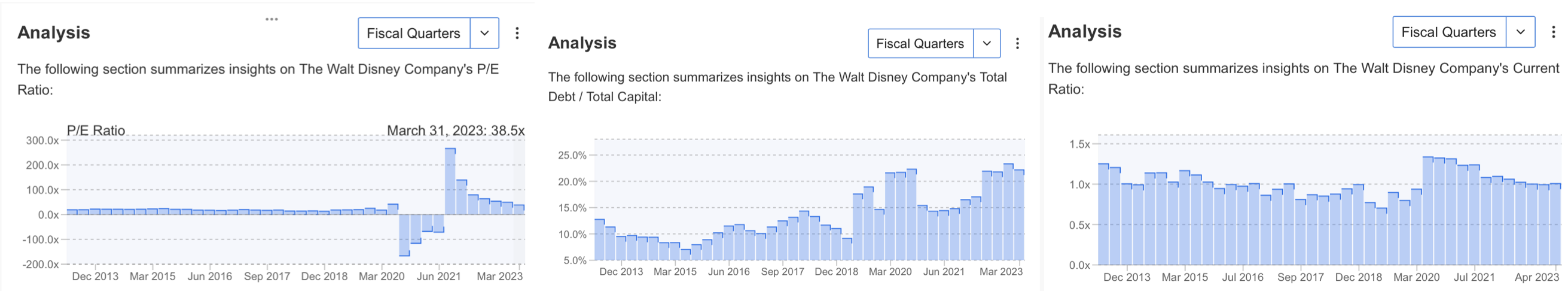

अब, आइए कंपनी से संबंधित कुछ महत्वपूर्ण अनुपातों पर गौर करें, जो इस सप्ताह कमाई की आसन्न घोषणा की ओर ले जाएंगे। सबसे पहले, 38.5x पर मूल्य/आय (पी/ई) अनुपात इस बात पर प्रकाश डालता है कि पिछले दो वर्षों में उल्लेखनीय गिरावट के बावजूद, स्टॉक प्रीमियम स्तर पर बना हुआ है। 22% के स्थिर कुल ऋण-से-पूंजी अनुपात के साथ, डिज़्नी की वित्तीय स्थिरता स्पष्ट है, जो क्षेत्र के औसत को प्रतिबिंबित करती है और अपेक्षाकृत कम वित्तीय जोखिम का संकेत देती है। विशेष रूप से, डिज़्नी का वर्तमान अनुपात 1 पर है, जो अल्पकालिक दायित्वों को प्रभावी ढंग से पूरा करने की इसकी क्षमता का सुझाव देता है।

Source: InvestingPro

Source: InvestingPro

नतीजतन, प्रति शेयर आय में लगातार ऊपर की ओर बढ़ना कंपनी के लिए अनुकूल है, जो दीर्घकालिक प्रतिबद्धताओं पर नजर रखने वाले निवेशकों के लिए इसके आकर्षण को बढ़ाता है। लगातार लाभांश संवितरण का अतिरिक्त आकर्षण स्टॉक की अपील को बढ़ाता है, खासकर दीर्घकालिक निवेश क्षितिज वाले लोगों के लिए। कंपनी के बारे में इन्वेस्टिंगप्रो का व्यापक मूल्यांकन इस भावना के अनुरूप है, एक और उत्साहजनक पहलू की पहचान करता है: अल्पकालिक मुनाफे में हालिया उछाल के बावजूद, कंपनी कम एफ/के अनुपात बनाए रखती है।

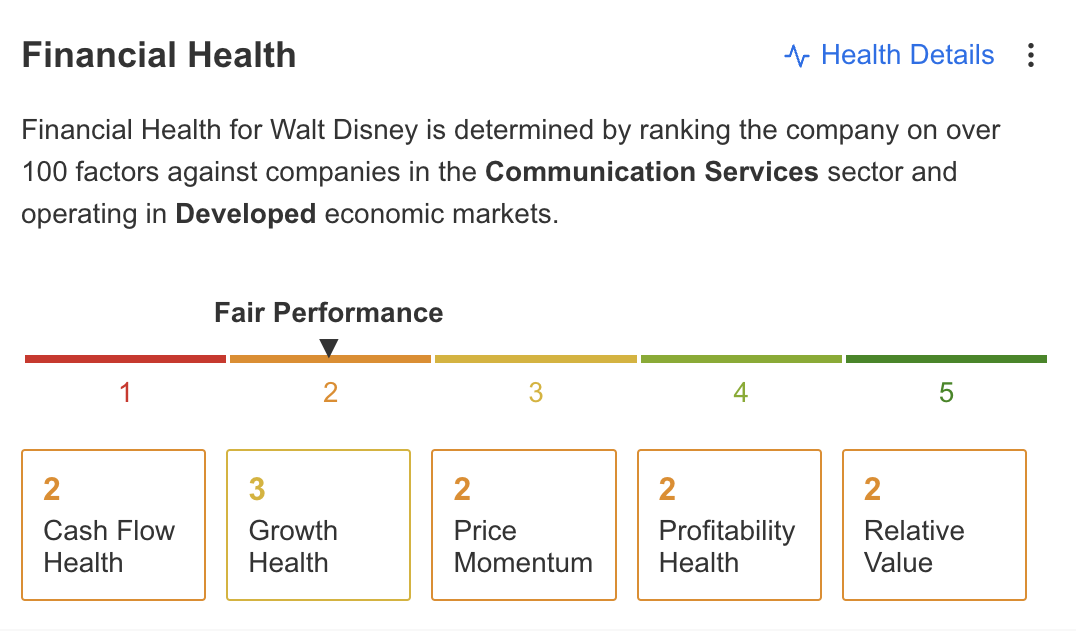

इन्वेस्टिंगप्रो प्लेटफॉर्म पर उपलब्ध मौजूदा डेटा का विश्लेषण करते हुए, डिज़नी का वित्तीय स्वास्थ्य औसत बेंचमार्क से कम है। जबकि कंपनी की वृद्धि औसत स्तर पर आंकी गई है, लाभप्रदता, नकदी प्रवाह, सापेक्ष मूल्य और मूल्य गति जैसे पहलुओं पर ध्यान देने और सुधार की आवश्यकता है। नतीजतन, आउटलुक विश्लेषकों की कंपनी के लिए उनकी अल्पकालिक अपेक्षाओं में गिरावट की पुष्टि करता है।

Source: InvestingPro

Source: InvestingPro

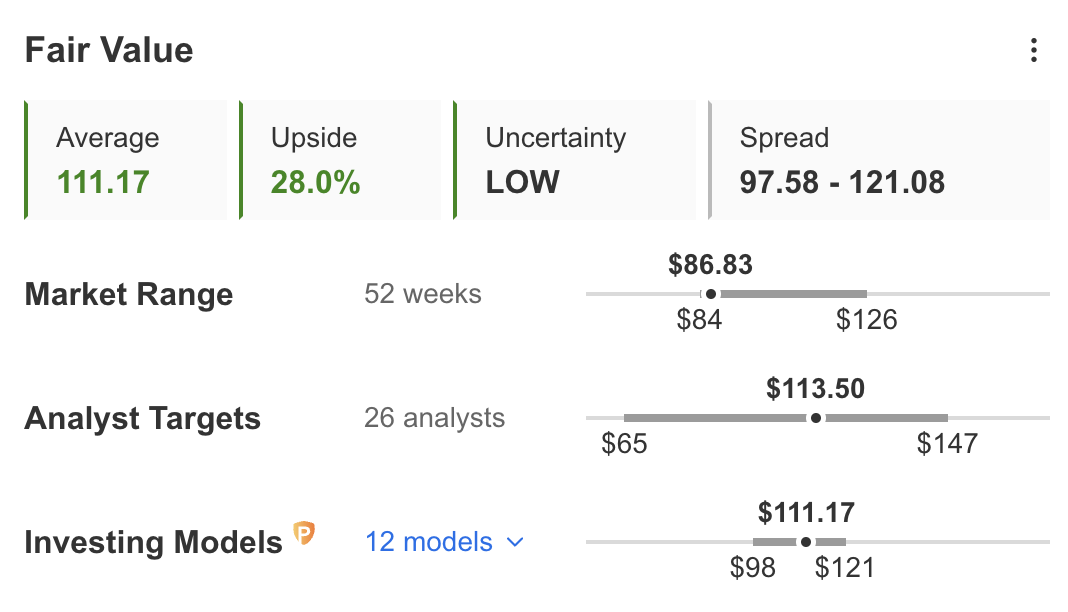

कंपनी की वित्तीय स्थिति औसत से नीचे होने के बावजूद, इसके शेयर मूल्य का दृष्टिकोण आशाजनक प्रतीत होता है। वास्तव में, 12 वित्तीय मॉडलों पर आधारित इन्वेस्टिंगप्रो की गणना के अनुसार, आज स्टॉक का उचित मूल्य 111 डॉलर है। विश्लेषकों को भी ऐसी ही उम्मीदें हैं, उनका लक्ष्य $113 के आसपास है।

दिलचस्प बात यह है कि इन अनुमानों से पता चलता है कि डीआईएस स्टॉक वर्तमान में अपनी मौजूदा कीमत की तुलना में लगभग 28% की छूट पर कारोबार कर रहा है। इससे पता चलता है कि इन आकलन के आधार पर स्टॉक का मूल्यांकन कम किया जा सकता है।

Source: InvestingPro

Source: InvestingPro

DIS स्टॉक के बारे में एक और महत्वपूर्ण मानदंड यह है कि इसका बीटा 1.28 पर है। इस अनुपात का मतलब है कि स्टॉक सामान्य बाजार प्रवृत्ति की तुलना में अधिक प्रतिक्रिया करता है। तदनुसार, डीआईएस शेयर, जिसका बीटा संभावित मूल्य में उतार-चढ़ाव से 1 से ऊपर है, के और अधिक अस्थिर होने की उम्मीद की जा सकती है।

Source: InvestingPro

Source: InvestingPro

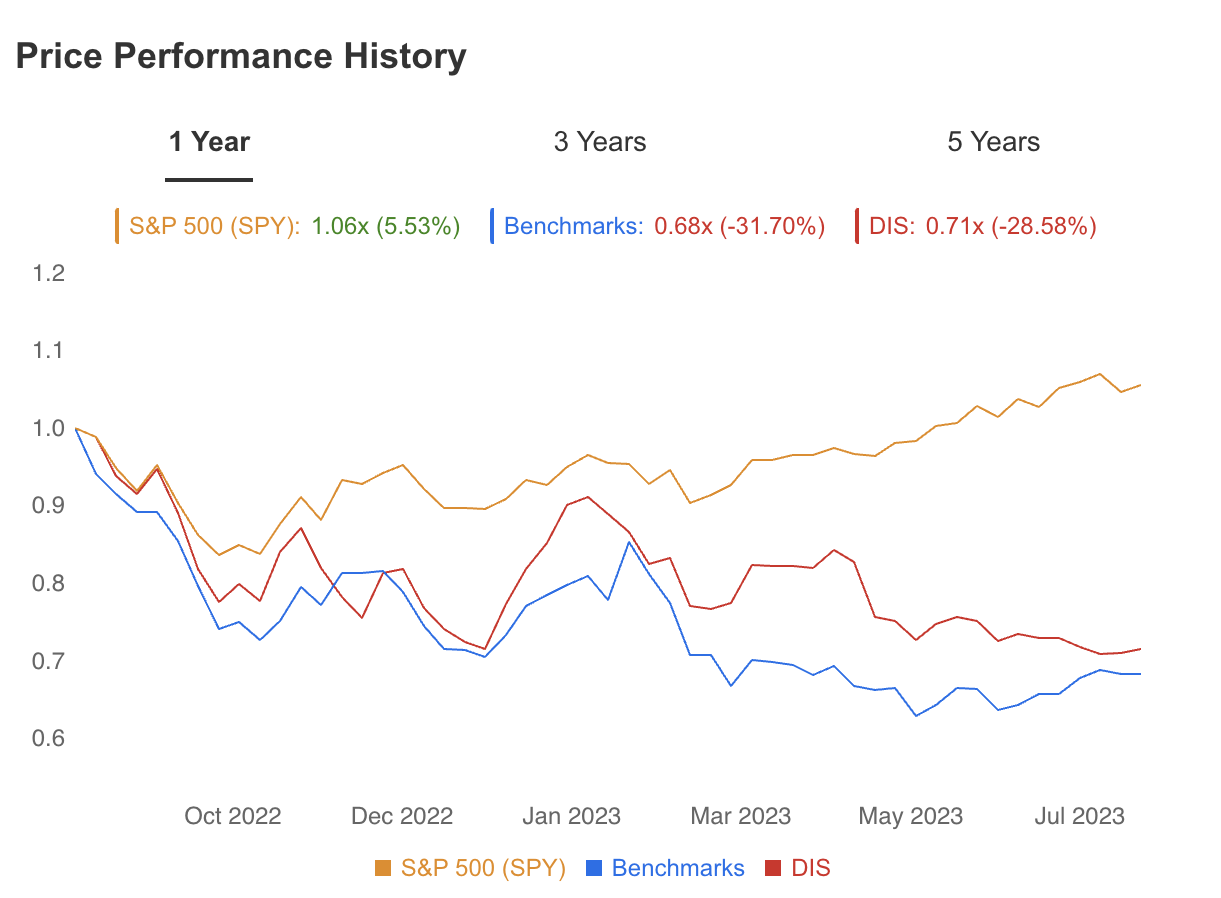

पिछले वर्ष के दौरान स्टॉक के मूल्य प्रदर्शन की जांच करने पर, हमें गिरावट का पता चला है जो सेक्टर के औसत से थोड़ा ऊपर है लेकिन इस समय सीमा के लिए एस&पी 500 से नीचे है। डीआईएस के मूल्य आंदोलन के अधिक विस्तृत विश्लेषण से पता चलता है कि जबकि नकारात्मक प्रवृत्ति पूरे 2023 में वैध रही है, गिरावट की गति कम हो रही है, जो थोड़ा सा पार्श्व बदलाव दिखा रही है।

डिज़्नी: तकनीकी दृश्य

पिछले दो वर्षों में, DIS स्टॉक में लगातार गिरावट का अनुभव हुआ है। पिछले वर्ष में सुधार के कुछ संकेत दिखने के बावजूद, जैसा कि साप्ताहिक चार्ट से संकेत मिलता है, प्रवृत्ति में बदलाव अभी तक पूरी तरह से नहीं हुआ है। फिर भी, वर्तमान दृष्टिकोण से पता चलता है कि स्टॉक एक ऐसे बिंदु पर पहुंच गया है जहां इसे ऐतिहासिक रूप से खरीदारी की रुचि का सामना करना पड़ा है, जिससे संभावित निचला स्तर बनता है।

DIS स्टॉक वर्तमान में $85 पर अपने दीर्घकालिक समर्थन के परीक्षण से गुजर रहा है। दिलचस्प बात यह है कि इस क्षेत्र ने पहले 2022 के अंत में अपने आखिरी परीक्षण के बाद तेजी से बढ़ोतरी की प्रवृत्ति शुरू की थी। हालांकि, यह ध्यान देने योग्य है कि ये बढ़ोतरी तेज गिरावट के जवाब में थी। बहरहाल, मौजूदा स्थिति को निवेशकों के लिए पुनः प्रवेश पर विचार करने के अवसर के रूप में देखा जा सकता है।

इस संदर्भ में, DIS को अपने डाउनट्रेंड से मुक्त होने के लिए $95 से ऊपर का साप्ताहिक समापन हासिल करने की आवश्यकता है। एक बार जब यह मील का पत्थर पहुँच जाता है, तो प्रारंभिक लक्ष्य $113 के आसपास हो सकता है। आगे देखने पर, उस स्तर से परे मध्यम और दीर्घकालिक लक्ष्य $128, $141, और $155 पर हैं।

साप्ताहिक चार्ट पर स्टोचैस्टिक आरएसआई संकेतक पर भी ध्यान देना उचित है। ओवरसोल्ड ज़ोन में स्थित, यह संभावित रूप से $95 के निशान से आगे बढ़ने का संकेत दे सकता है।

निष्कर्ष

संक्षेप में कहें तो, जबकि डिज़्नी का रूढ़िवादी वित्तीय दृष्टिकोण अल्पकालिक बाधाएँ ला सकता है, दीर्घकालिक दृष्टिकोण आशाजनक लगता है, विशेष रूप से संस्थागत निवेशकों की निरंतर रुचि के साथ।

फिर भी, इस बात पर प्रकाश डालना महत्वपूर्ण है कि यद्यपि मौजूदा तिमाही के लिए उम्मीदों को नीचे की ओर संशोधित किया गया है, 9 अगस्त को वित्तीय परिणामों की आगामी घोषणा संभावित रूप से शेयर की कीमत में तेजी ला सकती है।

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।