ट्रंप के भाषण से US स्टॉक फ्यूचर्स स्थिर, Nvidia की कमाई पर फोकस

- पिछले हफ्ते, फिच ने अमेरिकी ऋण रेटिंग को AAA से घटाकर AA+ कर दिया था।

- हाल ही में अमेरिकी ऋण में गिरावट के बाद, हमने कुछ शेयरों पर नज़र डालने का फैसला किया जिनकी रेटिंग उच्चतम संभव है।

- हैरानी की बात यह है कि शीर्ष नामों में से केवल दो स्टॉक ही सही स्कोर बनाए रखने में कामयाब रहे हैं।

पिछले हफ्ते, फिच ने अमेरिकी ऋण रेटिंग को घटाकर AA+ कर दिया, जो उच्चतम रेटिंग से एक पायदान नीचे है। ऐसा तब हुआ जब फिच ने ऋण सीमा को लेकर चिंताओं के कारण मई में रेटिंग को नकारात्मक निगरानी पर रखा था।

फिच का डाउनग्रेड करने का निर्णय दो प्रमुख कारकों से प्रेरित था: अगले तीन वर्षों में अनुमानित राजकोषीय गिरावट और अमेरिकी सरकार का बढ़ता कर्ज बोझ।

यह स्थिति बिल्कुल नई नहीं है. अप्रैल 2011 में, ऐसी ही एक घटना घटी जब एक अन्य रेटिंग एजेंसी स्टैंडर्ड एंड पुअर्स ने देश की क्रेडिट रेटिंग को AAA से घटाकर AA+ कर दिया।

इन कार्रवाइयों को आलोचना का सामना करना पड़ा है, जिसमें अमेरिकी ट्रेजरी सचिव जेनेट येलेन की टिप्पणियां भी शामिल हैं, जिन्होंने तर्क दिया कि निर्णय पुराने डेटा पर आधारित थे। उन्होंने देश की आर्थिक नीतियों और घाटे को 2 ट्रिलियन डॉलर से अधिक कम करने की बजट की क्षमता का बचाव किया।

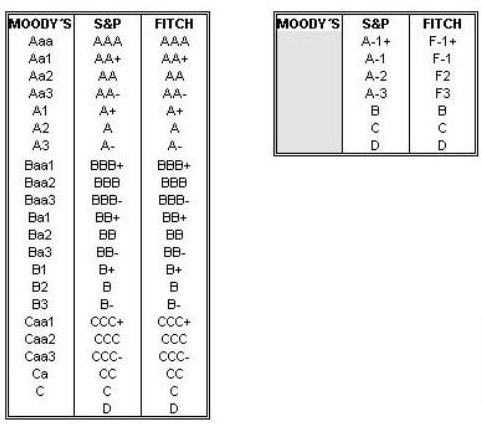

1914 में स्थापित, फिच मूडीज़ और S&P ग्लोबल के साथ महत्वपूर्ण रेटिंग एजेंसियों में से एक है। ये एजेंसियां देशों और कंपनियों की अपने दायित्वों को पूरा करने की क्षमता, अनिवार्य रूप से अपने ऋण चुकाने की उनकी क्षमता का आकलन करने के लिए वर्णमाला पैमाने का उपयोग करती हैं।

दीर्घकालिक ग्रेड 'एएए' (उच्चतम) से 'डी' (निम्नतम) के पैमाने पर दिए जाते हैं। 'एएए' और 'सीसीसी' के बीच मध्यवर्ती रेटिंग +/- चिह्नों का उपयोग करके दर्शायी जाती हैं।

नीचे दिया गया ग्राफ़ इन ग्रेडों को दर्शाता है और तीन रेटिंग एजेंसियों के बीच तुलना प्रस्तुत करता है। दाईं ओर अल्पकालिक रेटिंग हैं, और दाईं ओर दीर्घकालिक रेटिंग हैं।

कटौती के बावजूद, S&P 500 के भीतर दो कंपनियां अभी भी उच्चतम AAA रेटिंग रखती हैं, अर्थात् जॉनसन एंड जॉनसन (NYSE:JNJ) और Microsoft (NASDAQ:MSFT) ).

अन्य, जैसे अल्फाबेट (NASDAQ:GOOGL) (AA+), Apple (NASDAQ:AAPL) (AA), Amazon (NASDAQ:AMZN) (AA) , बर्कशायर हैथवे (NYSE:BRKa) (AA), और वॉलमार्ट इंक (NYSE:WMT) (AA), को उच्चतम संभावित रेटिंग स्कोर से केवल एक स्तर नीचे रेटिंग दी गई है।

आइए यह आकलन करने के लिए इन कंपनियों की वित्तीय स्थिति पर गहराई से नज़र डालें कि क्या सही रेटिंग का मतलब उनके साथियों के मुकाबले प्रतिस्पर्धात्मक लाभ है।

जॉनसन एंड जॉनसन

संयुक्त राज्य अमेरिका में 1886 में स्थापित, जॉनसन एंड जॉनसन चिकित्सा उपकरणों, फार्मास्यूटिकल्स, व्यक्तिगत देखभाल और शिशु उत्पादों में काम करने वाली एक प्रसिद्ध कंपनी है। कंपनी का मुख्यालय न्यू जर्सी में स्थित है।

20 जुलाई को, जॉनसन एंड जॉनसन ने कमाई जारी की जो राजस्व और प्रति शेयर आय दोनों के मामले में बाजार की अपेक्षाओं से ऊपर थी। दूसरी तिमाही के दौरान, इसने $5.144 बिलियन का शुद्ध लाभ दर्ज किया, जो 2022 की समान अवधि की तुलना में +6.9% की उल्लेखनीय वृद्धि दर्शाता है।

भविष्य को देखते हुए, न्यू जर्सी स्थित कंपनी 17 अक्टूबर को अपने अगले नतीजे पेश करने की तैयारी कर रही है। अनुमान से संकेत मिलता है कि प्रति शेयर समायोजित आय लगभग +5% बढ़ने की संभावना है, जो 2023 में $10.75 तक पहुंच जाएगी। इस वृद्धि की प्रवृत्ति की उम्मीद है जारी रखें क्योंकि 2023 से 2027 तक हर साल कमाई बढ़ने का अनुमान है।

जब लाभांश की बात आती है, तो अपने कैलेंडर में 7 सितंबर को चिह्नित करें, क्योंकि कंपनी $1.19 वितरित करने की योजना बना रही है। इसके लिए पात्र होने के लिए, आपको 25 अगस्त से पहले शेयर रखने की आवश्यकता होगी। +2.75% की वार्षिक लाभांश उपज और 91.60% के भुगतान अनुपात के साथ, जॉनसन एंड जॉनसन की शेयरधारकों को रिटर्न प्रदान करने की प्रतिबद्धता उल्लेखनीय है।

अपने बेबी पाउडर में कथित कैंसरकारी पदार्थों से संबंधित मुकदमों का सामना करने के बावजूद, कंपनी लचीली बनी हुई है। दरअसल, कंपनी के शेयर में तेजी देखने को मिली है।

पिछले महीने स्टॉक में 8.52%, पिछले तीन महीनों में 7.45% और पिछले वर्ष में +4.60% की वृद्धि हुई है। पिछले पांच वर्षों में उल्लेखनीय 51.24% की वृद्धि और पिछले दशक में 160.80% की प्रभावशाली वृद्धि के साथ, इसका प्रभावशाली प्रदर्शन लंबी समयसीमा में भी फैला हुआ है।

इन्वेस्टिंगप्रो के मॉडल के अनुसार, जॉनसन एंड जॉनसन $195 के अनुमानित मूल्यांकन के साथ आशाजनक क्षमता दिखाता है, जो आगे बढ़ने के लिए एक सकारात्मक दृष्टिकोण का संकेत देता है।

इसके शेयरों में हालिया गिरावट प्रारंभिक फाइबोनैचि स्तर के आसपास ही रुक गई। विशेष रूप से, यह स्तर 50-दिवसीय चलती औसत और 200-दिवसीय चलती औसत दोनों के साथ निकटता से संरेखित होता है, जो उस विशेष क्षेत्र को मजबूत करता है।

2. माइक्रोसॉफ्ट

25 जुलाई को माइक्रोसॉफ्ट की कमाई ने न केवल बाजार की उम्मीदों को पार किया, बल्कि राजस्व और प्रति शेयर आय के मामले में भी मजबूत प्रदर्शन किया।

माइक्रोसॉफ्ट ने 20.1 बिलियन डॉलर का शुद्ध लाभ दर्ज किया, जो पिछले वर्ष की तुलना में 20% की प्रभावशाली वृद्धि दर्शाता है। राजस्व $56.2 बिलियन था, जो 2022 में इसी अवधि से राजस्व में उल्लेखनीय 8% की वृद्धि को दर्शाता है।

अगली कमाई 25 अक्टूबर को होने वाली है।

लाभांश के संबंध में, $0.68 का भुगतान 14 सितंबर के लिए निर्धारित है। इसके लिए पात्र होने के लिए, सुनिश्चित करें कि आपके शेयर 16 अगस्त से पहले रखे गए हैं। Microsoft गर्व से +0.82% की वार्षिक लाभांश उपज का दावा करता है।

पिछले तीन महीनों में, इसके शेयरों में प्रभावशाली +7.19% की वृद्धि हुई है। पिछले वर्ष की तुलना में, ऊपर की ओर गति जारी रही, जिसके परिणामस्वरूप उल्लेखनीय +18.90% लाभ हुआ।

पिछले पांच वर्षों में कंपनी का स्टॉक प्रदर्शन और भी उल्लेखनीय रहा है, जिसमें +220.22% की पर्याप्त वृद्धि हुई है। हालाँकि, पिछले दशक में सबसे आश्चर्यजनक वृद्धि +1,077.50% की आश्चर्यजनक वृद्धि के साथ हुई है।

बाजार विश्लेषकों ने इस शेयर को 390.65 डॉलर का लक्ष्य दिया है

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; इसका उद्देश्य किसी भी तरह से परिसंपत्तियों की खरीद को प्रोत्साहित करना नहीं है, न ही यह निवेश के लिए कोई आग्रह, प्रस्ताव, सिफारिश, सलाह, परामर्श या सिफारिश है। हम आपको याद दिलाते हैं कि सभी परिसंपत्तियों पर अलग-अलग दृष्टिकोण से विचार किया जाता है और वे बेहद जोखिम भरी होती हैं, इसलिए निवेश का निर्णय और संबंधित जोखिम निवेशक का अपना होता है।