ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

- शेयर बाज़ार के लिए यह साल अब तक अच्छा रहा है लेकिन फिलहाल गिरावट की ओर है

- और माइकल बरी ने बाज़ार को छोटा करने का निर्णय लिया है

- क्या यह बरी के लिए एक और 'बड़ी कमी' होगी या सिर्फ एक और असफल भविष्यवाणी होगी?

अब तक हर कोई जानता है कि माइकल बरी ने S&P 500 और Nasdaq के खिलाफ एक अरब डॉलर का मंदी का दांव लगाने का फैसला किया है, जैसा कि उनकी नवीनतम 13 फाइलिंग में दिखाया गया है। दस्तावेज़ के अनुसार, स्कोन एसेट मैनेजमेंट ने SPY के विरुद्ध $866 मिलियन मूल्य के पुट और QQQ के विरुद्ध $739 मिलियन मूल्य के पुट खरीदे, जिससे उसके पोर्टफोलियो का 90% से अधिक उजागर हुआ।

लेकिन 'द बिग शॉर्ट' के लिए प्रसिद्धि पाने और 2008 के हाउसिंग मार्केट के अपने आकलन के बावजूद, माइकल बरी को ब्लैंक फायरिंग के लिए भी जाना जाता है। वह बार-बार अपनी ग़लत भविष्यवाणियों से मुकर जाता है। वास्तव में, 2015 के बाद से, S&P 500 ने बैरी के प्रत्येक मंदी के पूर्वानुमान के बाद वास्तव में सकारात्मक प्रदर्शन पोस्ट किया है।

यहाँ सूची है:

- दिसंबर 2015 में, उन्होंने अगले महीनों में स्टॉक मार्केट क्रैश की भविष्यवाणी की, लेकिन एसएंडपी 500 में अगले 12 महीनों में 11% की बढ़त देखी गई।

- मई 2017 में, उन्होंने एक नए वित्तीय पतन की भविष्यवाणी की, फिर भी S&P 500 ने अगले 12 महीनों में 19% की वृद्धि दर्ज की।

- सितंबर 2019 में, उन्होंने "अनुक्रमित ईटीएफ बुलबुले" के कारण शेयर बाजार में गिरावट की भविष्यवाणी की, लेकिन अगले 12 महीनों में एसएंडपी 500 में 15% की वृद्धि हुई।

- मार्च 2020 में, उन्होंने लगातार मंदी का रुख अपनाया, लेकिन S&P 500 में 72% की वृद्धि हुई।

- फरवरी 2021 में, उन्होंने सट्टा बुलबुले के कारण शेयर बाजार में महत्वपूर्ण गिरावट की भविष्यवाणी की, फिर भी बाद के महीनों में एसएंडपी 500 में 16% की वृद्धि हुई।

- सितंबर 2022 में, उन्होंने आगे की विफलताओं की भविष्यवाणी की और कहा कि निचले स्तर को नहीं छुआ गया है, लेकिन एसएंडपी 500 ने 21% लाभ के साथ सकारात्मक प्रदर्शन किया।

- इस साल जनवरी में, उन्होंने मंदी और मुद्रास्फीति के एक नए चक्र की भविष्यवाणी की थी, फिर भी एसएंडपी 500 ने उल्लेखनीय सकारात्मक प्रदर्शन हासिल किया।

इसे ध्यान में रखते हुए, आइए कुछ अंतर्दृष्टि के लिए इतिहास पर एक नज़र डालें कि क्या 'बिग शॉर्ट' निवेशक इस बार सही हैं।

S&P 500 के उच्च-रिटर्न वाले वर्ष

1928 के बाद से, एसएंडपी 500 ने 55 गुना की भारी बढ़त के साथ +10% (या अधिक) के साथ सकारात्मक रूप से वर्ष का अंत किया है। फिर भी, उन सकारात्मक वर्षों के भीतर, -10% (या इससे भी बदतर) के सुधार के 23 उदाहरण थे।

इसके अतिरिक्त, इसी समय सीमा के दौरान (अब तक), शेयर बाजार का 34 वर्षों में +20% (या अधिक) सकारात्मक प्रदर्शन रहा है। फिर भी, इसने इसे यात्रा के दौरान -10% (या अधिक) सुधार का सामना करने से नहीं रोका।

इन वर्षों की जाँच करें जब S&P 500 का वार्षिक प्रदर्शन +20% या अधिक था:

- 1933: Returns +50.0%, Correction -29.4%

- 1935: Returns +46.7%, Correction -15.9%

- 1928: Returns +43.8%, Correction -10.3%

- 1975: Returns +37.0%, Correction -14.1%

- 1997: Returns +33.1%, Correction -10.8%

- 1955: Returns +32.6%, Correction -10.6%

- 1936: Returns +31.9%, Correction -12.8%

- 1980: Returns +31.7%, Correction -17.1%

- 1950: Returns +30.8%, Correction -14.0%

- 1938: Returns +29.3%, Correction -28.9%

- 2003: Returns +28.4%, Correction -14.1%

- 1998: Returns +28.3%, Correction -19.3%

- 2009: Returns +25.9%, Correction -27.6%

- 1943: Returns +25.1%, Correction -13.1%

- 1999: Returns +20.9%, Correction -12.1%

- 1982: Returns +20.4%, Correction -16.6%

लेकिन इस साल, सूचकांक में सबसे बड़ी गिरावट केवल -8% (फरवरी और मार्च के बीच) के आसपास थी। इसलिए, तुलनात्मक रूप से कहें तो, हम हल्के सुधारों का अनुभव कर रहे हैं।

ध्यान रखें: स्टॉक जंगली और अप्रत्याशित हो सकते हैं, कुछ-कुछ रोलरकोस्टर में होने वाले उतार-चढ़ाव की तरह, जो सभी निवेशकों के आवेगपूर्ण निर्णयों से प्रेरित होते हैं।

आइए यह भी याद रखें कि पिछले वर्ष की दूसरी छमाही में, तकनीकी शेयरों को छोड़कर बाकी सभी चीजों में चीजें अच्छी थीं, जिनमें थोड़ा मुश्किल दौर था। फिर बाज़ार ने अपना ध्यान टेक और लार्ज-कैप शेयरों की ओर स्थानांतरित कर दिया।

तो बाज़ार की अगली चाल क्या है? इसे हल करना एक आकर्षक पहेली है, विशेष रूप से इस तथ्य पर विचार करते हुए कि माइकल बरी ने बाज़ार को छोटा करने का निर्णय लिया है।

S&P 500 से तुलना करने पर, तकनीकी क्षेत्र (NYSE:XLK) कई महीनों से बग़ल में आगे बढ़ रहा है, जिससे इसका अपट्रेंड टूट गया है। आरएसआई तकनीकी कमजोरी की पुष्टि करता है, लेकिन इतिहास से पता चलता है कि वे फिर से गति हासिल कर सकते हैं, जैसा कि उन्होंने पहले किया है।

दिलचस्प बात यह है कि ऐसा लगता है कि ऊर्जा क्षेत्र (NYSE:XLE) की तुलना में स्थिति और भी खराब हो सकती है।

2020 के बाद, ऊर्जा क्षेत्र इस साल प्रमुख खराब प्रदर्शन करने वालों में से एक रहा है, और पिछले महीने में यह तकनीकी क्षेत्र से बेहतर प्रदर्शन कर रहा है। एक बार फिर, आरएसआई तकनीकी क्षेत्र में कमजोरी की पुष्टि करता है।

विकास सूचकांक (NYSE:IWF) की तुलना में ऊर्जा, मार्च 2023 के स्तर को पुनः प्राप्त करते हुए सकारात्मक बदलाव दिखा रही है।

यह कमजोरी बाजार का विश्लेषण करने वाले किसी भी व्यक्ति के लिए एक महत्वपूर्ण अंतर्दृष्टि है, यह देखते हुए कि प्रौद्योगिकी और बड़ी-कैप कंपनियां एसएंडपी 500 का 30% से अधिक हिस्सा बनाती हैं। इसलिए, यदि वे अस्थायी कठिनाई का सामना कर रहे हैं, तो यह सूचकांक के लिए चुनौतियों में तब्दील हो सकता है।

तो, क्या तकनीकी क्षेत्र के लिए यह ख़त्म हो गया है?

मैं ऐसा नहीं मानता, लेकिन इन टिप्पणियों से पता चलता है कि कुछ बदलाव हो सकता है।

एसएंडपी 500 और इनवेस्को डीबी एनर्जी फंड (एनवाईएसई:डीबीई) अनुपात को एक बार फिर प्रतिरोध का सामना करना पड़ा है, जिससे ऊर्जा सूचकांक की तुलना में अमेरिकी सूचकांक का बेहतर प्रदर्शन पीछे चला गया है।

इस बीच, 2021 की ऊंचाई पर पहुंचने और पिछले चक्र से प्रतिरोध का सामना करने के बाद एफएएनजी+ इंडेक्स वाले स्टॉक नीचे आ गए हैं।

हालाँकि, इसका मतलब यह नहीं है कि इतिहास खुद को दोहराएगा; 2021 में गिरावट विभिन्न परिस्थितियों में हुई। लेकिन आने वाले हफ्तों में बाजार की गतिविधियों और उनकी दिशा पर नजर रखना महत्वपूर्ण होगा।

वास्तव में, वास्तविक रूप से, मुझे नहीं लगता कि इस बाद वाले परिदृश्य की वर्ष के अंत से पहले या संभवतः 2024 की शुरुआत में भी बहुत अधिक संभावना है।

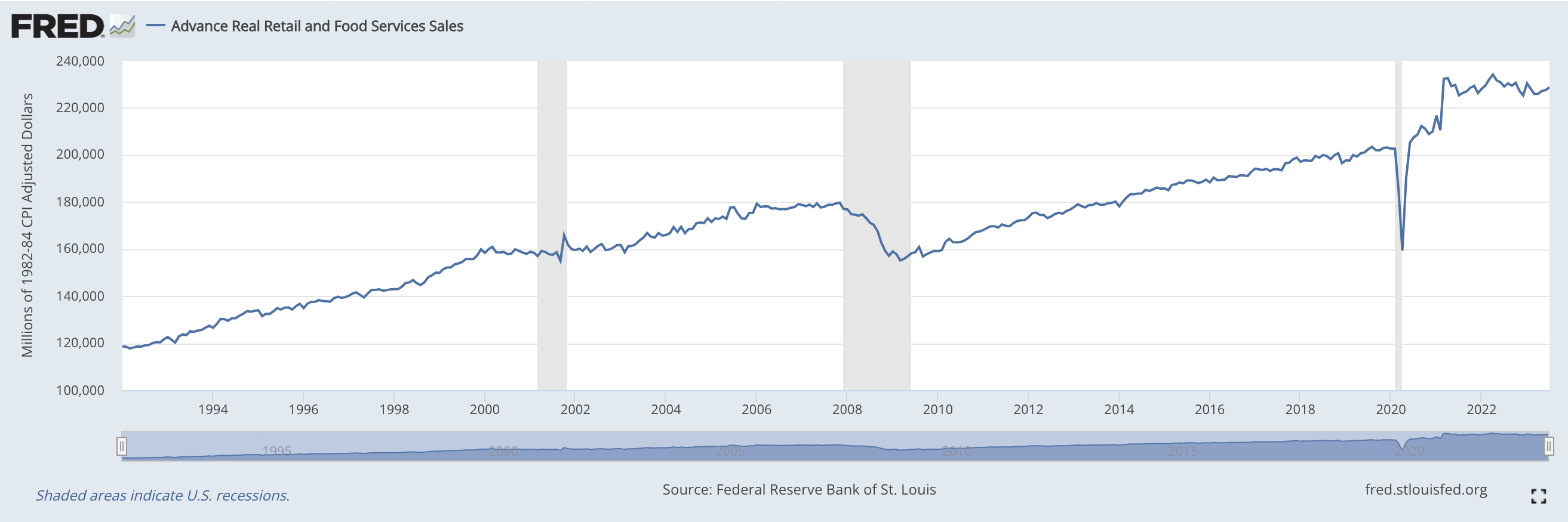

जुलाई में, यूएस खुदरा बिक्री डेटा में -0.12% की गिरावट देखी गई, जिससे दो साल की पार्श्व प्रवृत्ति स्थापित हुई जो पहले आर्थिक मंदी से जुड़ी हुई थी।

अमेरिकी खुदरा बिक्री रिपोर्ट बड़े और छोटे दोनों व्यवसायों में खुदरा व्यापार के प्रदर्शन में महत्वपूर्ण अंतर्दृष्टि प्रदान करती है। इस सूचक का अर्थशास्त्रियों और वित्तीय बाजार निवेशकों द्वारा बारीकी से अनुसरण किया जाता है क्योंकि यह उपभोक्ता मांग के रुझान का संकेत देता है।

यह देखते हुए कि अमेरिकी सकल घरेलू उत्पाद का लगभग 70% व्यक्तिगत उपभोग के लिए जिम्मेदार है, इस डेटा में किसी भी तरह की हलचल पर बारीकी से नजर रखने की जरूरत है।

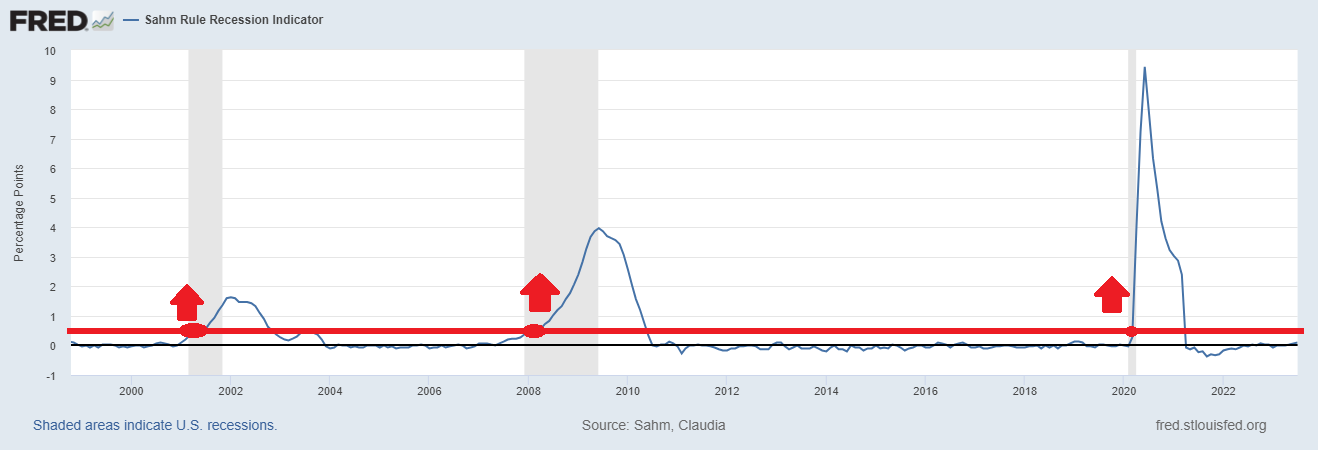

इसके अलावा, साह्म संकेतक है, जो बताता है कि अर्थव्यवस्था मंदी में प्रवेश करती है जब बेरोजगारी दर की तिमाही चलती औसत पिछले 12 महीनों के निम्नतम बिंदु की तुलना में 0.5% बढ़ जाती है।

फेडरल रिजर्व के अर्थशास्त्री क्लाउडिया साहम के एक अध्ययन से 2019 में पैदा हुआ, यह संकेतक शायद हमारे पास वास्तविक समय की मंदी की निगरानी के सबसे करीब है, हालांकि आमतौर पर, राष्ट्रीय आर्थिक अनुसंधान ब्यूरो को आधिकारिक तौर पर मंदी की घोषणा करने में लगभग एक साल लगता है।

वर्तमान में, बेरोज़गारी दर का त्रैमासिक चलती औसत साल के निचले स्तर की तुलना में केवल 0.1% बढ़ा है, जो मंदी का संकेत देने वाली 0.5% सीमा से बहुत दूर है।

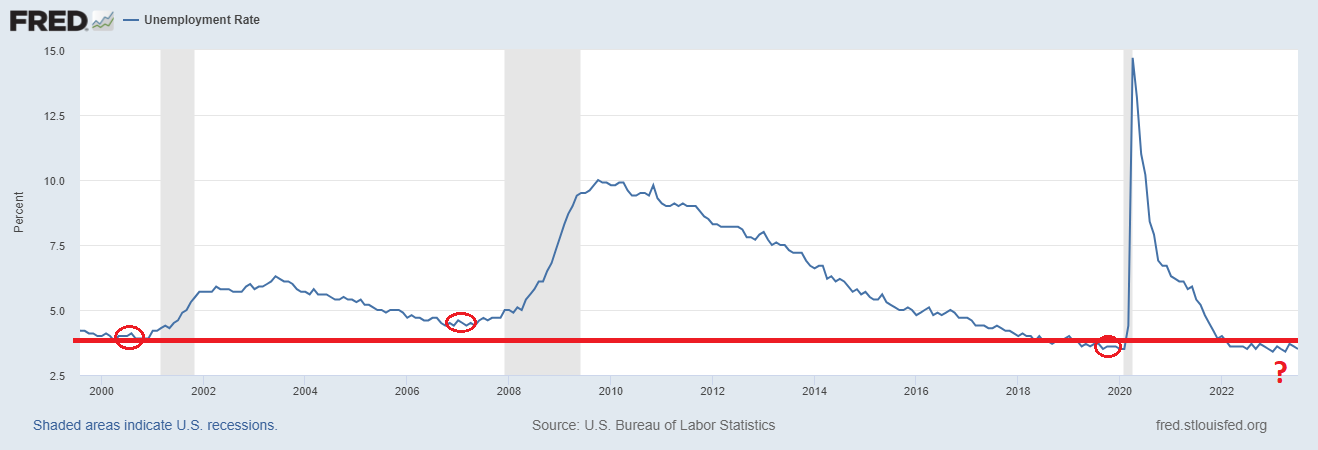

चार्ट से, हम देख सकते हैं कि मंदी से पहले बेरोजगारी अक्सर चक्रीय निम्न स्तर पर पहुंच जाती है, मंदी के दौरान केवल 4% से ऊपर बढ़ जाती है। वर्तमान में, यह 3.5% है, जो पिछले 50 वर्षों में सबसे निचले बिंदु के करीब है। क्या यह आने वाले महीनों में मंदी का संकेत दे सकता है?

तो क्या बैरी, जिसने कुछ दिन पहले बाजार में अपनी छोटी स्थिति का खुलासा किया था, इस बार सही होगा, या वह एक और खाली फायर करेगा?

केवल समय बताएगा। लेकिन इस बार इतिहास शायद उनके पक्ष में नहीं है।

***

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह, परामर्श या सिफ़ारिश नहीं करता है और न ही इसका किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करने का इरादा है। कृपया ध्यान दें कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और इसमें उच्च जोखिम होता है। इसलिए, प्रत्येक निवेश निर्णय और उससे जुड़े जोखिम निवेशक की जिम्मेदारी हैं।