ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

फिच की हाल ही में अमेरिकी ऋण रेटिंग में गिरावट ने निवेशकों को चिंतित कर दिया क्योंकि घाटा और ऋण लगातार बढ़ गया। डाउनग्रेड ने ट्रेजरी बांड की पैदावार को 4% से ऊपर भेज दिया, जिससे अमेरिका की बिगड़ती वित्तीय स्थिति के बारे में चिंता पैदा हो गई। समस्या यह है कि यदि खर्च पर अंकुश लगाने के लिए आमूल-चूल कदम नहीं उठाए गए तो इससे ब्याज दरें बढ़ेंगी। अर्थात:

“अमेरिका अपनी मुद्रा में उधार लेता है और जब तक उसके पास प्रिंटिंग प्रेस है तब तक वह वास्तव में कभी भी अनैच्छिक रूप से डिफ़ॉल्ट नहीं करेगा। बढ़ती दरें इस बात पर जोर दे रही हैं कि वित्तपोषण की अधिक आवश्यकता है, हालांकि, राजनीतिक रूप से विनाशकारी उपायों जैसे अधिकारों में कटौती या खुले तौर पर पैसा छापने के बिना राजकोषीय पथ को बदलने की अमेरिकी सरकार की क्षमता अधिक सीमित होती जा रही है।

यदि ऐसा कोई क्रांतिकारी कदम नहीं उठाया जाता है तो इसका मतलब निश्चित रूप से उधार लेने के लिए अधिक भुगतान करना होगा। वह बढ़ती जोखिम-मुक्त दर निजी निवेश को बाहर कर देगी और स्टॉक के मूल्य को कम कर देगी, बाकी सब बराबर होगा। ”- डब्लूएसजे

ऐसा निश्चित रूप से एक तार्किक निष्कर्ष प्रतीत होता है। हालाँकि, कथन की कुंजी अंतिम वाक्य में है। कई बांड धारकों का सुझाव है कि घाटा बढ़ने और अधिक ऋण जारी होने के कारण दरों में वृद्धि होनी चाहिए।

सिद्धांत यह है कि कुछ बिंदु पर, खरीदारों को अमेरिका से अधिक ऋण खरीदने के लिए अधिक उपज की आवश्यकता होगी। यह सामान्य रूप से कार्यशील बांड बाजार में पूरी तरह से तार्किक है जहां एकमात्र खिलाड़ी व्यक्तिगत और संस्थागत बांड बाजार के खिलाड़ी हैं।

दूसरे शब्दों में, जब तक "बाकी सब बराबर है" ऐसे माहौल में दरें बढ़नी चाहिए।

हालाँकि, वैश्विक अर्थव्यवस्था में बाकी सब कुछ समान नहीं है जहाँ सरकारी ऋण पैदावार को आर्थिक विकास को बनाए रखने, मुद्रास्फीति को नियंत्रित करने और वित्तीय संकटों से बचने के लिए सरकारों के साथ मिलकर केंद्रीय बैंकों द्वारा नियंत्रित किया जाता है।

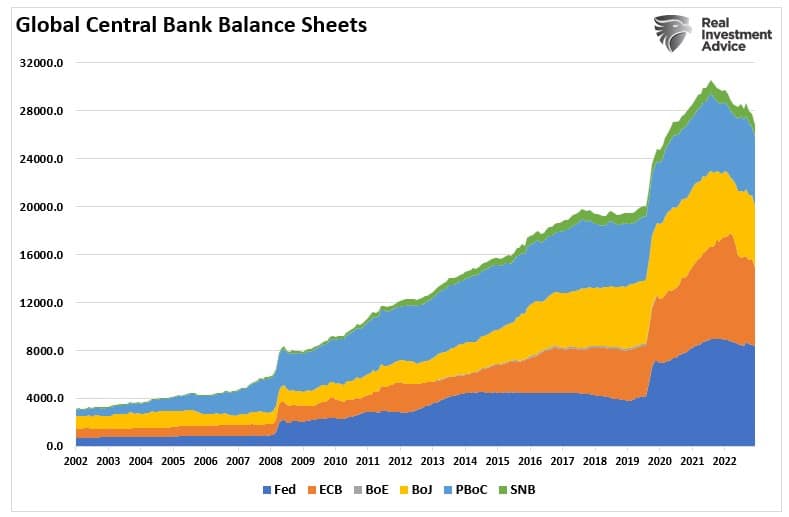

ऐसा नीचे दिए गए चार्ट में स्पष्ट है। 2008 से, विश्व स्तर पर केंद्रीय बैंक वैश्विक ऋण के खरीदार रहे हैं।

केंद्रीय बैंक इतने बड़े पैमाने पर बांड-खरीद कार्यक्रम में क्यों लगे हुए हैं? ऋण की अपस्फीतिकारी शक्तियों से निपटने और वैश्विक अर्थव्यवस्थाओं को मंदी से दूर रखने के लिए तरलता प्रदान करना।

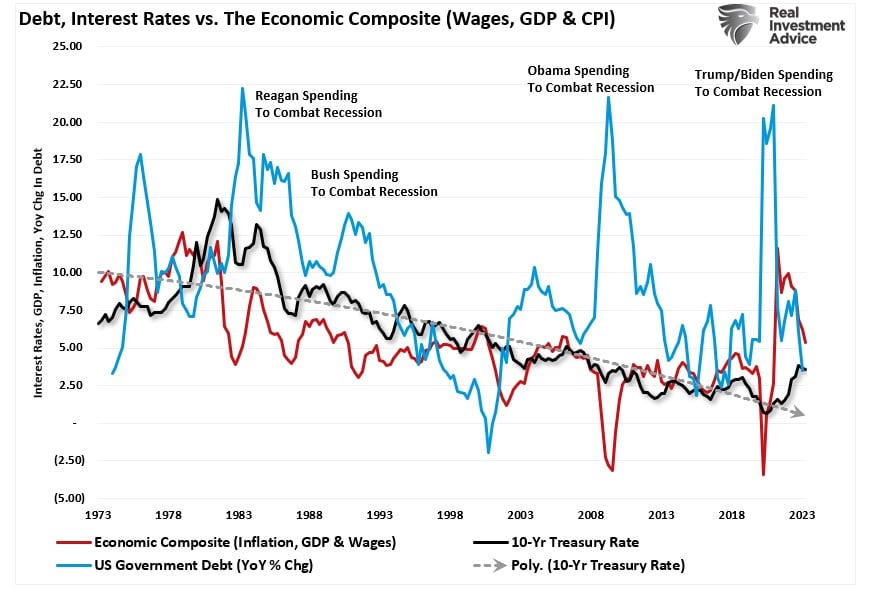

जैसा कि दिखाया गया है, 1980 के बाद से, जब भी अर्थव्यवस्था को मंदी का झटका लगा, सरकार ने कर्ज बढ़ाकर जवाब दिया। हालाँकि, अधिक ऋण के परिणामस्वरूप मुद्रास्फीति, मजदूरी, आर्थिक विकास और ब्याज दरों में लगातार गिरावट आई।

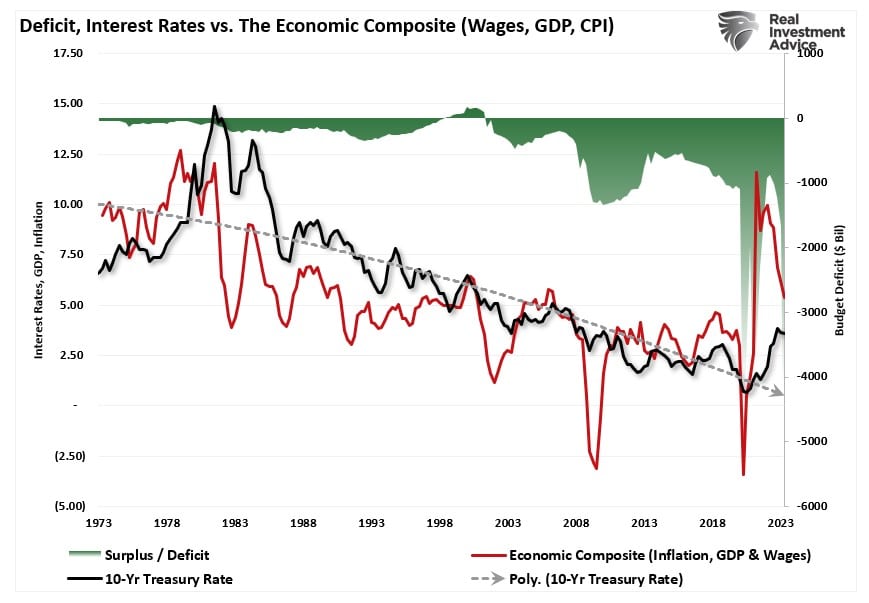

घाटे के विरुद्ध आर्थिक समग्रता को देखने पर विश्लेषण स्पष्ट हो जाता है।

उम्मीद यह है कि "यह समय अलग है।" अधिक ऋण और अधिक महत्वपूर्ण घाटा उच्च ब्याज दरों को जन्म देगा। हालाँकि, 1980 के बाद से ऐसा मामला नहीं रहा है।

(अपवाद 2020 में था, जब घरों में चेक भेजना और अर्थव्यवस्था को बंद करना, मुद्रास्फीति में वृद्धि पैदा करना था।) इससे भी महत्वपूर्ण बात यह है कि फेडरल रिजर्व और वैश्विक केंद्रीय बैंक फंसे हुए हैं।

फेड फंसा हुआ है

2020 से पहले, फेडरल रिजर्व उच्च मुद्रास्फीति चाहता था। हालाँकि, अर्थव्यवस्था को बंद करने और घरों में चेक भेजने के असफल प्रयोग के बाद, फेड अब कम मुद्रास्फीति चाहता है।

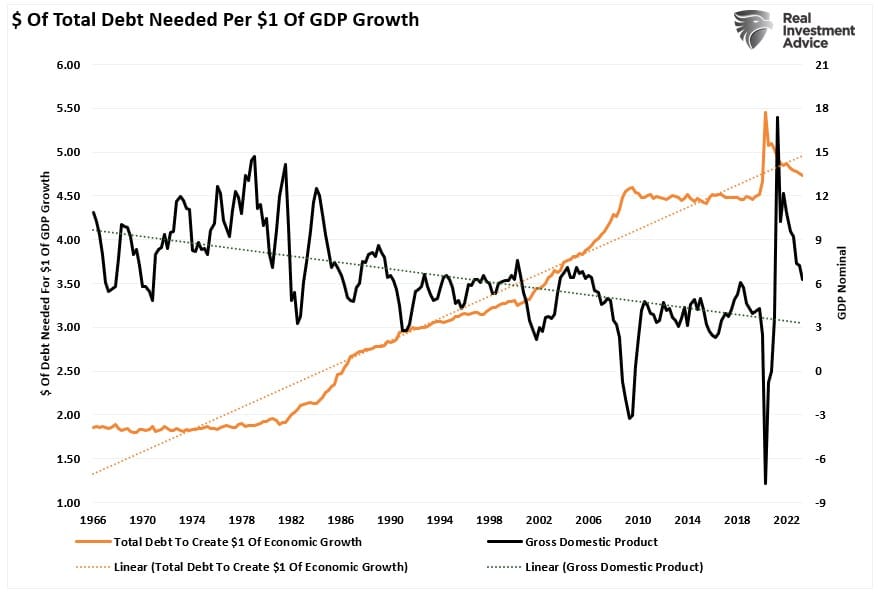

अंततः, फेडरल रिजर्व को उसकी इच्छा पूरी हो जाएगी क्योंकि बढ़ते ऋण स्तर से धीमी आर्थिक विकास दर और अवस्फीति को बढ़ावा मिलता है।

1980 के बाद से, 1 डॉलर की आर्थिक गतिविधि बनाने के लिए बढ़ते ऋण स्तर की आवश्यकता है। 1 डॉलर की आर्थिक गतिविधि बनाने के लिए लगभग 5 डॉलर के ऋण पर, अधिक मजबूत आर्थिक विकास और मुद्रास्फीति को बढ़ावा देने की क्षमता की संभावना नहीं है।

भले ही "बॉन्ड बियर" सही हों, और बढ़ते ऋण स्तर और घाटा उच्च दरों का कारण बनते हैं, केंद्रीय बैंक दरों को कृत्रिम रूप से कम करने के लिए कार्रवाई करेंगे।

10-वर्षीय ट्रेजरी बांड पर 4% पर, ऐतिहासिक परिप्रेक्ष्य से उधार लेने की लागत अपेक्षाकृत कम रहती है। हालाँकि, हम अभी भी उस दर पर भी आर्थिक गिरावट और नकारात्मक उपभोक्ता प्रभावों के संकेत देख रहे हैं।

- जब अर्थव्यवस्था में उत्तोलन अनुपात लगभग 5:1 है, तो 5% से 6% दरें पूरी तरह से अलग मामला है।

- सरकारी ऋण पर ब्याज भुगतान में वृद्धि हुई है, जिससे घाटे के खर्च की आवश्यकता है।

- हाउसिंग मार्केट में गिरावट आएगी. लोग भुगतान करके खरीदते हैं, घर नहीं, और बढ़ती दरों का मतलब है अधिक भुगतान।

- उच्च ब्याज दरों से उधार लेने की लागत बढ़ जाएगी, जिससे निगमों के लिए लाभ मार्जिन कम हो जाएगा।

- बड़े पैमाने पर डेरिवेटिव बाजार पर नकारात्मक प्रभाव पड़ा है, जिससे एक और संभावित क्रेडिट संकट पैदा हो गया है क्योंकि ब्याज दर प्रसार डेरिवेटिव बंद हो गए हैं।

- जैसे-जैसे दरें बढ़ती हैं, वैसे-वैसे क्रेडिट कार्ड पर परिवर्तनीय ब्याज भुगतान भी बढ़ता है। इससे खर्च योग्य आय में कमी आएगी और डिफॉल्ट में बढ़ोतरी होगी।

- बड़े ऋण स्तरों पर बढ़ती चूक के कारण बैंकों पर नकारात्मक प्रभाव पड़ रहा है, जिससे पूंजीकरण कम हो रहा है।

- बढ़ती ब्याज दरें पहले से ही कम वित्त पोषित पेंशन योजनाओं पर नकारात्मक प्रभाव डालेंगी, जिससे भविष्य के दायित्वों को पूरा करने के बारे में असुरक्षा पैदा होगी।

- मैं आगे जा सकता हूँ, लेकिन तुम्हें यह विचार समझ आ गया।

फेड हस्तक्षेप करेगा

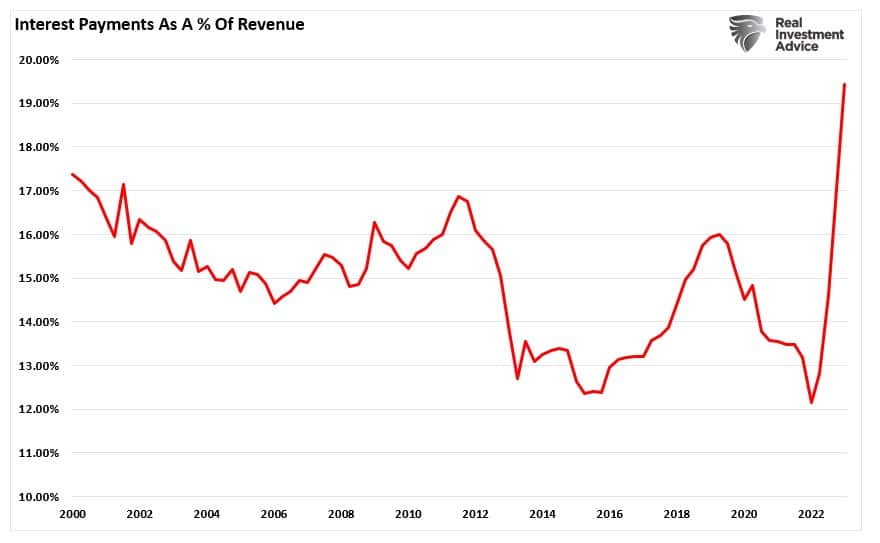

उधार लेने की बढ़ती लागत का मुद्दा पूरे वित्तीय पारिस्थितिकी तंत्र में एक वायरस की तरह फैल गया है। यही कारण है कि फेडरल रिजर्व और सरकार मौद्रिक और राजकोषीय नीतियों दोनों के माध्यम से दरों को कम करने के लिए बाध्य करेंगे। यह विशेष रूप से सच है जब मौजूदा ऋण पर ब्याज आपके एकत्रित कर राजस्व का लगभग 1/5 हिस्सा अवशोषित कर लेता है।

"दरें ऊंची होनी चाहिए" थीसिस के साथ सबसे बड़ी समस्या बढ़ते ऋण जारी होने और बढ़ते घाटे के कारण उच्च दरों को बनाए रखने में अर्थव्यवस्था की असमर्थता है। कांग्रेस के बजट कार्यालय ने हाल ही में अगले 30 वर्षों के लिए अपने ऋण प्रक्षेप पथ को अद्यतन किया है।

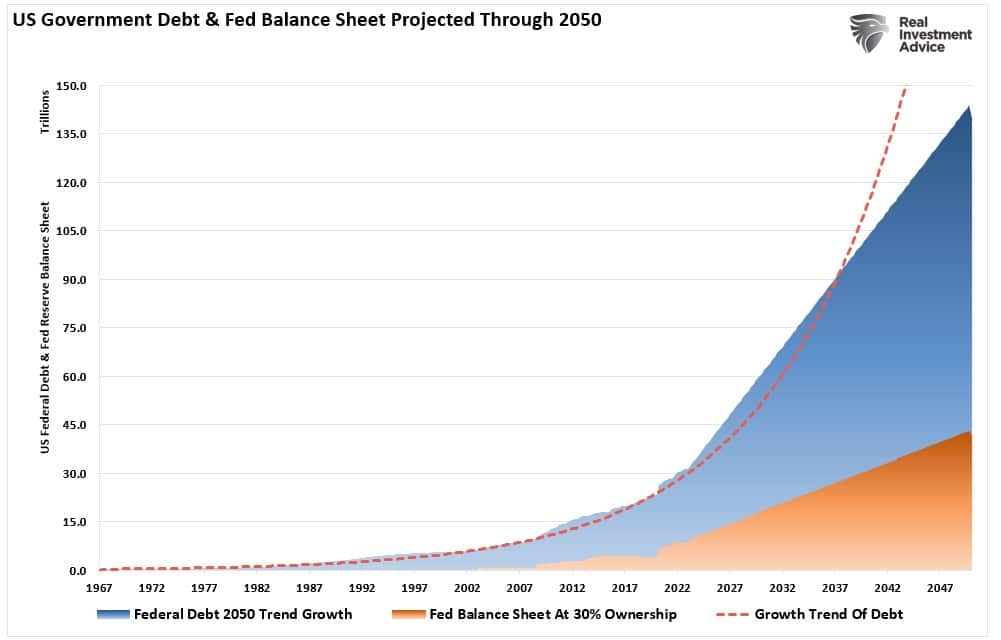

नीचे दिए गए चार्ट में ऋण की वृद्धि की प्रवृत्ति का उपयोग करके विश्लेषण किया गया है, लेकिन फेडरल रिजर्व द्वारा उस जारी किए गए लगभग 30% का मुद्रीकरण करने की आवश्यकता भी बताई गई है।

वर्तमान विकास दर पर, 2050 तक संघीय ऋण भार 32 ट्रिलियन डॉलर से बढ़कर लगभग 140 ट्रिलियन डॉलर हो जाएगा। साथ ही, यह मानते हुए कि फेड 30% ऋण जारी करने का मुद्रीकरण जारी रखता है, इसकी बैलेंस शीट बढ़कर 40 ट्रिलियन डॉलर से अधिक हो जाएगी।

इसे एक मिनट के लिए अंदर डूबने दें।

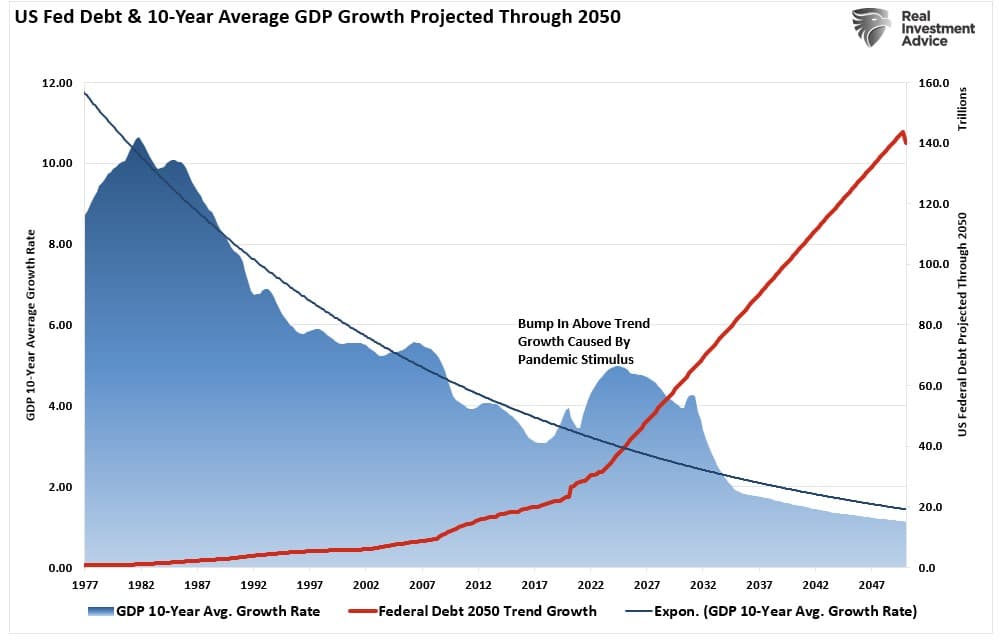

आपको आश्चर्य नहीं होना चाहिए कि गैर-उत्पादक ऋण आर्थिक विकास नहीं पैदा करता है। 1977 के बाद से, कर्ज बढ़ने के कारण 10 साल की औसत जीडीपी वृद्धि दर में लगातार गिरावट आई है।

इस प्रकार, सकल घरेलू उत्पाद की ऐतिहासिक वृद्धि प्रवृत्ति का उपयोग करते हुए, ऋण में वृद्धि से भविष्य में आर्थिक विकास दर धीमी हो जाएगी।

निष्कर्ष

इसलिए, जैसे-जैसे ऋण और घाटा बढ़ता है, केंद्रीय बैंक कमजोर आर्थिक विकास दर को बनाए रखने के लिए उधार लेने की लागत को कम रखने के लिए ब्याज दरों को दबाने के लिए मजबूर होंगे। इस धारणा के साथ समस्या कि दरें अवश्य ऊंची होनी चाहिए, तीन गुना है:

- सभी ब्याज दरें सापेक्ष हैं. यह धारणा कि अमेरिका में दरें बढ़ने वाली हैं, संभवतः गलत है। अमेरिकी ऋण में उच्च पैदावार कम से नकारात्मक पैदावार वाले देशों से पूंजी के प्रवाह को आकर्षित करती है, जो यू.एस. में दरों को कम करती है। वैश्विक स्तर पर केंद्रीय बैंकों द्वारा नवजात आर्थिक विकास को जारी रखने के लिए ब्याज दरों को दबाने के लिए वर्तमान दबाव को देखते हुए, यू.एस. पर अंततः शून्य-उपज है। ऋण अवास्तविक नहीं है.

- आने वाला बजट घाटे का गुब्बार. वाशिंगटन की राजकोषीय नीति नियंत्रण की कमी और निरंतर उदारता के वादों को देखते हुए, आने वाले वर्षों में बजट घाटा 2 ट्रिलियन डॉलर से ऊपर जाने के लिए तैयार है। इसके लिए भविष्य के खर्चों को निधि देने के लिए अधिक सरकारी बांड जारी करने की आवश्यकता होगी, जो कि कर राजस्व में गिरावट के कारण अगले मंदी के दौरान बढ़ जाएगा।

- केंद्रीय बैंक मौजूदा यथास्थिति बनाए रखने के लिए बांड खरीदना जारी रखेंगे लेकिन अगली मंदी के दौरान और अधिक आक्रामक खरीदार बन जाएंगे। अगली आर्थिक मंदी की भरपाई के लिए फेड द्वारा अगला क्यूई कार्यक्रम संभवतः $4 ट्रिलियन या अधिक होगा, जो 10-वर्षीय उपज को शून्य की ओर धकेल देगा।

यदि आपको इस बात का रोडमैप चाहिए कि यह कम दरों के साथ कैसे समाप्त होगा, तो जापान को देखें।

नीति विश्लेषक मिशेल वूकर ने अपनी 2016 की पुस्तक "द ग्रे राइनो" में इस प्रकार की समस्या का वर्णन किया है, जो चीन में अंग्रेजी भाषा की बेस्टसेलर थी। "ब्लैक स्वान" कहे जाने वाले अप्रत्याशित संकट के विपरीत, ग्रे गैंडा एक संभावित घटना है जिसमें बहुत सारी चेतावनियाँ और सबूत होते हैं जिन्हें बहुत देर होने तक नजरअंदाज कर दिया जाता है।

उस सूची में ऋण जोड़ें.