ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

पॉवेल के हालिया बयानों ने सितंबर में दर वृद्धि की संभावना को 20% तक बढ़ा दिया है, जबकि नवंबर में 50% से अधिक की वृद्धि हुई है।

फेड की अस्पष्टता-आधारित नीति और बांड सतर्कता की प्रतिक्रिया के कारण बांड बाजार को अनिश्चितता का सामना करना पड़ रहा है।

पॉवेल की रणनीति का लक्ष्य मुद्रास्फीति और मंदी के जोखिमों के बीच बांड और इक्विटी बाजारों को नियंत्रित करना है।

एक प्रसिद्ध बाज़ार कहावत कहती है कि बॉन्ड विजिलेंस इक्विटी पर्मा-बियर्स की तरह ही होते हैं, सिवाय इस तथ्य के कि वे गणित को समझते हैं। ऐसा शायद इसलिए है, क्योंकि पर्मा-बीयर्स के विपरीत, सतर्क लोग यह जानने के लिए प्रसिद्ध हैं कि कब जोखिम-प्रीमियम उनके लिए बहुत प्रतिकूल है - और कब नहीं।

इस शब्द से अपरिचित लोगों के लिए, 'बॉन्ड विजिलेंटेस' को 80 के दशक की शुरुआत में प्रसिद्ध एड यार्डेनी द्वारा मुद्रास्फीति संकट के चरम पर गढ़ा गया था। यह एक बांड व्यापारी को संदर्भित करता है जो बड़ी मात्रा में बांड बेचकर अपना प्रभाव डालता है। वे बांड जारीकर्ता की नीतियों के प्रति अपनी अस्वीकृति या असंतोष व्यक्त करने के लिए ऐसा करते हैं।

पॉवेल की नवीनतम कार्रवाइयों के बीच, एक पहलू स्पष्ट रूप से स्पष्ट हो गया है: हाल के महीनों में पॉवेल एंड कंपनी का नंबर एक लक्ष्य यह सुनिश्चित करना रहा है कि बांड बाजार ठीक वहीं रहे जहां वे चाहते हैं, वह है: स्तब्ध और भ्रमित।

पॉवेल का कोबी ब्रायंट क्षण

फेड के तर्क के पीछे तर्क सरल है: यह बाजार को वित्तीय स्थितियों को आसान बनाने या सख्त करने की आशंका से रोकना चाहता है, इस प्रकार आर्थिक आंकड़ों के अनुसार मौद्रिक नीति को अपनाने के मामले में बांड बाजार पर बढ़त बनाए रखना चाहता है।

यह स्थिति, जो आंशिक रूप से वायदा स्थितियों में विचलन से स्पष्ट होती है, फेडरल रिजर्व अध्यक्ष और साथी नीति निर्माताओं को उभरते आर्थिक आंकड़ों के जवाब में आगामी महीनों में अपनी नीतियों को तुरंत अपनाने के लिए महत्वपूर्ण जगह प्रदान करती है।

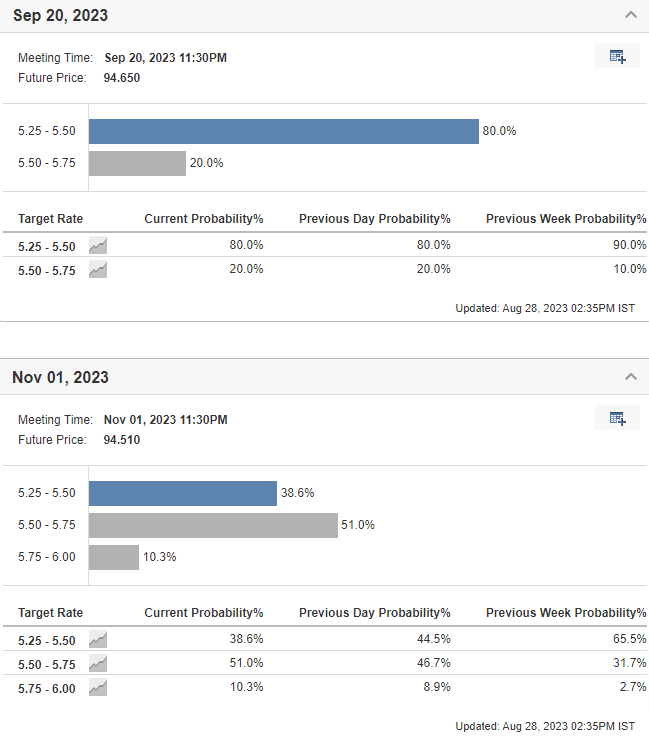

वास्तव में, पिछले सप्ताह जैक्सन होल संगोष्ठी में पॉवेल के कोबी ब्रायंट क्षण के बाद - जहां फेड अध्यक्ष ने स्पष्ट रूप से कहा, "काम पूरा नहीं हुआ" या, अपने शब्दकोष में: "हमें अभी एक लंबा रास्ता तय करना है" जाओ” और 2% मुद्रास्फीति लक्ष्य के लिए फेडरल रिजर्व की प्रतिबद्धता की पुष्टि की -, सितंबर में दरों में बढ़ोतरी की संभावना में उल्लेखनीय वृद्धि देखी गई, जो कि Investing.com के फेड रेट मॉनिटर टूल के अनुसार लगभग 20% तक बढ़ गई है।

Source: Investing.com

इसके अलावा, नवंबर में दरों में बढ़ोतरी की संभावना में उल्लेखनीय वृद्धि हुई, जो 50% से अधिक थी।

दर में बढ़ोतरी की वास्तविक संभावना को रेखांकित करने से अधिक, बाजार के भीतर बदलती भावना से पता चलता है कि निवेशक कम से कम 2024 तक फेड की नीति की गति के बारे में अनिश्चित बने रहने के लिए तैयार हैं।

उच्च मौद्रिक नीति जोखिमों के कारण बांड सतर्कता नियंत्रण में होने के कारण, फेड को अगले कुछ महीनों में पैंतरेबाज़ी के लिए और अधिक जगह मिलने की संभावना है।

मौद्रिक नीति के रूप में अस्पष्टता

इस दर वृद्धि चक्र की शुरुआत के बाद से, बाज़ारों को नियंत्रण में रखने के लिए पॉवेल की ओर से जॉबोनिंग मुख्य उपकरणों में से एक रहा है। संक्षेप में, फेड कुछ कहता है, कुछ और करता है, और निवेशकों से अपेक्षा करता है कि वे जोखिमों का मूल्य निर्धारण करके बाकी बातों का ध्यान रखें।

हालाँकि, पिछले शुक्रवार की जैक्सन होल घटना ने यह स्पष्ट कर दिया है कि इस चक्र का एक नया चरण पहले से ही चल रहा है: एक जिसमें अस्पष्टता फेड की मौद्रिक नीति का मूल है, न कि केवल एक अन्य उपकरण। पॉवेल ने अपने भाषण में कहा:

पॉवेल ने अपने भाषण में कहा, "यदि उचित हो तो हम दरें और बढ़ाने के लिए तैयार हैं, और नीति को प्रतिबंधात्मक स्तर पर रखने का इरादा रखते हैं जब तक कि हमें विश्वास न हो जाए कि मुद्रास्फीति लगातार हमारे उद्देश्य की ओर बढ़ रही है।" उन्होंने सुझाव दिया कि कम से कम एक अतिरिक्त दर वृद्धि संभव है। 2023 में.

पॉवेल ने कहा, "यह देखते हुए कि हम कितनी दूर आ गए हैं, आने वाली बैठकों में हम सावधानी से आगे बढ़ने की स्थिति में हैं।" “हम सावधानी से आगे बढ़ेंगे क्योंकि हम यह तय करेंगे कि नीति दर को और कड़ा करना है या इसके बजाय, नीति दर को स्थिर रखना है और आगे के आंकड़ों का इंतजार करना है।

“दो महीने के अच्छे डेटा केवल शुरुआत हैं जिससे यह विश्वास पैदा होगा कि मुद्रास्फीति हमारे लक्ष्य की ओर लगातार कम हो रही है। आगे कवर करने के लिए पर्याप्त ज़मीन है।" पॉवेल ने कहा.

पिछले कुछ वर्षों में हमने जो कुछ भी देखा है, उससे यह किस प्रकार भिन्न है?

खैर, कठिन दौर में, पॉवेल एंड कंपनी सक्रिय रूप से निकट भविष्य में जो करने की योजना बना रही थी उसके विपरीत लगातार पुष्टि करके बाजार को गुमराह कर रही थी।

फिर भी, पॉवेल की सभी टिप्पणियों के बावजूद, फेड का दर वृद्धि एजेंडा बिल्कुल उसी रूप में चला जैसा उसने चक्र की शुरुआत से योजना बनाई थी।

चूँकि हर कोई जानता था कि क्या होने वाला है, बाज़ारों ने मौद्रिक चक्र की अपेक्षाओं के अनुरूप उच्च प्रदर्शन किया - 2022 में गिरावट आई क्योंकि नीति दर बहुत अधिक होने की उम्मीद थी और इस वर्ष चक्र के अंत के करीब आते ही वापस उछाल आया। .

अब, फेड अपने भविष्य की कार्रवाई के बारे में अनिश्चित महसूस कर रहा है। हालाँकि, जैसा कि उसे पता चला है, वह चाहता है कि चीज़ें इसी तरह बनी रहें।

ऐसा इसलिए है क्योंकि दो परस्पर विरोधी ताकतें बाजार को खींच रही हैं: दर वृद्धि चक्र के अंत की उम्मीद और निकट अवधि में मंदी की संभावना।

इस पृष्ठभूमि में, पॉवेल ने महसूस किया है कि वह इक्विटी और ऋण बाजारों को लगातार उच्च जोखिम में रखकर उपरोक्त दोनों कारकों से उत्पन्न ताकतों का प्रबंधन कर सकते हैं।

इसलिए, ब्याज दरों और इसकी बैलेंस शीट के लिए एक लंबे समय तक चलने वाला लक्ष्य निर्धारित न करके, यह बाजार की अपेक्षाओं को केवल जुमलेबाज़ी की तुलना में कहीं बेहतर तरीके से नियंत्रित कर सकता है।

इससे पता चलता है कि चाहे फेड एक बार फिर दरें बढ़ाने का फैसला करे या नहीं, ब्याज दरों के पूरे स्पेक्ट्रम और व्यापक अर्थव्यवस्था के भीतर स्थितियाँ अत्यधिक संकुचित बनी रहेंगी।

इससे पता चलता है कि नीति में ढिलाई अपने आप में और सख्ती के लिए अतिरिक्त दबाव डालेगी।

बॉन्ड विजिलेंटेस और फेड

यहीं पर बांड निगरानीकर्ता भूमिका में आते हैं: चूंकि वे ठीक से समझते हैं कि उन जोखिमों का मूल्य कैसे तय किया जाए, इसलिए वास्तविक अनिश्चितता उन्हें निकट भविष्य के लिए नियंत्रण में रखने की संभावना है।

तथ्य यह है कि बांड निगरानीकर्ता वर्तमान में पॉवेल के संकेतों के अनुरूप आगे बढ़ रहे हैं, जबकि बांड के एकमात्र भरोसेमंद खरीदार जीवन और वार्षिकी फंड हैं जो लगातार दीर्घकालिक उपज के लिए तैयार संपत्ति एकत्र कर रहे हैं।

और यह इतना महत्वपूर्ण क्यों है? मुख्य रूप से क्योंकि बांड बाजार में पहले से ही काफी मंदी है, और वक्र के उत्तरार्ध में एक और बिकवाली मंदी के जोखिमों को फिर से बढ़ाएगी।

दूसरी ओर, पॉवेल को एक साथ इक्विटी बाजार को कम से कम एक या दो और दरों में बढ़ोतरी के खतरे में रखना होगा, इस प्रकार मुद्रास्फीति को फिर से बढ़ने की अनुमति नहीं देनी होगी।

और वह ऐसा करने का लक्ष्य कैसे रखता है? खैर, फिर से, हर मोड़ पर उपज बाजार को नियंत्रित करके।

वास्तव में, इस बिंदु पर, मौद्रिक नीति के रूप में अस्पष्टता ने पॉवेल की किसी भी अन्य मौद्रिक नीति की तुलना में बेहतर काम किया है - जो कि कोविड/कोविड के बाद की विफलता के बाद इतना कठिन नहीं होगा।

वर्तमान में, हम 5.30% नकदी उपज, 2-वर्षीय पैदावार 5.10% पर, 10-वर्षीय पैदावार 4.25% पर, और, सबसे महत्वपूर्ण बात, 30-वर्षीय बंधक 21वीं सदी के उच्चतम 7.30% पर।

बेशक, आइए पॉवेल को इसका सारा श्रेय न दें, क्योंकि एक बहुत ही लचीला श्रम बाजार और एक मजबूत कारोबारी माहौल सभी बाधाओं के बावजूद अर्थव्यवस्था को आगे ले जाना जारी रखता है।

क्या अमेरिकी निगमों और उपभोक्ताओं को बहुप्रतीक्षित संकुचन में पड़ना चाहिए, पॉवेल की योजना मौके पर ही विफल हो सकती है।

फेड के गवर्नर अमेरिकी अर्थव्यवस्था के साथ एक उच्च जोखिम वाला खेल खेल रहे हैं। हालाँकि, अभी तक, वह इस राउंड को जीत रहे हैं।

जमीनी स्तर

बांड बाजार वर्तमान में एक ऐसे परिदृश्य में घूम रहा है जहां अनिश्चितता सर्वोच्च है। बाजार सहभागियों को आने वाले महीनों में सभी महत्वपूर्ण ऋण बाजार से अस्थिरता की उम्मीद करनी चाहिए, क्योंकि पॉवेल अस्पष्टता-नीति दृष्टिकोण पर बैंकिंग रखते हैं।

दूसरी ओर, जब तक फेड सतर्कता पर नियंत्रण रखता है तब तक अर्थव्यवस्था संतुलन में रह सकती है।

इससे संभवतः अच्छी खबर-बुरी खबर जैसी स्थिति पैदा होगी, जिसमें केवल गंभीर आर्थिक संकट के संकेत से ही आर्थिक नीति में बदलाव पर किसी प्रकार की निश्चितता हो सकेगी।

हालाँकि, सकारात्मक पक्ष पर, यदि आर्थिक संकेतक उच्च ब्याज दरों के सामने मौजूदा सकारात्मक रुझान दिखाना जारी रखते हैं, तो इस बात की बहुत अधिक संभावना है कि हम उम्मीद से बेहतर 2024 की ओर देख सकते हैं।

हमेशा की तरह, निवेश की दुनिया में धैर्य महत्वपूर्ण है। लेकिन शायद अब पहले से भी ज़्यादा.

***

प्रकटीकरण: लेखक के पास उल्लिखित कोई भी प्रतिभूति नहीं है।