कुवैत ने तेल उत्पादन में कटौती की रिपोर्ट्स की पुष्टि की

- फेड के कार्य और अनुमान एक दूसरे से कटे हुए हैं

- अमेरिकी अर्थव्यवस्था को आगे बढ़ाने के लिए पॉवेल को बांड को आकर्षक बनाने की जरूरत है

- इस बीच, एक मंदी की लहर ने फेड के लिए अंतिम संतुलन कार्य को पूरा करना और भी कठिन बना दिया है

कुछ हफ़्ते पहले, पॉवेल के जैक्सन होल भाषण के प्रकाश में, मैंने नोट किया था कि फेड अपनी मौद्रिक नीति को बांड निगरानीकर्ताओं को नियंत्रण लेने से रोकने पर केंद्रित कर रहा था। दर बाजार, इस प्रकार सॉफ्ट-लैंडिंग पार्टी को खराब कर रहा है जिस पर कई (फेड शामिल) दांव लगा रहे हैं।

लेकिन मुद्रास्फीति को नियंत्रित करते हुए ऐसा करने के लिए, मैंने नोट किया, फेड को शेयर बाजार की उम्मीदों को बनाए रखने की जरूरत थी, सट्टा पूंजी को श्रम बाजार से जितना संभव हो सके दूर रखना था।

“फेड अपने भविष्य की कार्रवाई के बारे में खुद को अनिश्चित पाता है। हालाँकि, जैसा कि उसे पता चला है, वह चाहता है कि चीज़ें इसी तरह बनी रहें।

ऐसा इसलिए है क्योंकि दो परस्पर विरोधी ताकतें बाजार को खींच रही हैं: दर वृद्धि चक्र के अंत की उम्मीद और निकट अवधि में मंदी की संभावना। इस पृष्ठभूमि में, पॉवेल को एहसास हुआ कि वह इक्विटी और ऋण बाजारों को लगातार उच्च जोखिम में रखकर उपरोक्त कारकों में से किसी एक से उत्पन्न होने वाली ताकतों का प्रबंधन कर सकते हैं।

इससे संकेत मिलता है कि चाहे फेड एक बार फिर दरें बढ़ाने का फैसला करे या नहीं, ब्याज दरों के पूरे स्पेक्ट्रम और व्यापक अर्थव्यवस्था के भीतर स्थितियाँ अत्यधिक संकुचित बनी रहेंगी।

अब तेजी से आगे बढ़ते हुए, उम्मीद से भी बदतर CPI की स्थिति और बढ़ती तेल और खाद्य वस्तुओं की कीमतों के साथ, खेल नहीं बदला है, फिर भी दांव निश्चित रूप से उच्चतर हैं.

यही कारण है कि पॉवेल को पहले से कहीं अधिक समय खरीदने की जरूरत है। और यह कैसे करें? खैर, एक बार बांड बेचकर।

ऋण पर निर्भर अमेरिकी अर्थव्यवस्था अधिक निर्गमों के बिना नहीं चल सकती। हालाँकि, लगातार ऊंची दरों ने राजकोषीय जोखिमों को ऊंचा रखा है, जिसके कारण अब हम बिकवाली देख रहे हैं।

गणना यह है कि यदि ऋण वृद्धि की वर्तमान गति बनी रहती है, तो वर्ष 2050 तक संघीय बोझ 32 ट्रिलियन डॉलर से बढ़कर लगभग 140 ट्रिलियन डॉलर हो जाने का अनुमान है। इस धारणा के तहत कि फेडरल रिजर्व 30% ऋण जारी करने के मुद्रीकरण की अपनी प्रथा को बनाए रखता है, यह तात्पर्य यह है कि इसी अवधि के दौरान इसकी बैलेंस शीट का विस्तार $40 ट्रिलियन से अधिक हो जाएगा।

इसलिए मेरा मानना है कि पॉवेल का दृष्टिकोण बांड को फिर से निवेशकों के लिए आकर्षक बनाना है।

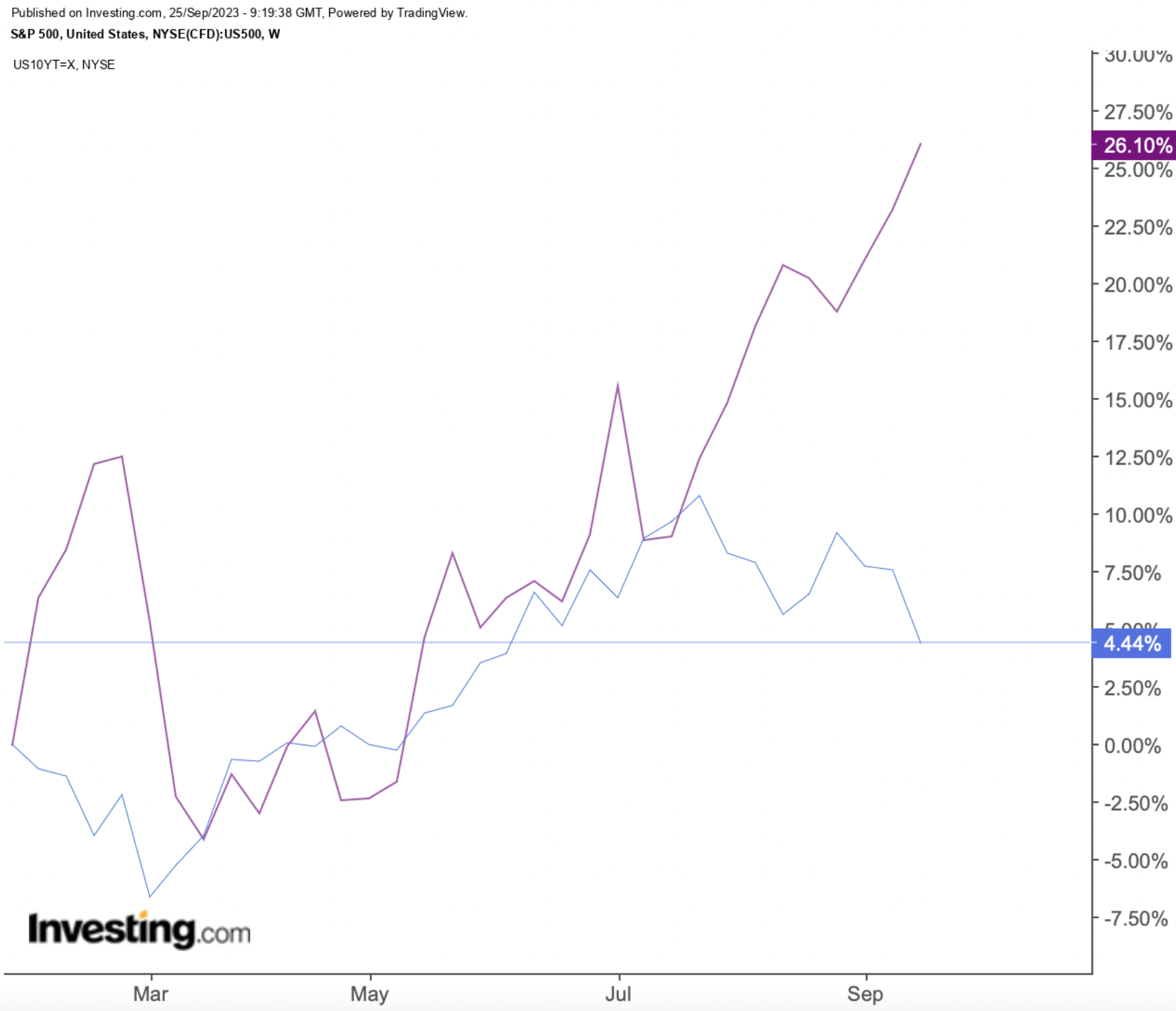

वास्तव में, 10-वर्ष और एसएंडपी 500 के बीच का अंतर वर्तमान में उस स्तर पर चल रहा है जिसने निवेशकों को अतीत में बांड खरीदने के लिए प्रेरित किया था।

वैश्विक स्तर पर स्थितियाँ बदल गई हैं

यदि कोई केंद्रीय बैंक के सुपर वीक के परिणामों को दरों के निर्णय के परिप्रेक्ष्य से सख्ती से देखता है, तो निष्कर्ष यह होगा कि हम वैश्विक मौद्रिक नीति में उस बदलाव के पहले से कहीं अधिक करीब हैं जिसका निवेशक उत्सुकता से इंतजार कर रहे हैं।

वास्तव में, सबसे कम पूर्वानुमानित कदम नरम रूप में आए, जिसमें बैंक ऑफ जापान (BoJ) ने दरें नकारात्मक बनाए रखीं और बैंक ऑफ इंग्लैंड (BoE) ने दरें नकारात्मक बनाए रखीं। पिछले सप्ताह मुद्रास्फीति के मोर्चे पर सकारात्मक आश्चर्य के कारण नीतिगत दरों को अपरिवर्तित रखा गया।

यूरोप में, इस संकेत के बाद कि ईसीबी ने इस चक्र की अंतिम बार बढ़ोतरी की है, रिक्सबैंक और नॉर्जेस बैंक ने भी संकेत दिया है कि वे कर चुके हैं।

लेकिन पॉवेल की तीखी टिप्पणियों और DotPlot से प्राप्त निष्कर्षों के आलोक में ऐसा लगता है कि इनमें से किसी को भी गिना नहीं गया है:

- 12 फेड अधिकारियों ने सात के मुकाबले एक और दर वृद्धि की आशा की है, जिन्होंने दरों में और बढ़ोतरी की संभावना नहीं जताई है। दिलचस्प बात यह है कि एक फेड सदस्य का अनुमान है कि वर्ष के अंत में 2024 की दर 6.125% होगी।

- डॉटप्लॉट अनुमानों से पता चलता है कि नीति निर्माताओं को इस वर्ष अतिरिक्त दर वृद्धि की निरंतर उम्मीद है। 2024 और 2025 दोनों के अनुमानों में आधा प्रतिशत अंक की वृद्धि दिखाई देती है, जो लंबे समय तक उच्च ब्याज दरों में फेड के विश्वास को दर्शाता है।

- फेड का दृष्टिकोण 2024 में मुद्रास्फीति 2.6% तक पहुंचने की भविष्यवाणी करता है। इसके अलावा, 2023 में आर्थिक विकास का औसत अनुमान जून में 1% से बढ़कर ठोस 2.1% हो गया है। अधिकारियों ने अपने बेरोजगारी के पूर्वानुमानों को काफी कम कर दिया है, अब बेरोजगारी दर 4.1% होने की उम्मीद है, जो 4.5% के पिछले अनुमान से कम है।

- इन परिवर्तनों के कारण फेड वायदा में बदलाव आया है। अब, फेड फ़्यूचर्स में सितंबर 2024 तक दर में कटौती की आवश्यकता नहीं है।

- परिप्रेक्ष्य प्रदान करने के लिए, केवल तीन महीने पहले, 2023 में चार दर कटौती में वायदा मूल्य निर्धारण किया गया था। वर्तमान में, ब्याज दरें कम से कम एक वर्ष तक स्थिर रहेंगी।

अब, या तो आगे की लैंडिंग अनुमान से कहीं अधिक कठिन साबित होगी, या फेड खुद को अपनी बयानबाजी के खिलाफ जाने के लिए मजबूर कर सकता है।

वास्तव में, नवीनतम फेड बेज बुक में मुद्रास्फीति का उल्लेख जनवरी 2022 के बाद से सबसे कम था। इसके विपरीत, मंदी का उल्लेख कम से कम 2018 के बाद से अपने उच्चतम स्तर पर पहुंच गया है।

यह उल्लेखनीय बदलाव, 'मंदी' शब्द अब उस संदर्भ में बार-बार दिखाई दे रहा है जहां यह लगभग एक या दो साल पहले अनुपस्थित था, आज फेड में प्रचलित चिंताओं में एक महत्वपूर्ण अंतर्दृष्टि प्रदान करता है।

यह देखते हुए कि 2024 एक चुनावी वर्ष है, फेड जितना चाहे उतना आक्रामक लग सकता है। हालाँकि, एक बार जब अर्थव्यवस्था धीमी होने लगती है, तो वित्तीय स्थितियों को आसान बनाने का दबाव असहनीय हो सकता है।

बेयर्स का तेज होना

पॉवेल के सम्मेलन के दौरान, अमेरिकी सरकारी बांडों पर दरों में व्यापक वृद्धि देखी गई, 2-वर्षीय दर 2006 के बाद से अपने चरम स्तर पर पहुंच गई, जबकि 30-वर्षीय दर तब से अभूतपूर्व स्तर पर पहुंच गई। 2011.

वास्तव में, फेड की बैठक के बाद के दिनों में, पूरे उपज वक्र में ऊपर की ओर बदलाव आया, जिसकी विशेषता 2/10 और 5/30 दोनों उपज वक्रों में एक महत्वपूर्ण मंदी थी। पिछले महीने में, 10-2 साल के ट्रेजरी यील्ड स्प्रेड में लगभग 10 आधार अंकों की वृद्धि देखी गई है, जबकि 5-30 वक्र में लगभग 20 आधार अंकों की वृद्धि हुई है।

उपज वक्र में इस बदलाव के कारण अमेरिकी वित्तीय स्थिति काफी सख्त हो गई है। विशेष रूप से, वक्र का लंबा सिरा तेजी से बढ़ रहा है, जिसके परिणामस्वरूप बंधक जैसी दीर्घकालिक परिसंपत्तियों का पुनर्मूल्यांकन हो रहा है, जिसकी दरें 7.6% तक बढ़ गई हैं। कॉर्पोरेट ऋण बाज़ार भी समान पुनर्मूल्यांकन प्रभावों का अनुभव कर रहे हैं।

वित्तीय स्थितियों में सख्ती अमेरिकी जीडीपी वृद्धि के भविष्य के प्रक्षेप पथ के संबंध में अभूतपूर्व अनिश्चितता के समय आई है। निकट अवधि में आर्थिक वृद्धि के पूर्वानुमान काफी भिन्न हैं, अटलांटा फेड ने 3Q'23 के लिए 4.9% की मजबूत सकल घरेलू उत्पाद वृद्धि का अनुमान लगाया है, जबकि न्यूयॉर्क फेड 2.1% के पूर्वानुमान के साथ अधिक रूढ़िवादी है। निजी पूर्वानुमानकर्ताओं का औसत और भी कम होकर मात्र 1.4% रह गया है। बड़े संकटों या असाधारण परिस्थितियों के अलावा आर्थिक दृष्टिकोण में ऐसी पर्याप्त असमानताएँ दुर्लभ हैं।

अमेरिकी अर्थव्यवस्था की अपेक्षित विकास दर और फेडरल रिजर्व द्वारा निर्धारित अनुमानित नीति दरों के बीच अंतर बढ़ रहा है। भले ही फेड के अनुमान सटीक साबित हों, अमेरिकी नाममात्र जीडीपी वृद्धि दर तेजी से 4% की ओर बढ़ रही है, जो अपेक्षित नीति दरों से काफी कम है, जो 5.5% के करीब है।

बॉटम लाइन

मंत्र कहता है कि फेड से मत लड़ो। खैर, इस बार, फेड जोर-शोर से कह रहा है: बांड खरीदें।

यह अपनी चल रही दीर्घकालिक नीतिगत गलती का समर्थन करने के अलावा किसी अन्य कारण से ऐसा नहीं कर रहा है। हालाँकि, शेयरों के मौजूदा परिप्रेक्ष्य को देखते हुए, मैं निश्चित रूप से कुछ आकर्षक पैदावार के साथ अपने कुछ रिटर्न की रक्षा कर रहा हूँ।

***

प्रकटीकरण: लेखक के पोर्टफोलियो में यूएस 10-वर्षीय बांड हैं।