US-ईरान के बीच टकराव से एशिया के शेयर गिरे, रिस्क लेने की क्षमता पर असर पड़ा

बांड बाजार के लिए एक आदर्श तूफान पैदा हो सकता है क्योंकि कारकों के संयोजन से पैदावार अधिक होती है।

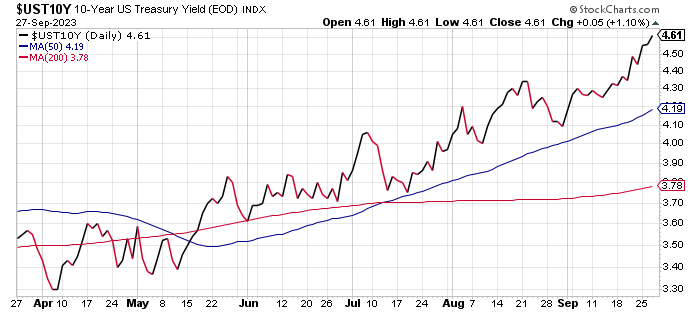

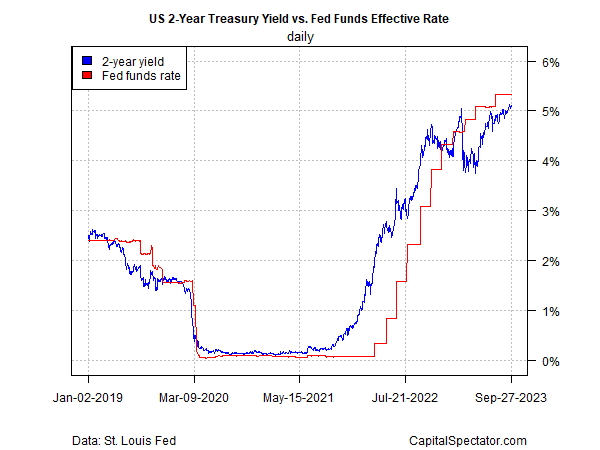

एक्ज़िबिट ए बेंचमार्क 10-वर्षीय ट्रेजरी यील्ड है, जो कल के कारोबार में फिर से 4.61% (27 सितंबर) तक बढ़ गया, जो 2007 के बाद से सबसे अधिक है। यील्ड वक्र पर कई अन्य परिपक्वताएं भी उच्च स्तर पर चल रही हैं, जिनमें शामिल हैं नीति-संवेदनशील 2-वर्षीय दर, जो 5.10% तक पहुंच गई, जो 2006 में निर्धारित अपने पिछले शिखर से ठीक नीचे है।

पैदावार बढ़ाने वाले कई कारक हैं। जब तक एक या अधिक उत्प्रेरकों में कोई भौतिक बदलाव नहीं होता, तब तक यह संभव है (संभावना है?) कि पैदावार बढ़ती रहेगी। बदले में, बांड बाजार में अपेक्षाओं के प्रबंधन के लिए पैदावार बढ़ाने वाले कारकों की निगरानी करना महत्वपूर्ण है। इसे ध्यान में रखते हुए, यहां ट्रेजरीज़ में बिकवाली के पीछे चार प्रमुख कारणों का संक्षिप्त सारांश दिया गया है।

1. उच्च मुद्रास्फीति प्रीमियम

पिम्को के पोर्टफोलियो मैनेजर माइक कुडज़िल ने कहा:

“बाज़ार यह समझने की कोशिश कर रहे हैं कि यदि आपके पास 3.5% बेरोजगारी दर, एक लचीली अर्थव्यवस्था और आवास और ऑटो सहित ब्याज-दर-संवेदनशील क्षेत्र हैं, तो मुद्रास्फीति कितनी कम हो सकती है, जो पिछले साल धीमी थी लेकिन अब बहुत अच्छा प्रदर्शन करना शुरू कर दिया है दरों के बावजूद फिर से,"

वह मॉर्निंगस्टार को बताता है:

ब्रिग्स कहते हैं, "बाज़ार में मुद्रास्फीति की उम्मीदों में वृद्धि हुई है, और यह एक फेड से मेल खाता है जो अब सक्रिय रूप से मुद्रास्फीति से नहीं लड़ रहा है बल्कि उच्च लेकिन स्थिर दरों को काम करने दे रहा है।" "मुद्रास्फीति कम हो रही है लेकिन अभी भी लक्ष्य से ऊपर है, इसलिए निवेशकों के लिए मुद्रास्फीति में थोड़ा अधिक जोखिम प्रीमियम की आवश्यकता उचित है।"

CapitalSpectator.com द्वारा संकलित कई स्रोतों के औसत नाउकास्ट के अनुसार, अगले महीने सरकार की ओर से अमेरिकी सकल घरेलू उत्पाद का प्रारंभिक अनुमान 3% से ऊपर रहने की उम्मीद है। यदि सही है, तो दूसरी तिमाही में 2% से अधिक की गति की तुलना में आर्थिक उत्पादन में काफी हद तक तेजी आएगी। इस हद तक कि एक लचीली अर्थव्यवस्था पैदावार पर दबाव बढ़ा रही है, यह स्पष्ट नहीं है कि तेजी से नरम अर्थव्यवस्था के रूप में राहत आसन्न है।

2. हॉकिश फेड नीति

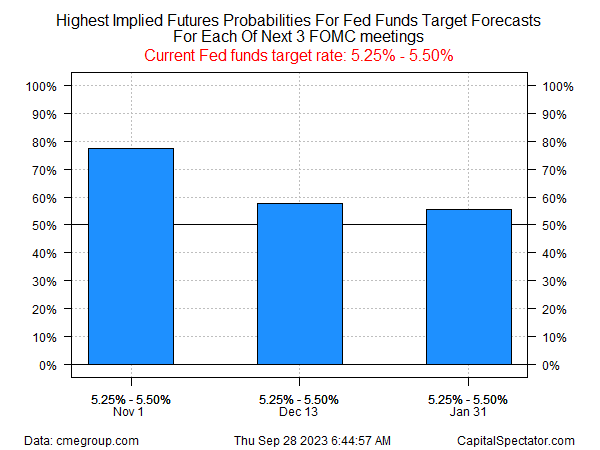

इस बात पर बहस चल रही है कि क्या फेडरल रिजर्व अपनी लक्षित ब्याज दर को बढ़ाना जारी रखेगा, लेकिन इस बात पर आम सहमति है कि निकट अवधि के लिए दर में कटौती की संभावना नहीं है।

फेड फंड फ़्यूचर्स वर्तमान में मामूली उच्च बाधाओं में मूल्य निर्धारण कर रहे हैं कि केंद्रीय बैंक 1 नवंबर को अगली एफओएमसी बैठक में अपनी लक्ष्य दर को 5.25% से 5.50% की सीमा पर अपरिवर्तित छोड़ देगा। बाद की दो बैठकों में क्या होता है, इसके बारे में विश्वास कम है नीतिगत बैठकें, लेकिन धारणा इस दृष्टिकोण की ओर झुक रही है कि दरें अपरिवर्तित रहेंगी।

बदले में, फेड इस स्थिति में है कि केवल अपने नीतिगत रुख को बरकरार रखना एक निष्क्रिय सख्ती के समान है। विशेष रूप से, नीति-संवेदनशील 2-वर्षीय उपज फेड फंड दर बनाम अंतर को कम करने के लिए तैयार दिखती है क्योंकि बाजार मानता है कि निकट भविष्य में केंद्रीय बैंक की नीति दर के लिए उच्चतर-लंबे समय तक प्रबल रह सकता है।

इस मोर्चे पर एक महत्वपूर्ण बात यह है कि आने वाले महीनों में मुद्रास्फीति की स्थिति कैसी रहेगी। हालाँकि पिछले साल के चरम के बाद से मूल्य निर्धारण दबाव में तेजी से गिरावट आई है, चिंता है कि मुद्रास्फीति लगभग 3% के स्तर पर स्थिर हो रही है, जो फेड के 2% लक्ष्य से ऊपर है।

मिनियापोलिस फेडरल रिजर्व के अध्यक्ष नील काशकारी का अनुमान है कि 40% संभावना है कि मुद्रास्फीति को नियंत्रित करने के लिए ब्याज दरों में वृद्धि जारी रहेगी। इस सप्ताह की शुरुआत में प्रकाशित एक निबंध में, उन्होंने लिखा कि अमेरिकी अर्थव्यवस्था पर एक "उच्च दबाव संतुलन" कायम हो रहा है जो मुद्रास्फीति को फेड के 2% मुद्रास्फीति लक्ष्य से काफी ऊपर रखेगा।

काशकारी सलाह देते हैं, "इस परिदृश्य का समर्थन करने वाला मामला यह है कि आज तक हमने जो अवस्फीतिकारी लाभ देखा है, उनमें से अधिकांश आपूर्ति-पक्ष कारकों के कारण हैं, जैसे श्रमिकों का श्रम बल में फिर से प्रवेश करना और आपूर्ति श्रृंखलाओं का समाधान करना, न कि मौद्रिक नीति द्वारा मांग को रोकना।" वह आगे कहते हैं: “ये गतिशीलता सवाल उठाती है कि अभी नीति कितनी सख्त है? यदि नीति वास्तव में सख्त होती, तो क्या हम ऐसी मजबूत गतिविधि देखते?”

3. ऊर्जा की बढ़ती कीमतें

यद्यपि केंद्रीय बैंक मुख्य मुद्रास्फीति पर ध्यान केंद्रित करते हैं, जो ऊर्जा और भोजन को छीन लेती है, हेडलाइन कीमतें अभी भी बाजारों में एक कारक हैं। उस स्कोर पर, कच्चे तेल में हालिया पलटाव रुकने का खतरा है और संभवत: हेडलाइन मुद्रास्फीति उपायों के लिए अवस्फीति की प्रवृत्ति को उलट दिया गया है।

इसमें कोई आश्चर्य की बात नहीं है कि कल तेल का वायदा भाव साल के उच्चतम स्तर पर पहुंच गया है, जिससे विश्लेषक इस संभावना पर विचार कर रहे हैं कि आने वाले महीनों में मुद्रास्फीति पर काबू पाना कठिन हो सकता है।

उदाहरण के लिए, फाइनेंशियल टाइम्स की रिपोर्ट:

“टी रोवे प्राइस की मुख्य अमेरिकी अर्थशास्त्री ब्लेरिना उरुसी ने कहा कि वह ऊर्जा की ऊंची कीमतों के कारण अन्य जगहों पर ऊंची लागत को लेकर चिंतित हैं। पहले से ही बढ़ी हुई आपूर्ति को देखते हुए, ऑटोकर्मचारियों की हड़ताल से वाहन की कीमतें भी बढ़ सकती हैं। उन्होंने कहा, "अर्थव्यवस्था को छोटे-छोटे झटके वास्तव में मुद्रास्फीति को फिर से ऊपर ला सकते हैं।" "और एक केंद्रीय बैंकर के रूप में, आप चिंतित होंगे कि यदि आपको ये उल्टे झटके मिलते रहेंगे, तो इसका मुद्रास्फीति की उम्मीदों पर क्या प्रभाव पड़ेगा?"

4. ट्रेजरी ऋण जारी करना

1 अक्टूबर से शुरू होने वाले सरकारी शटडाउन के खतरे के साथ-साथ बढ़ते अमेरिकी बजट घाटे से यह चिंता बढ़ रही है कि बढ़ती ट्रेजरी ऋण बिक्री कीमतों पर असर डालने और पैदावार बढ़ाने का एक कारक होगी। मन इस कारक पर केंद्रित हो गया जब 31 जुलाई को ट्रेजरी विभाग ने घोषणा की कि उसे तीसरी तिमाही में 1.007 ट्रिलियन डॉलर उधार लेने की उम्मीद है, जो मई के अनुमान से 274 बिलियन डॉलर अधिक है और तीसरी तिमाही के लिए अब तक का सबसे अधिक है।

वेस्टर्न एसेट मैनेजमेंट के पोर्टफोलियो मैनेजर मार्क लिंडब्लूम ने मॉर्निंगस्टार को बताया, "तीसरी तिमाही में बॉन्ड की बिक्री लोगों ने जो सोचा था उससे कहीं अधिक थी।" "कोई उन्हें खरीदने जा रहा है - यह पूरा हो जाएगा - लेकिन सवाल यह है कि किस कीमत पर।"