ईरान विवाद की चिंताओं के बीच एशिया FX मिला-जुला रहा; साउथ कोरिया जीता, भारतीय रुपया टॉप लूज़र्स में

- अमेरिकी कंपनियाँ Q3 आय सीज़न के लिए तैयारी कर रही हैं

- इस लेख में, हम कमाई के द्वार खुलने से पहले किसी कंपनी के स्वास्थ्य का आकलन करने के लिए पांच आवश्यक वित्तीय मैट्रिक्स की जांच करेंगे।

- बाद में, हम सकारात्मक दृष्टिकोण के साथ मजबूत आय की घोषणा करने के लिए तैयार चार कंपनियों पर करीब से नज़र डालेंगे

कमाई यह तय करने में महत्वपूर्ण भूमिका निभाती है कि निवेशक किसी कंपनी की ताकत को कैसे समझते हैं, और यह बदले में, उसके स्टॉक के प्रदर्शन को महत्वपूर्ण रूप से प्रभावित कर सकता है। आज, हम उन चार कंपनियों के बारे में चर्चा करेंगे जो जल्द ही उम्मीद से बेहतर कमाई और संभवत: 2024 के लिए आशाजनक नतीजे पेश करने वाली हैं।

लेकिन पहले, आइए किसी कंपनी के वित्तीय स्वास्थ्य का आकलन करते समय ध्यान में रखने योग्य कुछ आवश्यक वित्तीय मैट्रिक्स को स्पष्ट करें:

- लाभ: यह एक विशिष्ट समय सीमा के दौरान कंपनी के खर्चों में कटौती के बाद बची हुई पूंजी को दर्शाता है। सरल शब्दों में, यह वस्तुओं या सेवाओं को बेचने से अर्जित धन और खर्च किए गए धन के बीच का अंतर है।

- राजस्व: यह एक निश्चित अवधि के दौरान खर्चों का हिसाब दिए बिना किसी कंपनी द्वारा उत्पन्न कुल पूंजी है। मूलतः, यह लाभ-पूर्व चरण है। कंपनियों के लिए, लाभप्रदता हमेशा राजस्व से ऊपर होनी चाहिए क्योंकि उच्च राजस्व होना उच्च लाभ की गारंटी नहीं देता है। यदि बहुत सारा पैसा आ रहा है लेकिन वह जल्दी ही खर्च हो जाता है, तो कंपनी आगे नहीं बढ़ेगी।

- नकदी प्रवाह: यह आंकड़ा एक विशिष्ट अवधि के दौरान किसी कंपनी के अंदर और बाहर प्रवाहित होने वाले शुद्ध धन को दर्शाता है। यह महत्वपूर्ण है कि यह सकारात्मक बना रहे; अन्यथा, कंपनी को अपने वित्तीय दायित्वों को पूरा करने के लिए संघर्ष करना पड़ सकता है।

- ईपीएस (प्रति शेयर आय): संयुक्त राज्य अमेरिका में, इसे अक्सर ईपीएस के रूप में संक्षिप्त किया जाता है। यह मीट्रिक कंपनी के प्रत्येक बकाया शेयर को आवंटित शुद्ध लाभ के हिस्से का प्रतिनिधित्व करता है। गणना में कंपनी के शुद्ध लाभ को सामान्य शेयरों की कुल संख्या से विभाजित करना शामिल है।

- EBITDA (ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की कमाई): EBITDA करों, ब्याज, मूल्यह्रास और परिशोधन पर विचार करने से पहले कंपनी की लाभप्रदता को मापता है। इसका उद्देश्य एक कंपनी वास्तव में क्या कमाती है या क्या खोती है, इसकी सटीक तस्वीर प्रदान करना है।

अब, आइए ऐसी 4 कंपनियों के बारे में जानें जिनके अनुकूल रेटिंग के आधार पर चालू वर्ष और अगले वर्ष में मजबूत परिणाम देने की उम्मीद है।

1. अमेरिकन इंटरनेशनल

अमेरिकन इंटरनेशनल ग्रुप (NYSE:AIG) एक अमेरिकी बहुराष्ट्रीय वित्त और बीमा निगम है जिसका परिचालन 80 से अधिक देशों में है।

कॉर्पोरेट मुख्यालय न्यूयॉर्क में स्थित है और इसकी स्थापना 19 दिसंबर, 1919 को हुई थी, जब कॉर्नेलियस वेंडर स्टार ने एक सामान्य बीमा एजेंसी बनाई थी।

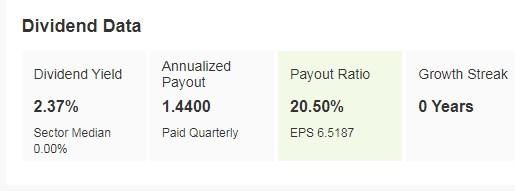

इसकी लाभांश उपज +2.37% है।

Source: InvestingPro

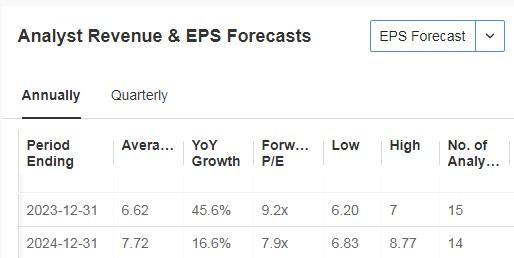

पिछले परिणाम अच्छे थे, जिससे वास्तविक राजस्व अपेक्षित +10.8% से अधिक प्राप्त हुआ। अगले नतीजे 1 नवंबर को आने वाले हैं। 2023 के लिए ईपीएस पूर्वानुमान +45.6% और 2024 के लिए +16.6% की वृद्धि का है।

Source: InvestingPro

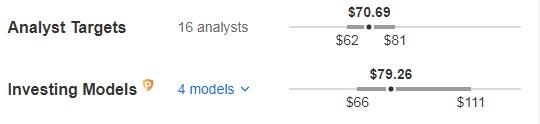

कुल 16 रेटिंग के साथ, यह कंपनी 9 खरीद रेटिंग और 7 होल्ड के साथ एक अनुकूल दृष्टिकोण का दावा करती है, और कोई बिक्री रेटिंग नहीं दिख रही है।

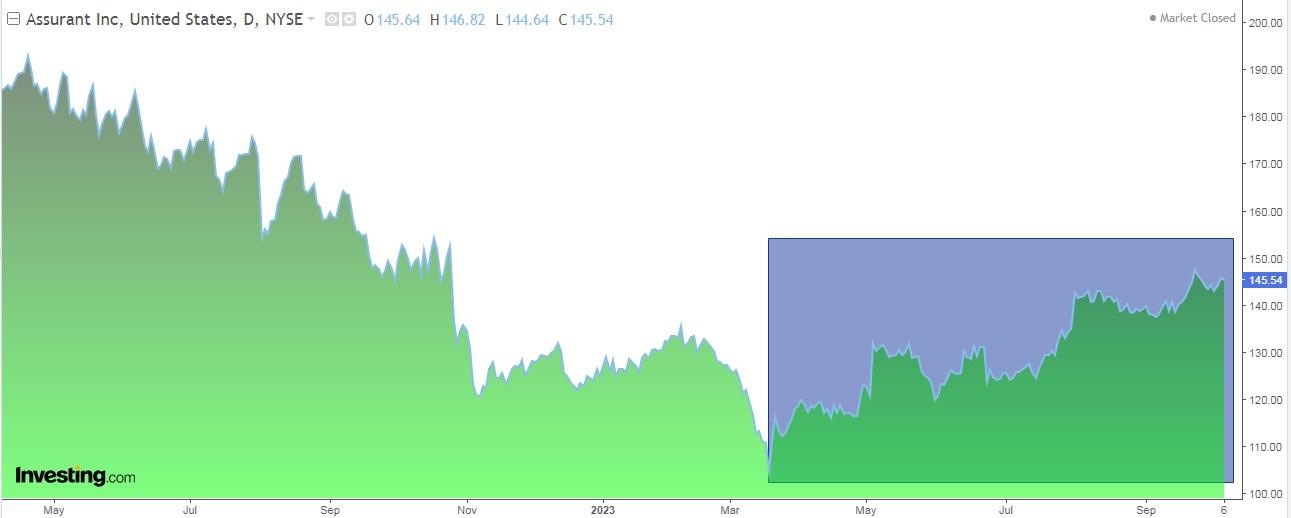

इसके प्रदर्शन को देखते हुए, पिछले वर्ष के दौरान, स्टॉक में 26.7% की प्रभावशाली वृद्धि हुई है, और पिछले तीन महीनों में, इसमें 5.3% की सम्मानजनक वृद्धि देखी गई है।

जब भविष्य की संभावनाओं की बात आती है, तो बाज़ार लगभग $70.69 के मूल्य का अनुमान लगाता है। हालाँकि, इन्वेस्टिंगप्रो के मॉडल के अनुसार, कंपनी और भी अधिक आशाजनक $79.26 तक पहुँच सकती है।

Source: InvestingPro

2. एश्योरेंट

एश्योरेंट (NYSE:AIZ) अटलांटा स्थित जोखिम प्रबंधन उत्पादों और सेवाओं का एक वैश्विक प्रदाता है। इसके व्यवसाय विशेष बीमा उत्पादों का एक विविध सेट पेश करते हैं।

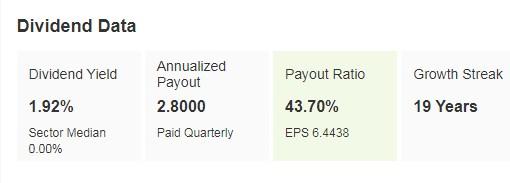

लाभांश उपज +1.92% है।

Source: InvestingPro

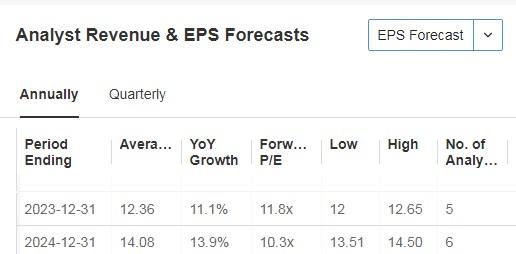

पिछले परिणाम बहुत अच्छे थे और ईपीएस ने बाजार की उम्मीदों को +41.2% से पीछे छोड़ दिया था। अगले नतीजे 31 अक्टूबर को आने हैं। समग्र रूप से 2023 के लिए, ईपीएस में +11.1% और 2024 के लिए +13.9% की वृद्धि होने की उम्मीद है।

Source: InvestingPro

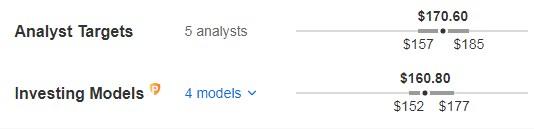

इस कंपनी को 6 खरीद रेटिंग और कोई बिक्री रेटिंग नहीं मिलने के साथ मजबूत बाजार समर्थन प्राप्त है। पिछले 3 महीनों में, इसके शेयरों में +15.8% की उल्लेखनीय वृद्धि देखी गई है।

भविष्य की संभावनाओं के संदर्भ में, बाजार लगभग $170.60 का मूल्य सुझाता है, जबकि इन्वेस्टिंगप्रो के मॉडल $160.80 पर थोड़ा अधिक रूढ़िवादी आंकड़े की भविष्यवाणी करते हैं।

Source: InvestingPro

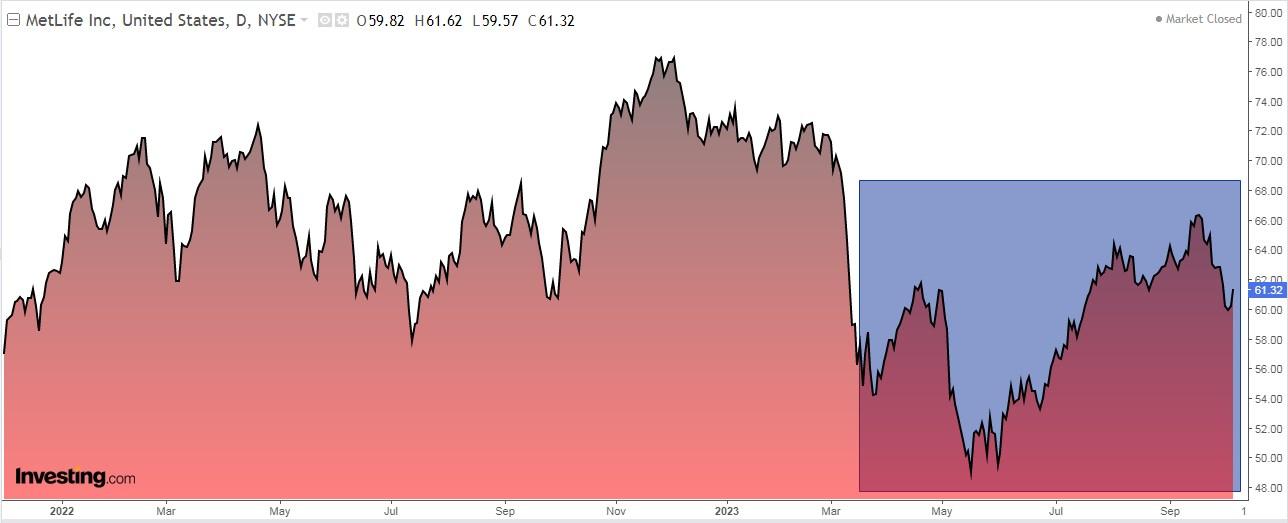

3. मेटलाइफ

मेटलाइफ (NYSE:MET) संयुक्त राज्य अमेरिका में सबसे बड़ा जीवन बीमाकर्ता है, जो व्यक्तियों, छोटे व्यवसायों और बड़े संस्थानों के लिए बचत उत्पादों, सेवानिवृत्ति और सेवाओं में अग्रणी है। कंपनी न्यूयॉर्क में स्थित है और 2000 में सार्वजनिक रूप से कारोबार करने वाली कंपनी बन गई।

इसकी लाभांश उपज +3.39% है।

Source: InvestingPro

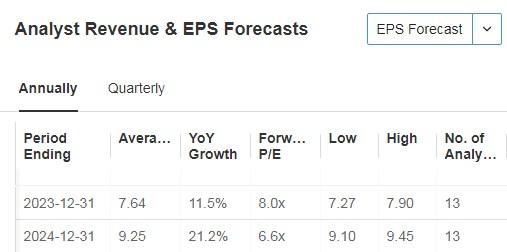

पिछली तिमाही में इसने रिपोर्टेड अच्छे नतीजे दिए और वास्तविक राजस्व उम्मीद से +10.2% अधिक रहा। अगले परिणाम 1 नवंबर को जारी किए जाएंगे। 2023 के लिए, ईपीएस में +11.5% और 2024 के लिए +21.2% की वृद्धि होने की उम्मीद है।

Source: InvestingPro

यह 17 रेटिंग प्रस्तुत करता है, जिनमें से 12 खरीदें हैं, 5 होल्ड करें और कोई भी बेचें नहीं है। सप्ताह के अंत में, पिछले 3 महीनों में इसके शेयर +8.3% ऊपर हैं। बाज़ार इसे $76.74 पर संभावित देता है।

Source: InvestingPro

4. डेविता

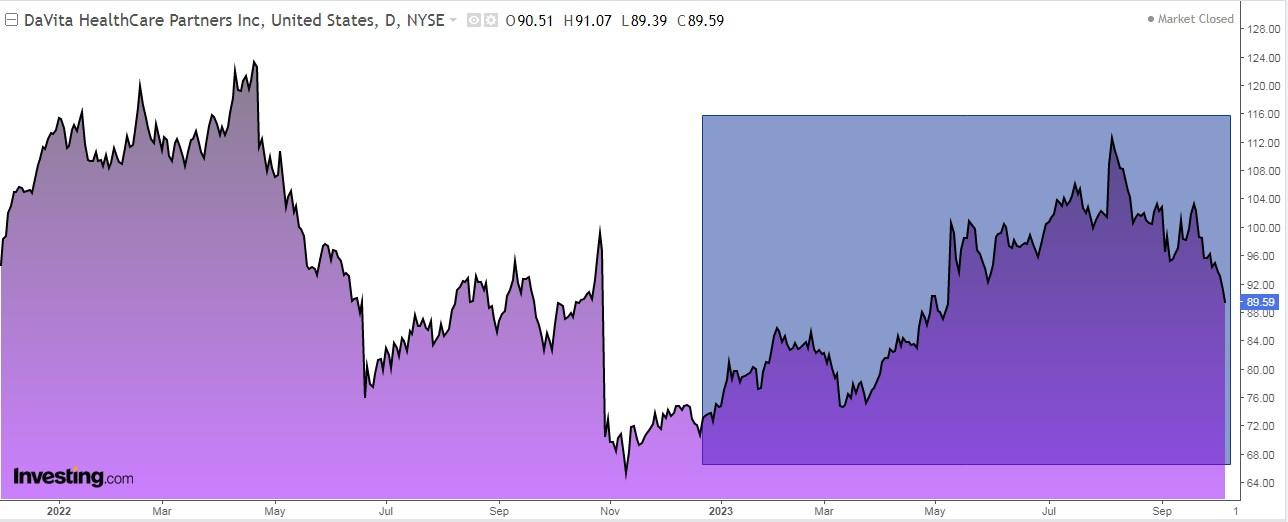

डेविता हेल्थकेयर पार्टनर्स (NYSE:DVA) क्रोनिक रीनल फेल्योर से पीड़ित रोगियों के लिए किडनी डायलिसिस सेवाएं प्रदान करता है। यह बाह्य रोगी, आंतरिक रोगी और घरेलू हेमोडायलिसिस सेवाएं भी प्रदान करता है।

कंपनी को पहले DaVita हेल्थकेयर पार्टनर्स के नाम से जाना जाता था और सितंबर 2016 में इसका नाम बदलकर DaVita कर दिया गया। इसकी स्थापना 1994 में हुई थी और इसका मुख्यालय डेनवर, कोलोराडो में है।

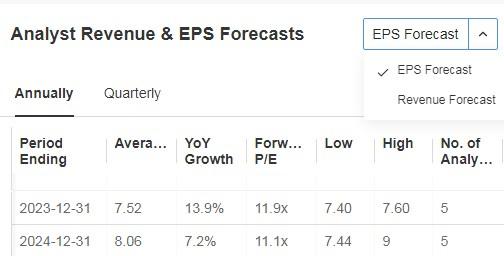

इसने अपने पिछले तिमाही खातों में रिपोर्टेड अच्छे आंकड़े दर्ज किए हैं, जिसमें ईपीएस उम्मीदों से +19.8% अधिक है। अगली तिमाही आय 8 नवंबर को जारी की जाएगी। 2023 के लिए, ईपीएस में +13.9% और 2024 के लिए +7.2% की वृद्धि होने की उम्मीद है।

Source: InvestingPro

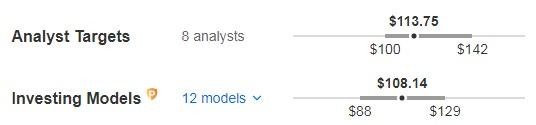

यह 7 रेटिंग प्रस्तुत करता है, जिनमें से 5 खरीदें, 1 होल्ड करें और 1 बेचें। बाज़ार को $113.75 की संभावना दिखती है, जबकि इन्वेस्टिंगप्रो मॉडल ने इसे $108.14 पर रखा है।

Source: InvestingPro

***

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।