ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

इस सप्ताह का आर्थिक कैलेंडर डेटा से भरा नहीं हो सकता है, लेकिन इसमें फेडरल रिजर्व की ब्लैकआउट अवधि से ठीक पहले, एक 20-वर्षीय ट्रेजरी नीलामी और न्यूयॉर्क के इकोनॉमिक क्लब में जे पॉवेल के साथ एक प्रश्नोत्तर सत्र की सुविधा होगी। 19 अक्टूबर से शुरू हो रहा है

बाजार संकेतक बताते हैं कि नवंबर में दर वृद्धि संभावना काफी कम है, 10% से कम, जबकि दिसंबर में दर वृद्धि की संभावना 40% से कम है। इन आंकड़ों को देखते हुए, नवंबर फेड बैठक में सार्वजनिक बयान देना अनावश्यक लग सकता है, जो इस सप्ताह की उपस्थिति को थोड़ा अजीब बनाता है।

पिछले सप्ताह के दौरान, फेडरल रिजर्व के विभिन्न अधिकारियों ने दरों में और बढ़ोतरी नहीं करने के विचार की ओर रुख किया है, जैसा कि बाजार में दिखाई दे रहा है। पॉवेल का बाजार की धारणा को संतुलित करने के लिए कदम उठाने का इतिहास रहा है। जब भावना बहुत उग्र हो जाती है, तो वह अधिक विनम्र दृष्टिकोण प्रदान करता है, और इसके विपरीत।

इस समय, फेडरल रिजर्व बाजार को बढ़त लेने देना पसंद करेगा। वे मानते हैं कि अर्थव्यवस्था मजबूत बनी हुई है, जिससे मुद्रास्फीति को उसके लक्ष्य स्तर पर वापस लाना चुनौतीपूर्ण हो गया है। इसलिए, ऐसा प्रतीत होता है कि फेड अपने लक्ष्यों को प्राप्त करने में मदद के लिए उपज वक्र के लंबे अंत की ओर देख रहा है। इसका कारण यह है कि वक्र के छोटे सिरे पर दरें बढ़ाकर वित्तीय स्थितियों को प्रभावित करने की फेड की क्षमता लंबे सिरे पर दरों में बदलाव के प्रभाव की तुलना में सीमित है।

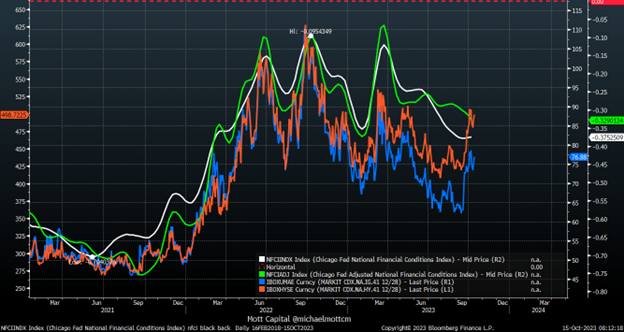

वित्तीय स्थितियों पर वक्र के लंबे सिरे पर बढ़ती दरों का प्रभाव पूरी तरह से दरों पर निर्भर नहीं है; यह स्प्रेड पर भी निर्भर करता है। दरों में उल्लेखनीय वृद्धि के बावजूद, वित्तीय स्थितियाँ बहुत अधिक सख्त नहीं हुई हैं।

शिकागो फेड का वित्तीय स्थिति सूचकांक मुश्किल से बढ़ा है। इसका श्रेय इस तथ्य को दिया जा सकता है कि ऋण प्रसार केवल मामूली रूप से बढ़ना शुरू हुआ है। शिकागो फेड के मॉडल के अनुसार, जब स्थिति रेखा गिरती है, तो यह सहजता का संकेत देती है, जबकि बढ़ती रेखा कठोरता का संकेत देती है।

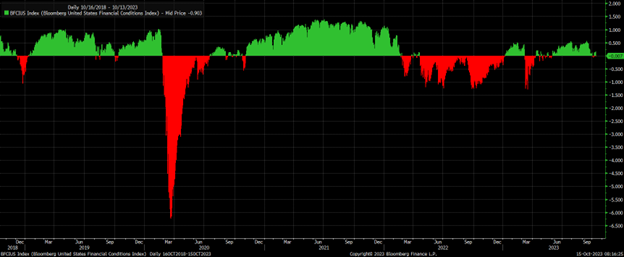

ब्लूमबर्ग वित्तीय स्थिति सूचकांक इस आकलन के अनुरूप है, जो दर्शाता है कि स्थितियाँ ढीली बनी हुई हैं। शून्य से ऊपर की रीडिंग से पता चलता है कि अर्थव्यवस्था की स्थिति के संबंध में स्थितियाँ वर्तमान में तटस्थ से तटस्थ हैं। ब्लूमबर्ग मॉडल में, शून्य से ऊपर की रीडिंग सहजता का संकेत देती है, जबकि शून्य से नीचे की रीडिंग सख्ती का संकेत देती है।

वर्तमान आर्थिक स्थितियों को देखते हुए, पॉवेल के लिए यह समझदारी होगी कि वित्तीय स्थितियों को सख्त करने की चल रही प्रवृत्ति को बनाए रखें और उन्हें आसानी से छूट देने से बचें, विशेष रूप से हाल ही में दोनों के लिए अपेक्षा से अधिक गर्म उपभोक्ता मूल्य सूचकांक (सीपीआई) डेटा के प्रकाश में। {ecl-69||माह-दर-महीना}} (m/m) और साल-दर-साल (y/y) रीडिंग।

इसके अलावा, यह ध्यान देने योग्य है कि सुपर कोर सीपीआई ने लगातार तीन महीनों तक लगातार तेजी दिखाई है, जिसका समापन सितंबर में 0.6% m/m वृद्धि के रूप में हुआ। पॉवेल का दृष्टिकोण मुद्रास्फीति के दबाव को कम करने में मदद करने के लिए वित्तीय स्थितियों को सख्त बनाए रखना होना चाहिए।

इस समय, पॉवेल के लिए उग्र स्वर बनाए रखना महत्वपूर्ण लगता है, जिसके लिए जरूरी नहीं कि उसे दरों में और बढ़ोतरी की धमकी देनी पड़े। इसके बजाय, वह विस्तारित अवधि के लिए दरों को प्रतिबंधात्मक स्तर पर रखने के महत्व को दोहरा सकता है। इसके अतिरिक्त, वह सुझाव दे सकते हैं कि अर्थव्यवस्था की तटस्थ दर अब महामारी से पहले की तुलना में अधिक हो सकती है।

30-वर्षीय दर एक बुल फ़्लैग पैटर्न बनाती प्रतीत होती है

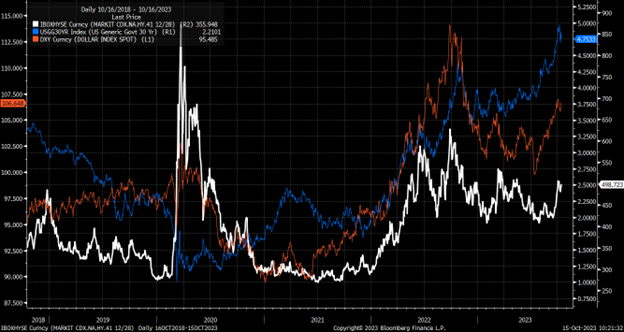

ये उपाय वक्र के लंबे सिरे पर दरें बढ़ाने के लिए पर्याप्त होने चाहिए। वर्तमान चार्ट पैटर्न के आधार पर, 30-वर्षीय दर में कमी देखना कुछ हद तक आश्चर्यजनक होगा, विशेष रूप से पिछले सप्ताह कमजोर ट्रेजरी नीलामी प्रदर्शन के बाद। वर्तमान में, 30-वर्षीय दर एक बुल फ़्लैग पैटर्न बना रही है, और यदि यह विश्लेषण सही है, तो 4.8% से ऊपर की चाल संभावित रूप से 5.05% के आसपास हाल के उच्चतम स्तर और समय के साथ और भी उच्च स्तर पर पहुंच सकती है।

अमेरिकी डॉलर में और तेजी आ सकती है

उपज वक्र के लंबे सिरे पर दरें बढ़ने की संभावना से डॉलर सूचकांक पर ऊपर की ओर दबाव पड़ने की संभावना है, जो पहले से ही पिछली गिरावट से मुक्त हो चुका है। यह गति डॉलर इंडेक्स को एक बार फिर 107.25 के आसपास के स्तर तक लक्ष्य करके आगे बढ़ने के लिए प्रेरित कर सकती है। यह परिदृश्य इस विचार के अनुरूप है कि बढ़ती ब्याज दरें किसी मुद्रा में पूंजी प्रवाह को आकर्षित कर सकती हैं, जिससे इसका मूल्य बढ़ सकता है।

बढ़ती अमेरिकी डॉलर के बीच हाई यील्ड स्प्रेड दबाव में है

जैसे-जैसे दरें बढ़ती हैं और डॉलर मजबूत होता है, इससे ऋण प्रसार पर दबाव पड़ने की संभावना है, जिससे प्रसार में वृद्धि होगी। यह अवलोकन मार्किट सीडीएक्स एचवाई इंडेक्स के उर्ध्वगामी प्रक्षेपवक्र द्वारा समर्थित है, जो उच्च-उपज बांड बाजार में क्रेडिट स्प्रेड के लिए एक प्रमुख संकेतक है। क्रेडिट प्रसार का बढ़ना आम तौर पर क्रेडिट बाजारों में बढ़े हुए कथित जोखिम को दर्शाता है और कॉर्पोरेट उधार लागत और निवेशक भावना को प्रभावित कर सकता है।

विशेष रूप से, स्टॉक ने विस्तारित अवधि के लिए क्रेडिट स्प्रेड में उतार-चढ़ाव पर बारीकी से नज़र रखी है। जैसे-जैसे क्रेडिट का प्रसार बढ़ता है, इससे स्टॉक की कीमतों पर नीचे की ओर दबाव की संभावना बढ़ जाती है। एसएंडपी 500 की आय उपज और सीडीएक्स एचवाई इंडेक्स के बीच संबंध कुछ समय से एक-दूसरे पर नज़र रख रहे हैं।

S&P 500 आय प्रतिफल एक व्युत्क्रम H&S पैटर्न बनाता है

ऐसा प्रतीत होता है कि एसएंडपी 500 की आय उपज में दो संभावित तकनीकी पैटर्न हैं। पहला एक उलटा सिर और कंधे का पैटर्न है, और दूसरा एक ध्वज पैटर्न है, जो दोनों सामान्य तकनीकी चार्ट पैटर्न हैं; यह सुझाव दे सकता है कि कमाई की उपज अभी भी अपने मौजूदा स्तर से बढ़ने की गुंजाइश है।

एसएंडपी 500 कैश इंडेक्स में तीव्र गिरावट

एसएंडपी 500 के अपट्रेंड में ब्रेक, विशेष रूप से गुरुवार दोपहर को 30 साल की कमजोर नीलामी से जुड़ी तीव्र गिरावट के बाद, एक महत्वपूर्ण तकनीकी विकास है। यदि अपट्रेंड में यह ब्रेक एक बड़े पैटर्न का हिस्सा है, तो यह लगभग 4,100 के संभावित नकारात्मक लक्ष्य का सुझाव देता है। यह स्तर 14 सितंबर के उच्च से 4 अक्टूबर के निचले स्तर तक मूल्य सीमा के 100% विस्तार से मेल खाता है। इसके अलावा, यह ध्यान रखना दिलचस्प है कि यह अनुमानित स्तर मई के मध्य तक के समर्थन स्तर के साथ अच्छी तरह से संरेखित है।

इस सप्ताह और अधिक