ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- फेड के निर्णय और रोजगार आंकड़ों से प्रभावित हाल के बाजार बदलावों के कारण अमेरिकी ट्रेजरी पैदावार और अमेरिकी डॉलर में गिरावट आई है।

- कमजोर आर्थिक आंकड़ों और भू-राजनीतिक तनाव के बावजूद, अर्थव्यवस्था में अभी तक मंदी के संकेत नहीं दिखे हैं, इसलिए सकारात्मक बाजार धारणा जारी रह सकती है।

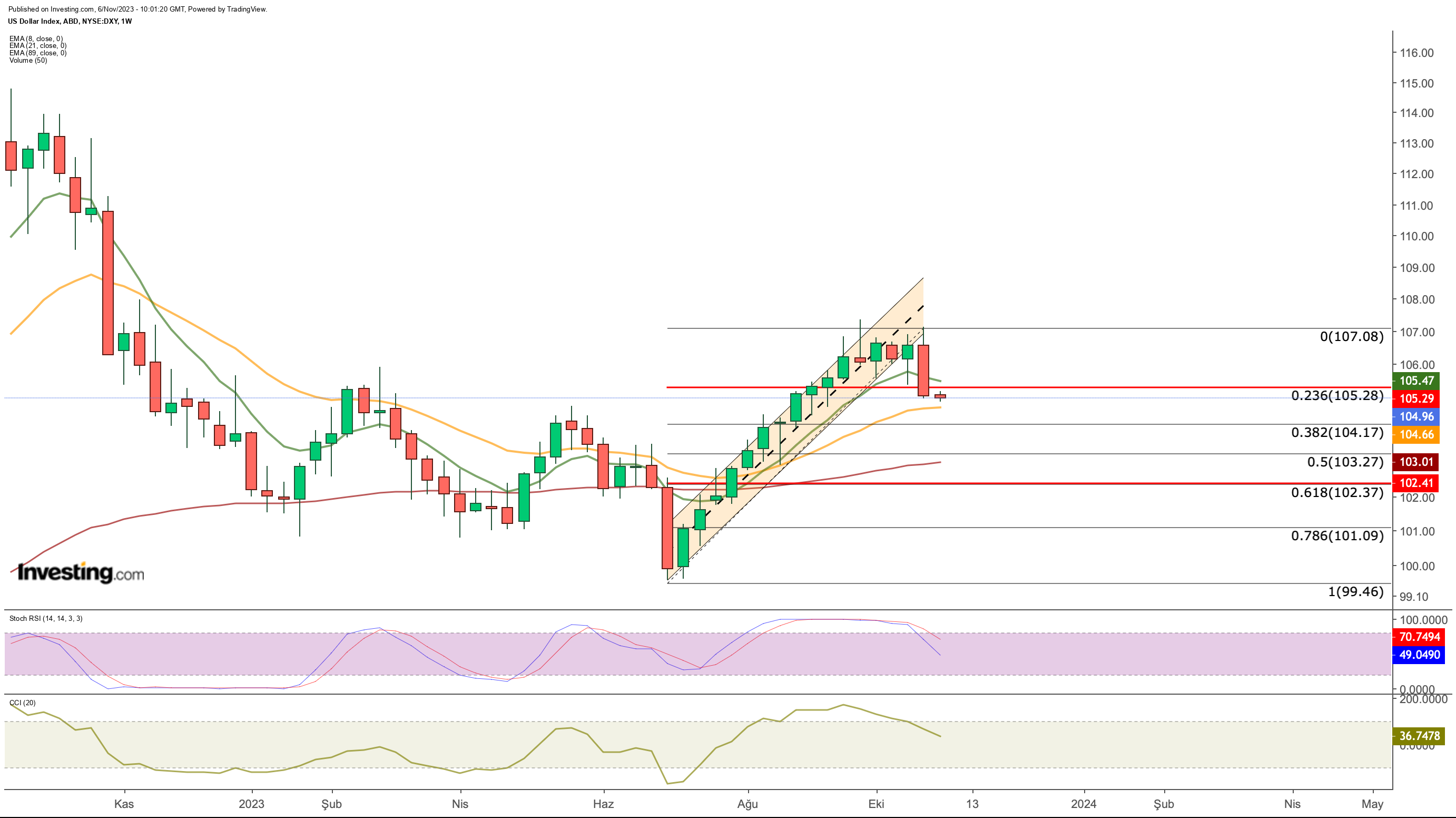

- डीएक्सवाई सूचकांक एक महत्वपूर्ण समर्थन स्तर से नीचे गिर गया है, जो संभावित रूप से सुधारात्मक चरण और 102 क्षेत्र की ओर और गिरावट की संभावना का संकेत दे रहा है।

पिछले सप्ताह, विदेशी मुद्रा बाजार मुख्य रूप से फेड निर्णय और जॉब्स रिपोर्ट से प्रभावित था।

{{ईफेड ने अपेक्षा के अनुरूप ब्याज दरों को बनाए रखते हुए, मुद्रास्फीति से निपटने के अपने दृढ़ संकल्प को रेखांकित करना जारी रखा, और अधिक आक्रामक स्वर की ओर एक उल्लेखनीय बदलाव के साथ, जिसने जोखिम की भूख में वृद्धि को प्रेरित किया।

सप्ताह के आखिरी कारोबारी दिन जारी रोजगार आंकड़ों ने बढ़ती जोखिम उठाने की क्षमता को और बढ़ा दिया, जिससे संकेत मिलता है कि फेड की कड़ी मौद्रिक नीति का प्रभाव अमेरिकी अर्थव्यवस्था पर दिखाई देने लगा है।

इन विकासों के परिणामस्वरूप, अमेरिकी ट्रेजरी पैदावार में महत्वपूर्ण गिरावट देखी गई, साथ ही यूएस डॉलर में भी गिरावट आई। यूएस ट्रेजरी पर पैदावार 5.25% के अक्टूबर शिखर से घटते हुए पिछले सप्ताह 4.8% तक पहुंच गई।

इसी तरह, पिछले सप्ताह ट्रेजरी पैदावार में 5% से अधिक की गिरावट देखी गई, जो इस सप्ताह अपने 5% शिखर से घटकर 4.6% हो गई।

जैसे-जैसे बांड पैदावार में गिरावट से डॉलर में गिरावट जारी रही, डीएक्सवाई (यूएस डॉलर इंडेक्स) 104 के स्तर पर वापस आ गया, जो पिछले सप्ताह के बाद एक सपाट प्रवृत्ति से नीचे की ओर स्थानांतरित हो गया। इस गति को डॉलर के मुकाबले प्रमुख मुद्राओं के तेजी से बढ़ने से बढ़ावा मिला।

जोखिम उठाने की क्षमता में वृद्धि ने नवंबर 2022 के बाद से अमेरिकी सूचकांक के लिए सबसे अच्छे सप्ताह की सुविधा प्रदान की। पिछले सप्ताह नैस्डेक में 6.48% और S&P 500 में 5.85% की वृद्धि हुई, जो एक महत्वपूर्ण उछाल के साथ था। मांग में, अक्टूबर के अंतिम सप्ताह से सुधार चरण के अंत का प्रतीक।

जोखिम धारणा में बदलाव और कमजोर आर्थिक आंकड़ों के बावजूद, ऐसा प्रतीत होता है कि शेयर बाजारों में मंदी की चिंता अभी तक सामने नहीं आई है। मौसमी प्रभाव के साथ रिकवरी जारी रहने की संभावना नजर आ रही है।

हालाँकि, सकारात्मक बाज़ार धारणा की स्थिरता कई कारकों पर निर्भर करती है। इन कारकों में से एक बाहरी प्रभाव के रूप में सामने आता है - भू-राजनीतिक जोखिम। वर्तमान परिवेश में तनाव कम रखने के प्रयास मध्य पूर्व में संघर्षों के प्रभाव को सीमित करने में योगदान करते हैं।

इसके अलावा, क्षेत्रीय स्तर पर संघर्षों के विस्तार को रोकने से, जैसा कि रूस-यूक्रेन युद्ध में देखा गया, समय के साथ भू-राजनीतिक जोखिम में धीरे-धीरे कमी आ सकती है। दूसरी ओर, वैश्विक अर्थव्यवस्था के संदर्भ में, यदि उन्नत अर्थव्यवस्थाएं मुद्रास्फीति के रास्ते से नहीं हटती हैं, तो यह कड़े उपायों को अपनाने से रोक सकती है, जिससे निवेशक सुरक्षित-संपत्ति की धारणा से दूर और जोखिम भरी संपत्तियों की ओर बढ़ते रहेंगे।

हाल के घटनाक्रमों के परिणामस्वरूप डॉलर की मांग कम हो गई है। चार्ट को देखते हुए, DXY सूचकांक एक महत्वपूर्ण समर्थन स्तर से नीचे गिर गया है, जो सुधारात्मक चरण की शुरुआत का संकेत देता है।

जैसा कि हमने पिछले सप्ताह अपने विश्लेषण में उल्लेख किया था, डीएक्सवाई ने सप्ताह के आखिरी कारोबारी दिन 105.5 के स्तर से नीचे की ओर तेजी से कदम बढ़ाया। इस सप्ताह की शुरुआत में कमजोर दृष्टिकोण जारी है, अगला निकटतम समर्थन 104 के स्तर पर देखा गया है। यदि इस समर्थन का उल्लंघन होता है, तो DXY 102 क्षेत्र की ओर गिरना जारी रख सकता है। सकारात्मक पक्ष पर, पिछले सप्ताह का समर्थन स्तर 105.5 अब इस सप्ताह के लिए प्रतिरोध में बदल गया है।

EUR/USD बढ़ते चैनल में ऊपर की ओर बढ़ना जारी रखता है

डॉलर की कमजोर मांग के कारण यूरो में सुधार जारी है, इसलिए EUR/USD में गति बढ़ रही है। पिछले शुक्रवार को महत्वपूर्ण उछाल ने EUR/USD जोड़ी को एक महत्वपूर्ण प्रतिरोध स्तर को तोड़ने की अनुमति दी।

अक्टूबर की शुरुआत में निचले स्तर से शुरू हुआ ऊपर की ओर बढ़ना अल्पकालिक आरोही चैनल के भीतर जारी है। पिछले शुक्रवार को, जोड़ी में 1% की महत्वपूर्ण उछाल आई, जिसके परिणामस्वरूप साप्ताहिक समापन 1.07 के स्तर पर हुआ। इसने EUR/USD के लिए रिकवरी आउटलुक को मजबूत किया है, क्योंकि यह बढ़ते चैनल की ऊपरी सीमा और 3 महीने के ईएमए मूल्य से ऊपर सप्ताह में बंद हुआ।

इस सप्ताह, EUR/USD के लिए निकटतम समर्थन 1.07 पर है। यदि दैनिक समापन 1.075 के स्तर से ऊपर रहता है, तो हम उम्मीद कर सकते हैं कि गति 1.085 से 1.09 की सीमा तक बनी रहेगी।

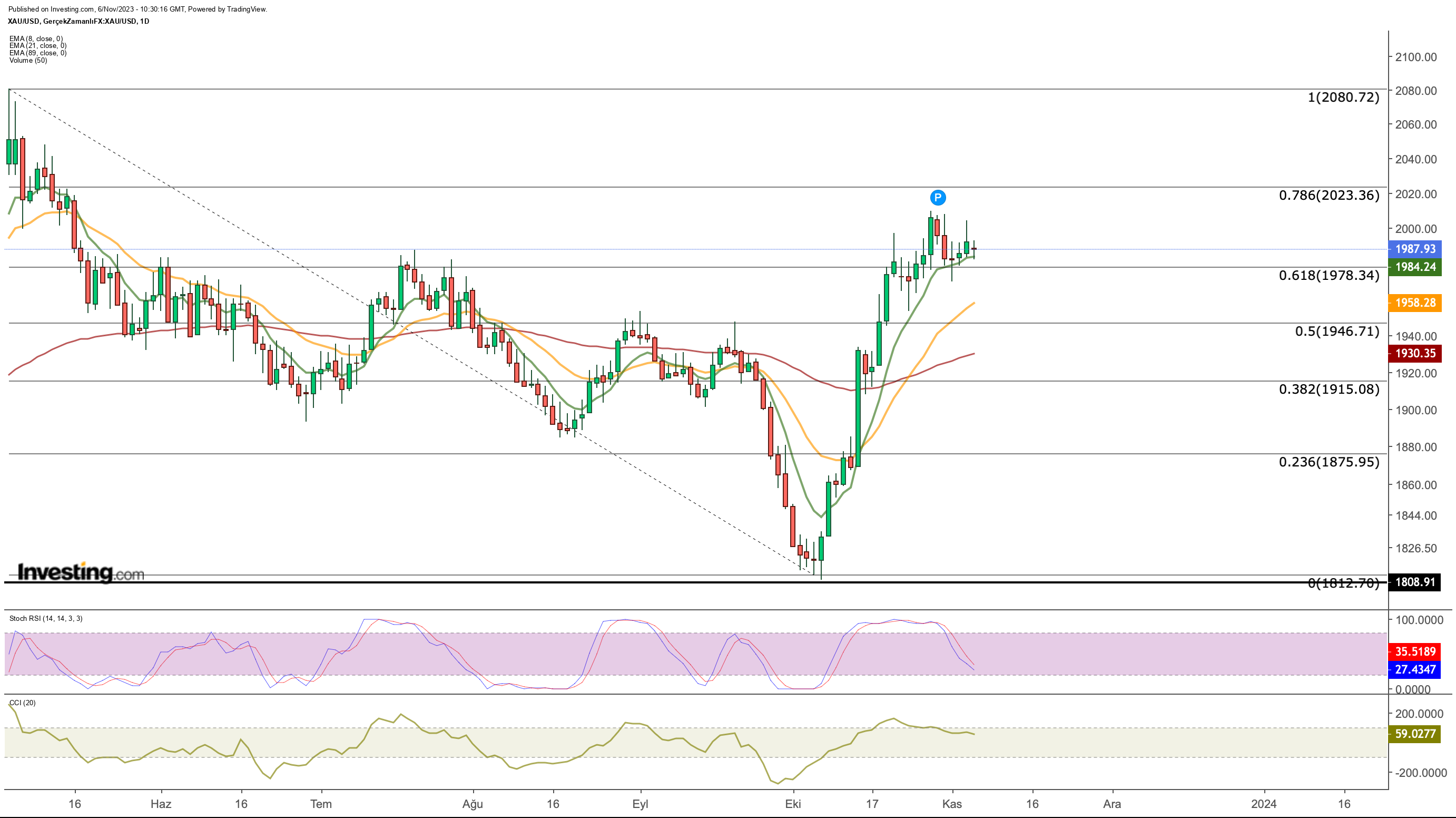

सोना बग़ल में कारोबार जारी रखता है

गोल्ड, अन्य प्रमुख मुद्राओं के विपरीत, डॉलर की कमजोरी और बांड पैदावार में गिरावट का फायदा उठाने में असमर्थ है। पिछले महीने, भू-राजनीतिक जोखिम बढ़ने के कारण सोने में तेजी देखी गई, लेकिन भू-राजनीतिक जोखिम की घटती धारणा के समानांतर, इसकी बढ़त में रुकावट आ गई है क्योंकि निवेशक जोखिम भरी संपत्तियों की खोज कर रहे हैं।

इसके अलावा, सोने में $1,980 का समर्थन स्तर बरकरार रहने से संकेत मिलता है कि निवेशक सावधानी बरत रहे हैं और बड़ी बिक्री से बच रहे हैं। यदि मध्य पूर्व में संघर्ष क्षेत्रीय स्तर पर विस्तारित नहीं होता है, तो हम उम्मीद कर सकते हैं कि सोने का बाजार अपने पार्श्व पथ को बनाए रखेगा।

जैसा कि दैनिक चार्ट में देखा गया है, सोना $1,980 के औसत समर्थन स्तर से ऊपर अपनी स्थिति बनाए हुए है, $2,000 का स्तर अभी भी फोकस में है। ऐसी स्थिति में जब $1,980 का समर्थन टूट जाता है, तो दूसरा समर्थन संभावित रूप से $1,950 के आसपास बन सकता है। इस समर्थन के नीचे, $1,920 से $1,950 के बीच उतार-चढ़ाव हो सकता है।

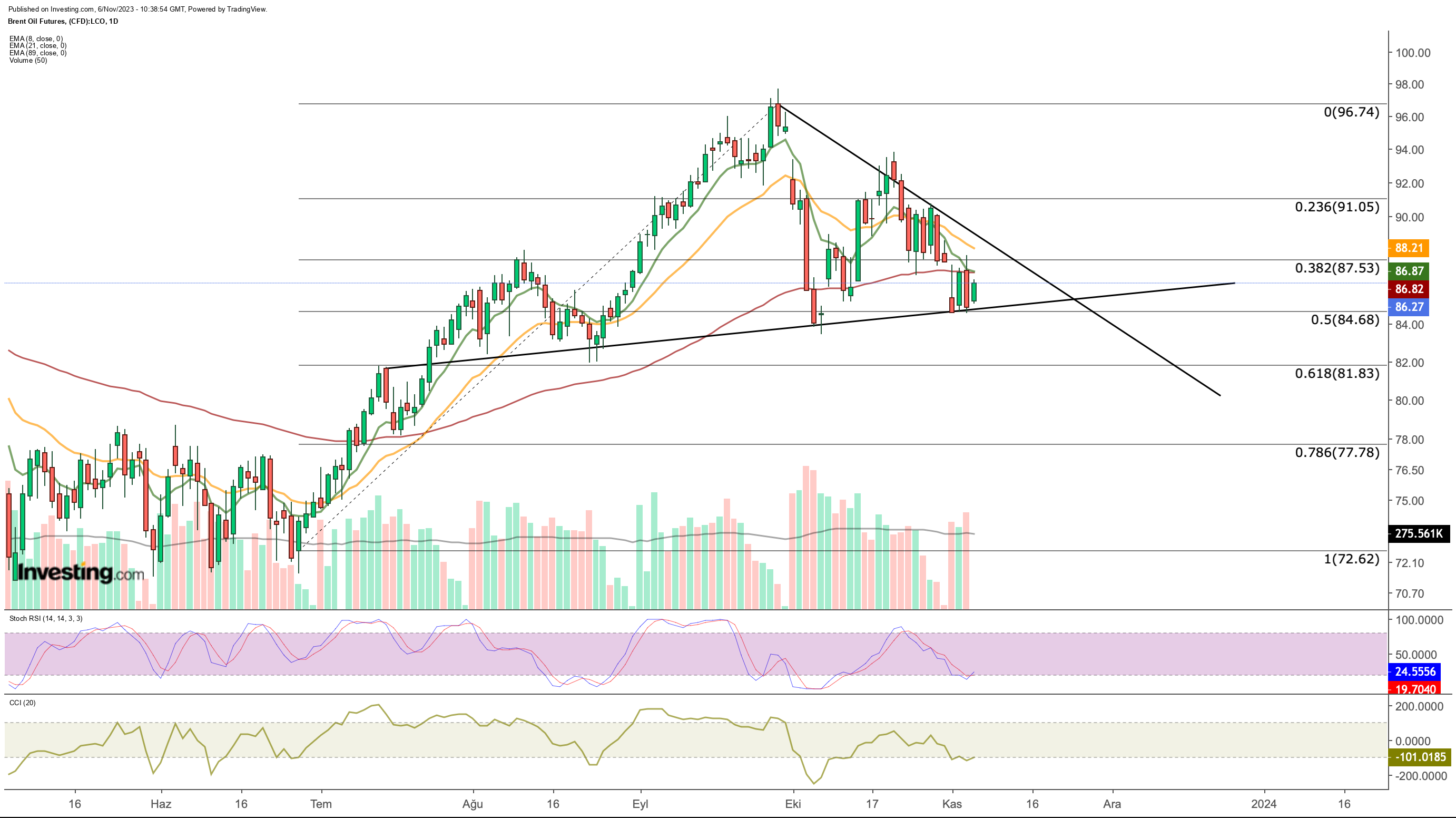

मध्यपूर्व में उथल-पुथल के बावजूद तेल में गिरावट जारी है

मध्य पूर्व में चल रहे संघर्ष के बावजूद, तेल वायदा में गिरावट का रुझान जारी है। इसे एक महत्वपूर्ण संकेतक के रूप में देखा जा सकता है जो बताता है कि क्षेत्र में मौजूदा जोखिम नियंत्रण में है।

अब तक, तेल बाजार में आपूर्ति में व्यवधान की अनुपस्थिति, संयुक्त राज्य अमेरिका में आर्थिक कमजोरी के संकेत और तेल भंडार में वृद्धि को तेल की कीमतों में गिरावट का समर्थन करने वाले प्राथमिक कारकों के रूप में माना जा सकता है।

ब्रेंट कच्चे तेल का वायदा पिछले सप्ताह $85 से नीचे चला गया, जिससे अल्पकालिक समर्थन ट्रेंडलाइन पर उनकी गिरावट धीमी हो गई। वर्तमान स्थिति के आधार पर, ब्रेंट कच्चे तेल के लिए अगला समर्थन स्तर औसतन $81 के आसपास प्रतीत होता है, जबकि $87 के स्तर के उल्लंघन की निगरानी मूल्य स्तर के रूप में की जा सकती है जो तेजी ला सकती है।

इस सप्ताह, जबकि आर्थिक डेटा कमजोर होने की उम्मीद है, पॉवेल सहित कई फेडरल रिजर्व सदस्य बोलने वाले हैं, जो बाजारों में अस्थिरता-उत्प्रेरण प्रभाव पैदा कर सकता है।

यदि फेडरल रिजर्व के अधिकारी यह संदेश देना जारी रखते हैं कि ब्याज दरों में बढ़ोतरी रुक गई है, तो डॉलर पर गिरावट का दबाव बना रह सकता है। ऐसे परिदृश्य में, जोखिमपूर्ण मुद्राओं के साथ-साथ शेयर बाजार की मांग भी जारी रह सकती है।

***

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह या सिफ़ारिश नहीं है, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।