ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

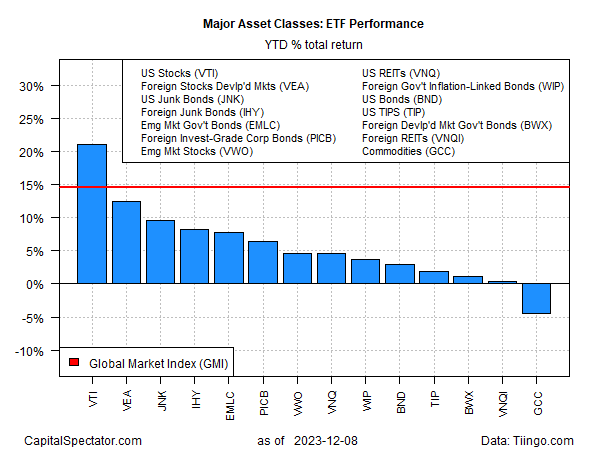

साल खत्म होने में सिर्फ तीन हफ्ते बचे हैं, वैश्विक बाजार के लगभग सभी कोने इंडेक्स ईटीएफ के सेट के आधार पर 2023 के लिए लाभ दर्ज करने की राह पर हैं। अमेरिकी शेयर बाजार अभी भी बड़े अंतर से बढ़त बनाए हुए है। इस बीच, जिंसों में गिरावट का रुख बना हुआ है।

वैनगार्ड टोटल यूएस स्टॉक मार्केट (एनवाईएसई:वीटीआई) शुक्रवार (8 दिसंबर) को साल दर साल 21.1% की बढ़त के साथ बंद हुआ। यह अन्य बाज़ारों से बहुत आगे है। इस वर्ष दूसरा सबसे अच्छा प्रदर्शन करने वाला - अमेरिका पूर्व विकसित बाजार स्टॉक (वीईए) - 12.5% ऊपर है।

ऊर्जा की कीमतों में गिरावट के कारण कुल मिलाकर इस वर्ष कमोडिटीज संघर्ष कर रही हैं। यूएस कच्चा तेल बेंचमार्क (वेस्ट टेक्सास इंटरमीडिएट) अब तक 11% से अधिक नीचे है।

कमोडिटी का व्यापक स्तर बेहतर प्रदर्शन कर रहा है, लेकिन इस साल विजडमट्री एन्हांस्ड कमोडिटी स्ट्रैटेजी फंड (एनवाईएसई:जीसीसी) के लिए 4.5% का नुकसान एक अनुस्मारक है कि परिसंपत्ति वर्ग के लिए बीटा रक्षात्मक बना हुआ है।

अधिकांश बाज़ारों में सामान्य उछाल ने इस वर्ष वैश्विक बाज़ार सूचकांक (जीएमआई) को ऊपर उठा दिया है। जीएमआई सभी प्रमुख परिसंपत्ति वर्गों (नकदी को छोड़कर) को बाजार-मूल्य भार में रखता है और बहु-परिसंपत्ति-श्रेणी पोर्टफोलियो के लिए प्रतिस्पर्धी बेंचमार्क का प्रतिनिधित्व करता है।

जीएमआई का 14.5% साल-दर-साल लाभ न केवल बेंचमार्क के लिए एक मजबूत रैली का प्रतीक है, बल्कि यह एक अनुस्मारक भी है कि 2023 में एक निष्क्रिय, बहु-परिसंपत्ति-वर्ग रणनीति को हराना कठिन रहा है।

सवाल यह है कि क्या इस साल लगभग हर चीज में व्यापक लाभ नए साल में आने वाली चीजों का संकेत है? जैसा कि वॉल स्ट्रीट जर्नल आज देखता है:

"परिसंपत्तियों में एक साथ उछाल ने इस बात पर बहस छेड़ दी है कि क्या 'सबकुछ रैली' एक स्थायी तेजी बाजार के आगमन का प्रतीक है - या फेडरल रिजर्व के सख्त चक्र के अंत में सिर्फ एक क्षणिक चीनी उच्च है।"

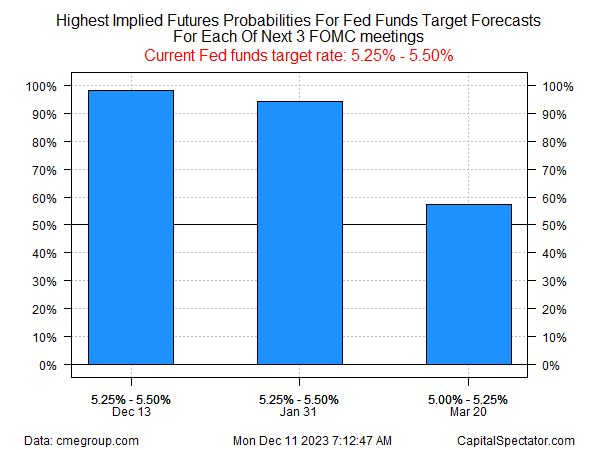

उत्तर लगभग निश्चित रूप से केंद्रीय बैंकों के आगामी निर्णयों से जुड़ा हुआ है, जिसमें फेडरल रिजर्व में इस सप्ताह की नीति बैठक (बुधवार, 13 दिसंबर) भी शामिल है। उम्मीदें कि दरों में बढ़ोतरी इतिहास है और 2024 में दरों में कटौती की संभावना है, हाल के बाजार लाभ के लिए एक महत्वपूर्ण कारक रहा है।

फाइनेंशियल टाइम्स का कहना है, "निवेशक यह शर्त लगा रहे हैं कि अमेरिका, यूरोज़ोन और यूके में नीति निर्माता नए साल की शुरुआत में मौद्रिक नीति में ढील देना शुरू कर देंगे, जिससे व्यवसायों के लिए वित्तीय स्थितियों में आसानी होगी, क्योंकि वे हेडलाइन मुद्रास्फीति रीडिंग में गिरावट पर ध्यान केंद्रित करते हैं।"

लेकिन उन उम्मीदों का परीक्षण आने वाले दिनों में अमेरिकी फेडरल रिजर्व, यूरोपीय सेंट्रल बैंक और बैंक ऑफ इंग्लैंड की बैठकों में किया जाएगा, जिनमें से तीनों ने संकेत दिया है कि वे दरों में कटौती से पहले कमजोर श्रम बाजारों का स्पष्ट सबूत चाहते हैं।

लोगों को उम्मीद है कि फेड अगली दो बैठकों में अपनी लक्ष्य दर अपरिवर्तित रखेगा, लेकिन फेड फंड वायदा के आधार पर मार्च में दर में कटौती की संभावना है।

नेशनवाइड अर्थशास्त्री कैथी बोस्टजैन्सिक लिखती हैं, "हम फेड से वर्ष के मध्य तक दरों में कटौती शुरू करने के अपने आह्वान पर कायम हैं, लेकिन यह मुद्रास्फीति के कम होने और आर्थिक गतिविधियों में और कमजोर होने पर निर्भर है।"

चल रही अवस्फीति और नरम आर्थिक विकास से 2024 में किसी बिंदु पर दर में कटौती की संभावना होगी। बड़ा सवाल: क्या उन स्थितियों के साथ जोखिम वाले बाजारों में तेजी जारी रहेगी?

बांड के लिए, हाँ। इसके विपरीत, स्टॉक का दृष्टिकोण अधिक जटिल है। यदि आर्थिक उत्पादन बहुत तेजी से नीचे गिरता है, तो इक्विटी को संभवतः मजबूत विपरीत परिस्थितियों का सामना करना पड़ेगा।

दूसरी ओर, कुछ विश्लेषकों के अनुसार, तथाकथित सॉफ्ट-लैंडिंग परिदृश्य के पूर्वानुमान नए साल में उच्च इक्विटी कीमतों का समर्थन करते हैं। यदि मुद्रास्फीति धीमी बनी रहती है और आर्थिक विकास धीमा हो जाता है और मंदी से बचा जाता है, तो यह शेयरों के लिए सबसे अच्छी जगह हो सकती है।

कोमेरिका के मुख्य निवेश अधिकारी जॉन लिंच को लगता है कि कमाई के अच्छे अनुमानों के कारण यह रास्ता सफल हो रहा है।

“सौभाग्य से, कॉरपोरेट मुनाफ़े में बढ़ोतरी होना तय है क्योंकि हमें उम्मीद है कि बाज़ार की वृद्धि कमाई में बढ़ोतरी को प्रतिबिंबित करेगी। हमारे बेस केस परिदृश्य में वर्ष 2024 के अंत तक एसएंडपी इंडेक्स का उचित मूल्य 4,750 रेंज में है,'' वह लिखते हैं।