इराक में टैंकरों पर हमले की खबरों से तेल की कीमतों में 6% से ज़्यादा की बढ़ोतरी हुई

मैं वस्तुतः और आलंकारिक रूप से एक जोखिम प्रबंधक हूं। वस्तुतः, चूंकि यह हमारे अपने फंड और रणनीतियों या व्यक्तिगत निवेशक ग्राहकों के लिए आवंटन के साथ है, या जब मैंने वॉल स्ट्रीट पर काम किया था तब मेरी ट्रेडिंग बुक के साथ, कठिन बाधाएं हमेशा पूंजी, पूंजी और पूंजी होती हैं और इसलिए जोखिम का प्रबंधन करना इसका हिस्सा है आप यह कैसे सुनिश्चित करते हैं कि आप वह पूंजी न खोएं।

लेकिन लाक्षणिक रूप से भी - मेरा स्वाभाविक स्वभाव रूढ़िवादी है, यही कारण है कि मैं एक इक्विटी व्यक्ति (10-बैगर के सपनों से भरा हुआ क्योंकि मैं') के बजाय एक बॉन्ड लड़का (अंत में अपने मूल निवेश को बराबर पर वापस पाने के बारे में चिंतित) हूं। मैं यह पता लगाने वाला पहला व्यक्ति हूं कि ब्लॉकबस्टर वीडियो, वीडियो रेंटल में क्रांति लाने जा रहा है, और इस बारे में इतना चिंतित नहीं हूं कि यह लगभग रातों-रात नेटफ्लिक्स (NASDAQ:NFLX) में कैसे गायब हो जाएगा।

इसलिए जब मैं निवेश परिदृश्य को देखता हूं, तो मैं आम तौर पर 'जो मैं सोचता हूं कि क्या होने वाला है' पर बहुत अधिक ध्यान केंद्रित नहीं करता हूं; बल्कि मैं घटित होने वाली संभावित चीज़ों की सीमा और उनकी सापेक्ष संभावनाओं के बारे में सोचने में अधिक समय व्यतीत करता हूँ।

सिद्धांत रूप में, सभी तर्कसंगत निवेशक ऐसा करते हैं लेकिन बाजार इस तरह व्यापार नहीं करते हैं। उदाहरण के लिए, वर्तमान में $72.60 पर कारोबार करने वाला कच्चा तेल मध्य पूर्व में गर्म युद्ध की संभावना पर कोई प्रभाव नहीं डालता है जो कीमतों को अचानक $125/बीबीएल या अधिक तक बढ़ा सकता है।

यह कोई भविष्यवाणी नहीं है कि कोई संघर्ष होगा जो तेल उत्पादन या वितरण को बाधित करेगा (जो, चूंकि पहले से ही एक संघर्ष है - भले ही इसका तेल उत्पादन पर कोई प्रभाव नहीं पड़ा है और वितरण पर केवल मामूली प्रभाव पड़ा है - यह छोटे जोखिम जैसा प्रतीत नहीं होता है) संभावना को हम नज़रअंदाज़ कर सकते हैं), लेकिन केवल एक अवलोकन। यदि आपको लगता है कि 10% भी संभावना है कि तेल $50/बीबीएल तक बढ़ जाएगा, तो इसका मूल्य $5/बीबीएल होगा।

"लेकिन माइक," आप कहते हैं, "शायद यह पहले से ही कीमत में है और उस संभावना के लिए तेल 5 डॉलर कम होगा?"

खैर, मेरे अंदर का जोखिम प्रबंधक इस बात की पुष्टि की तलाश में है कि बाजार कम से कम थोड़ा घबराया हुआ है, और तेल VIX अपने दीर्घकालिक औसत पर कारोबार कर रहा है और 2020 के बाद के औसत से काफी नीचे है। ऊर्जा बाज़ारों को 'घबराहट' के रूप में वर्णित करना मेरे लिए बहुत कठिन है।

वैसे भी, यही कारण है कि मैं साल के अंत के 'दृष्टिकोण' के टुकड़ों को नापसंद करता हूं और यही कारण है कि जब मैं एक या दो साल के लिए सीपीआई का पूर्वानुमान लगाता हूं तो मैं लगभग हमेशा एक बिंदु अनुमान के बजाय संभावित परिणामों की एक श्रृंखला पर ध्यान केंद्रित करता हूं।

ईमानदारी से कहें तो, हम सभी को यह करना चाहिए, लेकिन त्रुटि पट्टियों के महत्व को समझने के लिए पर्याप्त लोगों ने पर्याप्त आँकड़ों का अध्ययन नहीं किया है। यदि आपके पास एक प्रयोगात्मक माध्य और एक अच्छी बड़ी त्रुटि पट्टी है, तो यह दर्शाता है कि आप इस संभावना को अस्वीकार नहीं कर सकते हैं कि सही माध्य त्रुटि पट्टी द्वारा कवर की गई सीमा में कहीं भी है।

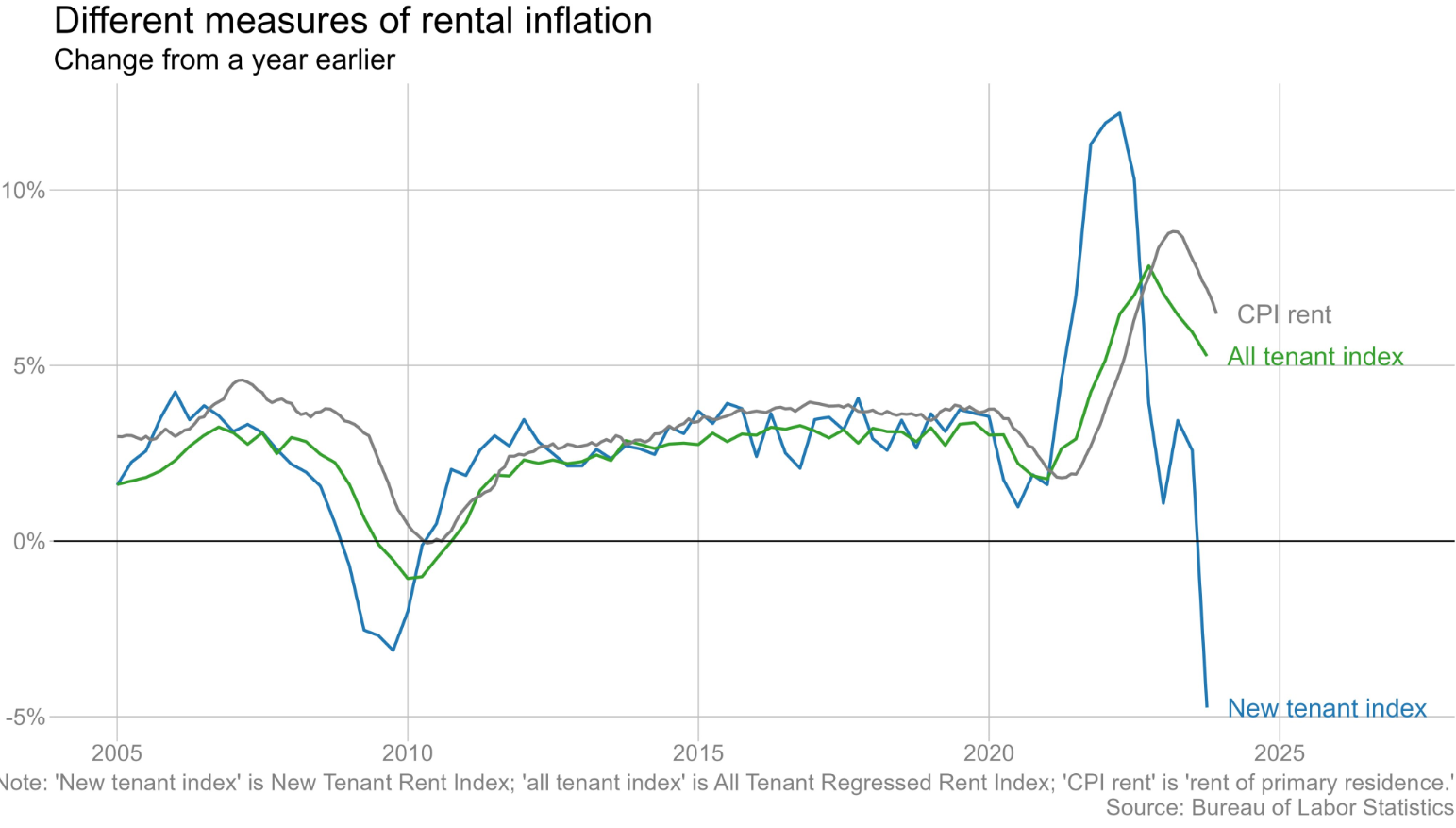

इसीलिए, जब कोई नया किराया सूचकांक पेश करता है जो कथित तौर पर अधिक चालू है लेकिन उनके स्वयं के स्वीकारोक्ति के अनुसार इसमें मानक त्रुटि 15 गुना है, तो मैं इसे अनदेखा कर देता हूं।

प्रारंभिक बातें बहुत हो गईं। मुझे इस पर आगे बढ़ने दीजिए. यहां कुछ महत्वपूर्ण वस्तुओं के लिए जोखिमों के संतुलन के बारे में मेरे विचार हैं:

1. ब्याज दरें

जोखिमों का संतुलन स्पष्ट रूप से अधिक है।

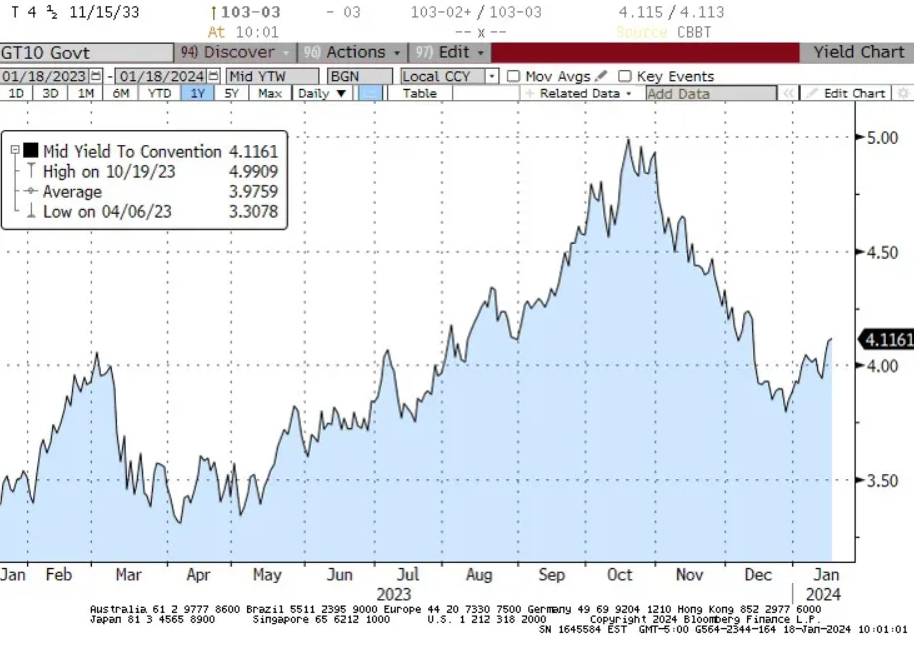

वर्ष के अंत में यह और भी सच था। लेकिन 10-वर्षीय दरें 4.11% पर हैं, जो अक्टूबर में 5% से कम है, ध्यान रखें कि कम ब्याज दरें प्राप्त करने के दो तरीके पहले से ही निर्धारित हैं: वक्र का छोटा अंत उम्मीदों को दर्शाता है (फेड के बावजूद) इसके विपरीत अधिकारियों का विरोध) इस वर्ष रातोंरात नीति दर में लगभग 150बीपीएस की कटौती, और लंबे अंत में अगले 5 वर्षों में केवल 2.27% मुद्रास्फीति और अगले दशक में केवल 2.30% मुद्रास्फीति की मुद्रास्फीति की उम्मीदों को दर्शाता है।

इसके शीर्ष पर, विचार करें कि व्यापार घाटा घट रहा है लेकिन बजट घाटा कम नहीं हो रहा है, बजट घाटे का अधिक हिस्सा घरेलू बचत से वित्त पोषित करना होगा - और फेड अभी भी अपनी बैलेंस शीट को छोटा कर रहा है, इसलिए वह इसके विपरीत दबाव डाल रहा है दिशा। बांड बाजार में जोखिमों का संतुलन उच्च दरों पर है।

2. शेयर बाज़ार

जोखिमों का संतुलन कम है, इस चेतावनी के साथ कि अगर बाजार को 'मैग्नीफिसेंट 7' हॉट स्टॉक्स (Apple (NASDAQ:AAPL), Nvidia (NASDAQ:{{6497)) पर नजर डालें तो तस्वीर काफी बेहतर है। |एनवीडीए}}), मेटा (NASDAQ:META), टेस्ला (NASDAQ:TSLA), अमेज़न (NASDAQ:AMZN), माइक्रोसॉफ्ट (NASDAQ:MSFT) (NASDAQ:{ {252|MSFT}}), और Google (NASDAQ:GOOGL))।

S&P का वर्तमान में P/E 21.4 है और 2022 के अंत से 24% ऊपर है। S&P ex-Mag7 का P/E 18.4 है और 2022 के अंत से 11% ऊपर है। पी/ई 39.5 है और पिछले वर्ष की तुलना में 110% अधिक है।

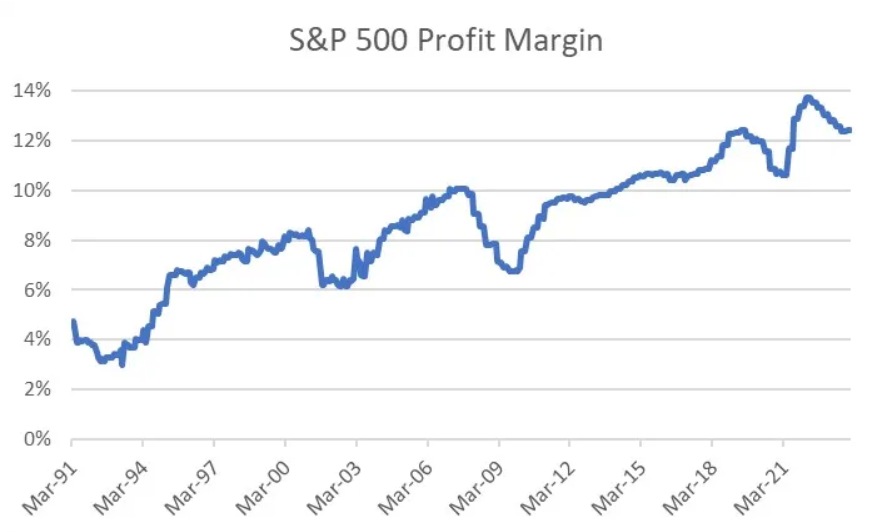

समग्र बाजार पी/ई तब तक बहुत बुरा नहीं दिखता जब तक आपको यह याद न हो कि यह केवल इसलिए है क्योंकि लाभ मार्जिन वर्तमान में कम से कम 30-वर्षीय उच्चतम (और शायद बहुत लंबा) से थोड़ा ही नीचे है - यह उतना ही पीछे है जितना ब्लूमबर्ग 12- से पीछे है। महीनों का मार्जिन)।

जोखिमों का संतुलन निश्चित रूप से कम मार्जिन के लिए है, जिसका अर्थ है कम कमाई, जिसका अर्थ है कि समान इक्विटी कीमतें उच्च पी/ई का प्रतिनिधित्व करेंगी। ओह, और उन लोगों का क्या हुआ जो कह रहे थे कि ऊंची इक्विटी कीमतें वास्तव में कम ब्याज दरों के कारण थीं? काफी समय से उनसे कोई समाचार नहीं मिला।

जहां मेरे पास ऐसे ग्राहक हैं जो लंबी इक्विटी वाले हैं, वे लंबे समान-भार वाले सूचकांक हैं ताकि मैग्निफिसेंट 7 के जोखिम को कम किया जा सके। लेकिन भले ही वे स्टॉक केवल ओवरवैल्यूड थे, यह सोचना उचित नहीं है कि वे पृथ्वी पर वापस आ सकते हैं और बाकी बाज़ार को नीचे मत लाओ।

यदि Apple, Nvidia, Meta और Microsoft 30% गिरते हैं, तो बाकी बाज़ार ऊपर नहीं जाएगा। हालाँकि, अगर ऐसा कुछ हुआ तो मैग 7 के बाहर का बाज़ार संभवतः अंततः सस्ता दिखने लगेगा।

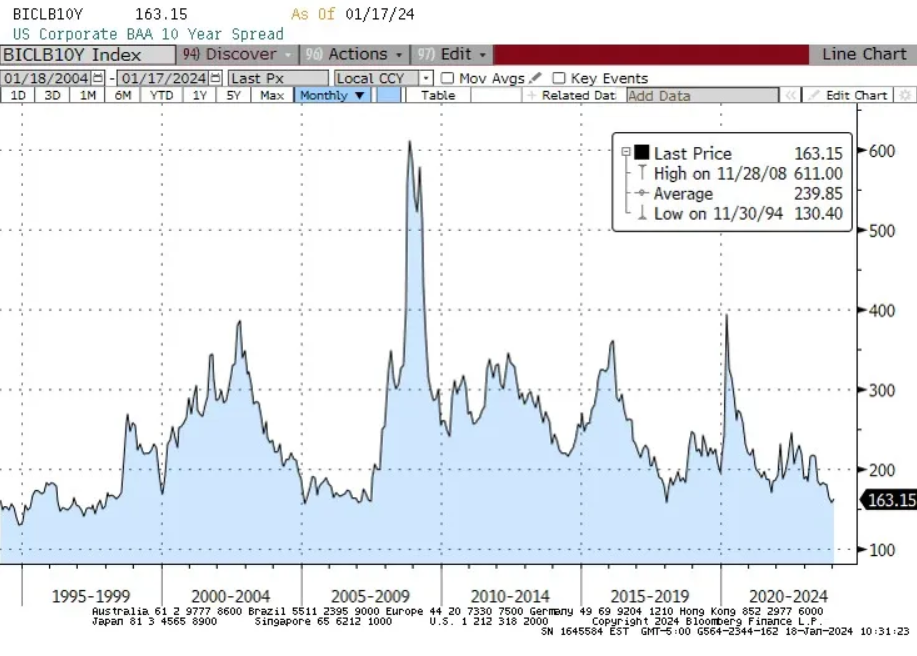

3. क्रेडिट स्प्रेड

जोखिमों का संतुलन व्यापक है, 10-वर्षीय बा क्रेडिट का प्रसार 30-वर्ष के न्यूनतम स्तर के करीब है। सचमुच, यह कितना नीचे चला जाता है? और पूँछें स्पष्ट रूप से एकतरफ़ा हैं

इसलिए मैंने कहा है कि जोखिमों का संतुलन उच्च ब्याज दरों, व्यापक क्रेडिट प्रसार, कम कॉर्पोरेट मार्जिन और कम इक्विटी कीमतों का समर्थन करता है। यह सोचना भी उपयोगी है कि मेरे जोखिम आकलन में जोखिम कहाँ हैं। यदि हमें उच्च के बजाय कम ब्याज दरें मिलती हैं, तो यह बहुत संभव है कि अर्थव्यवस्था वर्तमान की तुलना में बहुत कमजोर है, और फेड को 2024 में 150 बीपीएस से अधिक की छूट देनी होगी।

यह मेरे लिए असंभव लगता है, लेकिन अगर ऐसा होता है तो ध्यान दें कि शायद इसका मतलब यह भी है कि क्रेडिट प्रसार बढ़ेगा और कॉर्पोरेट मार्जिन, कमाई और स्टॉक की कीमतों में गिरावट आएगी। इसलिए, यदि आप बांड और स्टॉक को लेकर उत्साहित हैं, तो मुझे ऐसा लगता है कि आप खतरनाक रूप से संकीर्ण रास्ता अपना रहे हैं। मेरे लिए जोखिमों का संतुलन इसके दोनों ओर मंदी वाला दिखता है, लेकिन बांड के लिए तेजी के परिणाम का तात्पर्य (मुझे लगता है) शेयरों के लिए मंदी के परिणाम से है। जब तक फेड बिना किसी आर्थिक कमजोरी के आक्रामक तरीके से ढील नहीं देता, मेरे लिए काफी ऊंचे स्टॉक और बॉन्ड वाला माहौल देखना मुश्किल है। तो यह आपका निहित दांव है।

दूसरी ओर, स्टॉक और बॉन्ड दोनों में मंदी का जोखिम इतना संकीर्ण नहीं होता है। जब तक फेड एक ठोस अर्थव्यवस्था के बावजूद ढील नहीं देता, कम स्टॉक और बॉन्ड वाले माहौल की कल्पना करना कठिन नहीं है। हेक, हमारे पास कुछ महीने पहले ऐसा ही माहौल था, प्री-'पिवोट'। यह पहुंच नहीं है।

बॉटम लाइन

पूर्ववर्ती कोई भी पूर्वानुमान नहीं है. लेकिन निवेश और व्यापार जोखिमों की सीमा का मूल्यांकन करने और असममित जोखिम-समायोजित भुगतान के साथ स्थिति लेने की कोशिश करने के बारे में हैं। मेरी राय में, केवल लंबे समय तक निवेश करने वाले निवेशकों को उपज वक्र पर कम खेलना चाहिए (और नाममात्र के बजाय क्रेडिट और मुद्रास्फीति से जुड़े ऊपर जाना चाहिए) और अपने स्टॉक होल्डिंग्स को एंटी-कैप-वेटिंग करना चाहिए।

यह एक आउटलुक पीस के उतना ही करीब है जितना मैं इस वर्ष कर रहा हूं। मस्ती करो।