ईरान संकट के बीच IEA ने अब तक की सबसे बड़ी आपातकालीन तेल रिजर्व रिलीज का प्रस्ताव दिया- WSJ

- होम डिपो और वॉलमार्ट ने अपने Q4 2023 परिणामों का अनावरण किया, जिसमें पूर्व रिपोर्टिंग बिक्री अपेक्षाओं से थोड़ी अधिक थी और बाद में राजस्व अनुमानों से अधिक थी।

- होम डिपो की Q4 आय रिपोर्ट में चुनौतियों का सामना करने में लचीलापन और 2024 के लिए सकारात्मक दृष्टिकोण दिखाया गया है।

- हालाँकि, इन्वेस्टिंगप्रो के उचित मूल्य विश्लेषण के अनुसार, सावधानी बरतने की सलाह दी जाती है क्योंकि दोनों कंपनियों को संभावित सुधार का सामना करना पड़ता है।

- 2024 में, हमारे एआई-संचालित प्रोपिक्स स्टॉक चयन टूल के साथ अपने घर से आराम से बड़े फंड की तरह निवेश करें। यहां और जानें>>

खुदरा विक्रेता होम डिपो (NYSE:HD) और Walmart (NYSE:WMT) ने अपने Q4 2023 परिणाम जारी किए आज उद्घाटन घंटी से पहले।

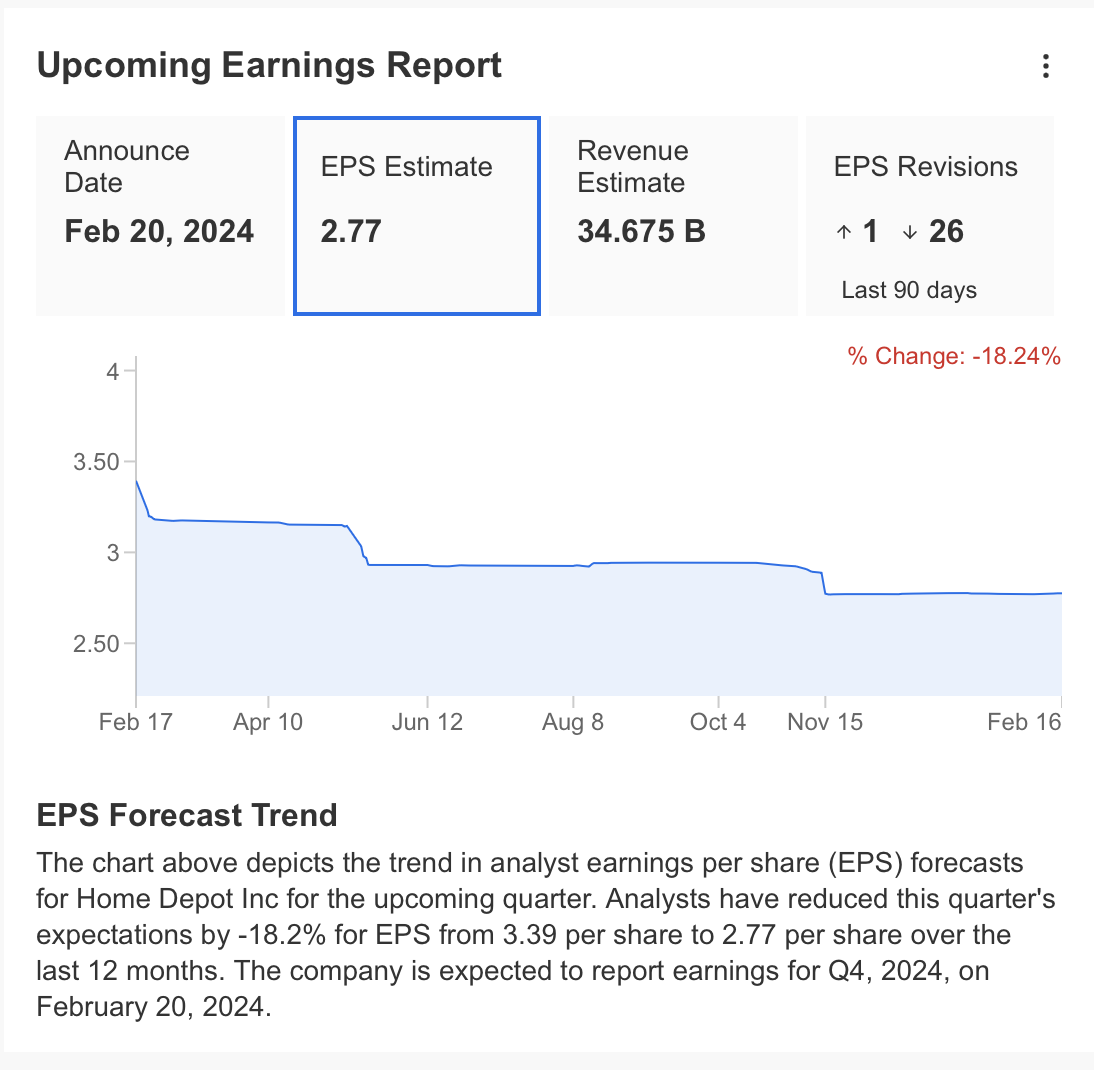

होम डिपो ने चौथी तिमाही में $34.8 बिलियन की बिक्री दर्ज की, जो साल-दर-साल 2.9% की कमी दर्शाती है। इन्वेस्टिंगप्रो ने चौथी तिमाही में $34.67 बिलियन की बिक्री का अनुमान लगाया था, और वास्तविक बिक्री उम्मीदों से थोड़ी अधिक थी।

रिपोर्ट में तुलनीय बिक्री में 3.5% की गिरावट पर प्रकाश डाला गया, जो अमेरिका में तुलनीय बिक्री में 4% की कमी से थोड़ा बेहतर है।

इन खुदरा दिग्गजों की कमाई रिपोर्ट का विश्लेषण उपभोक्ता मांग के रुझान का आकलन करने के लिए महत्वपूर्ण अंतर्दृष्टि प्रदान करता है।

Source: InvestingPro

2023 की चौथी तिमाही के लिए, शुद्ध लाभ $2.8 बिलियन घोषित किया गया था, जबकि प्रति शेयर आय $2.82 थी।

यह इन्वेस्टिंगप्रो ईपीएस अनुमान $2.77 से ऊपर था। पिछले वर्ष की समान अवधि में, ईपीएस 3.3 डॉलर था, जबकि 3.4 अरब डॉलर का लाभ था, जो 14.5% कम था।

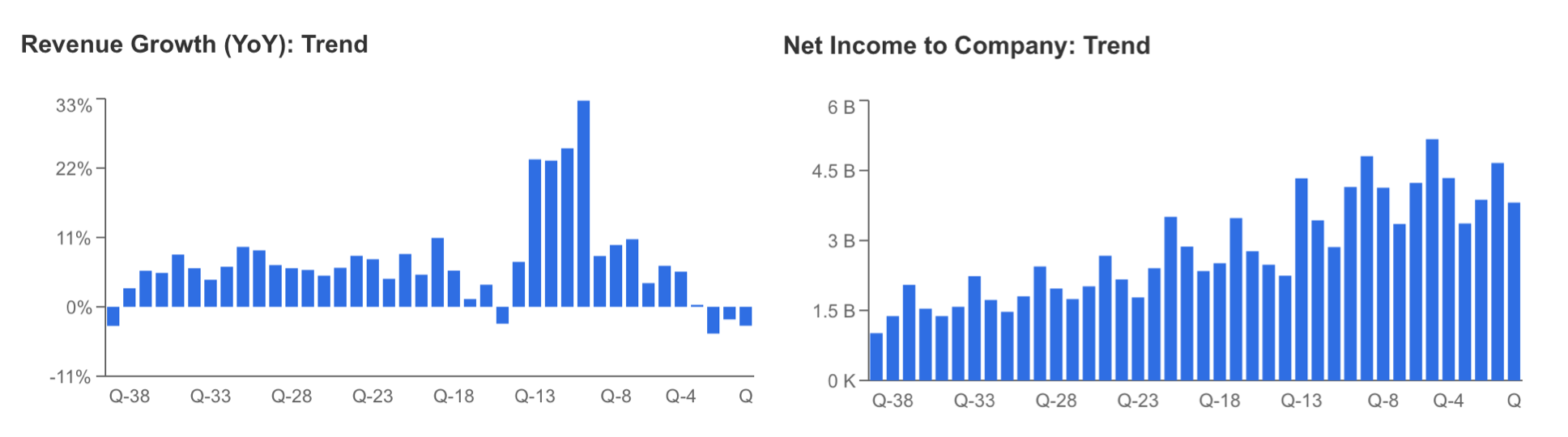

जैसा कि Q4 आय रिपोर्ट से पता चलता है, कंपनी की राजस्व वृद्धि में नकारात्मक रुझान जारी है। पिछली तिमाही में शुद्ध आय में गिरावट नकारात्मक थी, जो 2021 की पहली तिमाही के बाद पहली बार $3 बिलियन से नीचे आ गई।

Source: InvestingPro

Q4 परिणामों के बाद, वित्तीय वर्ष 2023 के लिए बिक्री 3% कम होकर $152.7 बिलियन हो गई। वार्षिक शुद्ध लाभ $15.1 बिलियन और $15.11 ईपीएस दर्ज किया गया, जो पिछले वर्ष की तुलना में 9.5% कम है।

हालाँकि कंपनी ने अपने Q4 परिणामों में गिरावट देखी, लेकिन इसने खुदरा क्षेत्र के लिए एक चुनौतीपूर्ण वर्ष में अपेक्षाओं से अधिक आंकड़ों के साथ महत्वपूर्ण लचीलापन दिखाया।

होम डिपो बाजार हिस्सेदारी हासिल करना चाहता है

होम डिपो के सीईओ टेड डेकर ने कहा कि कंपनी ने 3 साल की विकास अवधि के बाद 2023 में मामूली खर्च किया।

डेकर ने अपना बयान जारी रखते हुए कहा कि वे 2023 में अपने रणनीतिक निवेश के प्रति वफादार रहेंगे और इस क्षेत्र में अपनी बाजार हिस्सेदारी बढ़ने के बारे में आशावाद व्यक्त किया।

कंपनी ने अपनी आय रिपोर्ट में यह भी घोषणा की कि $2.25 प्रति शेयर के तिमाही लाभांश में 7.7% की वृद्धि की गई और वार्षिक लाभांश 9 डॉलर होगा।

2024 के लिए मार्गदर्शन में, होम डिपो ने बताया कि उसका लक्ष्य अपनी कुल बिक्री में लगभग 2.3 बिलियन डॉलर की वृद्धि करना है।

इससे पता चला कि कंपनी को लगभग 1% की मध्यम वृद्धि की उम्मीद है। कंपनी को उम्मीद है कि 2024 में तुलनीय बिक्री में 1% की गिरावट आएगी।

2024 के लिए कंपनी का पूर्वानुमान विश्लेषकों के पूर्वानुमान से कम था, जो वर्तमान में बिक्री में 1.6% से कम वार्षिक वृद्धि का अनुमान लगा रहे हैं।

Source: InvestingPro

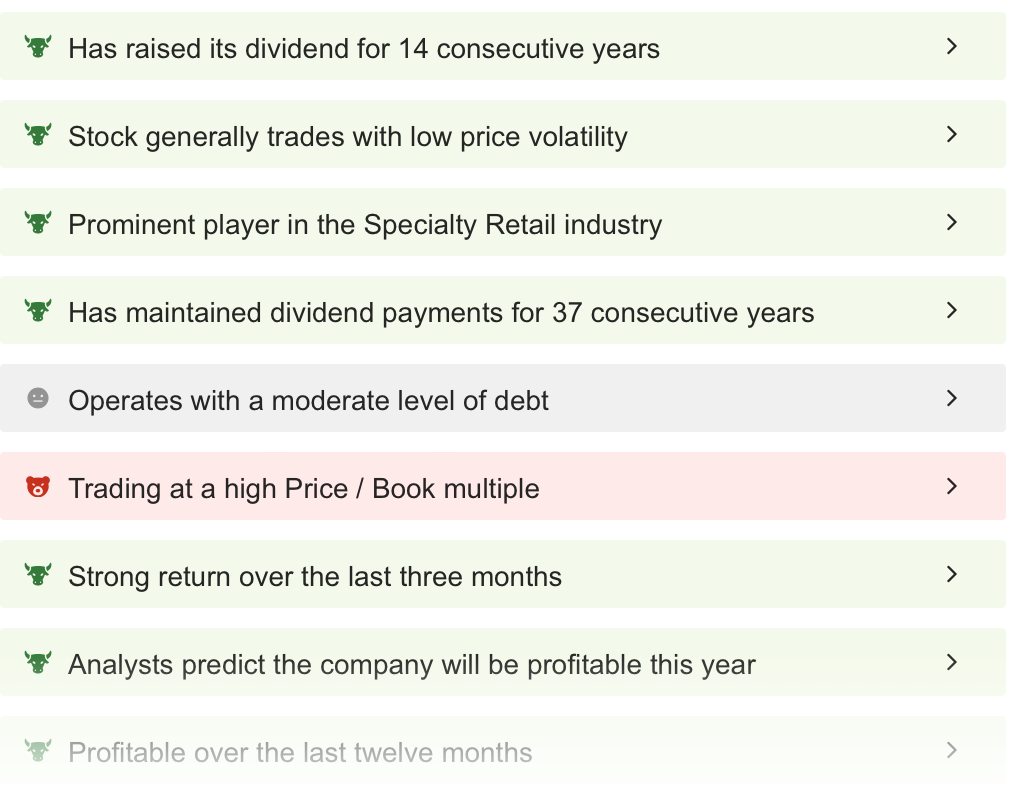

होम डिपो: प्रोटिप्स सारांश

इन्वेस्टिंगप्रो प्लेटफॉर्म पर प्रोटीपीस सारांश के साथ, हम जल्दी से कंपनी का अवलोकन प्राप्त कर सकते हैं।

रिटेलर, जो 37 वर्षों से लाभांश का भुगतान कर रहा है, ने लगातार 14 वर्षों से अपने लाभांश भुगतान में वृद्धि की है, जिसे कंपनी ने इस वर्ष बढ़ाने का निर्णय लिया है।

कंपनी की निरंतर लाभप्रदता, भले ही गिरावट का रुख है, और चुनौतीपूर्ण परिस्थितियों के बावजूद एचडी शेयर का मजबूत प्रदर्शन और कम अस्थिरता को ताकत के रूप में सूचीबद्ध किया गया है।

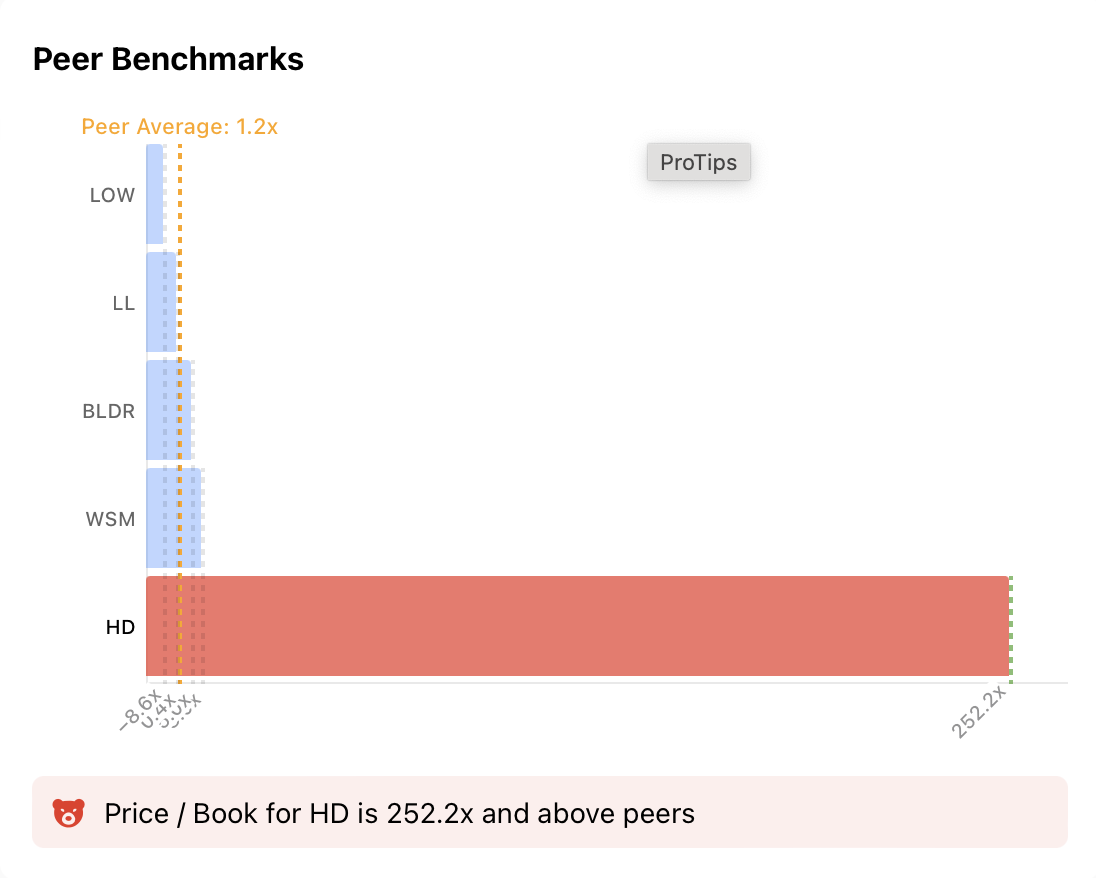

कंपनी का 252x का उच्च पी/ई अनुपात सहकर्मी औसत से काफी ऊपर है, जो संभावित सुधार का संकेत है।

Source: InvestingPro

दूसरी ओर, कंपनी के औसत ऋण स्तर को उच्च ब्याज दरों की अवधि में कंपनी के लिए एक चेतावनी संकेत के रूप में समझा जा सकता है।

फिर भी, होम डिपो का शुद्ध ऋण-पूंजीकरण अनुपात 11.5% पर बना हुआ है, जो कि सहकर्मी कंपनियों के औसत शुद्ध ऋण-पूंजीकरण अनुपात 28.9% की तुलना में कम है।

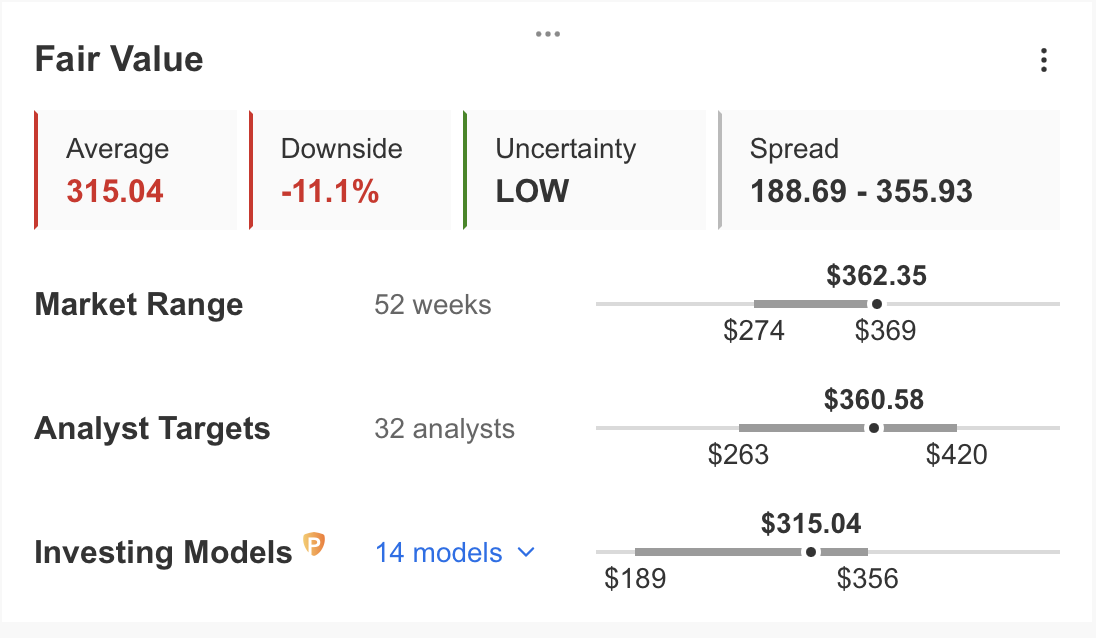

इस जानकारी के आलोक में, 14 वित्तीय मॉडलों पर आधारित इन्वेस्टिंगप्रो के उचित मूल्य विश्लेषण से पता चलता है कि एचडी में $315 तक का सुधार देखा जा सकता है।

तदनुसार, वर्ष के दौरान शेयर की कीमत में 10% से अधिक का सुधार दर्ज किया जा सकता है।

Source: InvestingPro

वॉलमार्ट ने उम्मीदों पर पानी फेर दिया

वॉलमार्ट ने 2023 की चौथी तिमाही में अपना राजस्व 5.7% बढ़ाकर 173.4 बिलियन डॉलर कर दिया। कमाई रिपोर्ट का नेतृत्व परिचालन आय द्वारा किया गया, जो 30.4% बढ़कर 1.7 बिलियन डॉलर हो गई, जबकि समायोजित परिचालन आय 13.4% बढ़ी।

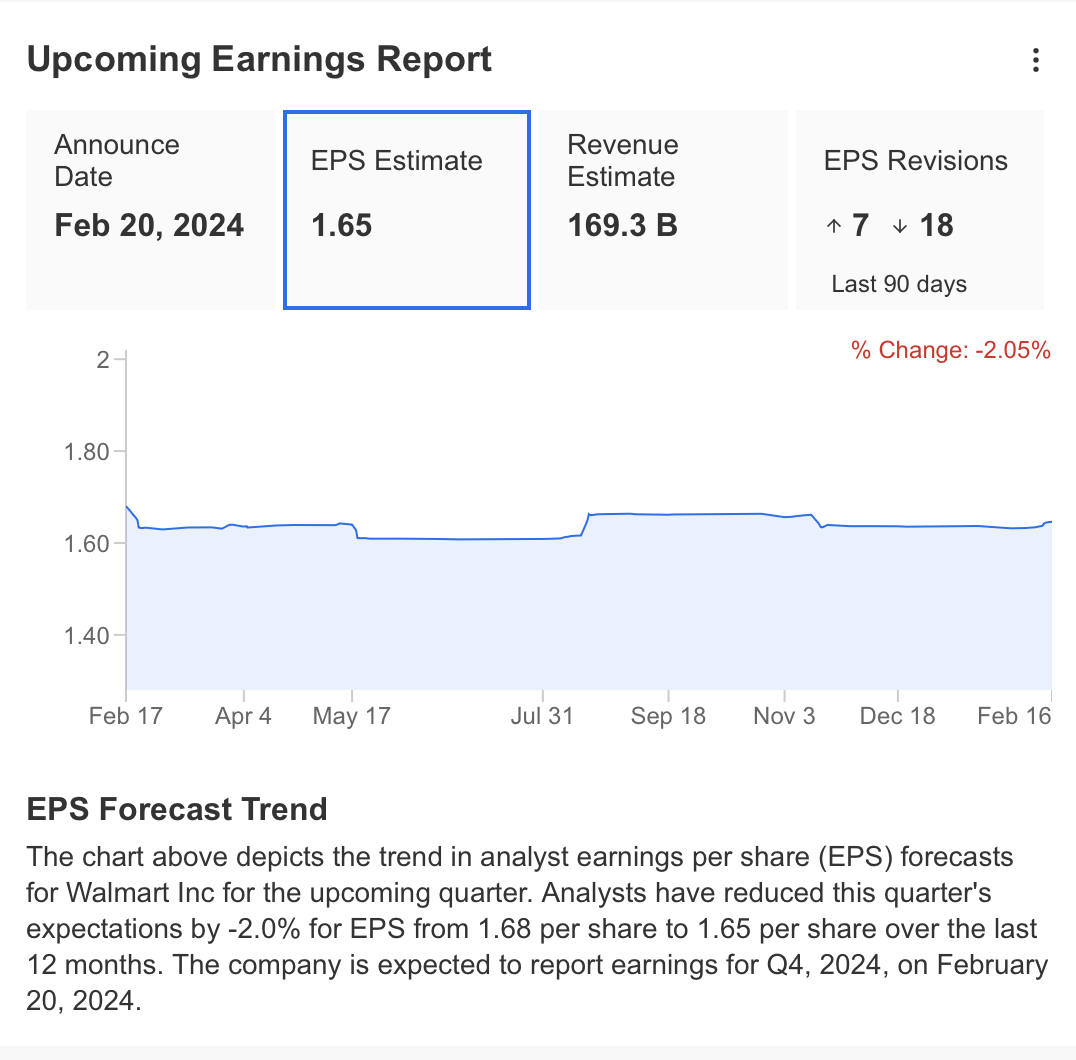

कंपनी की प्रति शेयर आय भी उम्मीद से ऊपर $1.8 रही। इन्वेस्टिंगप्रो की उम्मीदें थीं कि वॉलमार्ट पिछली तिमाही में $169.3 बिलियन का राजस्व और $1.65 EBIT की घोषणा करेगा।

Source: InvestingPro

वॉलमार्ट ने यह भी दिखाया कि उसने अपनी डिजिटल रिटेलिंग गतिविधियों को सफलतापूर्वक प्रबंधित किया है, पिछली तिमाही में ई-कॉमर्स की बिक्री 23% बढ़कर 100 बिलियन डॉलर से अधिक हो गई है।

Source: InvestingPro

आने वाली तिमाहियों के लिए वॉलमार्ट का मार्गदर्शन बाजार सहभागियों के बीच बहुप्रतीक्षित वर्गों में से एक था।

जहां कंपनी ने आने वाले समय के लिए आशावादी दृष्टिकोण अपनाया, वहीं सावधानी से काम करने में भी सावधानी बरती।

यह घोषणा करते हुए कि उसने अपने वार्षिक लाभांश में 9% की वृद्धि की, वॉलमार्ट ने प्रति शेयर अपने लाभांश भुगतान को $0.83 तक बढ़ा दिया।

इसे कंपनी की वित्तीय सेहत मजबूत रहने का संकेत माना जा सकता है।

Source: InvestingPro

वॉलमार्ट: प्रोटिप्स सारांश

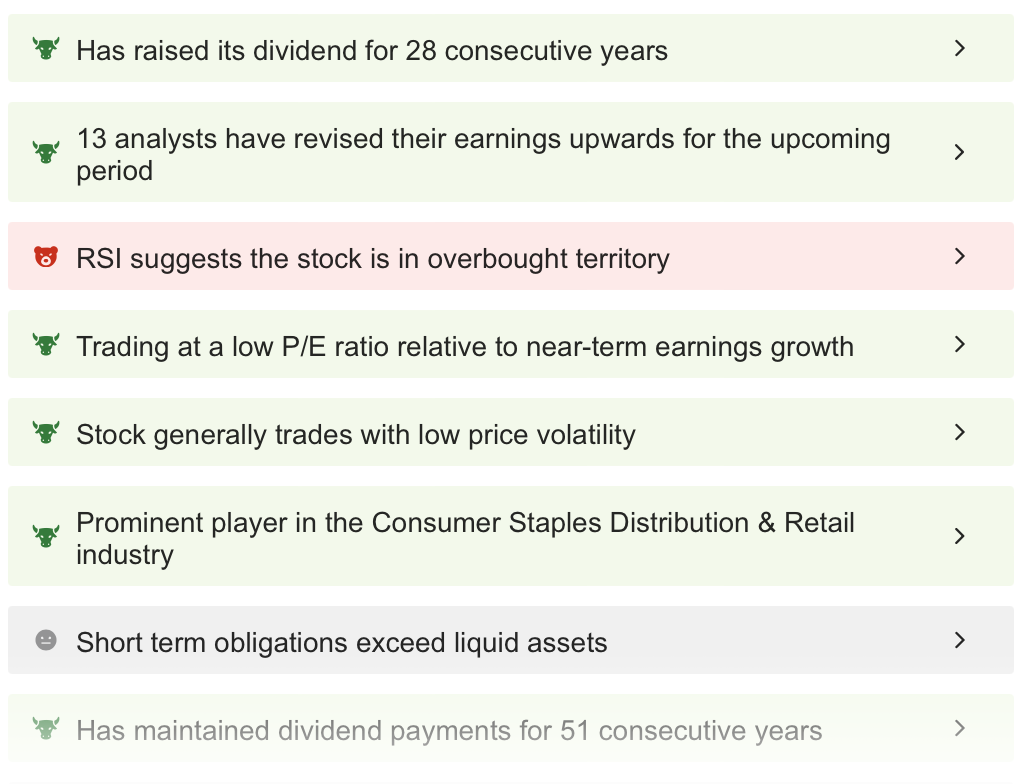

जबकि कंपनी अपने नियमित लाभांश भुगतान के साथ निवेशकों को आश्वस्त करना जारी रखती है, यह तथ्य कि यह अल्पकालिक लाभ वृद्धि की तुलना में लाभप्रद पी/ई अनुपात के साथ जारी है, एक सकारात्मक कारक है।

लाभप्रदता मजबूत रहने के साथ, स्टॉक की कम अस्थिरता एक और कारक है जो निवेशकों को आश्वस्त करता है।

Source: InvestingPro

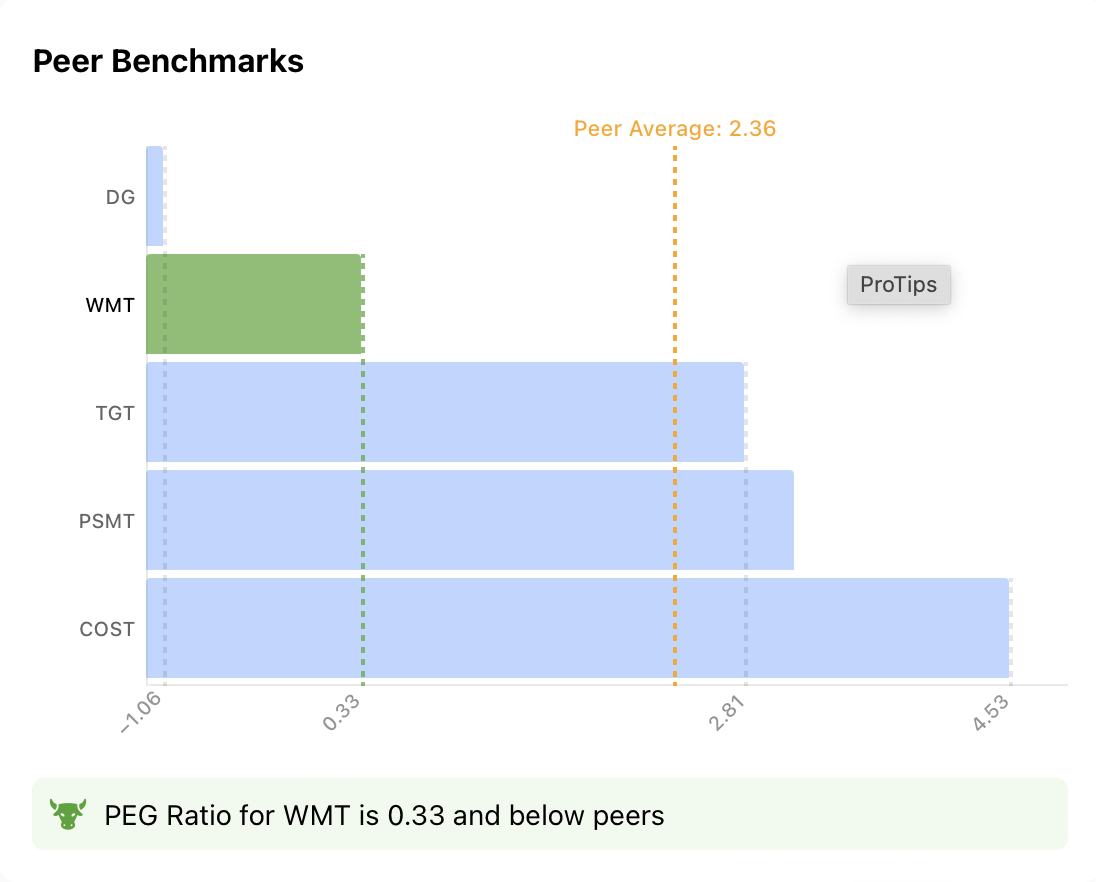

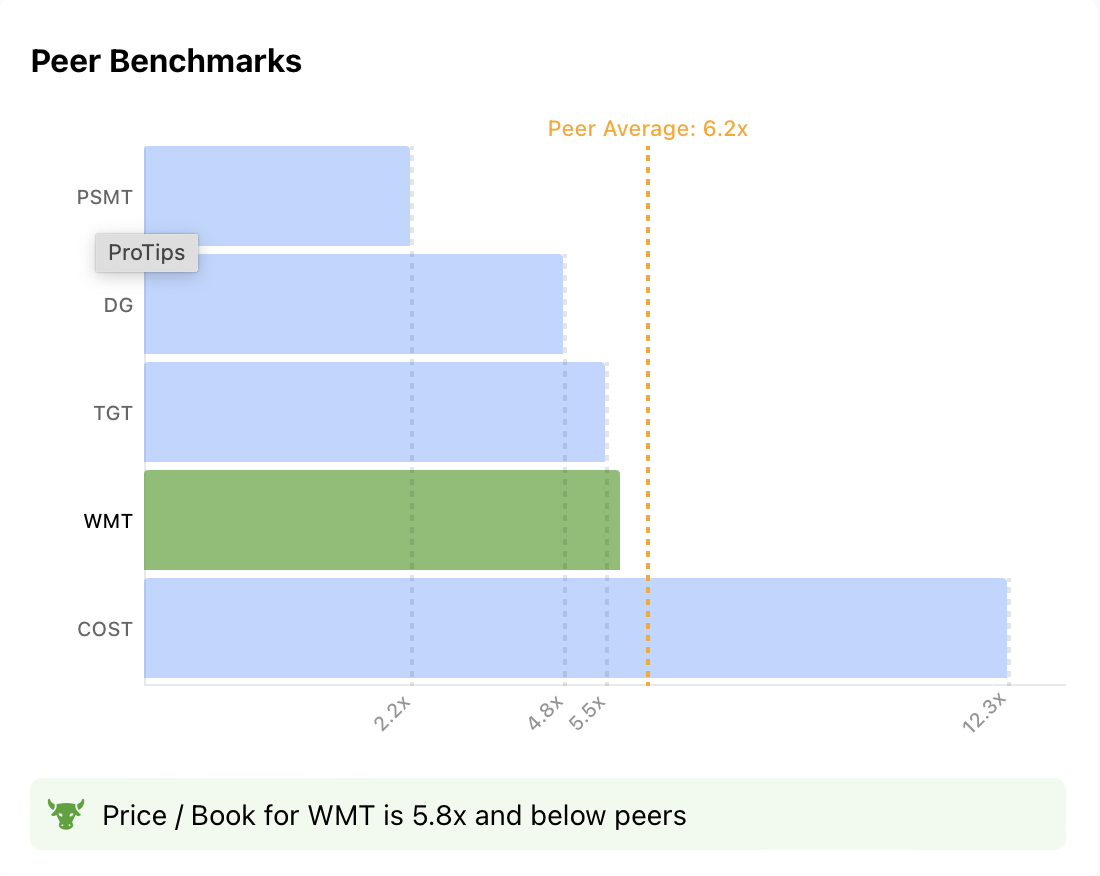

कंपनी के लिए दो सावधानियाँ यह हैं कि यह औसत ऋण स्तर पर चलती है और अल्पकालिक देनदारियाँ तरल संपत्तियों से ऊपर रहती हैं। इसके अलावा, वॉलमार्ट 5.5X के पी/ई अनुपात के साथ समकक्ष औसत से नीचे चला गया है।

दूसरी ओर, WMT तकनीकी रूप से उच्च आरएसआई स्तर के साथ ओवरबॉट क्षेत्र में आगे बढ़ रहा है।

इसके अलावा, इन्वेस्टिंगप्रो के उचित मूल्य विश्लेषण का अनुमान है कि WMT 15 वित्तीय मॉडलों के अनुसार $170 की अपनी वर्तमान कीमत पर 13% प्रीमियम पर बढ़ रहा है और अनुमान है कि शेयर की कीमत वर्ष के भीतर $152 तक सुधार देख सकती है।

***

Take your investing game to the next level in 2024 with ProPicks

Institutions and billionaire investors worldwide are already well ahead of the game when it comes to AI-powered investing, extensively using, customizing, and developing it to bulk up their returns and minimize losses.

Now, InvestingPro users can do just the same from the comfort of their own homes with our new flagship AI-powered stock-picking tool: ProPicks.

With our six strategies, including the flagship "Tech Titans," which outperformed the market by a lofty 1,427.8% over the last decade, investors have the best selection of stocks in the market at the tip of their fingers every month.

Subscribe here and never miss a bull market again!

Don't forget your free gift! Use coupon code INVPROGA24 at checkout for a 10% discount on all InvestingPro plans.

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह या सिफ़ारिश नहीं है, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।