अमेरिकी अर्थव्यवस्था उथल-पुथल की ओर बढ़ सकती है, और निवेशकों के लिए समझदारी भरा कदम उठाना समझदारी होगी। हाल के आंकड़ों से पता चलता है कि अमेरिकी विनिर्माण में गिरावट, श्रम बाजार में नरमी और बॉन्ड बाजार से चिंताजनक संकेत आने वाले समय में संभावित संकट की ओर इशारा कर रहे हैं।

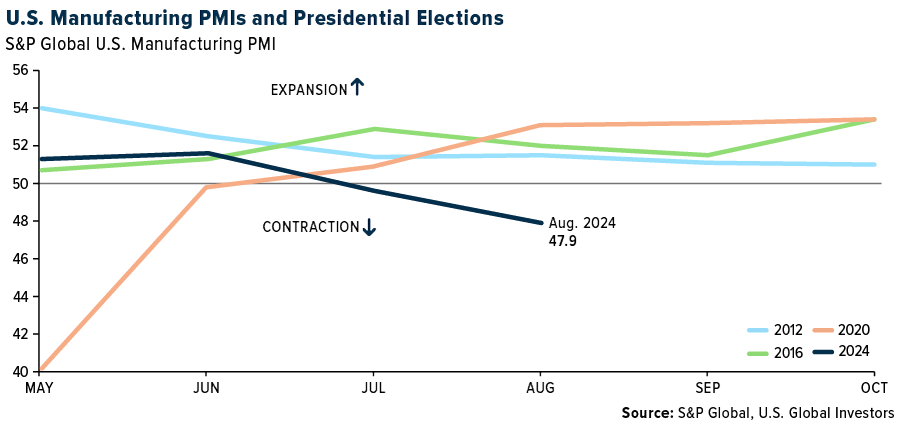

विनिर्माण उत्पादन ने अगस्त में मांग में उल्लेखनीय कमी का संकेत दिया। एसएंडपी ग्लोबल (NYSE:SPGI) यू.एस. विनिर्माण PMI ने 47.9 की रीडिंग दर्ज की, जो 2024 में अब तक का सबसे निचला स्तर है। 50 से नीचे का कोई भी PMI संकुचन का संकेत देता है, और यह गिरावट का लगातार दूसरा महीना है।

विनिर्माण में कमजोरी केवल शेयर बाजार के लिए ही चिंता का विषय नहीं है। उद्योग ऐसे समय में सिकुड़ रहा है जब मौजूदा पार्टी की राष्ट्रपति पद की उम्मीदवार कमला हैरिस प्रशासन की आर्थिक सफलता पर चलने की उम्मीद कर रही हैं।

अगर हैरिस ऐसे समय में पदभार संभालती हैं जब व्यापार चक्र लड़खड़ा रहा है, तो उन्हें नौकरियों के बाजार में मंदी, घरों की बिक्री में कमी और ब्याज दरों पर फेडरल रिजर्व के बीच एक कठिन संघर्ष का सामना करना पड़ेगा। भू-राजनीतिक जोखिम भी पृष्ठभूमि में घूमते रहते हैं, जिससे और भी अनिश्चितता पैदा होती है।

लेकिन अमेरिका इस संघर्ष में अकेला नहीं है। अगस्त में, जेपी मॉर्गन (NYSE:JPM) ग्लोबल मैन्युफैक्चरिंग PMI गिरकर 49.5 पर आ गया, जो आठ महीने का सबसे निचला स्तर है। सर्वेक्षण किए गए 31 देशों में से 18 ने विनिर्माण स्थितियों में गिरावट दिखाई, जिनमें यूरो क्षेत्र और जापान शामिल हैं। मंदी हमारे तटों तक ही सीमित नहीं है - यह एक वैश्विक मुद्दा है जिसका व्यापार, नौकरियों और निवेश के अवसरों पर प्रभाव पड़ सकता है।

साहम नियम से मिले-जुले संकेत

अमेरिकी श्रम बाजार लंबे समय से अर्थव्यवस्था के लिए ताकत का स्रोत रहा है, लेकिन यह भी चिंताजनक संकेत भेजने लगा है। अगस्त की नौकरियों की रिपोर्ट निराशाजनक थी, और जबकि बेरोजगारी दर अभी भी अपेक्षाकृत कम है, प्रवृत्ति गलत दिशा में जा रही है। जुलाई में, बेरोजगारी दर 4.3% तक बढ़ गई, जिसने साहम नियम के रूप में जाना जाने वाला नियम शुरू किया, जो कि एक अल्पज्ञात लेकिन अत्यधिक सटीक मंदी संकेतक है जिसका नाम पूर्व फेड अर्थशास्त्री क्लाउडिया साहम के नाम पर रखा गया है। जैसा कि मैंने पिछले महीने आपसे चर्चा की थी, इस नियम ने 1970 के बाद से हर अमेरिकी मंदी की सफलतापूर्वक भविष्यवाणी की है, इसलिए जब इसे सक्रिय किया जाता है, तो लोग इस पर ध्यान देते हैं।

पिछले कई महीनों में पेरोल में वृद्धि भी धीमी हो गई है, और कई अर्थशास्त्रियों को उम्मीद है कि हम नौकरियों की संख्या में कमी देखेंगे। यह सब इसलिए हो रहा है क्योंकि मुद्रास्फीति नीति निर्माताओं के लिए एक लगातार कांटा बनी हुई है, जिससे फेड का काम जटिल हो रहा है क्योंकि वह अर्थव्यवस्था में गहरी मंदी से बचने के साथ कीमतों को नियंत्रित करने के बीच संतुलन बनाने की कोशिश कर रहा है।

साहम ने खुद चिंता व्यक्त की है कि फेड मंदी से बचने के लिए पर्याप्त तेज़ी से काम नहीं कर रहा है। हाल ही में गोल्डमैन सैक्स (NYSE:GS) के साथ एक साक्षात्कार में उन्होंने कहा, "फेड अब धीरे-धीरे आगे बढ़ने का जोखिम नहीं उठा सकता है।" "सबसे खराब संभावित आर्थिक परिणामों से बचने के लिए शायद पच्चीस आधार अंकों की कटौती पर्याप्त होगी, लेकिन इन कटौतियों को निर्णायक रूप से लागू किया जाना चाहिए, धीरे-धीरे नहीं।"

यील्ड कर्व उलटाव का अंत जो बस रुकने वाला नहीं है

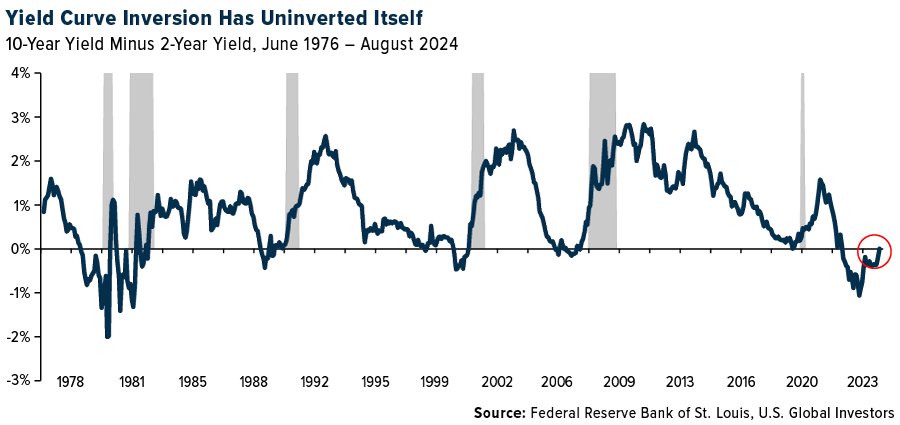

पिछले 50 वर्षों में मंदी के सबसे विश्वसनीय संकेतकों में से एक यील्ड कर्व रहा है, और पिछले सप्ताह, यह दो वर्षों में पहली बार फिर से सकारात्मक हो गया। उलटा यील्ड कर्व, जहां अल्पकालिक दरें दीर्घकालिक दरों से अधिक होती हैं, 1970 के दशक के बाद से हर अमेरिकी मंदी से पहले हुआ है। ऐसा इसलिए होता है क्योंकि बाजार सहभागी, मंदी से निपटने के लिए भविष्य में दरों में कटौती की आशंका करते हुए, दीर्घकालिक दरों को कम करते हैं।

आमतौर पर, 10-वर्ष और दो-वर्ष के ट्रेजरी नोटों के बीच के अंतर का उपयोग इस उलटाव को मापने के लिए किया जाता है। पिछले सप्ताह से पहले, यील्ड कर्व लगातार 783 दिनों तक उलटा रहा था, जो अमेरिकी इतिहास में सबसे लंबी अवधि थी। यद्यपि हाल ही में उलटापन “उलटा हुआ” हो गया है, जिसका अर्थ है कि दीर्घकालिक दरें अब अल्पकालिक दरों से कम नहीं हैं, फिर भी नुकसान पहले ही हो चुका है।

ऐतिहासिक रूप से, पहली उलटी स्थिति और मंदी की शुरुआत के बीच औसतन लगभग 12 महीने का अंतराल रहा है। लेकिन यह अलग-अलग हो सकता है। उदाहरण के लिए, वक्र पहली बार जनवरी 2006 में उलटा हुआ था, जो 2008 में वित्तीय संकट शुरू होने से लगभग दो साल पहले था। अगर इतिहास कोई मार्गदर्शक है, तो हमने अभी जो लंबे समय तक उलटी स्थिति का अनुभव किया है, वह एक और आर्थिक मंदी के लिए मंच तैयार कर सकता है।

S&P 500 में 30% की गिरावट?

निवेशकों के लिए यह सब क्या मायने रखता है? BCA में अनुसंधान निदेशक पीटर बेरेज़िन के अनुसार, यह आपके पोर्टफोलियो रणनीति पर पुनर्विचार करने का समय हो सकता है। फाइनेंशियल टाइम्स में लिखते हुए, बेरेज़िन कहते हैं कि अब स्टॉक से बाहर निकलकर बॉन्ड में निवेश करने का समय आ गया है। पिछले दो वर्षों से, स्टॉक ही सबसे ज़्यादा लोकप्रिय रहे हैं, लेकिन मंदी की संभावना के साथ, बेरेज़िन का मानना है कि बॉन्ड जल्द ही बेहतर जोखिम-इनाम संतुलन प्रदान करेंगे।

मंदी के परिदृश्य में, बेरेज़िन को उम्मीद है कि S&P 500 का फ़ॉरवर्ड प्राइस-टू-अर्निंग अनुपात 21 से गिरकर 16 हो जाएगा, और आय अनुमानों में 10% की गिरावट आएगी। इससे S&P 3,800 पर आ जाएगा - जो मौजूदा स्तरों से लगभग 30% की गिरावट है। यह एक गंभीर भविष्यवाणी है, लेकिन इसे अनदेखा नहीं किया जा सकता, खासकर वैश्विक अर्थव्यवस्था के सामने आने वाली चुनौतियों को देखते हुए।

फ़ेड का अगला कदम

फ़ेडरल रिज़र्व पिछले दो वर्षों से दरों में वृद्धि के चक्र में है, लेकिन आर्थिक डेटा कमज़ोर होने के कारण, कई लोगों को उम्मीद है कि दरों में कटौती की संभावना है। पहली कटौती 17-18 सितंबर को FOMC बैठक में होने की उम्मीद है, जिसमें 0.25% से 0.50% की कटौती होगी। जबकि कुछ लोगों को उम्मीद हो सकती है कि इससे मंदी टल जाएगी, यह याद रखना महत्वपूर्ण है कि दरों में कटौती को अर्थव्यवस्था में फैलने में समय लगता है।

यह भी जोखिम है कि फेड अपनी कार्रवाइयों में बहुत धीमा हो सकता है। साहम, बेरेज़िन और अन्य लोगों का तर्क है कि सबसे बुरे परिणामों से बचने के लिए निर्णायक कटौती आवश्यक हो सकती है। फेड जितना अधिक समय तक प्रतीक्षा करेगा, धीमी होती अर्थव्यवस्था की दिशा को उलटना उतना ही कठिन होगा।

हमेशा की तरह, मैं अमेरिकी अर्थव्यवस्था की दीर्घकालिक क्षमता के बारे में आशावादी हूं, लेकिन अल्पकालिक दृष्टिकोण अनिश्चित है। अब आपके पोर्टफोलियो की फिर से जांच करने और मंदी की संभावना के लिए तैयार होने का समय हो सकता है। इतिहास बताता है कि मंदी व्यापार चक्र का एक अपरिहार्य हिस्सा है, लेकिन वे समझदार निवेशकों के लिए अवसर भी प्रस्तुत कर सकते हैं जो तैयार हैं।

ध्यान केंद्रित रखें, सूचित रहें और हमेशा की तरह, खुश निवेश करें।