IEA ने किया अब तक का सबसे बड़ा, 400 मिलियन बैरल तेल भंडार जारी करने का ऐलान

मैं पंच लाइन से शुरुआत करता हूँ, जो मुझे लगता है कि बहुत आम नहीं होगी: यह रिपोर्ट फेड को अगले सप्ताह 50 बीपीएस कम करने से नहीं रोकती है, और ईमानदारी से कहें तो इससे संभावनाओं को बहुत ज़्यादा नुकसान भी नहीं पहुँचता है।

मुद्रास्फीति स्वैप बाजार एनएसए आधार पर 0.05%, एसए आधार पर लगभग 0.13% पर मूल्य निर्धारण कर रहा था। वास्तव में, उस बाजार में बेहतर पेशकश की गई थी, जिसमें व्यापारियों को या तो कमज़ोर संख्या की उम्मीद थी या वे मजबूत संख्या की संभावना से ज़्यादा उस संभावना को हेज करना चाहते थे।

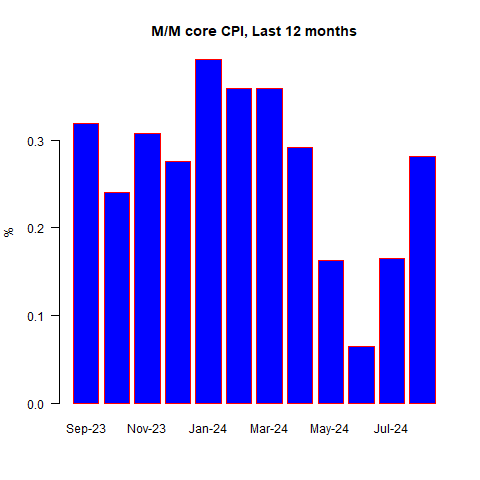

अर्थशास्त्रियों ने headline के लिए 0.16% और core CPI पर 0.20% की आम सहमति बनाई। वास्तविक प्रिंट सीपीआई पर +0.19% एम/एम और कोर सीपीआई पर +0.28% था, जिससे साल दर साल के आंकड़े क्रमशः 2.59% और 3.27% हो गए। यह अप्रैल के बाद से सबसे खराब मासिक कोर प्रिंट था, और शुरुआती बाजार प्रतिक्रिया अनुमानित रूप से खराब थी।

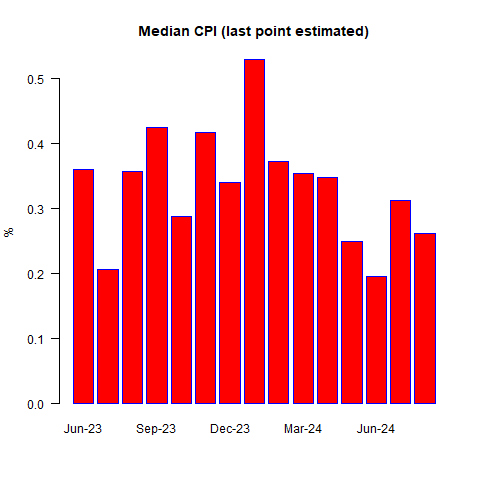

महीने के लिए औसत CPI का मेरा प्रारंभिक अनुमान +0.26% m/m है, जिससे वर्ष-दर-वर्ष औसत 4.16% हो जाता है। (तेज-तर्रार पाठक ध्यान देंगे कि न तो हेडलाइन, न ही कोर, न ही औसत CPI फेड के लक्ष्य पर है)।

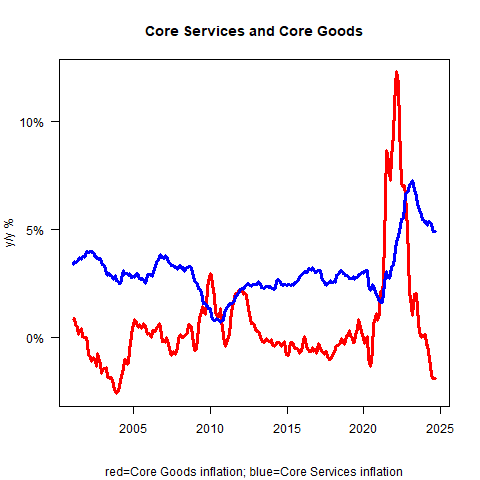

दिलचस्प बात यह है कि... कम से कम, अगर आप ऐसे व्यक्ति हैं जो सीपीआई को दिलचस्प मानते हैं... कोर गुड्स (-1.9%) और कोर सर्विसेज (+4.9%) में साल दर साल बदलाव स्थिर रहे। यह पहली बार है जब हमने ऐसा देखा है।

वाह, है न?

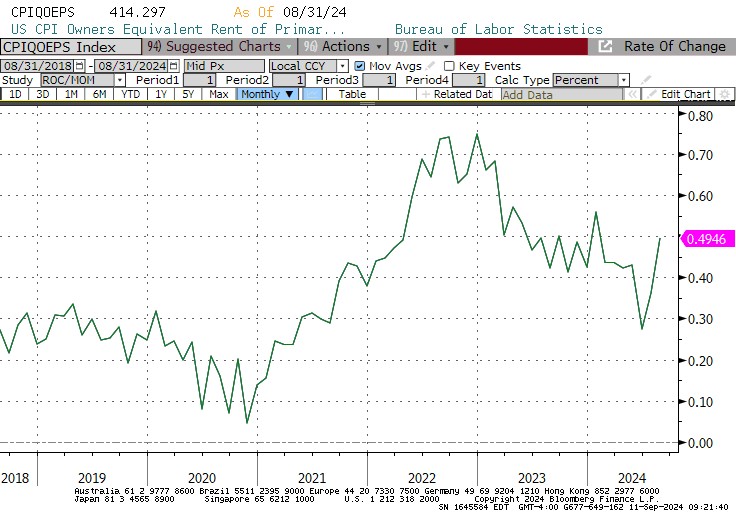

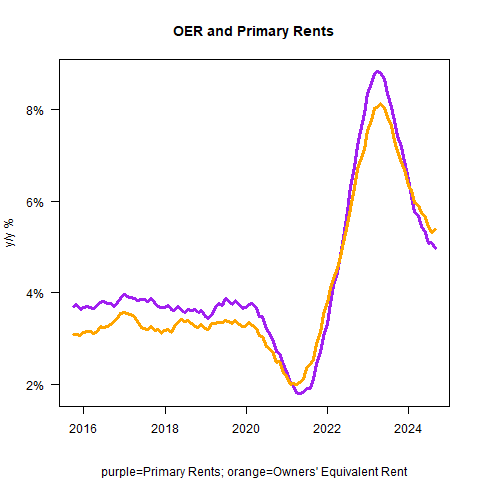

कोर सीपीआई पर गोल +0.3% फेड को बाहर कर देता है या कम से कम उन्हें 25 बीपीएस कट पर डाल देता है, है न? खैर, इतनी जल्दी नहीं। मालिकों के बराबर किराए में मासिक परिवर्तन तुरंत आपके सामने आ जाता है (कम से कम, अगर आप ऐसे व्यक्ति हैं जो इन चीजों को गहराई से देखते हैं) +0.495% एम/एम के रूप में।

यह फरवरी के बाद से सबसे बड़ा एम/एम परिवर्तन है, और यह पिछले साल की शुरुआत से नियमित आधार पर सराहनीय रूप से अधिक नहीं रहा है।

यह थोड़ा अजीब लग रहा है, खासकर हाल ही में आई गिरावट के बाद। और यह संदिग्ध रूप से प्राथमिक किराए में एम/एम परिवर्तनों के एक महीने के विलंबित चार्ट जैसा लग रहा है, जो पिछले महीने वापस भुगतान करने से पहले कुछ महीने पहले गिर गया था।

मुझे लगता है कि यह कुछ अजीब मौसमी झुर्रियाँ हैं। साल दर साल आश्रय के आंकड़े अभी भी घट रहे हैं। लेकिन, अगर आप ध्यान से देखें, तो आप देख सकते हैं कि सुधार की दर धीमी हो रही है। और शायद मेरा गणित इतना अच्छा नहीं है, लेकिन ऐसा नहीं लगता कि ये अपस्फीति के साथ मिल रहे हैं।

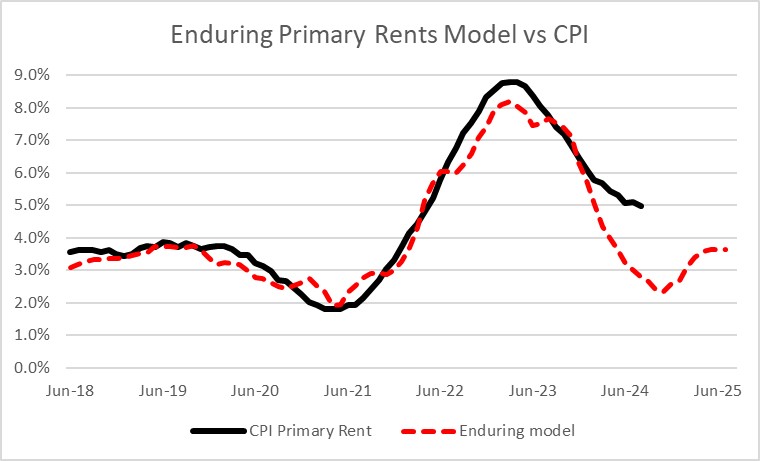

इसलिए किराए के आंकड़े अच्छी और बुरी दोनों ही खबरें हैं। अच्छी खबर यह है कि इस महीने के सीपीआई में यह सिर्फ़ इसलिए ऊपर नहीं गया क्योंकि ओईआर में अजीबोगरीब उछाल आया था। मैं बुरी खबर साझा करने के बाद बस एक सेकंड में संख्या के बारे में और अधिक बताऊंगा: किराए के प्रक्षेपवक्र में ऐसा कुछ भी नहीं है जो यह सुझाव दे कि लंबे समय से कई पूर्वानुमानकर्ताओं का ऑपरेटिंग सिद्धांत - कि किराए में जल्द ही अपस्फीति होगी - सच होने जा रहा है। अरे, जैसा कि मैं बताता रहता हूं कि किराए का प्रक्षेपवक्र मेरे बॉटम-अप किराए मॉडल से अधिक है, जिसने सुझाव दिया था कि हमें अभी लगभग 2.4% y/y के आसपास नीचे जाना चाहिए। और मेरा पूर्वानुमान लोगों द्वारा कही जा रही बातों से बहुत अधिक था।

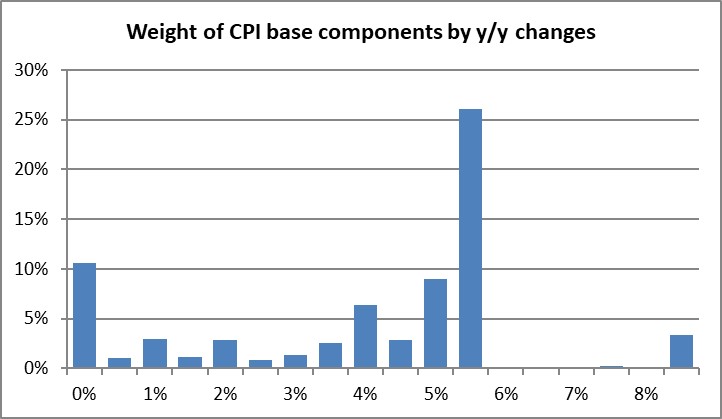

लेकिन चलिए किराए से आगे बढ़ते हैं। ‘बड़ी चिपचिपाहट’ पर नज़र रखना हमेशा महत्वपूर्ण होता है, लेकिन किराए के अलावा इस महीने चीज़ें काफ़ी अच्छी दिखीं। दोनों तरफ़ कुछ अपवाद थे (घर से दूर रहने की जगह +1.75% महीने दर महीने, हवाई किराए +3.9% महीने दर महीने 5 लगातार गिरावट के बाद; कार/ट्रक किराया -1.5% और पुरानी कारें -1% महीने दर महीने), लेकिन कोर CPI एक्स-शेल्टर घटकर सिर्फ़ +1.72% साल दर साल रह गया। मासिक श्रेणियों की सूची में उन श्रेणियों की एक लंबी सूची दिखाई गई है जिनकी कीमत महीने दर महीने गिरी: आभूषण, कार/ट्रक किराया, पुरानी कारें, ऊर्जा सेवाएँ, विविध व्यक्तिगत सामान, व्यक्तिगत देखभाल उत्पाद, घरेलू सामान और ऑपरेशन, चिकित्सा देखभाल वस्तुएँ, चिकित्सा देखभाल सेवाएँ, मनोरंजन, संचार, और कुछ अन्य। ऐसा नहीं है कि हम अपस्फीति की ओर बढ़ रहे हैं, लेकिन साल दर साल मूल्य परिवर्तनों के इस वितरण को देखें। मैंने इसे कुछ महीनों से नहीं दिखाया है।

फिर से, यह कुछ ऐसा नहीं लगता है जो अपस्फीति को दर्शाता हो, लेकिन दूर-दराज़ के सभी टेल बाईं ओर बढ़ रहे हैं। अभी भी 4-5% के आसपास एक समूह है, जो आश्चर्यजनक नहीं होना चाहिए क्योंकि औसत CPI लगभग 4.2% पर है। यह भी ध्यान दें कि साल-दर-साल आधार पर अपस्फीति दिखाने वाली बहुत सी श्रेणियाँ नहीं हैं, लेकिन यदि आप इससे बच जाते हैं तो आपको कुछ ऐसा मिलता है जो अधिक अपस्फीतिकारी लगता है: 4-5% के आसपास का एक मोड, लेकिन टेल नीचे की ओर। मुद्रास्फीति की अवधि में, टेल ऊपर की ओर खिंचती है, और हमारे पास कुछ समय के लिए ऐसा था; लेकिन समग्र वितरण का संकेत उत्साहजनक है।

निष्कर्ष, जैसा कि मैंने ऊपर कहा, यह है कि यदि फेड अगले सप्ताह दरों में 50 आधार अंकों की कटौती करने की ओर झुका हुआ था, तो यह एक ऐसा नंबर नहीं है जो उनके सामूहिक मन को बहुत अधिक बदल दे। जब तक फेड केवल शीर्ष पंक्ति संख्याओं के बारे में परवाह नहीं करता है, यह एक खतरनाक रिपोर्ट नहीं है।

यह वह सुंदर अपस्फीतिकारी प्रिंट नहीं है जो बॉन्ड बुल चाहते थे, लेकिन यह वास्तव में कार्ड में नहीं था। हम मासिक कोर प्रिंट में कुछ सौवें हिस्से पर बहस कर रहे हैं, और यह पूरी तरह से आश्रय के कारण है। वास्तव में, मुद्रास्फीति के बढ़ने के संकेत हैं।

स्पष्ट रूप से, मैं व्यक्तिगत रूप से नहीं सोचता कि FOMC को मात्रात्मक कसावट बंद कर देनी चाहिए और दरों में कटौती करने की कोई जल्दी नहीं है। मुद्रास्फीति के खिलाफ लड़ाई न केवल अधूरी है, यह काफी समय तक खत्म नहीं होगी...और अब अगर इसमें ढील दी गई तो बाद में यह और भी मुश्किल हो जाएगी। लेकिन मैं यही करूंगा। मैं जो कह रहा हूं वह यह है कि फेड इस संख्या के आधार पर अपना रुख बदलने की संभावना नहीं रखता है।

हेडलाइन CPI के लिए साल-दर-साल के आंकड़े यहां कुछ महीनों तक गिरते रहेंगे, आंशिक रूप से आधार प्रभावों के कारण और आंशिक रूप से इसलिए क्योंकि ऊर्जा की कीमतें बहुत कमजोर हैं। मौद्रिक नीति के लिए एक पूरी तरह से उचित प्रक्षेपवक्र (यदि आपको लगता है कि दरों को कम से कम 3-4% की सीमा में तटस्थ पर वापस लाया जाना चाहिए) अगले सप्ताह 25 बीपीएस होगा, और फिर कुछ महीनों में बड़ी कटौती होगी जब हेडलाइन मुद्रास्फीति संख्या कम होगी और बेरोजगारी दर अधिक होगी।

इस दृष्टिकोण के साथ एकमात्र समस्या यह है कि बाद में ढील की गति में तेजी चिंता की बात लग सकती है, यही कारण है कि कुछ FOMC सदस्य जल्दी से जल्दी गेट से बाहर निकलने के पक्ष में हैं। जैसा कि मैंने कहा, यहां ऐसा कुछ भी नहीं है जो इसे रोक सके।

लेकिन औसत मुद्रास्फीति अभी भी 'उच्च 3, निम्न 4' की ओर बढ़ रही है, जिसमें फिर से तेजी आने से पहले निम्न 3 में संभावित गिरावट है। मुद्रास्फीति पर कड़ी मेहनत अभी भी बाकी है, और यह अब और कठिन होने जा रही है क्योंकि हम मंदी में हैं।