मिडिल ईस्ट में तनाव बढ़ने से सोने में तेज़ी आई; मज़बूत डॉलर ने बढ़त को रोका

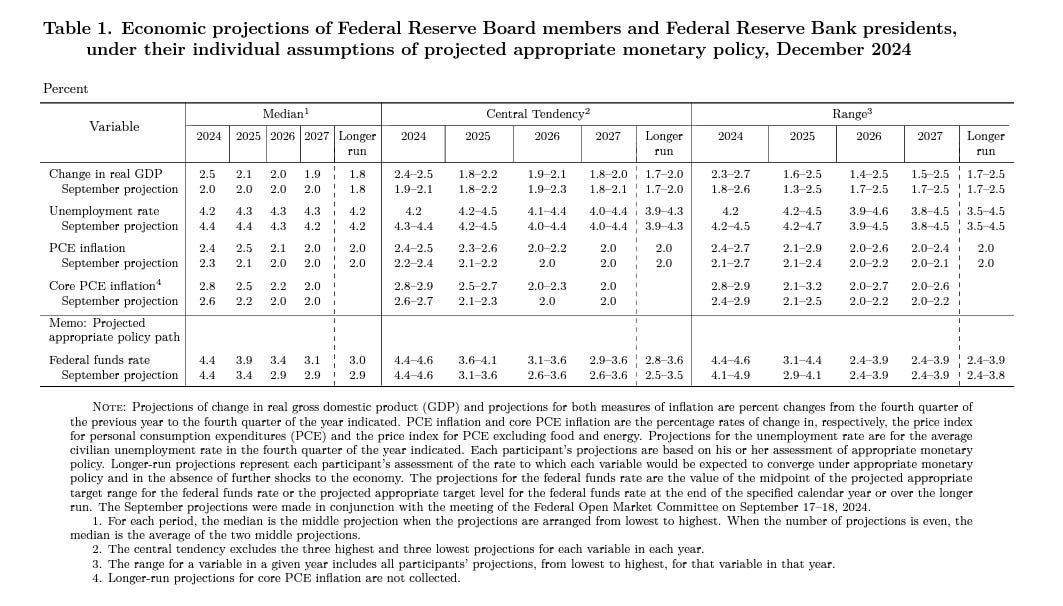

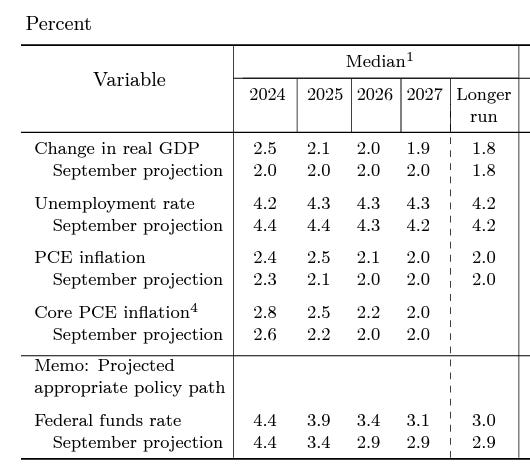

18 दिसंबर को, फेड अधिकारियों ने फंड की दर को 25 आधार अंकों से कम करने के लिए मतदान किया, भविष्य में कटौती पर अपने अग्रिम मार्गदर्शन को कड़ा किया, और अधिक मुद्रास्फीति और कम कटौती की उम्मीद के साथ एक नया आर्थिक अनुमानों का सारांश (एसईपी) जारी किया।

जब अध्यक्ष पॉवेल की प्रेस कॉन्फ्रेंस के बाद धूल जम गई, तो एसएंडपी 500 3% नीचे था, और 10-वर्षीय ट्रेजरी 10 आधार अंकों से ऊपर था। ये आमतौर पर फेड डे के लिए बड़े उतार-चढ़ाव थे, खासकर यह देखते हुए कि बाजार पहले से ही "हॉकिश कट" के लिए तैयार थे।

आज की पोस्ट का तर्क है कि आर्थिक अनुमानों के सारांश (जिसमें डॉट प्लॉट शामिल है) की बहु-स्तरीय विफलता आंशिक रूप से दोषी थी। लोग स्पष्टता की तलाश में आए थे। उन्हें और भी अनिश्चितता मिली और फेड के ‘अंधेरे में उड़ने’ का अहसास हुआ।

वर्तमान स्थिति का आकलन करने के लिए, 2007 में एसईपी के लॉन्च पर वापस लौटना उपयोगी है। अधिक पारदर्शिता के लिए, तत्कालीन अध्यक्ष बेन बर्नानके ने “तीन अलग-अलग तरीकों से कार्य करने वाले अनुमानों पर प्रकाश डाला: एक पूर्वानुमान के रूप में, एक अनंतिम योजना के रूप में, और अर्थव्यवस्था की कुछ दीर्घकालिक विशेषताओं के मूल्यांकन के रूप में।” सत्रह साल बाद, दिसंबर 2024 एसईपी हमें दिखाता है कि एसईपी की वास्तविकता उसके आदर्शों से कितनी दूर है - तीनों कार्यों पर।

यह पूर्वानुमान के रूप में कम पड़ता है

आर्थिक अनुमानों का सारांश एक पूर्वानुमान नहीं है। यह FOMC प्रतिभागियों के 19 व्यक्तिगत पूर्वानुमानों को एक साथ जोड़ता है। इसमें “उचित मौद्रिक नीति” के 19 व्यक्तिगत विचार शामिल हैं। यह सब स्पष्ट रूप से समझाया गया है, सिवाय इसके कि बाजार जो चाहते हैं वह फेड पूर्वानुमान है।

अर्थव्यवस्था में क्या होने की सबसे अधिक संभावना है, इस पर फेड की सामूहिक सोच क्या है, और फेड की प्रतिक्रिया कैसी होगी? हमने एसईपी में फेड पूर्वानुमान के एक मोटे अनुमान पर समझौता कर लिया है: फेड अधिकारियों के औसत अनुमान। औसत शायद एक अधिकारी के पूर्वानुमान से भी नहीं हैं, फेड पूर्वानुमान की सटीक तस्वीर तो दूर की बात है।

पूर्वानुमानों की बहुलता की समस्या कोई नई बात नहीं है, लेकिन दिसंबर में एसईपी शानदार ढंग से टूट गया। कई हफ़्तों तक बहस करने के बाद, "हम [फेड] अनुमान नहीं लगाते, हम अटकलें नहीं लगाते, और हम अनुमान नहीं लगाते।" जब नए प्रशासन की नीति की बात आती है, तो पॉवेल ने दिसंबर की प्रेस कॉन्फ्रेंस में स्वीकार किया कि एसईपी ने अन्य नियमों का पालन किया:

कुछ लोगों [एसईपी में] ने एक बहुत ही प्रारंभिक कदम उठाया और इस बैठक में अपने पूर्वानुमान में नीतियों के आर्थिक प्रभावों के अत्यधिक सशर्त अनुमानों को शामिल करना शुरू कर दिया और बैठक में ऐसा कहा। कुछ लोगों ने कहा कि उन्होंने ऐसा नहीं किया, और कुछ लोगों ने यह नहीं बताया कि उन्होंने ऐसा किया या नहीं। इसलिए, हमारे पास ऐसे लोग हैं जो इसके लिए कई अलग-अलग दृष्टिकोण अपना रहे हैं।

तो, हम एसईपी में वास्तव में क्या देख रहे हैं? क्या 2024 के अंत में अप्रत्याशित स्थिरता को आगे बढ़ाते हुए 2025 में मुद्रास्फीति के पूर्वानुमानों में संशोधन किया गया है, या टैरिफ या अतिरिक्त कर कटौती से मुद्रास्फीति में अस्थायी वृद्धि हुई है? या क्या? प्रेस कॉन्फ्रेंस में पॉवेल की टिप्पणी को देखते हुए, यह जानना भी असंभव है कि क्या औसत अधिकारी ने नई राजकोषीय नीतियों के बारे में धारणाएँ शामिल की थीं।

औसत में इस तरह की वृद्धि हुई कि 2025 में PCE मुद्रास्फीति 2024 के अंत में अपने स्तर से अधिक होने की उम्मीद है। मुद्रास्फीति पूर्वानुमानों की सीमा दिसंबर के पूर्वानुमान में 2.1% से बढ़कर 2.9% हो गई, जो सितंबर में 2.1% से बढ़कर 2.4% हो गई। नीतिगत मान्यताओं को काम करते हुए न देखना मुश्किल है, लेकिन हम नहीं जानते।

हम फेड अधिकारियों को आर्थिक पूर्वानुमान और मौद्रिक नीति में कुशल मानते हैं, लेकिन यह सोचने का कोई कारण नहीं है कि वे व्यक्तिगत रूप से राजकोषीय नीति का पूर्वानुमान लगाने में अच्छे हैं। कोई यह तर्क दे सकता है कि पॉवेल का कोई राजकोषीय नीति धारणा न रखने का तर्क बहुत मजबूत था। फिर भी, 19 पूर्वानुमानों में अलग-अलग नीतिगत मान्यताओं का जो मिश्रण हमें मिला, वह सबसे खराब संभावित परिणाम है। एसईपी ने बेसलाइन पूर्वानुमानों में अनावश्यक रूप से अनिश्चितता को शामिल किया और एसईपी को पूर्वानुमान के रूप में व्याख्या करना सामान्य से भी अधिक कठिन बना दिया। इसका क्या लाभ हुआ? यह एक अनंतिम योजना को भी व्यक्त करने के लिए बहुत कठोर है

जब बर्नानके ने एसईपी को "अनंतिम योजना" की पेशकश के रूप में संदर्भित किया, तो उन्हें पता था कि यह फेड की ओर से कोई वादा नहीं था और इसे इसके भविष्य के कार्यों को बाध्य नहीं करना चाहिए। यह अधिक पारदर्शिता की सेवा में था। यहाँ एक उदाहरण दिया गया है (2007 में):

उदाहरण के लिए, उस समय की अवधि के प्रश्न पर विचार करें जिसके दौरान एक केंद्रीय बैंक को मुद्रास्फीति में अवांछित वृद्धि के बाद मूल्य स्थिरता को बहाल करने का लक्ष्य रखना चाहिए। एक केंद्रीय बैंक जो रोजगार और मूल्य स्थिरता दोनों पर जोर देता है, जैसे कि फेडरल रिजर्व, तुरंत मुद्रास्फीति को कम करने या मूल्य स्थिरता की बहाली के लिए एक निश्चित समय सीमा स्थापित करने का प्रयास नहीं करेगा।

इसके बजाय, मुद्रास्फीति को पूरा करने के लिए आवश्यक इष्टतम अपेक्षित समय कई कारकों पर निर्भर करेगा, जिसमें मूल्य स्थिरता से प्रारंभिक विचलन का आकार, वास्तविक अर्थव्यवस्था की प्रारंभिक स्थिति (उदाहरण के लिए, बेरोजगारी का स्तर), क्या मुद्रास्फीति में वृद्धि क्षणिक या अधिक लगातार स्रोतों से हुई, मुद्रास्फीति की उम्मीदें किस हद तक अच्छी तरह से लंगर डाली गई हैं, आदि शामिल हैं।

ऐसी परिस्थितियों में, जिनमें मुद्रास्फीति कम करने की नीति आवश्यक है, विस्तारित आर्थिक अनुमान यह स्पष्ट करेंगे कि फेडरल रिजर्व मूल्य स्थिरता बनाए रखने के लिए प्रतिबद्ध है, लेकिन वे इस बारे में कुछ संकेत भी देंगे कि समिति अर्थव्यवस्था की स्थिति और दोहरे अधिदेश की आवश्यकताओं को देखते हुए मुद्रास्फीति कम करने की सबसे उपयुक्त गति के रूप में क्या देखती है।

2021 में मुद्रास्फीति बढ़ने के बाद से, SEP ने मुद्रास्फीति को 2% पर वापस लाने में अधिकांश फेड अधिकारियों के बीच धैर्य दिखाया है, लेकिन सार्वजनिक रूप से सामने आने वाले SEP से फेड अधिकारियों के बारे में ऐसी सूक्ष्म कहानी को वापस लेने में शुभकामनाएँ। FOMC के बयानों में आगे का मार्गदर्शन और अध्यक्ष पॉवेल के शब्द SEP की तुलना में कहीं अधिक उपयोगी स्रोत थे।

दिसंबर ने दिखाया कि कैसे "अनंतिम योजना" मौद्रिक नीति को जटिल बना सकती है। सितंबर SEP, जो वर्ष के अंत में आता है, मुद्रास्फीति और बेरोजगारी अनुमानों के आधार पर चौथी तिमाही में दरों के लिए एक योजना को निर्धारित करने की तरह दिखता है। दिसंबर की प्रेस कॉन्फ्रेंस में यह बात किसी की नज़र से नहीं छूटी कि मुद्रास्फीति और वृद्धि दर उम्मीद से ज़्यादा रही और बेरोज़गारी दर कम रही, लेकिन फ़ेड ने फिर से दरों में कटौती की।

पॉवेल का स्पष्टीकरण:

इसलिए, मैं कहूँगा कि आज का निर्णय काफ़ी नज़दीकी था, लेकिन हमने तय किया कि यह सही निर्णय था क्योंकि हमें लगा कि यह हमारे दोनों लक्ष्यों, अधिकतम रोज़गार और मूल्य स्थिरता की प्राप्ति को बढ़ावा देने के लिए सबसे अच्छा निर्णय था। हम जोखिमों को दो-तरफ़ा मानते हैं, बहुत धीमी गति से आगे बढ़ना और अनावश्यक रूप से आर्थिक गतिविधि और श्रम बाज़ार को कमज़ोर करना, या बहुत तेज़ी से आगे बढ़ना और अनावश्यक रूप से मुद्रास्फीति पर हमारी प्रगति को कमज़ोर करना।

[समर्थन में डेटा की चर्चा।] … इसलिए, मैं बस इतना कहूँगा, इसलिए याद रखें कि हम आज के इस निर्णय को पोस्टमीटिंग स्टेटमेंट में सीमा और समय की भाषा के साथ जोड़ते हैं जो संकेत देता है कि हम उस बिंदु पर या उसके निकट हैं जहाँ आगे के समायोजन की गति को धीमा करना उचित होगा।

मिनट और बाद में, ट्रांसक्रिप्ट में FOMC के बीच उनके संतुलन कार्य के बारे में एक सूक्ष्म बहस दिखाई देगी। यह SEP में संख्याओं की कुछ पंक्तियों से कभी भी प्राप्त की जा सकने वाली तुलना में अधिक सूक्ष्म है।

अंत में, पॉवेल फेड में SEP के आसपास तनाव बढ़ रहा है। फेड अपने निर्णयों में लंबे समय से "डेटा-संचालित" रहा है, लेकिन महामारी के बाद की अर्थव्यवस्था की जटिलताओं ने इसे पूर्वानुमानों की तुलना में डेटा पर भरोसा करने के लिए प्रेरित किया है। पॉवेल ने प्रेस कॉन्फ्रेंस में भी इतना ही स्वीकार किया, "मुझे लगता है कि अगले साल हम जो वास्तविक कटौती करेंगे, वह आज [SEP में] लिखी गई किसी भी चीज़ के कारण नहीं होगी, हम डेटा पर प्रतिक्रिया करने जा रहे हैं।" यह एक समझदारी भरा बयान है, लेकिन यह सवाल करता है कि बाजारों को SEP पर कितनी प्रतिक्रिया देनी चाहिए, भले ही यह एक मोटे तौर पर कार्य योजना हो।

सुरक्षा की झूठी भावना सुरक्षा न होने से भी बदतर है।

यह हमें 'लंबे समय तक' अंधेरे में छोड़ देता है

बर्नानके ने SEP को जो तीसरी भूमिका सौंपी, वह लंबी अवधि के बारे में चर्चा का समर्थन करना था। यह अब बहुत महत्वपूर्ण है क्योंकि फेड मौद्रिक नीति की प्रतिबंधात्मकता का आकलन करने की कोशिश करता है और संघीय निधि दर का टर्मिनल स्तर क्या होगा। डेटा के बाहर, तटस्थ दर (लंबी अवधि की दर) पर फेड अधिकारियों के विचार अगले साल मौद्रिक नीति के लिए सबसे महत्वपूर्ण इनपुट हो सकते हैं।

यहाँ, एसईपी में इस बात पर प्रकाश डालने की क्षमता है कि फेड अर्थव्यवस्था की इन संरचनात्मक विशेषताओं के बारे में कैसे सोच रहा है। दिसंबर एसईपी में, लंबी अवधि के फेड फंड दर के अनुमान 2.4% से 3.9% तक थे, जिसमें 3.0% औसत था।

महामारी शुरू होने के बाद से लंबे समय तक चलने वाले फेड फंड दर का औसत अनुमान 0.5 प्रतिशत अंक बढ़ गया है। हालाँकि, SEP यह नहीं बताता कि ऐसा क्यों हुआ। अन्य लंबे समय तक चलने वाले चर, जैसे कि जीडीपी वृद्धि या बेरोजगारी, में से कोई भी ऐसे तरीके से नहीं चला जो लंबे समय तक चलने वाले फंड दर में वृद्धि को समझाने में मदद कर सके। उच्च तटस्थ दर के लिए एक सामान्य व्याख्या उच्च संभावित उत्पादन वृद्धि हो सकती है, लेकिन SEP के अनुसार, फेड अधिकारी हाल ही में मजबूत वृद्धि को अस्थायी रूप से देखते हैं।

समापन में

आर्थिक अनुमानों के सारांश को प्रेरित करने वाला अधिक पारदर्शिता का लक्ष्य प्रशंसनीय है, लेकिन वास्तविकता इसके वादों से कम हो रही है। अच्छी बात यह है कि 2025 में, फेड अपने रणनीतिक ढांचे की समीक्षा करेगा। संचार नीति को काफी हद तक एक बार फिर से समीक्षा मिलने की उम्मीद है। 18 दिसंबर, 2024 से SEP एक अच्छा केस स्टडी होगा।

SEP के साथ मेरी मूल चिंता यह है कि यह एक व्यक्तिगत घटना है, जबकि मौद्रिक नीति एक टीम खेल है। एसईपी को नीति प्रक्रिया में इनपुट के रूप में अपनी भूमिका को अधिक स्पष्ट रूप से व्यक्त करने और अधिक सूक्ष्म व्याख्याएं प्रस्तुत करने का तरीका खोजना चाहिए। या एफओएमसी को एक सर्वसम्मत एसईपी तैयार करना चाहिए। एसईपी में औसत फेड पूर्वानुमान नहीं है और कभी नहीं होगा।

एसईपी का अप्रकाशित संस्करण, जो एफओएमसी बैठक प्रतिलेख के साथ छह साल बाद प्रकाशित होता है, आगे का रास्ता सुझा सकता है। सार्वजनिक एसईपी में अनुमानों के अलावा, फेड अधिकारियों के गुणात्मक कथन हैं जो उनके पूर्वानुमानों और उचित मौद्रिक नीति पथ की व्याख्या करते हैं। वास्तविक समय में जारी करने के लिए इन उत्तरों को व्यवस्थित और सारांशित करने के लिए प्राकृतिक भाषा प्रसंस्करण या जनरेटिव आर्टिफिशियल इंटेलिजेंस का उपयोग किया जा सकता है। यह लंबी अवधि के फेड फंड दर जैसे प्रमुख चर में परिवर्तनों पर टिप्पणी के लिए भी एक रास्ता होगा। नीति निर्माताओं को लगता है कि जो गतिशीलता चल रही है, वह विशिष्ट अनुमान से अधिक महत्वपूर्ण है। एफओएमसी बैठक में इन चर्चाओं से फेड अधिकारियों को लाभ होता है, लेकिन जनता के लिए छह साल का इंतजार करना बहुत लंबा है।

एसईपी के लक्ष्य सार्थक हैं, जो इसकी कमियों को और भी अधिक निराशाजनक बनाते हैं।