Brookfield ने AI चिप रेंटल बेट का विस्तार करने के लिए Ori Industries खरीदा

कमोडिटी की वापसी

रीसेंसी पूर्वाग्रह एक मज़ेदार चीज़ है। हाल के अतीत की तरह निकट भविष्य की उम्मीद करना मानवीय स्वभाव है। लेकिन हम सभी जानते हैं कि ऐसी चीजें नहीं होती जो हमेशा चलती हैं। और निवेशकों के लिए यह महंगा भी खतरनाक हो सकता है।

उदाहरण के लिए, दीर्घकालिक बांड लें। 10-वर्षीय ट्रेजरी पैदावार पिछले जुलाई से 0.54% से 1.66% तक तीन गुना से अधिक है। क्या इसका मतलब है कि 40 साल का बॉन्ड बुल मार्केट मर चुका है?

कहने के लिए मुश्किल है। हम केवल यह जानते हैं कि निश्चित रूप से बाधा के साथ। आप जानते हैं - रीसेंसी बायस।

अगर और कुछ नहीं है, तो बॉन्ड मार्केट हमें बता रहा है कि महंगाई फिर से एक चीज बनती जा रही है, इसके बावजूद कि फेड क्या टेलीग्राफ कर सकता है।

उपभोक्ता मूल्य सूचकांक (सीपीआई) के अनुसार, फरवरी में 12 महीने का बदलाव 1.7% था। और फिर भी, यदि आप बिजली, गैसोलीन, किराए का भुगतान या यहां तक कि खाने का उपयोग करते हैं, तो संभावना है कि आपका अनुभव काफी अलग रहा है।

ऊर्जा, रियल एस्टेट, लकड़ी, कृषि, धातु और उससे आगे पिछले मार्च से सभी आग पर हैं।

क्या यह एक नई वस्तु सुपर साइकिल की शुरुआत है? यह निश्चित रूप से ऐसा है।

मुद्रास्फीति के संकेत

जैसा कि मैंने कहा, बॉन्ड मार्केट, एक के लिए, मूल्य मुद्रास्फीति के गंभीर निशानियों को पकड़ रहा है। अगर मुझे यह अनुमान लगाना था कि क्यों, प्रोत्साहन, धन-मुद्रण, निकट-शून्य और नकारात्मक दर, साथ ही बड़े पैमाने पर पंच-अप पोस्ट कोविद -19 की मांग दिमाग से ऊपर होगी।

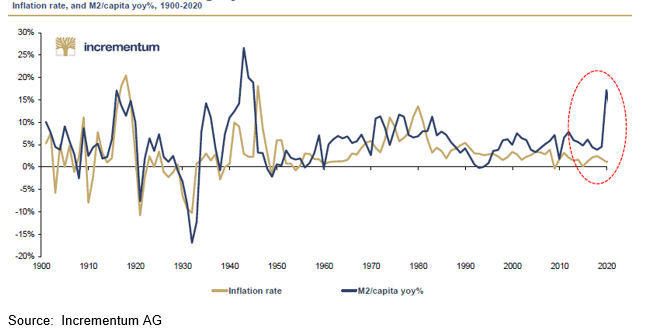

1970 के दशक से मौद्रिक विकास पहले से ही काफी निचले स्तर पर है। और हम जानते हैं कि मुद्रास्फीति पैसे की आपूर्ति का अनुसरण करती है, अक्सर अंतराल के साथ।

2008-2009 के वित्तीय संकट के बाद से धन वेग में लगातार गिरावट आई है, लेकिन यह महामारी की शुरुआत के बाद से पूरी तरह से कमजोर है। क्या यह नाटकीय तरीके से बदलने वाला है? निर्णय लेने से पहले, याद रखें रीसेंसी पूर्वाग्रह।

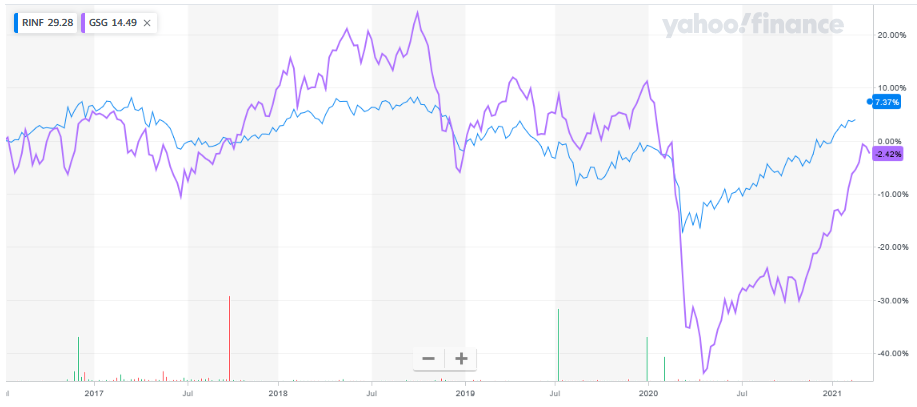

धन वेग में कमी के बावजूद, एक मजेदार बात हुई है। मुद्रास्फीति की उम्मीदों के साथ कमोडिटीज में तेजी रही है।

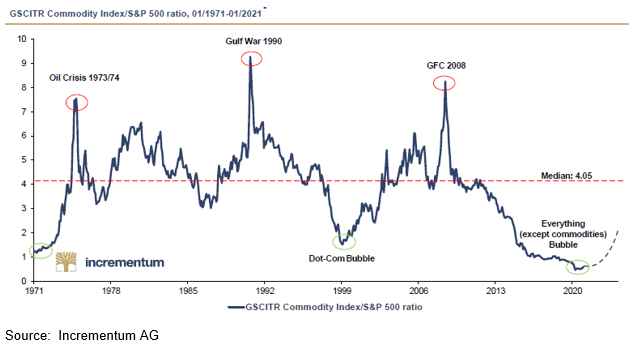

यह जानने का सबसे अच्छा तरीका है कि बड़ी तस्वीर में एक सेक्टर कहां खड़ा है, इसकी तुलना अन्य संपत्तियों से की जाए। और अधिक समय तक पीछे मुड़कर देखने से अक्सर शानदार दृष्टिकोण मिलता है। इसलिए मुझे यह अगले चार्ट से बिल्कुल प्यार है।

कमोडिटीज बढ़ रहे हैं

यह {{1088675|S&P Goldman Sachs (NYSE:GS) Commodity Index}} और S&P 500 के बीच का अनुपात है।

1972 के सभी तरीकों को देखते हुए, व्यापक स्टॉक मार्केट के सापेक्ष वस्तुएं कभी भी सस्ती नहीं हुई हैं। कभी नहीँ। इस अनुपात का औसत 50 वर्षों में 3.9 है। आज, यह 0.5 के पास बैठता है। लेकिन यह वृद्धि की ओर अग्रसर लगता है।

वस्तुओं को शेयरों के बनाम बस अपने औसत स्तर में वापस लाने के लिए, उन्हें लगभग 700% तक बढ़ने की आवश्यकता होगी। और याद रखें, वह समग्र सूचकांक और यह अंतर्निहित वस्तुएं हैं। कहने की जरूरत नहीं है, कुछ कमोडिटी दूसरों को पछाड़ देगी।

लेकिन उन कमोडिटीज को बनाने में शामिल कंपनियां अपने प्रॉफिट का फायदा उठाते हुए बेहतर रेवेन्यू हासिल करेंगी।

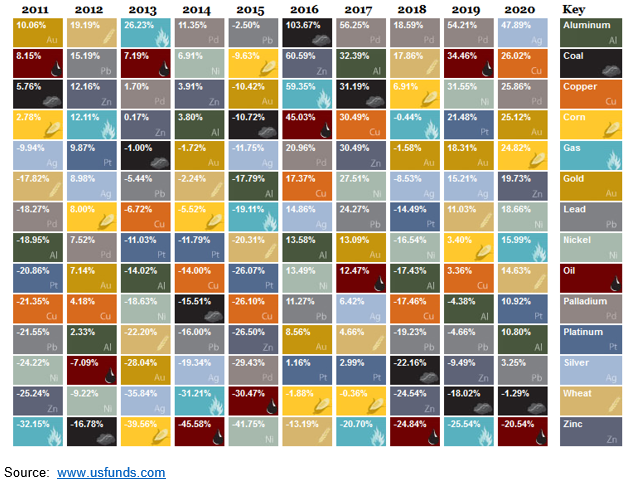

निम्न तालिका कई वस्तुओं के वार्षिक प्रदर्शन का वर्णन करती है।

जैसा कि आप देख सकते हैं, 2020 में निकल 19%, मकई 25%, जबकि पैलेडियम और तांबा दोनों 26% बढ़े। हाल ही में 2021 के कमोडिटीज आउटलुक में: स्ट्रक्चरल बुल मार्केट (18 नवंबर, 2020), गोल्डमैन सैक्स ने कहा:

"2020 के दशक को देखते हुए, हम मानते हैं कि 2000 के दशक में कमोडिटीज को चलाने वालों के लिए समान संरचनात्मक ताकतें खेल में हो सकती हैं।"

एक कमोडिटी सुपर साइकिल को एक बहु-दशक की प्रवृत्ति माना जाता है, जहां बुनियादी संसाधनों की एक विस्तृत श्रृंखला आपूर्ति की मांग में एक संरचनात्मक बदलाव के लिए बढ़ती कीमतों का आनंद लेती है। आमतौर पर, क्या होता है, कि कई वर्षों तक आपूर्ति रुक जाती है या गिर जाती है क्योंकि आर्थिक मांग खुद कमजोर या स्थिर होती है। हालांकि, एक बिंदु पर एक नया व्यापार चक्र शुरू होता है, और मांग उठती है, जबकि आपूर्ति तुरंत प्रतिक्रिया करने में असमर्थ है।

अधिकांश वस्तुओं का उत्पादन अत्यधिक पूंजी-गहन प्रयास है। इसका मतलब है कि उत्पादन को बढ़ाने और किसी भी नई परियोजनाओं को खोजने, अनुमति देने, और निर्माण में देरी का उल्लेख नहीं करने के लिए बहुत सारे पैसे। विशिष्ट देरी 10 साल या उससे अधिक के आदेश पर हो सकती है।

बढ़ती मांग को पूरा करने में असमर्थ आपूर्ति के साथ, कीमतें बढ़ती हैं। यह अर्थशास्त्र का 101 है। इसलिए उन वस्तुओं के उत्पादकों को अधिक राजस्व प्राप्त होता है, और उच्च लाभ प्राप्त होता है क्योंकि उनकी लागत स्थिर रहती है या अंतर्निहित वस्तु की तुलना में अधिक धीमी गति से बढ़ती है। और जैसा कि मुनाफे का विस्तार होता है, इसलिए उनके शेयर की कीमतें करें। मांग को पकड़ने के लिए आपूर्ति संघर्ष के रूप में आपके पास वर्षों के लिए एक ठोस प्रवृत्ति है। यह एक धर्मनिरपेक्ष बैल बाजार है।

नए जिंस सुपर साइकिल के लिए बीज की बुवाई क्या है? ड्राइवर कई हैं, जो संभावनाओं को पुष्ट करते हैं। पहले हमारे पास एक शिफ्ट है। उपरोक्त तालिका में, 14 वस्तुओं में से 12 को पिछले वर्ष लाभ मिला। 2019 में, यह सिर्फ 9 था। 2018 में, सिर्फ शीर्ष 3 जिंसों को लाभ मिल सकता है।

फिर हमारे पास सभी सामान्य संदिग्ध हैं: केंद्रीय बैंकों से शून्य ब्याज दरों और बॉन्ड-खरीद के पास, बड़े पैमाने पर सरकारी खर्च और घाटे, धन की आपूर्ति को तेजी से बढ़ाने के लिए चल रही छपाई, आबादी के बहुमत के लिए दिए जा रहे प्रोत्साहन चेक, विशाल बुनियादी ढाँचा, हरा ऊर्जा, और कोविद -19 लड़ाई और राहत खर्च।

ओह, और संभवतः अमेरिकी डॉलर में एक दीर्घकालिक भालू बाजार जिसमें वस्तुओं की कीमत होती है। साथ ही महामारी की वजह से बाहर जाने और खर्च करने में असमर्थ लोगों की सभी बढ़ी हुई मांग। मेरा मानना है कि बीते एक साल में बेस मेटल्स और एनर्जी में बड़ा फायदा यह है कि बाजार इस बात को भांप रहे हैं कि खपत और महंगाई की बाढ़ हमारे रास्ते आ रही है।

और गोल्डमैन सैक्स अकेले नहीं हैं। पोस्ट-महामारी वैश्विक आर्थिक सुधार के परिणामस्वरूप बैंक ऑफ अमेरिका ने भी कमोडिटी की कीमतों में वृद्धि का अनुमान लगाया है। जेपी मॉर्गन ने एक हालिया नोट में कहा कि धातु, ऊर्जा और कृषि की कीमतें बहु-वर्ष के उच्च स्तर पर पहुंच रही हैं, जो कमोडिटी सुपर चक्र का संकेत है जो कई वर्षों तक रह सकता है।

मैं सहमत हूँ। यही कारण है कि एक नए जिंस सुपर साइकिल के लिए स्थिति के लिए समय है। आखिरकार, वस्तुओं में कार्रवाई एक बतख की तरह दिखती है और बंद हो जाती है।

रीसेंसी पूर्वाग्रह का शिकार न हों।