कमोडिटीज के लिए ब्रेकआउट

WisdomTree Continuous Commodity Index Fund (NYSE:GCC) पिछले एक साल से काफी अधिक चल रहा है और पिछले सप्ताह अच्छा समय चल रहा है। जीसीसी ने 2.1% की छलांग लगाई, जो शुक्रवार (23 अप्रैल) को लगभग छह वर्षों में अपने उच्चतम मूल्य पर बंद हुई।

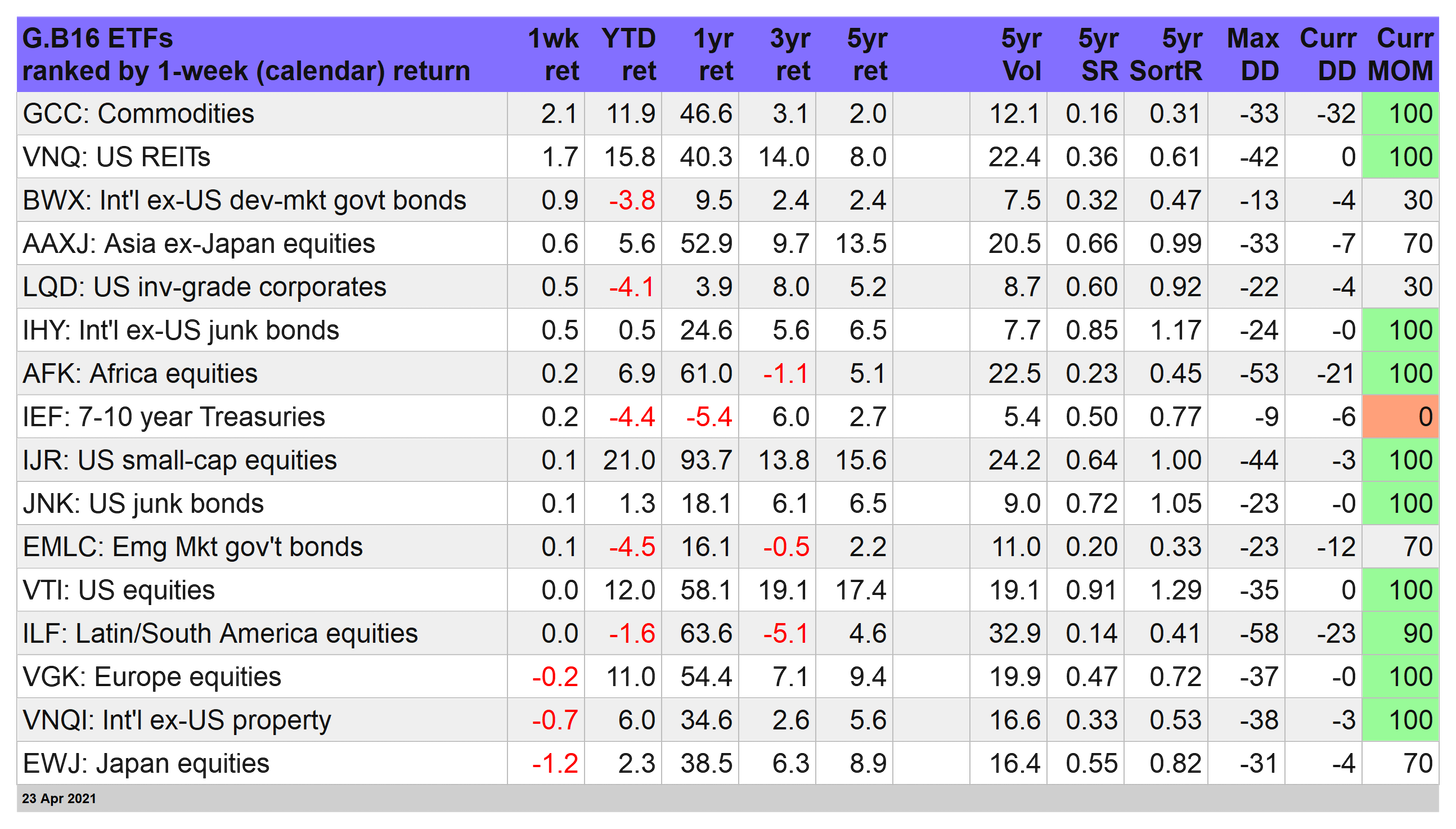

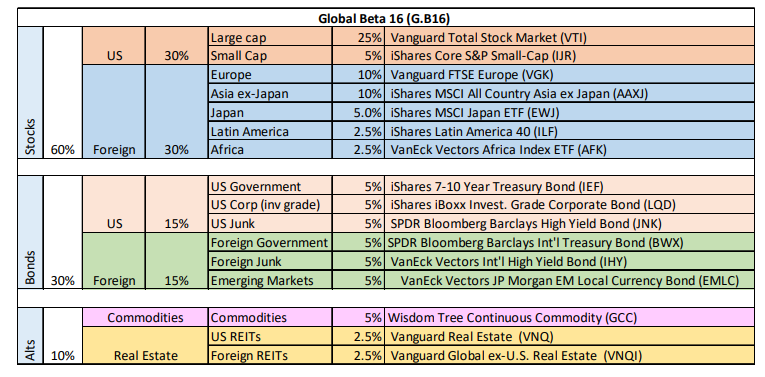

समान रूप से भारित जीसीसी ने हमारे 16-फंड अवसर सेट (नीचे तालिका देखें) के लिए साप्ताहिक प्रदर्शन दौड़ में भी शीर्ष स्थान हासिल किया। वर्ष के लिए अब तक, ईटीएफ लगभग 12% ऊपर है, प्रमुख संपत्ति वर्गों का प्रतिनिधित्व करने वाले हमारे प्राथमिक फंडों के लिए चौथा सबसे अच्छा प्रदर्शन करने वाला है।

हाल ही में कमोडिटी की कीमतों का एक बुलिश ड्राइवर: उम्मीद है कि मुद्रास्फीति बढ़ रही है। वस्तुओं के लिए एक अतिरिक्त बढ़ावा: अमेरिकी डॉलर कमजोर बना हुआ है: अमेरिकी डॉलर इंडेक्स शुक्रवार को एक महीने में अपने सबसे निचले स्तर पर बंद हुआ। ग्रीनबैक और कमोडिटीज नकारात्मक रूप से सहसंबंधित होते हैं, जो इस समय उत्तरार्द्ध के पक्षधर हैं।

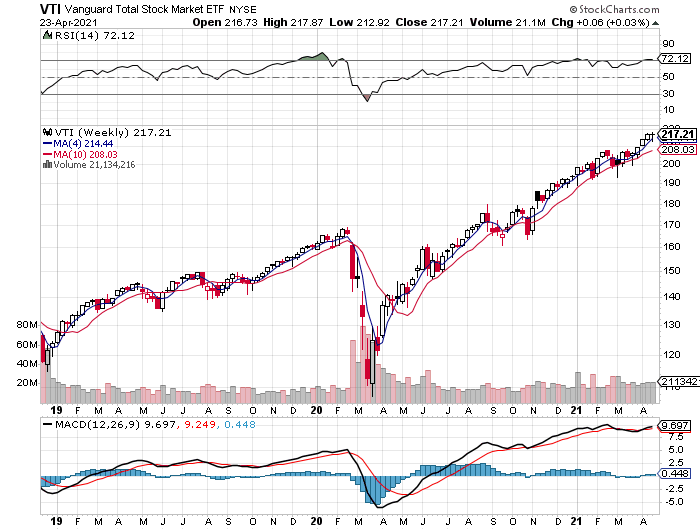

अमेरिकी इक्विटीज ने अपने चार-सप्ताह के जीतने वाले स्ट्रीक को तोड़ दिया, Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) के आधार पर सप्ताह में कोई बदलाव नहीं हुआ। विश्लेषकों का तर्क है कि अमेरिकी शेयरों में अधिकता है, शायद बुलबुला क्षेत्र में प्रवेश करने की बात। बहरहाल, ट्रेंडिंग के नजरिए से, ऐसा कोई संकेत नहीं है कि पार्टी खत्म होने वाली है।

इस बीच, ट्रेजरी में ताज़ा सुधार जारी है। मुद्रास्फीति का जोखिम बढ़ रहा हो सकता है, लेकिन अब तक iShares 7-10 Year Treasury Bond (NYSE:IEF) में रिबाउंड पर इसका कोई प्रभाव नहीं है, जो कि तीसरे सीधे सप्ताह के लिए बढ़ा। अभी के लिए, बॉन्ड बाजार अप्रभावित प्रतीत होता है कि उच्च मुद्रास्फीति अगले कई महीनों से परे है और "आधार प्रभाव" के कारण व्यापक रूप से अपेक्षित उछाल है।

पिछले हफ्ते सबसे कमजोर प्रदर्शन करने वाला: जापानी इक्विटीज। iShares MSCI Japan ETF (NYSE:EWJ) को एक तंग ट्रेडिंग रेंज में पकड़ा जाना जारी रहा, हालांकि पिछले सप्ताह इसे 1.2% तक खोने से नहीं रोका गया था।

ग्लोबल बीटा के लिए व्यापकता अभी भी बेहतर है

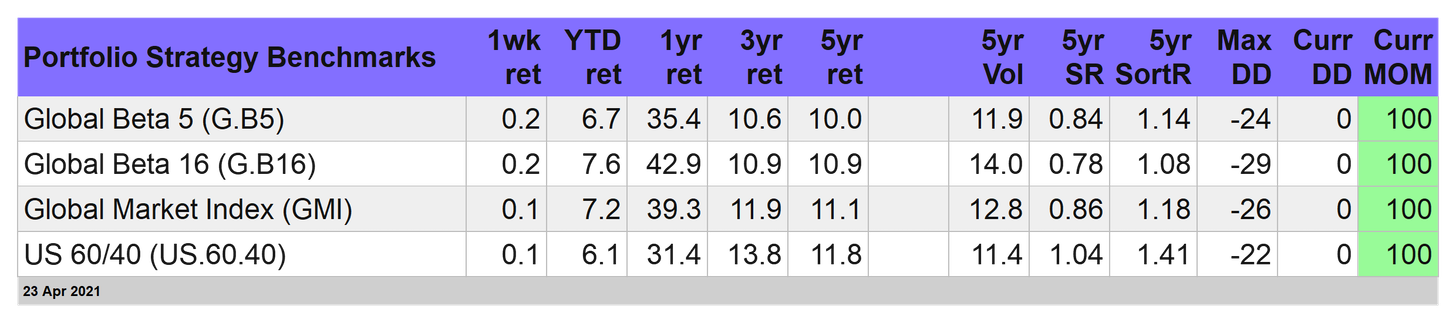

हमारे पोर्टफोलियो बेंचमार्क, हमारे 16-फंड अवसर सेट के आधार पर, (ऊपर तालिका देखें और नीचे दी गई तालिका), वर्ष दर वर्ष आगे बढ़ना जारी है। ग्लोबल बीटा 16 (जी.बी .16) के लिए 0.2% साप्ताहिक अग्रिम ने सूचकांक को 2021 के लिए अब तक की 7.6% की मजबूत रैली में उतार दिया। यह दूसरी सबसे अच्छी रणनीति बेंचमार्क परफॉर्मर से ऊपर है: ग्लोबल मार्केट इंडेक्स (जीएमआई), जो ईटीएफ का थोड़ा अलग सेट रखता है और यह एक अनमैन्ड, मार्केट-वेटेड पोर्टफोलियो है। सभी रणनीति नियमों और जोखिम मैट्रिक्स पर विवरण के लिए, इस सारांश को देखें।

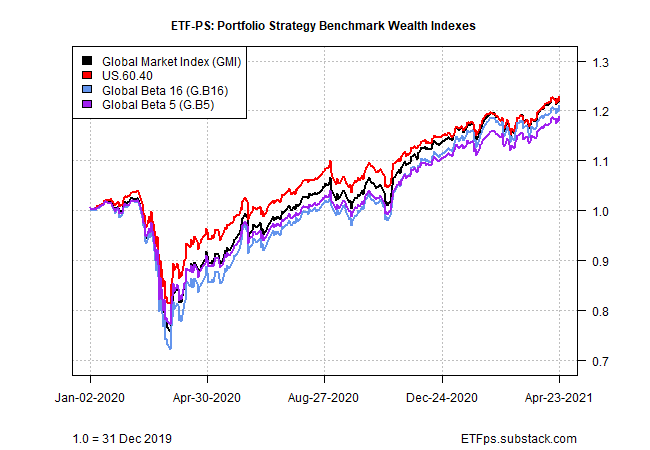

इस बीच, अमेरिका का ध्यान केंद्रित बेंचमार्क-परिचित 60/40 स्टॉक / बॉन्ड मिक्स (US.60.40) -कॉन्टिनियर इस साल पिछड़ गए, लेकिन कुल मिलाकर 6.1% साल-दर-साल कुल रिटर्न दर्ज किया। जैसा कि हमने पिछले सप्ताह उल्लेख किया है, हाल ही में विदेशी परिसंपत्तियों (और अमेरिकी स्टॉक और बॉन्ड से परे अन्य परिसंपत्ति वर्गों) में पुनरुद्धार अमेरिका-केंद्रित निवेश के लिए एक अपरिचित चुनौती दे रहा था: अपेक्षाकृत कमजोर परिणाम।

क्या हम एक लंबे सापेक्ष प्रदर्शन सूखे के बाद वैश्विक परिसंपत्ति आवंटन के लिए प्रभुत्व के एक विस्तारित रन के भोर में हैं? अस्पष्ट, लेकिन पिछले सप्ताह ने यह सोचने का एक और कारण पेश किया कि संपत्ति के आवंटन में अमेरिका की सभी चीजों का प्रभुत्व भविष्य के लिए समाप्त हो सकता है।