बाजारों के लिए कठिन सप्ताह

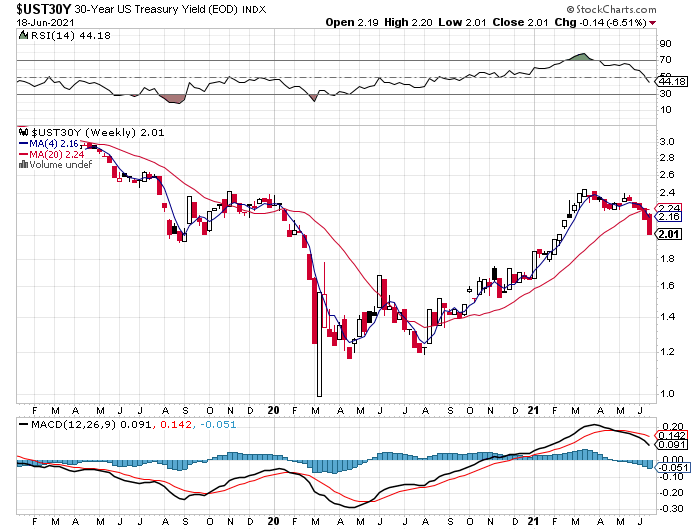

इसे फेडरल रिजर्व पर दोष दें। बुधवार की नीति बैठक के बाद, जिसने भीड़ को इस संभावना के प्रति सचेत किया कि ब्याज दरों में बढ़ोतरी पहले की तुलना में करीब हो सकती है, इस सप्ताह के कारोबार के अंत तक (जून 18 के माध्यम से) लगभग सब कुछ खो गया। सभी रणनीति नियमों और जोखिम मेट्रिक्स के विवरण के लिए, यह सारांश देखें।

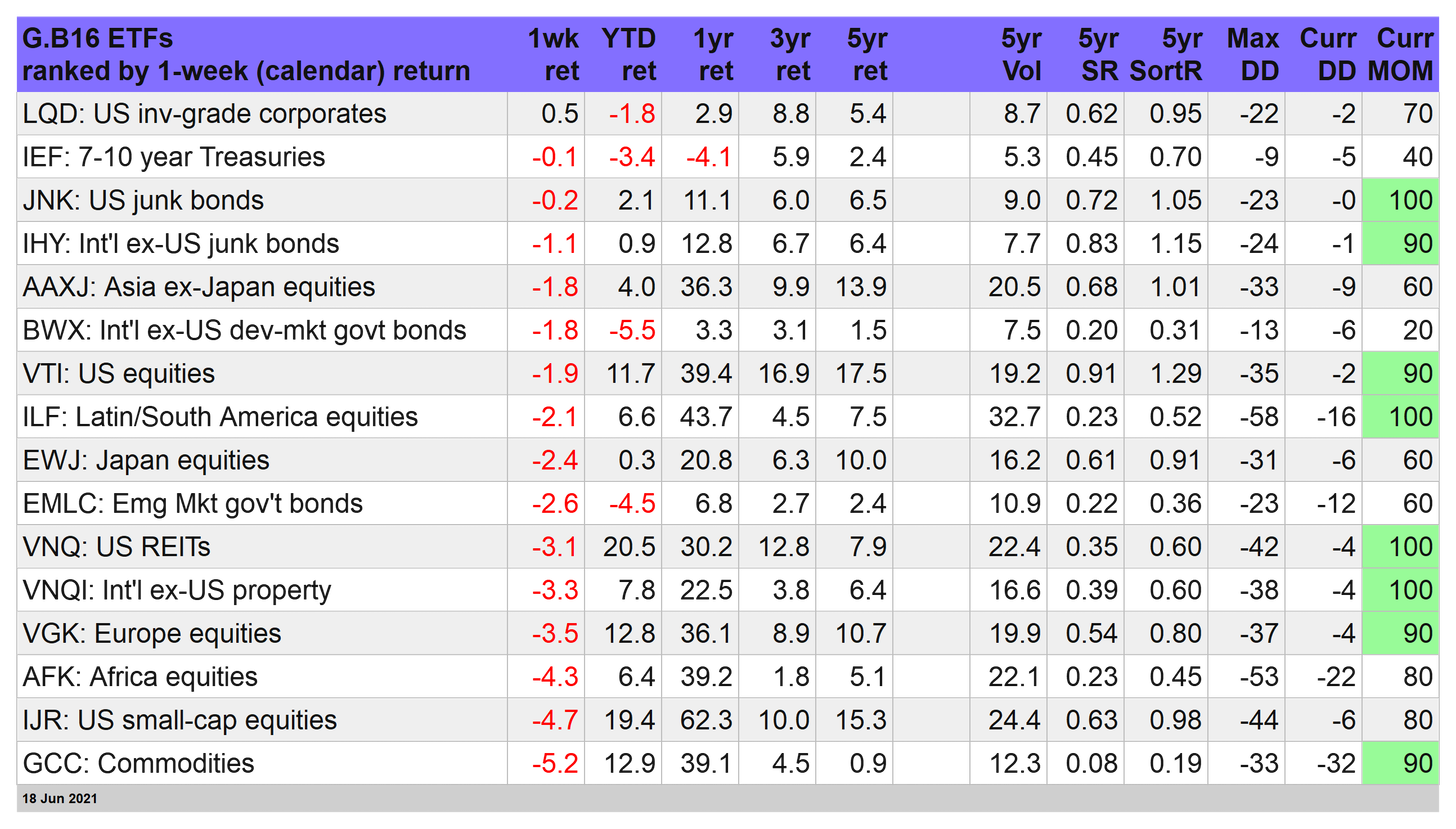

हमारे 16-निधि अवसर सेट के लिए स्पष्ट अपवाद: यूएस निवेश-ग्रेड क्रेडिट। वास्तव में, iShares iBoxx $ Investment Grade Corporate Bond ETF (NYSE:LQD) मई के मध्य में शुरू हुई रैली को आगे बढ़ाया।

LQD पिछले हफ्ते 0.5% बढ़ा, फंड का लगातार पांचवां साप्ताहिक लाभ। इस वृद्धि ने ईटीएफ को फरवरी के बाद से अपने उच्चतम स्तर पर पहुंचा दिया। कौन कहता है कि बांड अब विविधीकरण लाभ नहीं देते हैं?

एक आख्यान दौर बना रहा है: निवेश-ग्रेड कॉर्पोरेट अधिक आकर्षक हो गए हैं क्योंकि बाजार हाल ही में मुद्रास्फीति की वृद्धि को देखता है, यह तर्क देता है कि यह क्षणिक है। यदि हां, तो तुलनीय कोषागारों की तुलना में कॉरपोरेट्स पर उच्च प्रतिफल आखिरकार मजबूर कर रहा है।

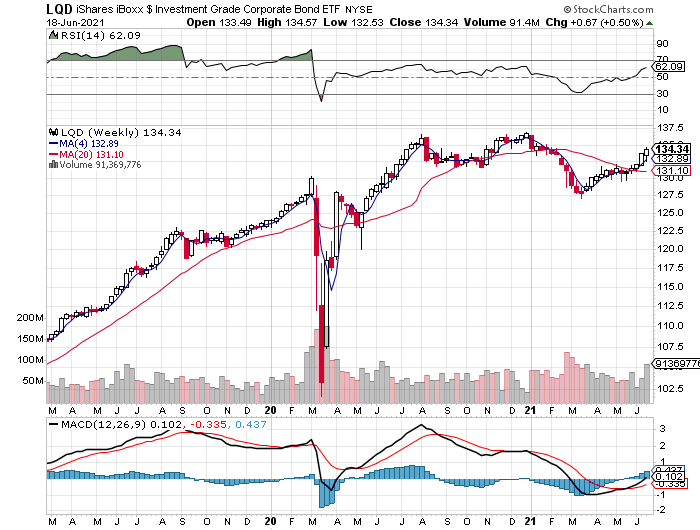

मॉर्निंगस्टार डॉट कॉम: 2.58% बनाम 0.89% के अनुसार, निश्चित रूप से LQD के पक्ष में इसके ट्रेजरी समकक्ष - iShares 7-10 Year Treasury Bond}} ETF (NASDAQ:IEF) की पिछली 12-महीने की अवधि के लिए प्रसार है।

यील्ड काफी कम होने के बावजूद, आईईएफ ने पिछले हफ्ते काफी अच्छा प्रदर्शन किया, दूसरे सर्वश्रेष्ठ (यद्यपि थोड़ा नकारात्मक) साप्ताहिक प्रदर्शन पोस्ट किया।

पिछले हफ्ते बांड में भीड़ थोड़ी अजीब थी जब आप मानते हैं कि जोखिम वाली संपत्तियों की व्यापक बिक्री इस डर से शुरू हुई थी कि फेड हाल की समयरेखा अपेक्षाओं से पहले मौद्रिक नीति को कड़ा करना शुरू कर सकता है।

कुछ खातों के अनुसार, यह बांडों से दूर रहने का संकेत है। लेकिन सख्त नीति आर्थिक विकास पर असर डाल सकती है, कम से कम हाशिये पर। सबसे खराब स्थिति में, उच्च दरें अर्थव्यवस्था को मंदी की ओर ले जाती हैं।

यह निकट भविष्य के लिए कोई खतरा नहीं है, लेकिन अंतर्निहित अवधारणा बांड की मांग को पूरा करने के लिए पर्याप्त हो सकती है, कम से कम अभी के लिए। और भी अधिक यदि भीड़ को लगता है कि दर वृद्धि मामूली (और अभी भी दूर) होगी, जबकि मुद्रास्फीति स्थिर रहती है (हाल ही में इसके विपरीत साक्ष्य के बावजूद)।

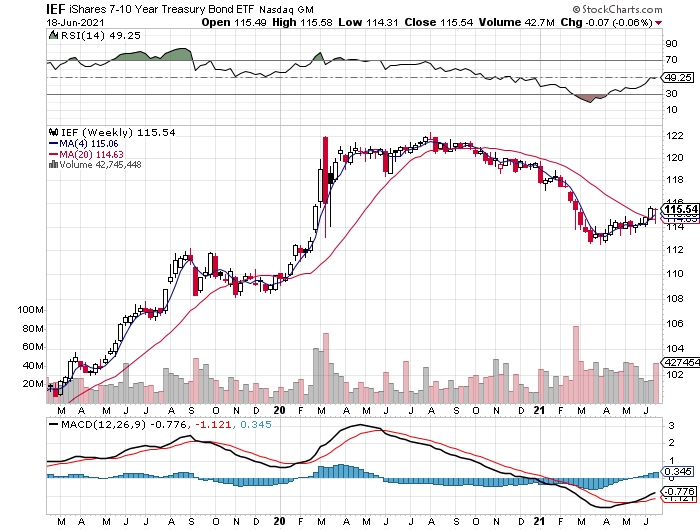

आपका पसंदीदा पूर्वानुमान जो भी हो, ट्रेजरी यील्ड का रुझान निर्णायक रूप से नीचे रहा। 10 साल के नोट पर दर लगातार चौथे सप्ताह गिरकर 1.45% हो गई। लॉन्ग बॉन्ड और भी गिर गया: 30 साल की यील्ड घटकर 2.01% हो गई, जो चार महीने का निचला स्तर है।

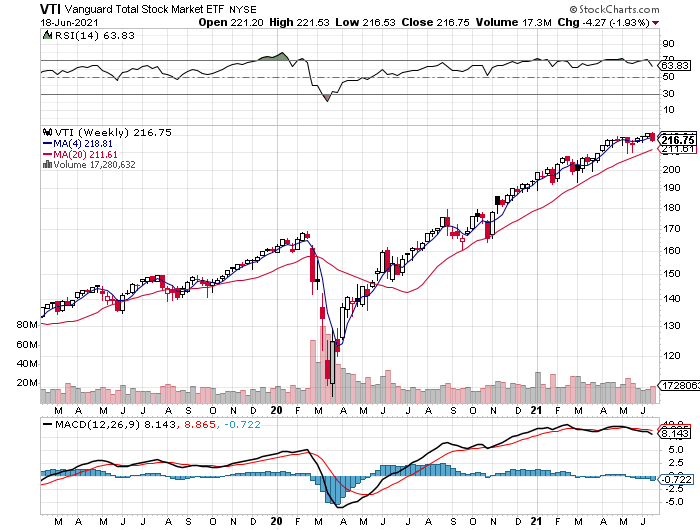

बांड फिर से पक्ष में हो सकते हैं, लेकिन स्टॉक, आरईआईटी और कमोडिटीज को अचानक बोली पकड़ने में मुश्किल हो रही है। इन मोर्चों पर लाल स्याही हमारे अवसर सेट के लिए सर्वव्यापी थी। Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) के माध्यम से सप्ताह में यूएस स्टॉक कुल मिलाकर 1.9% गिर गया, तीन सीधे लाभ के बाद फंड का पहला साप्ताहिक नुकसान।

गिरावट कहीं और अधिक गहरी हो गई, जिसमें Vanguard Real Estate Index Fund ETF Shares (NYSE:VNQ) के माध्यम से यूएस रियल एस्टेट निवेश ट्रस्टों के लिए 3.1% की हानि शामिल है।

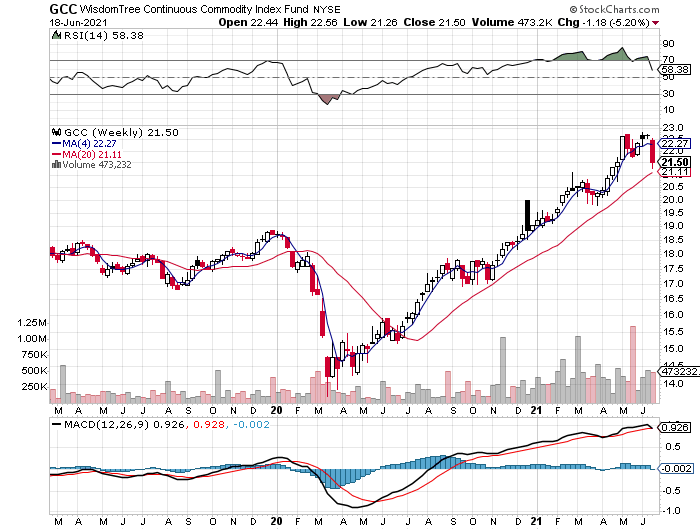

यूएस स्मॉल-कैप स्टॉक- iShares Core S&P Small-Cap ETF (NYSE:IJR) - और भी आगे, पिछले सप्ताह 4.7% गिर गया। बड़ा हारने वाला: WisdomTree Continuous Commodity Index Fund (NYSE:GCC) के माध्यम से कमोडिटीज, जिसे 5.2% सुधार का सामना करना पड़ा।

बड़ा सवाल यह है कि क्या रिस्क-ऑफ की अचानक वापसी शासन में बदलाव की शुरुआत है? इसका उत्तर देने में कुछ समय लगने वाला है, लेकिन हमारा प्रारंभिक अनुमान, नहीं—यह एक विस्तारित सुधार की शुरुआत नहीं है। लेकिन तड़का हुआ बाजार शायद आगे है और देर से आसान, वस्तुतः नॉन-स्टॉप लाभ इतिहास हो सकता है।

एक पूर्वानुमान जिसके साथ हम सबसे अधिक सहज हैं: जोखिम प्रीमियम अर्जित करना वर्ष की दूसरी छमाही बनाम पहले छह महीनों में बहुत कठिन होने वाला है।

पोर्टफोलियो बेंचमार्क दर्द महसूस करते हैं

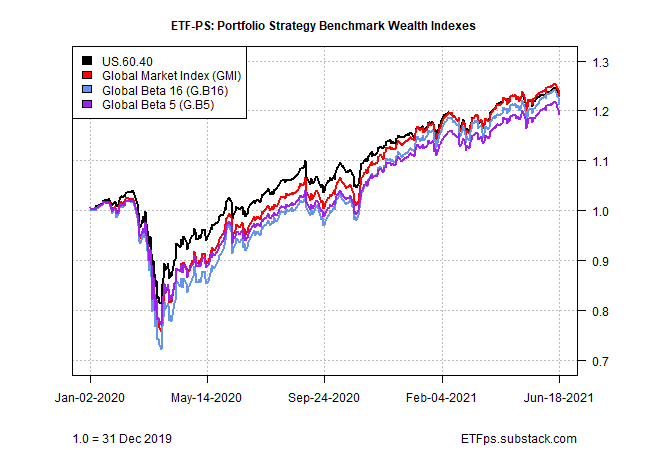

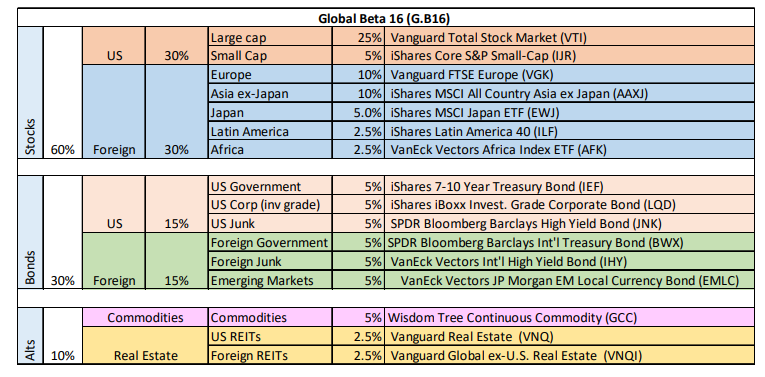

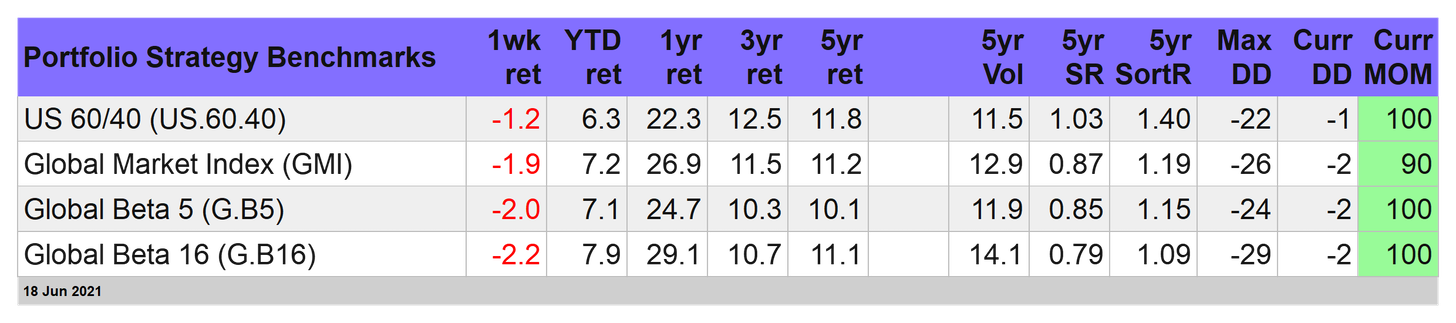

विदेशी संपत्तियों को अमेरिकी बाजारों की तुलना में अधिक नुकसान हुआ, जो हमारे मुख्य बेंचमार्क: ग्लोबल बीटा 16 (जी.बी16) पर भारी पड़ा। यह निष्क्रिय रणनीति (वर्ष के अंत में पुनर्संतुलन के अलावा) पिछले सप्ताह 2.2% गिर गई (संपत्ति आवंटन के लिए नीचे दी गई तालिका देखें)।

इसके विपरीत, यूएस 60/40 बेंचमार्क (US.60.40) में 1.2% की गिरावट के साथ कम नुकसान हुआ।

साल-दर-साल के परिणामों के लिए सभी रणनीति बेंचमार्क सकारात्मक इलाके में आराम से बने रहे। G.B16 अभी भी 2021 में 7.9% की बढ़त के साथ आगे था। लेकिन सप्ताह के अचानक भाग्य के उलट होने के बाद, यह मान लेना कठिन हो रहा है कि अप्रबंधित बीटा जोखिम सहज नौकायन का आनंद लेगा।

आगे और आगे के सप्ताह के लिए व्यापार का पहला क्रम: बाजार लेंस के माध्यम से मौद्रिक नीति जोखिम की व्याख्या करने का निर्णय लेना। एक स्पष्ट दृष्टिकोण के लिए निहितार्थों को सुलझाने के लिए अधिक आर्थिक डेटा की आवश्यकता होती है। इस बीच, परेशानी के नए संकेतों के लिए भीड़ हाई अलर्ट पर है।

ट्रुइस्ट एडवाइजरी सर्विसेज के मुख्य बाजार रणनीतिकार कीथ लर्नर ने ग्राहकों को एक नोट में सलाह दी, "कुछ निवेशकों का डर यह है कि अगर फेड ने मुद्रास्फीति के दबाव को शांत करने में मदद की उम्मीद से जल्द ही नीति को मजबूत किया, तो यह भविष्य के आर्थिक विकास को प्रभावित कर सकता है।"