ट्रंप के टैरिफ झटके से एशिया के शेयरों में गिरावट; हांगकांग, दक्षिण कोरिया आगे बढ़े

Manulife Financial (NYSE:MFC) कुल संपत्ति के हिसाब से कनाडा की सबसे बड़ी बीमा कंपनी है। वार्षिकी सहित विभिन्न प्रकार के बीमा के साथ, कंपनी धन प्रबंधन सेवाओं की एक श्रृंखला प्रदान करती है।

एमएफसी अपनी अधिकांश वृद्धि अपने धन और परिसंपत्ति प्रबंधन (डब्ल्यूएएम) पक्ष से आने की योजना बना रहा है। हाल के वर्षों में कम ब्याज का माहौल बीमा कंपनियों के लिए कठिन रहा है और एमएफसी कोई अपवाद नहीं है। ब्याज दर आउटलुक पर अनिश्चितता एमएफसी के लिए कमाई की उम्मीदों को बाधित कर रही है।

Manulife भौगोलिक रूप से अच्छी तरह से विविध है और बीमा और WAM व्यवसाय दोनों में प्रत्याशित वृद्धि एशिया से आने की उम्मीद है। वैश्विक स्तर पर, MFC का WAM व्यवसाय प्रबंधन और प्रशासन के तहत संपत्ति में $1 ट्रिलियन डॉलर से अधिक है। आगे देखते हुए, MFC के लिए बुल नैरेटिव बढ़ती ब्याज दरों और WAM में पर्याप्त वृद्धि पर निर्भर करता है।

5 मई को YTD 22.16 के उच्च स्तर पर बंद होने के बाद, शेयर 10% गिरकर $19.91 के मौजूदा मूल्य पर पहुंच गए हैं। 31 दिसंबर, 2020 को 17.82 डॉलर पर बंद होने के बाद, YTD के लिए शेयर 11.7% ऊपर हैं।

स्रोत: Investing.com

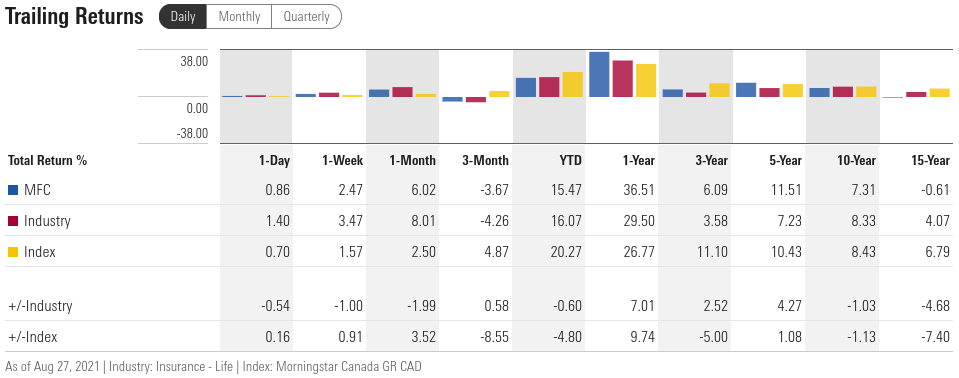

लंबी अवधि में, एमएफसी का कुल रिटर्न कम रहा है और 15 साल का कुल रिटर्न थोड़ा नकारात्मक है। हाल ही में, 1-, 3-, और 5 वर्षों में, MFC ने जीवन बीमा उद्योग से बेहतर प्रदर्शन किया है, हालांकि ये रिटर्न यू.एस. इक्विटी मार्केट और यू.एस. वित्तीय क्षेत्र द्वारा प्रदान किए गए रिटर्न से काफी नीचे हैं।

उदाहरण के लिए, iShares U.S. Financials ETF (NYSE:IYF) ने पिछले 3-, 5- और 10-वर्ष की अवधि में प्रति वर्ष 13% से अधिक का रिटर्न दिया है।

स्रोत: Morningstar

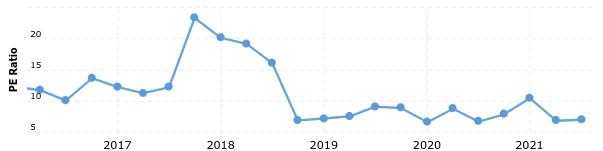

एमएफसी एक वैल्यू स्टॉक है, जिसका टीटीएम पी/ई 6.9 और 4.5% डिविडेंड यील्ड है। पी/ई अनुपात 2018 के अंत से बहुत स्थिर रहा है। पिछले 3- और 5-वर्ष की अवधि में, वार्षिक लाभांश वृद्धि दर लगभग 11% है। गॉर्डन ग्रोथ मॉडल के दृष्टिकोण से, MFC को लगभग 15% के रिटर्न की उम्मीद करनी चाहिए थी, यदि अनुगामी लाभांश वृद्धि दर को आगे बढ़ाया जा सकता है।

स्रोत: Macrotrends.com

न तो एमएफसी और न ही इसके उद्योग को आमतौर पर बहुत अधिक विकास क्षमता वाला माना जाता है। मौजूदा बुल मार्केट में स्टॉक के पिछले कुल रिटर्न पर निवेशकों का ध्यान नहीं जाएगा। पिछले पी/ई के आधार पर, एमएफसी हाल के वर्षों के सापेक्ष कम मूल्यांकित नहीं दिखता है।

एमएफसी पर एक दृष्टिकोण तैयार करने के लिए, मैं आम सहमति दृष्टिकोण के दो रूपों पर भरोसा करता हूं। पहला प्रसिद्ध सर्वसम्मति रेटिंग और वॉल स्ट्रीट विश्लेषकों का 12 महीने का मूल्य लक्ष्य है। दूसरा बाजार-निहित दृष्टिकोण है, ऑप्शन बाजार का आम सहमति दृश्य जैसा कि स्ट्राइक कीमतों की एक सीमा पर कॉल और पुट ऑप्शन की कीमतों में परिलक्षित होता है।

एक ऑप्शन की कीमत इस संभावना के बारे में बाजार की आम सहमति के दृष्टिकोण का प्रतिनिधित्व करती है कि कीमत आज से लेकर ऑप्शन की समाप्ति तिथि तक एक विशिष्ट स्तर (स्ट्राइक प्राइस) से ऊपर (कॉल ऑप्शन) या नीचे (पुट ऑप्शन) से नीचे गिर जाएगी। स्ट्राइक की एक सीमा और एक सामान्य समाप्ति तिथि पर कॉल और पुट का विश्लेषण करके, अब और समाप्ति तिथि के बीच संभावित मूल्य रिटर्न की संभावनाओं के ऑप्शन बाजार के समग्र दृष्टिकोण का अनुमान लगाना संभव है।

जो लोग इस अवधारणा से अपरिचित हैं, उनके लिए मैंने प्रासंगिक वित्तीय साहित्य के लिंक सहित एक सिंहावलोकन पोस्ट लिखा है।

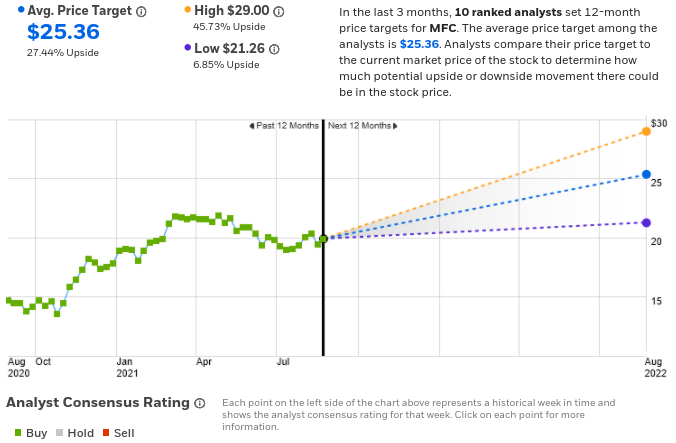

एमएफसी के लिए वॉल स्ट्रीट आम सहमति आउटलुक

वॉल स्ट्रीट सर्वसम्मति दृष्टिकोण की ईट्रेड की गणना 10 रैंक वाले विश्लेषकों के विचारों को जोड़ती है जिन्होंने पिछले 90 दिनों के भीतर राय प्रकाशित की है। आम सहमति रेटिंग तेज है और आम सहमति 12 महीने का मूल्य लक्ष्य मौजूदा कीमत से 27.4% अधिक है। यहां तक कि सबसे कम विश्लेषक मूल्य लक्ष्य मौजूदा कीमत से 6.9% अधिक है। सर्वसम्मति मूल्य लक्ष्य से निहित मूल्य प्रशंसा 12-महीने के अनुगामी रिटर्न से थोड़ा कम है, लेकिन लंबी अवधि के ऐतिहासिक रिटर्न से कहीं अधिक है।

स्रोत: eTrade

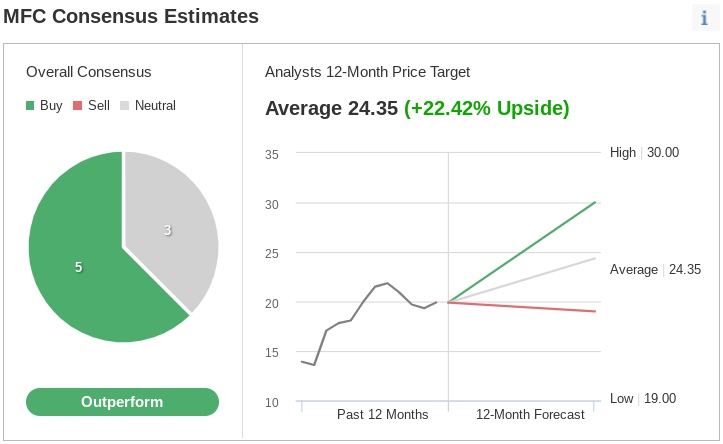

Investing.com का वॉल स्ट्रीट सर्वसम्मति का संस्करण 8 विश्लेषकों के विचारों को एकत्रित करता है। आम सहमति रेटिंग बुलिश है और कोई भी विश्लेषक एमएफसी को तटस्थ से नीचे की रेटिंग नहीं देता है। आम सहमति 12 महीने का मूल्य लक्ष्य मौजूदा कीमत से 22.4% अधिक है।

स्रोत: Investing.com

एमएफसी के लिए मार्केट-इंप्लाइड आउटलुक

मैंने कई स्ट्राइक और दो समाप्ति तिथियों पर कॉल और पुट ऑप्शन की कीमतों का विश्लेषण किया है। 21 जनवरी, 2022 को समाप्त होने वाले विकल्प अगले 4.74 महीनों के लिए बाजार-अंतर्निहित दृष्टिकोण प्रदान करते हैं और 18 मार्च, 2022 को समाप्त होने वाले अगले 6.57 महीनों के लिए बाजार-निहित दृष्टिकोण प्रदान करते हैं। मैंने 2022 की शुरुआत में एक दृश्य प्रदान करने के लिए इन दो समाप्ति तिथियों के साथ विकल्पों का विश्लेषण किया और फिर थोड़ी लंबी अवधि के लिए बाजार निहित दृष्टिकोण में स्थिरता की जांच करने के लिए।

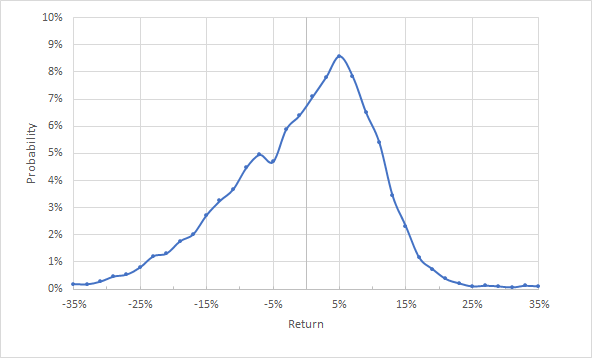

बाजार-निहित दृष्टिकोण की मानक प्रस्तुति मूल्य वापसी का एक संभाव्यता वितरण है, ऊर्ध्वाधर अक्ष पर संभावना और क्षैतिज पर मूल्य वापसी के साथ।

स्रोत: ई-ट्रेड से ऑप्शन उद्धरणों का उपयोग करते हुए लेखक की गणना

अगले 4.74 महीनों के लिए बाजार-निहित दृष्टिकोण सकारात्मक मूल्य रिटर्न के पक्ष में काफी झुका हुआ है। चोटी की संभावना इस अवधि में 5% की कीमत वापसी से मेल खाती है। इस वितरण से औसत मूल्य वापसी (ऊपर वापसी की 50% संभावना / नीचे वापसी होने की 50% संभावना) 1% है। इस बाजार-निहित दृष्टिकोण से प्राप्त वार्षिक अस्थिरता 24% है। यह एक व्यक्तिगत स्टॉक के लिए काफी कम है। यह बाजार-निहित दृष्टिकोण काफी बुलिश है।

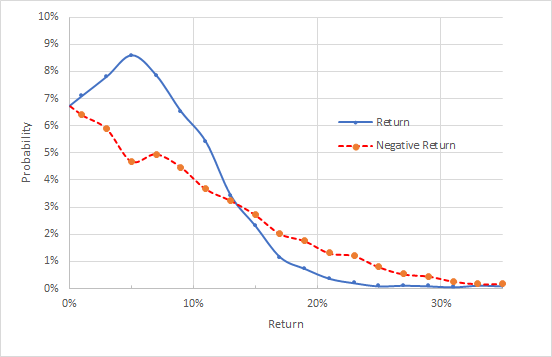

समान परिमाण के सकारात्मक और नकारात्मक रिटर्न की संभावनाओं की तुलना करना आसान बनाने के लिए, मैं ऊर्ध्वाधर अक्ष के बारे में वितरण के नकारात्मक रिटर्न पक्ष को घुमाता हूं (नीचे चार्ट देखें)।

वितरण के नकारात्मक पक्ष को ऊर्ध्वाधर अक्ष के बारे में घुमाया गया है (स्रोत: ईट्रेड से विकल्प उद्धरणों का उपयोग करके लेखक की गणना)

यह दृश्य दर्शाता है कि सकारात्मक रिटर्न होने की संभावना सबसे संभावित परिणामों की एक श्रृंखला के लिए नकारात्मक रिटर्न की तुलना में काफी अधिक है (रेंज में रिटर्न +/- 10%), जो एक बुलिश व्यू का समर्थन करता है। बड़े-परिमाण रिटर्न (+/- 15% या अधिक) के लिए नकारात्मक रिटर्न की संभावना सकारात्मक रिटर्न की तुलना में अधिक है, लेकिन ये कुल मिलाकर, कम संभावना वाले परिणाम हैं।

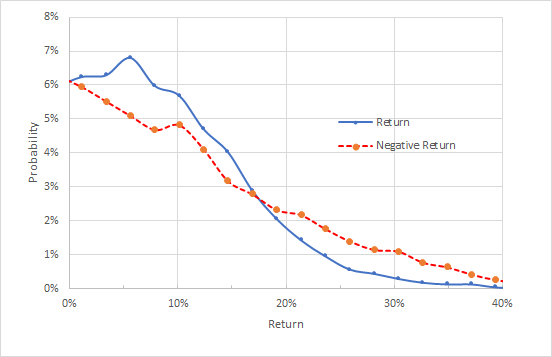

एमएफसी के लिए बाजार-अंतर्निहित दृष्टिकोण की व्याख्या करने में एक सीमा यह है कि इस स्टॉक पर विकल्प व्यापार हल्का है। यह दृष्टिकोण की सार्थकता में विश्वास को कम करता है। जब मैंने मार्च में समाप्त होने वाले विकल्पों का विश्लेषण किया, हालांकि, सकारात्मक मूल्य रिटर्न की संभावना में एक मजबूत झुकाव के साथ, दृष्टिकोण गुणात्मक रूप से समान है।

वितरण के नकारात्मक पक्ष को ऊर्ध्वाधर अक्ष के बारे में घुमाया गया है (स्रोत: ईट्रेड से ऑप्शन उद्धरणों का उपयोग करके लेखक की गणना)

इस लंबी अवधि के दौरान, शिखर संभावना 5.6% की कीमत वापसी के लिए है और वार्षिक अस्थिरता 23% है। यह बुलिश मार्केट-निहित दृष्टिकोण आश्वस्त करने वाला है, लेकिन हल्के ऑप्शन ट्रेडिंग के कारण परिणामों में समग्र विश्वास मामूली है।

सारांश

हाल के वर्ष बीमा कंपनियों के लिए चुनौतीपूर्ण रहे हैं, मुख्यतः कम ब्याज दरों के कारण। एमएफसी ने इस कारोबारी माहौल का जवाब वेल्थ एंड एसेट मैनेजमेंट (डब्ल्यूएएम) के विस्तार पर ध्यान केंद्रित करके दिया है, जो उच्च मार्जिन के साथ व्यापार लाइनों का एक समूह है।

मौजूदा आय की तुलना में शेयर सस्ते हैं लेकिन उच्च गुणक तेजी से आय वृद्धि के प्रमाण पर निर्भर करते हैं। अभी तक, बाजार असंबद्ध प्रतीत होता है।

एमएफसी का अनुसरण करने वाले इक्विटी विश्लेषकों की आम सहमति राय उल्लेखनीय रूप से बुलिश है, हालांकि, अपेक्षित 12-महीने की कीमत 20% से अधिक की सराहना के साथ है। एमएफसी के लिए 2022 की शुरुआत में बाजार-निहित दृष्टिकोण भी तेज है, अगले छह महीनों में शिखर संभावना मूल्य 5% -6% पर वापसी के साथ। ऑप्शंस से प्राप्त वार्षिक अस्थिरता लगभग 24% है।

एनालिस्ट सर्वसम्मति मूल्य लक्ष्य को अंकित मूल्य पर लेते हुए, MFC ने 24% की अस्थिरता के साथ 20%+ की कीमत वापसी की उम्मीद की है। मैं आधे से अधिक अस्थिरता वाले स्टॉक के लिए अपेक्षित रिटर्न को आकर्षक मानता हूं, इसलिए एमएफसी एक मजबूत खरीद की तरह दिखता है।

हालांकि, उस तेजी के दृष्टिकोण को देखते हुए, ब्याज दरें कब बढ़ेंगी, इसे लेकर काफी अनिश्चितता है। बाजार-अंतर्निहित दृष्टिकोण भी तेज है, स्टॉक में मध्यम अपेक्षित अस्थिरता है और, 4.5% डिविडेंड यील्ड को न भूलें। मैं ऑप्शन ट्रेडिंग गतिविधि के निम्न स्तर के कारण बाजार-निहित दृष्टिकोण को आंशिक रूप से छूट देता हूं। मैं कुल मिलाकर बुलिश हूं, लेकिन मुझे विश्लेषक की आम सहमति के रूप में उच्च मूल्य वापसी की उम्मीद नहीं है।