ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था।

- तांबा, सीसा और निकल में 2021 के उच्च स्तर के बाद से सुधार हुआ है

- एल्युमिनियम, टिन, और जिंक की शक्ति लगातार बढ़ती जा रही है

- चीन ने रैलियों को सीमित करने का प्रयास किया है

- बुल मार्केट शायद ही कभी सीधी रेखा में चलते हैं

- PICK के पास उन कंपनियों का पोर्टफोलियो है, जिन्हें बेस मेटल्स की ऊंची कीमतों से फायदा होगा

आधार या अलौह धातु बुनियादी ढांचे के निर्माण खंड हैं। कॉपर, एल्यूमीनियम, निकेल, लेड, जिंक, और टिन पर ट्रेड ऑन लंदन मेटल एक्सचेंज।

निर्माण के लिए आवश्यक धातुओं के लिए अपनी कभी न खत्म होने वाली भूख को देखते हुए चीन दुनिया का अग्रणी उपभोक्ता है। 2013 में, चीन ने लंदन मेटल एक्सचेंज को एक ऐसी प्रक्रिया में खरीदा जिसने बीजिंग-नियंत्रित हांगकांग एक्सचेंज और क्लियरिंग कंपनी को अन्य प्रमुख एक्सचेंजों, शिकागो मर्केंटाइल एक्सचेंज (सीएमई) और इंटरनेशनल एक्सचेंज के खिलाफ खड़ा कर दिया। चीन एलएमई के लिए स्वाभाविक रूप से उपयुक्त था क्योंकि यह दशकों से एक्सचेंज का सबसे प्रभावशाली ग्राहक रहा है।

इस बीच, धातु और खनिज उत्पादन उन क्षेत्रों से होता है जहां पृथ्वी की पपड़ी भंडार में समृद्ध है। प्रमुख बहुराष्ट्रीय उत्पादकों में BHP Billiton (NYSE:BBL), Rio Tinto (NYSE:RIO), Glencore (OTC:GLNCY), Freeport McMoran (NYSE:FCX), Anglo American (OTC:ANGPY), Nucor (NYSE:NUE), आदि।

MSCI Global Metals & Mining Producers ETF (NYSE:PICK) इन सभी शीर्ष धातुओं और खनन कंपनियों में शेयर रखता है।

धातुओं के लिए संभावनाएं तेज बनी हुई हैं क्योंकि डीकार्बोनाइजेशन के कारण मांग बढ़ने की संभावना है। आने वाले महीनों और वर्षों के लिए पिक ऑन डिप खरीदना सबसे अच्छा तरीका हो सकता है।

तांबा, सीसा और निकल में 2021 के उच्च स्तर के बाद से सुधार हुआ है

कॉपर बेस मेटल सेक्टर का लीडर है। लाल धातु कमोडिटी एसेट क्लास के लिए एक बेलवेदर कच्चा माल भी है। मार्च 2020 में निचले स्तर पर पहुंचने के बाद कॉपर ने ऊपर की ओर उड़ान भरी, जब कीमत 2016 की शुरुआत से $ 2.0595 प्रति पाउंड के निम्नतम स्तर पर गिर गई।

स्रोत: CQG

साप्ताहिक चार्ट के अनुसार, COMEX पर कॉपर फ्यूचर्स ने 14 महीनों के लिए उच्च निम्न और उच्च स्तर बनाए। मई 2021 में अलौह धातु $4.8985 प्रति पाउंड के सर्वकालिक उच्च स्तर पर पहुंच गया। एलएमई तांबा वायदा मई के शिखर पर $ 10,700 प्रति टन से ऊपर कारोबार कर रहा था। कॉपर उच्च से नीचे सही, अक्टूबर 11 पर 4.37 डॉलर प्रति पाउंड पर कारोबार कर रहा था।

लेड, जिंक और निकेल फॉरवर्ड भी 2020 के निचले स्तर से काफी ऊपर चले गए।

स्रोत: Barchart

तीन महीने का एलएमई लेड फॉरवर्ड मार्च 2020 में $ 1,570 से बढ़कर अगस्त 2021 की शुरुआत में $ 2,412.50 प्रति टन के उच्च स्तर पर पहुंच गया। 8 अक्टूबर को लेड $ 2,220 प्रति टन के स्तर पर था।

स्रोत: Barchart

तीन महीने का निकेल फॉरवर्ड मार्च 2020 में $ 10,865 प्रति टन से बढ़कर सितंबर के मध्य में $ 20,705 के उच्च स्तर पर पहुंच गया, जो 11 अक्टूबर को $ 19,221 प्रति टन के स्तर से नीचे वापस आ गया।

कॉपर, लेड और निकेल की कीमतों में सुधार हुआ, लेकिन मध्यम अवधि में तेजी का रुख बना हुआ है।

एल्युमिनियम, टिन, और जिंक की शक्ति लगातार बढ़ती जा रही है

अप्रैल 2020 की शुरुआत में उच्च ग्रेड एल्युमीनियम वायदा गिरकर 1,455 डॉलर प्रति टन के निचले स्तर पर आ गया।

स्रोत: Barchart

13 सितंबर को कीमत सबसे हाल के उच्च $ 3,000 पर पहुंच गई। $ 2,966 के स्तर पर, एल्यूमीनियम उच्च के पास बना हुआ है।

स्रोत: Barchart

जस्ता बाजार 8 अक्टूबर को अपने सबसे हाल के उच्च $ 3,144.50 पर पहुंच गया।

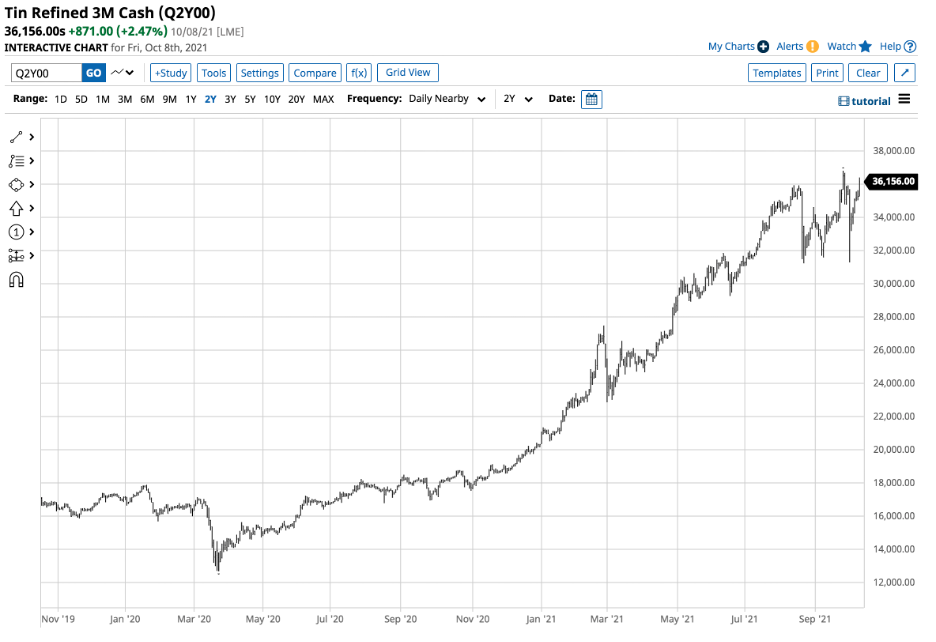

टिन सबसे अधिक तरल एलएमई धातु है और पिछले हफ्तों और महीनों में रिकॉर्ड ऊंचाई पर पहुंचने के लिए तांबे के अलावा एकमात्र धातु रही है।

स्रोत: Barchart

चार्ट मार्च 2020 में टिन के $12,700 प्रति टन से बढ़कर 24 सितंबर को $36,830 के सर्वकालिक उच्च स्तर पर जाने को दर्शाता है। टिन पिछले सप्ताह के अंत में $36,150 के स्तर से अधिक था।

बेस मेटल्स की रैली ने कीमतों को बहु-वर्षीय या सर्वकालिक उच्च के पास रखना जारी रखा, भले ही चीन ने जुलाई से सितंबर तक पर्याप्त बिकवाली के साथ रैली को शांत करने की कोशिश की हो।

चीन ने रैलियों को सीमित करने का प्रयास किया है

चीन ने जुलाई से सितंबर तक सबसे अधिक तरल आधार धातुओं को बेचने के लिए तीन नीलामी आयोजित की, जिसमें सैकड़ों हजारों टन तांबा, एल्यूमीनियम और जस्ता की बिक्री हुई।

अक्टूबर की शुरुआत में, चीनियों ने अपने रणनीतिक भंडार से 30,000 टन तांबा, 50,000 टन जस्ता और 70,000 टन एल्यूमीनियम बेचा। चौथी नीलामी आखिरी नहीं हो सकती है क्योंकि चीन जुलाई की शुरुआत से तीन धातुओं के 570,000 टन की बिक्री के माध्यम से मूल्य प्रशंसा को शांत करने का प्रयास कर रहा है।

चीन की बिक्री के मुकाबले कीमतों में अच्छी पकड़ है। तीसरी तिमाही में एलएमई कॉपर केवल 4.83% कम था, जबकि जिंक की कीमत में 2.59% की बढ़त दर्ज की गई थी। बिक्री के बावजूद तीसरी तिमाही में एल्युमीनियम 13.06% चढ़ा। चौथी तिमाही के शुरुआती दिनों में तीनों धातुएं ऊंचे स्तर पर चली गई हैं।

बुल मार्केट शायद ही कभी सीधी रेखा में चलते हैं

बुल मार्केट सीधी रेखा में नहीं चलते हैं। सुधार तेज और क्रूर हो सकते हैं। हमने देखा कि COMEX तांबा वायदा मई के मध्य में $ 4.8985 से गिरकर अगस्त के मध्य में $ 3.9615 प्रति पाउंड के निचले स्तर पर आ गया, तीन महीनों में 19% से अधिक की गिरावट। ११ अक्टूबर को ४.३७ डॉलर के स्तर पर, तांबा वायदा रिकॉर्ड उच्च से अगस्त के निचले स्तर तक जाने के मध्य बिंदु पर पहुंच रहा था। कल्पना कीजिए कि अगर चीन रणनीतिक शेयरों से नहीं बेचा होता तो तांबा, एल्यूमीनियम और जस्ता की कीमतें कहां होतीं।

बाजारों में रुझान हमेशा आपका सबसे अच्छा दोस्त होता है। कॉपर में गिरावट के बावजूद बेस मेटल्स में मीडियम से लॉन्ग टर्म ट्रेंड ज्यादा बना हुआ है। जिंक और एल्युमीनियम की कीमतें ऊंचाई पर या उसके करीब बनी हुई हैं, जबकि निकल, सीसा और टिन की कीमतें सभी तेजी के पैटर्न में कारोबार कर रही हैं। जो कंपनियाँ पृथ्वी की पपड़ी से धातुएँ निकालती हैं, उन्हें मौजूदा मूल्य स्तरों पर अच्छा लाभ होता है। उच्च कीमतें आने वाले महीनों और वर्षों में केवल उनकी आय में वृद्धि करेंगी।

PICK के पास उन कंपनियों का पोर्टफोलियो है, जिन्हें बेस मेटल्स की ऊंची कीमतों से फायदा होगा

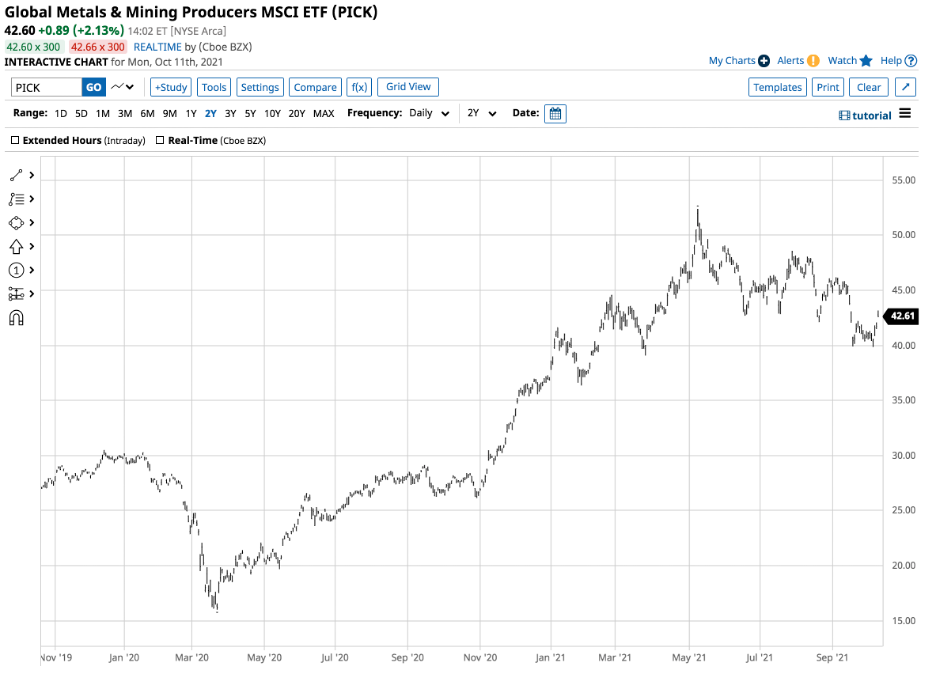

MSCI ग्लोबल मेटल्स एंड माइनिंग प्रोड्यूसर्स ETF प्रोडक्ट (PICK) की सबसे हालिया टॉप होल्डिंग्स में BHP, RIO, FCX, एंग्लो-अमेरिकन और NUE, मेटल माइनिंग इंडस्ट्री के दिग्गजों का 39% से अधिक एक्सपोजर शामिल है।

PICK के पास $42.60 प्रति शेयर पर प्रबंधन के तहत संपत्ति में सिर्फ $ 1 बिलियन से अधिक था। ईटीएफ हर दिन औसतन 300,000 शेयरों से कम का कारोबार करता है और 0.39% प्रबंधन शुल्क लेता है।

स्रोत: Barchart

मार्च 2020 में PICK 16.01 डॉलर प्रति शेयर के निचले स्तर से बढ़कर 10 मई, 2021 को 52.39 डॉलर के उच्च स्तर पर पहुंच गया, जब तांबा अपने रिकॉर्ड उच्च स्तर पर पहुंच गया। माइनिंग शेयर उन वस्तुओं के लिए लीवरेज्ड एक्सपोज़र प्रदान करते हैं जो वे पृथ्वी की पपड़ी से निकालते हैं क्योंकि वे मूल्य सुधार के दौरान उल्टा और अंडरपरफॉर्म करते हैं। रैली के दौरान PICK 3.25 गुना अधिक बढ़ गया और 11 अक्टूबर को मई के उच्च $ 42.60 प्रति शेयर के बाद से 18.7% द्वारा सही किया गया।

PICK एक ETF है जो धातु खनन उद्योग को विविध और लीवरेज्ड एक्सपोजर प्रदान करता है और आने वाले महीनों और वर्षों में गैर-लौह धातुओं में बुल मार्केट में भाग लेने के इच्छुक लोगों के लिए एक उत्कृष्ट उत्पाद हो सकता है। मुद्रास्फीति के बढ़ते दबाव, उच्च ऊर्जा की कीमतें, और बुनियादी ढाँचे का पुनर्निर्माण सभी आधार धातुओं की कीमतों का समर्थन करता है। इसके अलावा, चीनी बिक्री के सामने मूल्य कार्रवाई यह दर्शाती है कि रैलियों को ठंडा करने का प्रयास केवल कीमतों को स्थिर रख सकता है क्योंकि मांग में वृद्धि जारी है।

दुनिया भर में डीकार्बोनाइजेशन के लिए अधिक धातुओं की आवश्यकता होगी, जबकि पहल भी उत्पादन पर भार डालेगी, धातु क्षेत्र में लगभग पूर्ण बुलिश तूफान की निरंतरता को कायम रखेगी।