सुप्रीम कोर्ट में हार के बाद ट्रंप के टैरिफ 10% पर लागू हो गए हैं

- क्राफ्ट और हेंज का 2015 में क्राफ्ट हेंज कंपनी (केएचसी) में विलय हो गया

- केएचसी ने वर्षों से संघर्ष किया है

- कंपनी को मुद्रास्फीति, श्रम की कमी, और आपूर्ति श्रृंखला व्यवधानों से अतिरिक्त चुनौतियों का सामना करना पड़ता है

- वॉल स्ट्रीट विश्लेषक आम सहमति दृष्टिकोण और बाजार-अंतर्निहित दृष्टिकोण दोनों एक तटस्थ रेटिंग का संकेत देते हैं

Kraft Heinz Company (NASDAQ:KHC) ने 27 अक्टूबर को तीसरी तिमाही की आय दर्ज की, जो EPS के लिए आम सहमति की उम्मीद को 12.46% से पीछे छोड़ गई। 27 अक्टूबर को 36.40 डॉलर पर बंद होने के बाद से, पिट्सबर्ग स्थित पैकेज्ड फूड कंपनी के शेयरों में लगभग 3% की वृद्धि हुई है।

शेयर वर्तमान में 24 मई, 2021 को YTD के $44.50 के उच्च स्तर से 15.7% नीचे हैं।

स्रोत: Investing.com

यह कोई रहस्य नहीं है कि खाद्य और पेय निर्माता 2015 में क्राफ्ट और हेंज के विलय के बाद से फले-फूले नहीं हैं। केएचसी पर 5 साल का वार्षिक कुल रिटर्न -10.3% प्रति वर्ष है, जबकि { के लिए प्रति वर्ष +18.9% की तुलना में। {166|एस एंड पी 500}} इसी अवधि में।

आम सहमति अनुमानित फॉरवर्ड अर्निंग ग्रोथ से संकेत मिलता है कि कंपनी पिछड़ती रहेगी। अगले 3-5 वर्षों के लिए अपेक्षित ईपीएस वृद्धि प्रति वर्ष 1.35% है।

4.3% की डिविडेंड यील्ड के साथ, KHC कुछ आय निवेशकों को आकर्षित कर सकता है, लेकिन 2019 में डिविडेंड में कटौती के कारण 5 साल की डिविडेंड ग्रोथ रेट -11.2% है और यह तब से स्थिर है। केएचसी भविष्य की आय धारा में कोई विश्वास नहीं प्रदान करता है। कंपनी लाभांश की कीमत पर बैलेंस शीट को मजबूत करने के लिए आय का उपयोग करना चुन रही है।

केएचसी में निवेश करने के लिए, किसी को यह उम्मीद करनी चाहिए कि क्राफ्ट और हेंज का विलय अंततः बड़े पैमाने पर लाभ प्रदान करेगा क्योंकि कंपनी दो संगठनों को एक साथ लाने से जुड़े बढ़ते दर्द पर काबू पा लेती है। हालांकि, यह मानने का कोई कारण नहीं है कि अगले एक या दो साल में चीजें बेहतर होंगी।

मैंने आखिरी बार केएचसी के बारे में 17 मार्च, 2021 को लिखा था। तब स्थिति अनिवार्य रूप से आज जैसी ही थी और तब यह सोचने का कोई कारण नहीं था कि निकट भविष्य में चीजें बेहतर होंगी। इसलिए मैंने केएचसी को तटस्थ रेटिंग दी। उस लेख के बाद से 8 महीनों में, केएचसी पर कुल रिटर्न -1.77% है, जबकि एसएंडपी 500 के लिए लगभग 19% की कीमत में वृद्धि हुई है।

पिछले 8 महीनों में, खाद्य कंपनियों को मुद्रास्फीति, श्रमिकों की कमी और आपूर्ति श्रृंखला की समस्याओं से अतिरिक्त बाधाओं का सामना करना पड़ रहा है। केएचसी ने इन क्षेत्रों में चुनौतियों को स्वीकार किया है (यह लेख भी देखें)।

जब मैंने मार्च में केएचसी का विश्लेषण किया, तो मैंने आम सहमति के दृष्टिकोण के दो रूपों पर भरोसा किया। पहला प्रसिद्ध वॉल स्ट्रीट विश्लेषक सर्वसम्मति रेटिंग और 12 महीने का मूल्य लक्ष्य था। शोध से पता चलता है कि आम सहमति 12 महीने के मूल्य लक्ष्य का सार्थक भविष्य कहनेवाला मूल्य है।

दूसरा सर्वसम्मत दृष्टिकोण जो मैंने देखा वह था बाजार-अंतर्निहित दृष्टिकोण, मूल्य रिटर्न का एक संभावित पूर्वानुमान जो ऑप्शनों के खरीदारों और विक्रेताओं के आम सहमति के विचारों को दर्शाता है। मार्च में, वॉल स्ट्रीट विश्लेषक की आम सहमति बुलिश थी, लेकिन 12 महीने का मूल्य लक्ष्य उस समय शेयर की कीमत से केवल 1% अधिक था। हालाँकि, 2022 की शुरुआत में बाजार-निहित दृष्टिकोण मंदी था। मैंने कुल मिलाकर एक तटस्थ रेटिंग के साथ समझौता किया।

स्टॉक पर एक ऑप्शन की कीमत बाजार की आम सहमति के अनुमान को दर्शाती है कि स्टॉक की कीमत ऊपर (कॉल ऑप्शन) या नीचे गिर जाएगी (पुट ऑप्शन) एक विशिष्ट स्तर (स्ट्राइक प्राइस) के बीच अब और जब ऑप्शन समाप्त हो जाता है। कॉल और पुट ऑप्शंस की कीमतों का विश्लेषण हड़ताल की कीमतों की एक सीमा पर, सभी एक ही समाप्ति तिथि के साथ, एक संभाव्य पूर्वानुमान की गणना करना संभव है जो ऑप्शन कीमतों को समेटता है। यह बाजार-निहित दृष्टिकोण है।

मेरे पिछले विश्लेषण के बाद से 8 महीनों में, केएचसी गिर गया है, जबकि व्यापक बाजार बढ़ गया है और खाद्य सेवा उद्योग मुद्रास्फीति, बेरोजगारी और आपूर्ति श्रृंखला व्यवधानों से बढ़ती बाधाओं का सामना कर रहा है। मैंने केएचसी के लिए बाजार-अंतर्निहित दृष्टिकोण को अद्यतन किया है और इसकी तुलना वर्तमान वॉल स्ट्रीट सर्वसम्मति दृष्टिकोण से की है कि यह देखने के लिए कि चीजें कैसे बदल गई हैं।

केएचसी के लिए वॉल स्ट्रीट आम सहमति आउटलुक

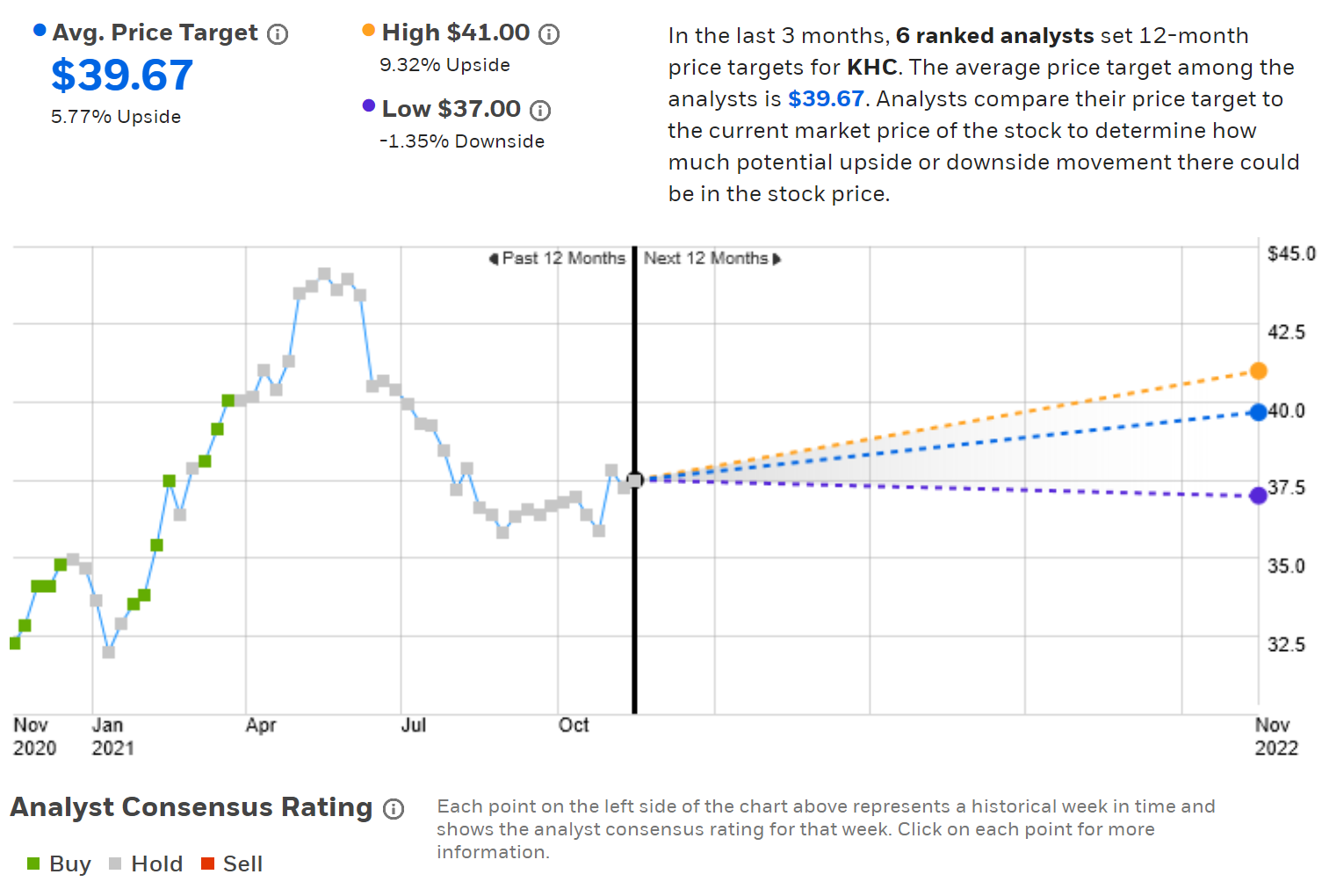

ई-ट्रेड पिछले 90 दिनों में विचारों को प्रकाशित करने वाले 6 रैंक वाले विश्लेषकों से रेटिंग और 12-महीने के मूल्य लक्ष्य का उपयोग करके वॉल स्ट्रीट सर्वसम्मति दृष्टिकोण की गणना करता है। आम सहमति रेटिंग तटस्थ है और आम सहमति 12 महीने का मूल्य लक्ष्य $39.67 है, जो मार्च ($39) की तुलना में थोड़ा अधिक है।

पिछले 8 महीनों में शेयर की कीमत में गिरावट के साथ, अपेक्षित 12-महीने की कीमत वापसी, 5.77%, मार्च की तुलना में काफी अधिक है। मैं कुछ हद तक शेयर की कीमतों में गिरावट के कारण अपेक्षित मूल्य प्रशंसा में वृद्धि के बारे में कुछ हद तक अस्पष्ट हूं। सभी 6 विश्लेषक केएचसी को तटस्थ रेटिंग प्रदान करते हैं।

स्रोत: E-Trade

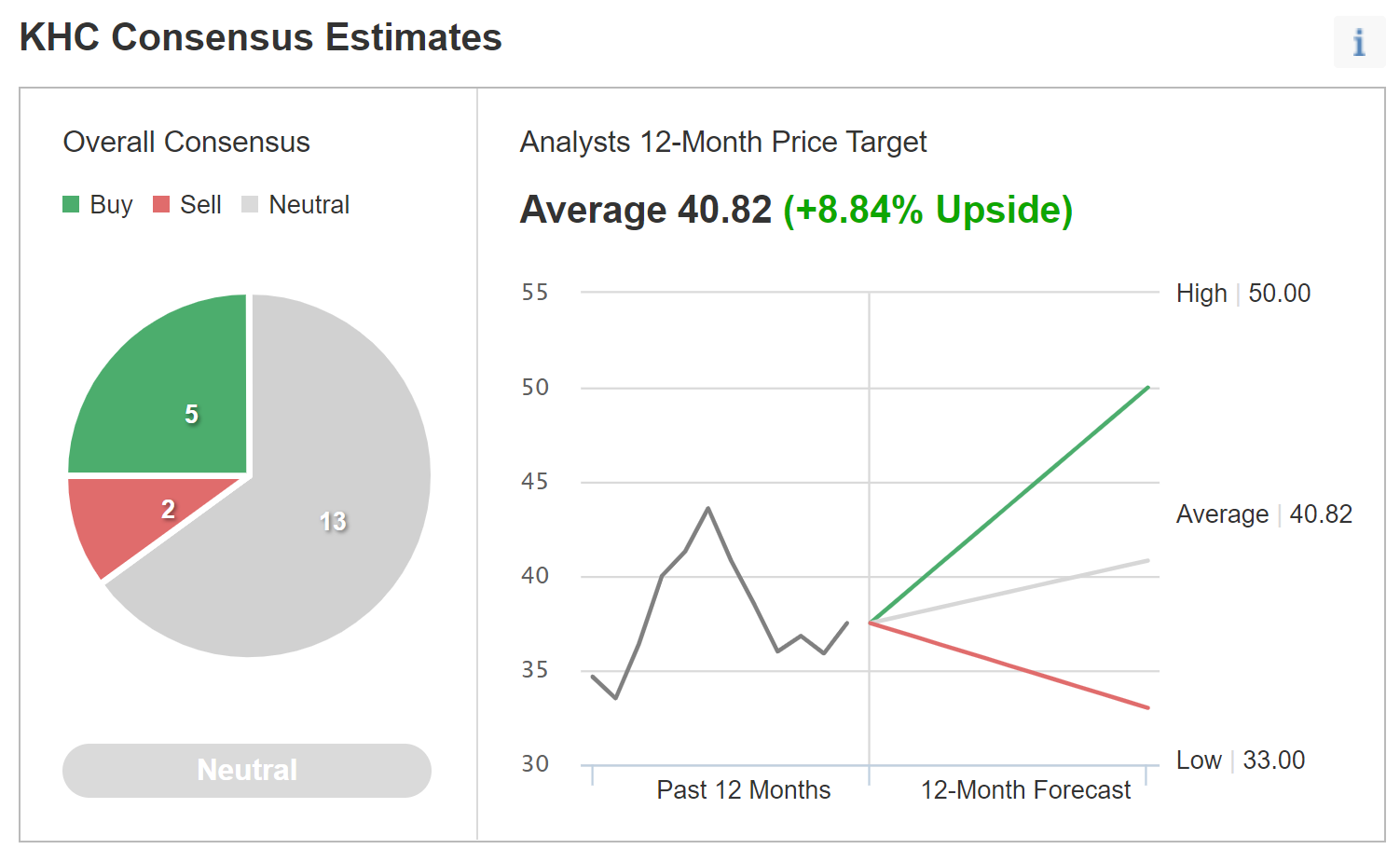

Investing.com की वॉल स्ट्रीट सर्वसम्मति दृष्टिकोण की गणना 20 विश्लेषकों के विचारों को जोड़ती है। सर्वसम्मति रेटिंग तटस्थ है और आम सहमति 12 महीने का मूल्य लक्ष्य मौजूदा शेयर मूल्य से 8.8% अधिक है।

स्रोत: Investing.com

वॉल स्ट्रीट की आम सहमति की दो गणनाएं आम तौर पर सुसंगत हैं, एक तटस्थ रेटिंग के साथ और ई-ट्रेड से 5.8% और Investing.com से 8.8% की अपेक्षित 12-महीने की कीमत प्रशंसा।

केएचसी जैसे बड़े मूल्य के स्टॉक के लिए, इस रेंज में 12 महीने की कीमत प्रशंसा, 4.3% डिविडेंड यील्ड के साथ, काफी आकर्षक होगी और पिछले 15 वर्षों में पैकेज्ड फूड इंडस्ट्री के औसत रिटर्न से काफी ऊपर है।

केएचसी के लिए मार्केट-इंप्लाइड आउटलुक

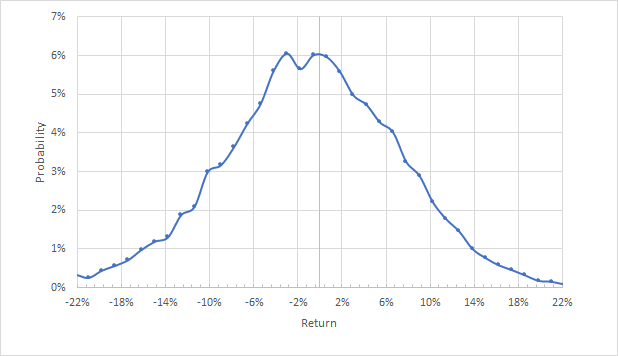

मैंने 21 जनवरी, 2022 को समाप्त होने वाली हड़ताल कीमतों की एक सीमा पर पुट और कॉल ऑप्शनों का विश्लेषण किया है, जो कि केएचसी के लिए बाजार-अंतर्निहित दृष्टिकोण को अब से उस तारीख तक 2.2 महीने की अवधि के लिए उत्पन्न करने के लिए है। मैंने उस तारीख को समाप्त होने वाले ऑप्शनों का उपयोग करके अब से 17 जून, 2022 तक 7 महीने की अवधि के लिए बाजार-अंतर्निहित दृष्टिकोण की गणना की है।

बाजार-अंतर्निहित दृष्टिकोण की मानक प्रस्तुति मूल्य रिटर्न के संभाव्यता वितरण के रूप में है, ऊर्ध्वाधर अक्ष पर संभावना और क्षैतिज पर वापसी के साथ।

स्रोत: ई-ट्रेड से ऑप्शन उद्धरणों का उपयोग करते हुए लेखक की गणना

सकारात्मक और नकारात्मक रिटर्न की तुलनीय संभावनाओं के साथ बाजार-निहित दृष्टिकोण आम तौर पर सममित होता है। संभावनाओं में एक अच्छी तरह से परिभाषित चोटी होने के बजाय, अगले 2.2 महीनों के लिए 0% और -3% के मूल्य रिटर्न पर दो छोटे शिखर हैं। इस वितरण से गणना की गई वार्षिक अस्थिरता 24.1% है।

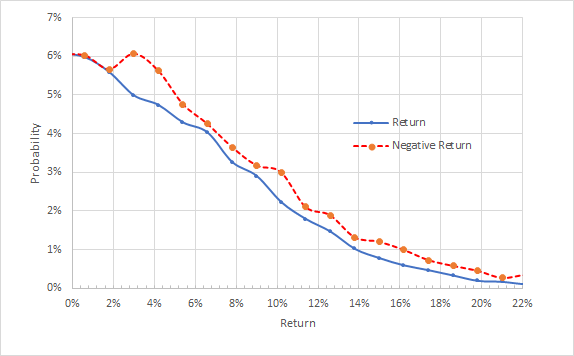

सकारात्मक और नकारात्मक रिटर्न की संभावनाओं की सीधे तुलना करना आसान बनाने के लिए, मैं वितरण के नकारात्मक रिटर्न पक्ष को लंबवत अक्ष के बारे में घुमाता हूं (नीचे चार्ट देखें)।

स्रोत: ई-ट्रेड से ऑप्शन उद्धरणों का उपयोग करते हुए लेखक की गणना। वितरण के ऋणात्मक प्रतिफल पक्ष को लंबवत अक्ष के बारे में घुमाया गया है।

इस दृष्टिकोण से, यह स्पष्ट है कि नकारात्मक रिटर्न की संभावनाएं समान परिमाण के सकारात्मक रिटर्न की तुलना में लगातार अधिक होती हैं। मूल्य वापसी के लिए यह थोड़ा बेयरिश दृष्टिकोण है।

थ्योरी से पता चलता है कि बाजार-निहित दृष्टिकोण से नकारात्मक पूर्वाग्रह होने की उम्मीद की जा सकती है क्योंकि निवेशक, कुल मिलाकर, जोखिम से बचने की प्रवृत्ति रखते हैं और इस प्रकार पुट ऑप्शन के लिए अधिक भुगतान करने को तैयार होंगे। इस आशय के लिए मजबूती से सही करने का कोई तरीका नहीं है। इस पूर्वाग्रह की संभावना को ध्यान में रखते हुए, मैं यह निष्कर्ष निकालता हूं कि जनवरी के मध्य में बाजार-निहित दृष्टिकोण शायद थोड़ा बेयरिश झुकाव के साथ तटस्थ है।

2022 के मध्य तक बाजार-निहित दृष्टिकोण, 17 जून, 2022 को समाप्त होने वाले ऑप्शनों का उपयोग करके गणना की गई, अल्पकालिक दृष्टिकोण के अनुरूप है। अगले 7 महीनों के लिए नकारात्मक रिटर्न की संभावनाएं थोड़ी बढ़ जाती हैं (बनाम सकारात्मक रिटर्न)। इस वितरण से गणना की गई वार्षिक अस्थिरता 26.5% है।

स्रोत: ई-ट्रेड से ऑप्शन उद्धरणों का उपयोग करते हुए लेखक की गणना। वितरण के ऋणात्मक प्रतिफल पक्ष को लंबवत अक्ष के बारे में घुमाया गया है।

केएचसी के लिए 21 जनवरी, 2022 और 17 जून, 2022 तक बाजार-निहित दृष्टिकोण समान हैं और केएचसी पर तटस्थ की रेटिंग का समर्थन करते हैं, शायद थोड़ा नकारात्मक झुकाव के साथ।

सारांश

विलय के बाद से केएचसी फल-फूल नहीं रहा है, और मौजूदा हालात आने वाले साल में मदद नहीं करने वाले हैं। वॉल स्ट्रीट सर्वसम्मति दृष्टिकोण तटस्थ है, यद्यपि आम सहमति 12 महीने के मूल्य लक्ष्य के साथ है जो वर्तमान स्तर से 5.8% से 8.8% अधिक है।

लाभांश के साथ, अगले वर्ष के लिए अपेक्षित कुल रिटर्न 10.1% से 13.1% है, जो औसतन 11.6% है। एक खरीद रेटिंग के लिए अंगूठे के एक नियम के रूप में, मैं एक अपेक्षित 12-महीने का कुल रिटर्न देखना चाहता हूं जो कि अपेक्षित अस्थिरता से कम से कम आधा हो। बाजार-निहित दृष्टिकोण से गणना की गई अस्थिरता का औसत, अपेक्षित अस्थिरता 25.3% है।

वापसी के लिए दो आम सहमति दृष्टिकोणों का औसत खरीद के मानदंड से थोड़ा कम हो जाता है। केएचसी के लिए प्रारंभिक और मध्य 2022 के लिए बाजार-निहित दृष्टिकोण तटस्थ हैं। केएचसी के लिए मेरी अंतिम समग्र रेटिंग तटस्थ बनी हुई है।