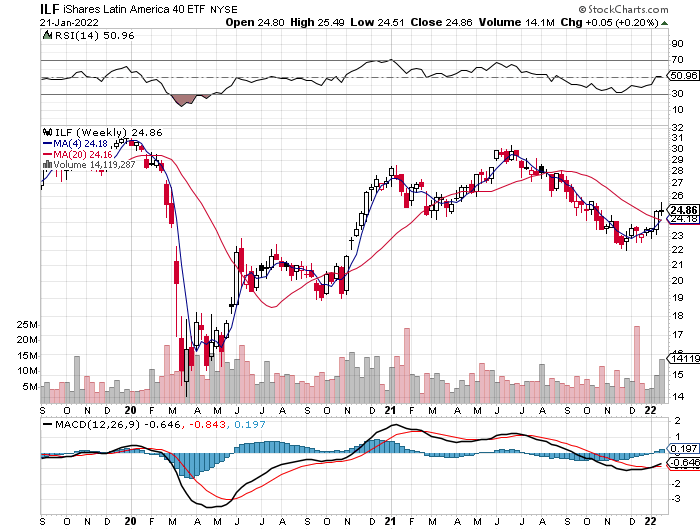

सुप्रीम कोर्ट के फैसले के बाद ट्रंप वैश्विक टैरिफ दर को 10% से बढ़ाकर 15% करेंगे

व्यापक नुकसान... छिपाने के लिए केवल कुछ स्थानों के साथ: इस सप्ताह अधिकांश रिस्क एसेट्स प्रभावित हुईं। लेकिन वैश्विक बाजार के कुछ कोने सुरक्षित पनाहगाह थे।

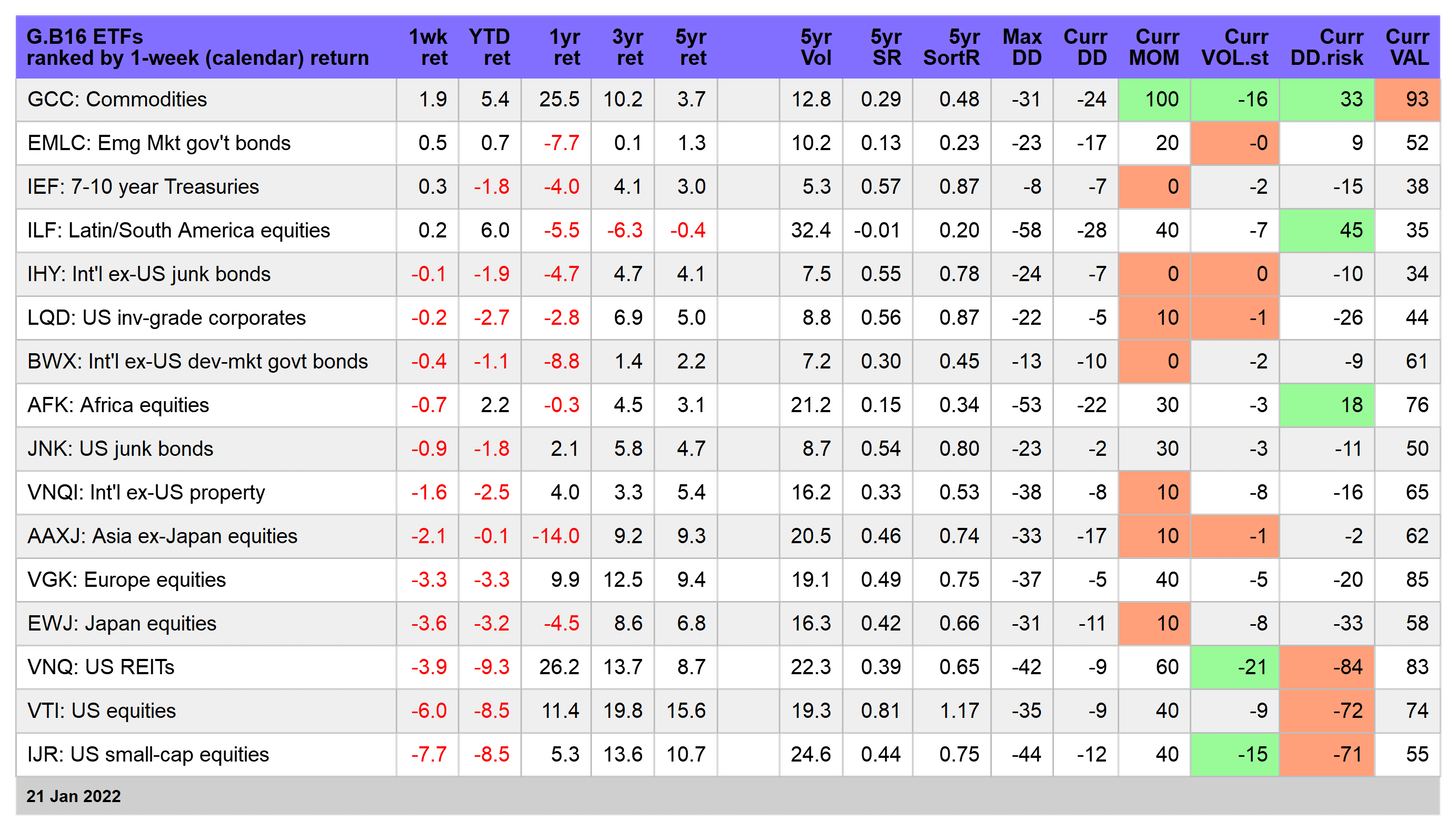

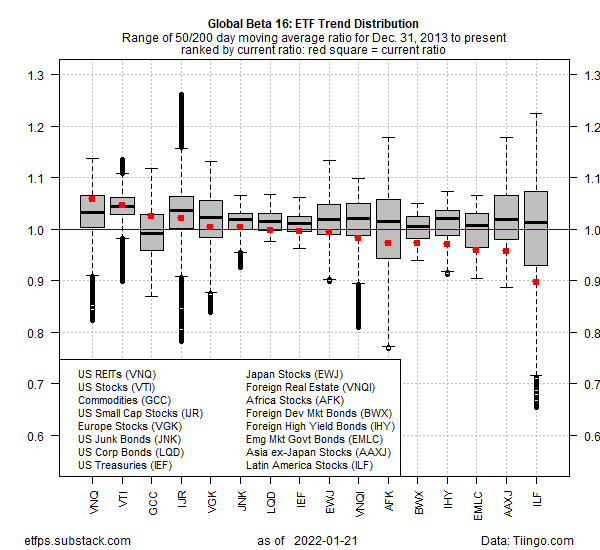

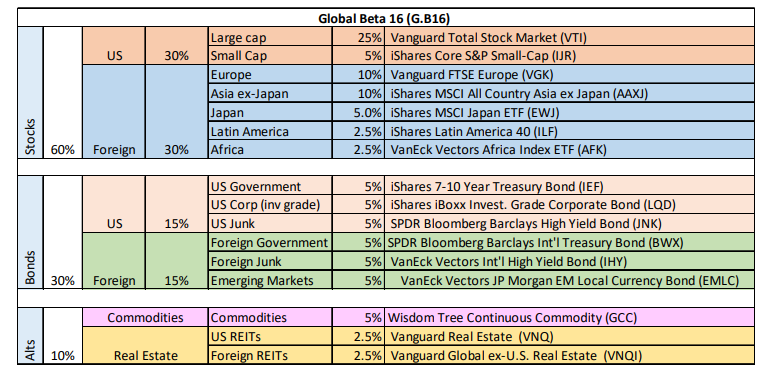

मुख्य अपसाइड आउटलेयर: कमोडिटीज। लगातार तीसरे सप्ताह के लिए, WisdomTree Continuous Commodity Index Fund (NYSE:GCC) में तेजी आई, जो शुक्रवार की समाप्ति तक 1.9% बढ़ा। हमारे मानक 16-फंड वैश्विक अवसर सेट के लिए यह लाभ अब तक का सबसे अच्छा प्रदर्शन था (नीचे दी गई तालिका में मेट्रिक्स के लिए यह सारांश देखें)।

2022 में अब तक कमोडिटीज दूसरे सबसे अच्छे परफॉर्मर हैं। यह भी ध्यान दें कि GCC का जोखिम प्रोफाइल काफी बुलिश दिख रहा है। हमारा मालिकाना गति स्कोर (MOM), वर्तमान अल्पकालिक अस्थिरता (VOL.st) और वर्तमान ड्रॉडाउन रिस्क (DD.st) सभी इस समय मजबूत जोखिम वाले प्रोफाइल को दर्शा रहे हैं। उपरोक्त तालिका में ईटीएफ के लिए हरे रंग की यह एकमात्र तिकड़ी है।

इस हफ्ते की शुरुआत में, मॉर्निंगस्टार के बेन जॉनसन ने पूछा: "क्या आपके पोर्टफोलियो में कमोडिटीज का स्थान है?" निवेशक और सट्टेबाज तेजी से "हां" का जवाब देने के इच्छुक हैं। जैसा कि जॉनसन चर्चा करते हैं, कच्चे माल के लिए एक स्थायी नक्काशी की आवश्यकता है, तो यह बहस का विषय है। लेकिन इस साल अब तक, कम से कम, यह एक विजयी निर्णय है।

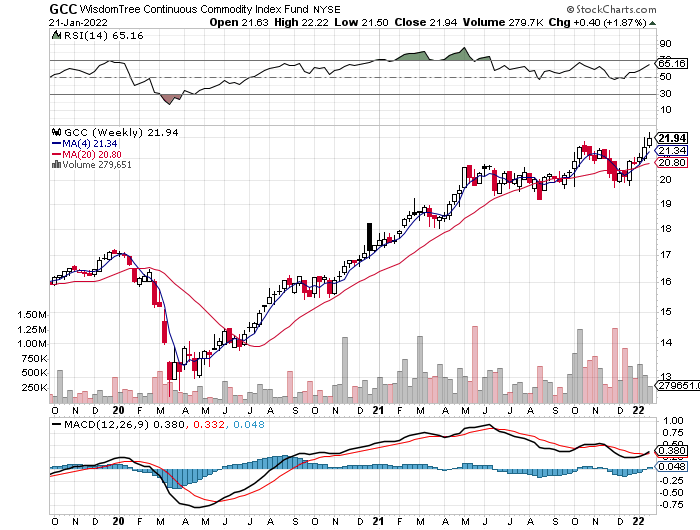

हमारे अवसर सेट के लिए दूसरा सबसे अच्छा प्रदर्शनकर्ता: उभरते बाजारों के सरकारी बॉन्ड का लंबे समय से पीड़ित क्षेत्र। VanEck J.P. Morgan EM Local Currency Bond ETF (NYSE:EMLC) इस हफ्ते 0.5% बढ़ा। यह घोषणा करना जल्दबाजी होगी कि फंड की साल भर की गिरावट समाप्त हो गई है, लेकिन ऐसे संकेत हैं कि पुनरुद्धार अपने शुरुआती चरण में हो सकता है। बने रहें।

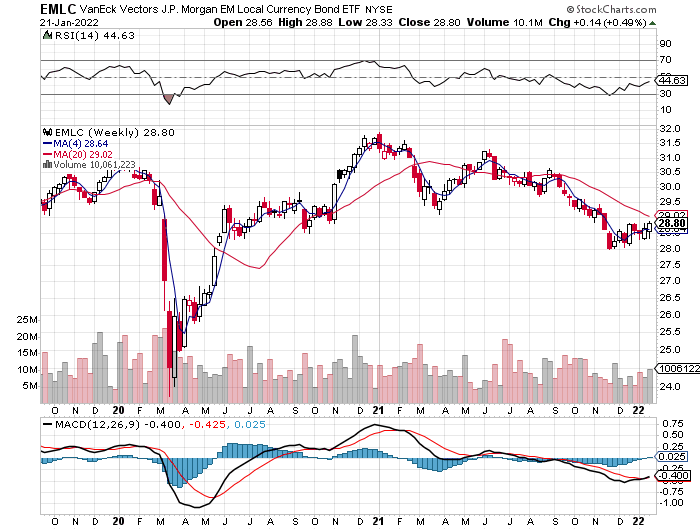

इस सप्ताह एक और विजेता: Latin America via iShares Latin America 40 ETF (NYSE:ILF) के माध्यम से लैटिन अमेरिका में स्टॉक, जो 0.2% ऊपर टिक गया। यह एक मामूली लाभ है, लेकिन यह लगातार चौथा साप्ताहिक पॉप है। जब इक्विटी आम तौर पर गोता लगा रही होती है, तो थोड़ी सी भी वृद्धि भी ध्यान आकर्षित करती है।

जैसा कि इन पृष्ठों पर एक सप्ताह से अधिक समय पहले उल्लेख किया गया था, आईएलएफ हाल के इतिहास में अपने असामान्य रूप से तेज सापेक्ष और पूर्ण गिरावट के कारण, एक औसत रिवर्सन नाटक के लिए एक दिलचस्प उम्मीदवार की तरह लग रहा था। नवीनतम लाभ के बावजूद, ILF अभी भी हमारे वैश्विक अवसर सेट के लिए सबसे कमजोर प्रदर्शन करने वालों में से एक के रूप में रैंक करता है, जैसा कि नीचे दिए गए चार्ट में दिखाया गया है:

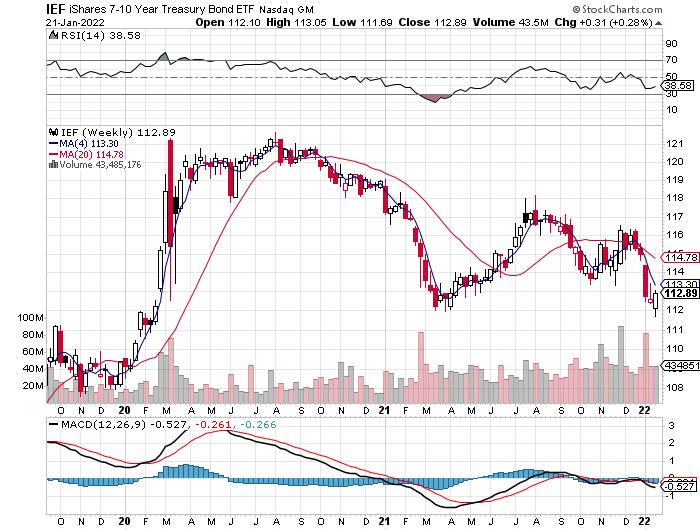

लेकिन आइए इस तथ्य पर ध्यान न दें कि अधिकांश भाग के लिए यह एक जोखिम भरा सप्ताह था। अप्रत्याशित रूप से, यू.एस. कोषागार के लिए एपेटाइट नए सिरे से पुनर्जीवित हुई क्योंकि भीड़ एक सेफ-हेवन की तलाश में थी।

iShares 7-10 Year Treasury Bond ETF (NYSE:IEF) इस सप्ताह 0.3% बढ़ा। यह अभी भी फंड को दो साल में अपने सबसे निचले स्तर के करीब छोड़ देता है, लेकिन अभी के लिए, कम से कम, रिस्क एपेटाइट कम होने की पृष्ठभूमि के बीच कोषागार का आकर्षण थोड़ा तेज होता है।

भू-राजनीतिक जोखिम भी सभी के दिमाग में हाल ही में, युद्ध की अफवाहों के सौजन्य से भी है क्योंकि रूस ने यूक्रेन की सीमा के पास सैनिकों को इकट्ठा किया है। "स्पष्ट रूप से अगर यूक्रेन की कहानी गलत हो जाती है, तो ट्रेजरी के लिए काफी महत्वपूर्ण बोली होगी, और 10-साल के 2% तक पहुंचने की इस धारणा को तब तक रोक दिया जाएगा जब तक हम वास्तव में समझ नहीं पाते कि इसके क्या निहितार्थ हैं। इस तरह का कदम होगा, ”आईएनजी में अमेरिका के शोध के क्षेत्रीय प्रमुख पाधरिक गारवे कहते हैं।

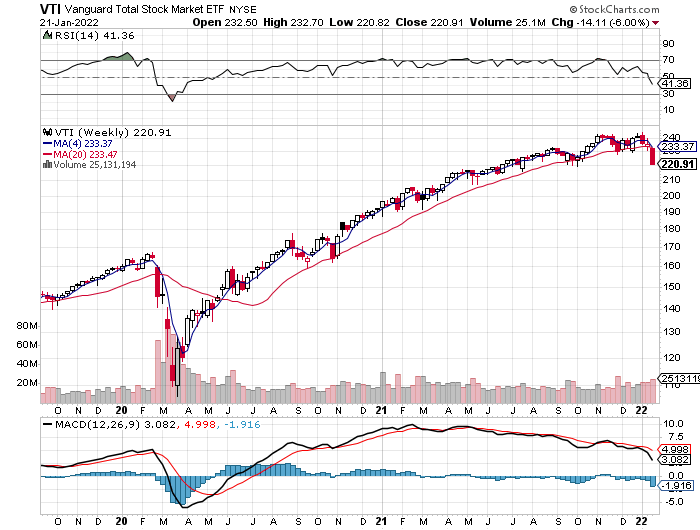

कुल मिलाकर वैश्विक बाजारों के लिए घाटा दूर तक पहुंचा और गहरा गया। हमारे अवसर सेट के बीच अमेरिकी शेयरों को सबसे बुरी तरह से हार का सामना करना पड़ा। Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) के माध्यम से व्यापक बाजार में 6.0% की गिरावट आई, जबकि स्मॉल-कैप शेयरों में इस सप्ताह 7.7% की गिरावट आई।

विश्लेषकों ने फेडरल रिजर्व को इन दिनों बेचने का एक प्रमुख बहाना बताया। "फेड की नीतियों ने मूल रूप से वर्तमान बुल मार्केट को शुरू किया," वॉल स्ट्रीट के एक अनुभवी एड यार्डेनी ने कहा, जो अब अपनी खुद की कंसल्टेंसी चलाते हैं। "मुझे नहीं लगता कि वे अब यह सब खत्म करने जा रहे हैं, लेकिन पर्यावरण बदल रहा है और फेड इसके लिए बहुत जिम्मेदार है।"

उत्प्रेरक जो भी हो, निवेशकों को आश्चर्य होने लगा है कि क्या मौजूदा सुधार आखिरकार लंबे समय तक चलने वाले बुल मार्केट के लिए एक महत्वपूर्ण मोड़ है। विचार का मनोरंजन करना आसान हो रहा है। अमेरिकी शेयरों में लगातार तीन सप्ताह की गिरावट आई है और नवीनतम मार्ग पांच वर्षों में सबसे गहरा है।

अभी के लिए, हम गिरावट को एक स्वस्थ सुधार के रूप में देखना चाहते हैं, जो हाल के महीनों में यदि लंबे समय तक नहीं तो कुछ झाग को हटा देता है। लेकिन यह एक ऐसा दृष्टिकोण है जो अमेरिकी आर्थिक विस्तार पर निर्भर करता है। यह अभी भी कम से कम प्रतिरोध का रास्ता दिखता है, लेकिन हम मैक्रो आउटलुक में किसी भी बदलाव के लिए हाई अलर्ट पर हैं (हमारे मैक्रो विश्लेषण पर साप्ताहिक अपडेट के लिए, यूएस बिजनेस साइकिल रिस्क रिपोर्ट देखें)।

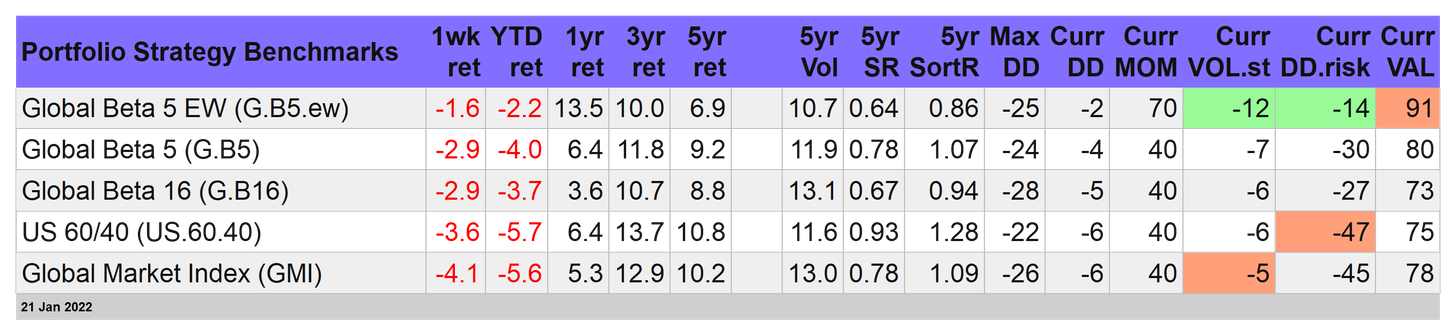

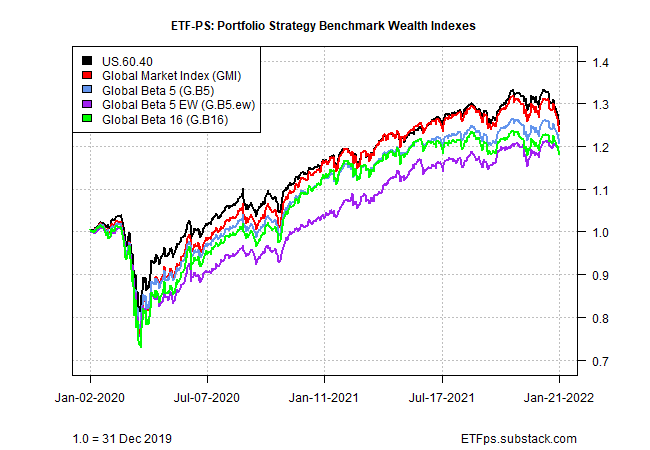

इस सप्ताह के नुकसान ने हमारी रणनीति बेंचमार्क पर कहर बरपाया: यह हमारे सभी पोर्टफोलियो बेंचमार्क के लिए असामान्य रूप से दर्दनाक सप्ताह था। इक्वल-वेट ग्लोबल मिक्स द्वारा सबसे अच्छी कटौती पोस्ट की गई थी: ग्लोबल बीटा 5 EW (G.B5.ew) ट्रेडिंग सप्ताह के लिए अपेक्षाकृत नरम 1.6% नीचे था, इस बेंचमार्क को वर्ष के लिए अब तक 2.2% कम कर दिया। (सभी रणनीति बेंचमार्क और उनके नियमों के सारांश के लिए, विवरण यहां देखें।)

यह वहां से खराब हो जाता है। बेंचमार्क के लिए सबसे गहरा नुकसान: असंतुलित, बाजार-मूल्य-भारित ग्लोबल मार्केट इंडेक्स (जीएमआई), जो इस सप्ताह 4.1% गिर गया और अब 5.6% साल-दर-साल गिरावट का सामना कर रहा है।

यदि जोखिम-रहित भावना बनी रहती है, तो वैश्विक विविधीकरण से कुछ दर्द कम होने की संभावना है। लेकिन विवरण मायने रखता है और इसलिए आप परिसंपत्ति आवंटन की संरचना कैसे करते हैं - और आप कितनी बार पुनर्संतुलन करते हैं, या नहीं - हाल के इतिहास के सापेक्ष इस वर्ष असामान्य रूप से प्रभावशाली निवेश निर्णय के रूप में किस्मत में हो सकते हैं।