ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

- कंपनियों का विश्लेषण करने के लिए माध्य प्रत्यावर्तन एक शक्तिशाली मानसिक मॉडल हो सकता है।

- वर्तमान परिवेश में, हालांकि, वास्तविक माध्य खोजना पहले से कहीं अधिक कठिन है।

- Mohawk Industries (NYSE:MHK) का मूल्यांकन सस्ता है, लेकिन यह इस चुनौती का प्रतीक है।

- मैं मोहॉक स्टॉक के लिए अच्छे, बुरे और इससे क्या जोड़ता हूं, इसे देखूंगा।

- अधिक निवेश विचारों और कम मूल्यांकन वाले शेयरों के लिए, InvestingPro+ देखें।

एक निवेश विषय जिसने मुझे कोविड 19 महामारी शुरू होने के बाद से भ्रमित किया है, वह यह है कि संकुचित परिवर्तन की अवधि के माध्यम से कैसे हल किया जाए। 2020-मध्य 2021 एक ऐसा वातावरण था, जिसमें शटडाउन बनाम ओपन अप डायनेमिक, डिजिटल त्वरण, और प्रोत्साहन-ईंधन वाला उपभोक्ता व्यवहार अर्थव्यवस्था और शेयर बाजार की दिशा को निर्धारित करता था। अब हम पूरी तरह से एक और वातावरण में हैं, क्योंकि अलग-अलग बाजार पिछले विपथन से पीछे हटते हैं और अति-प्रतिगमन करते हैं, और मुद्रास्फीति, घटते प्रोत्साहन, और भू-राजनीतिक उथल-पुथल और युद्ध जैसे कारक तस्वीर में कदम रखते हैं।

मैं निवेश और दुनिया को माध्य प्रत्यावर्तन के सिद्धांत के माध्यम से देखता हूं और यह कि सूर्य के नीचे वास्तव में कुछ भी नया नहीं है। लेकिन इस तरह के गुलेल, बुलव्हिप प्रकार के गतिशील के बाद रिवर्सन का क्या मतलब है? क्या मुद्रास्फीति हमारे सामान्य प्रतिक्रिया चक्र को तोड़ सकती है, या रूस-यूक्रेन युद्ध भी ऐसा ही कर सकता है? और इससे पहले कि जनसांख्यिकी, ऋण, या जलवायु परिवर्तन जैसे लंबी अवधि के सवालों के बारे में सोच रहे हों। माध्य प्रत्यावर्तन हो सकता है, लेकिन नया माध्य भिन्न हो सकता है।

पिछले हफ्ते मैंने निवेश प्रो + के अनुसार मोहॉक इंडस्ट्रीज को एक दिलचस्प दिखने वाले नाम के रूप में उल्लेख किया था। कंपनी एक अग्रणी फ़्लोरिंग निर्माता है - कालीन, विनाइल, सिरेमिक - और इसका वित्तीय प्रदर्शन प्रभावशाली रहा है। उसी समय, शेयर लगभग 52-सप्ताह के निचले स्तर पर कारोबार कर रहे हैं और आवास-संचालित उछाल के बावजूद, कंपनी के सभी महामारी-युग के लाभ वापस दे दिए हैं। तो मोहॉक के पास आकर्षक बुनियादी तत्व हैं, लेकिन यह स्नैपबैक प्रभाव के जोखिम और नई गतिशीलता दोनों को भी टाइप करता है जो इसके भविष्य के मूल सिद्धांतों को प्रभावित कर सकता है।

क्या यह एक खरीद है? आइए इसके दोनों पक्षों का आकलन करें।

मोहॉक का अच्छा पहलू - बुनियादी बातों और मूल्यांकन

मोहॉक फर्श या सिरेमिक काउंटरटॉप्स बेचता है। उनके 10 हज़ार के अनुसार, उनके राजस्व का 60% यू.एस. से और 40% दुनिया के बाकी हिस्सों से है, और उनके खंड हैं: ग्लोबल सिरेमिक (2021 बिक्री का 35%), फ़्लोरिंग उत्तरी अमेरिका (37%), और फ़्लोरिंग - बाकी ऑफ द वर्ल्ड (28%)।

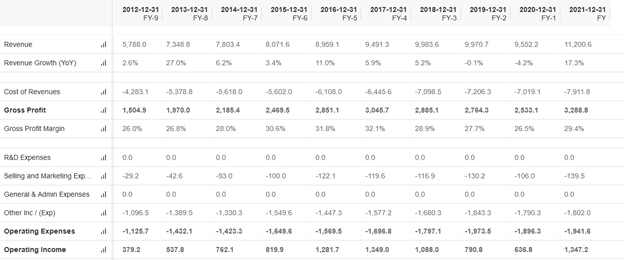

Source: Investing Pro+

उनके आय विवरण से पता चलता है कि कंपनी ने शीर्ष पंक्ति पर 7.6% चक्रवृद्धि वार्षिक वृद्धि दर (CAGR), परिचालन आय के लिए 15% CAGR, और EPS और शुद्ध आय के लिए 17% CAGR (इस स्क्रीनशॉट में नहीं देखा) पोस्ट की है। यह उत्साहजनक है क्योंकि इससे पता चलता है कि उनके उत्पादों की लगातार मांग है और उनके पास परिचालन उत्तोलन है, यानी वे अधिक लाभ मार्जिन बनाते हैं क्योंकि वे अधिक बेचते हैं।

बैलेंस शीट से पता चलता है कि यह अनुचित उत्तोलन का परिणाम नहीं है, और फर्म का इक्विटी मूल्य अच्छी तरह से बढ़ा है - इक्विटी के लिए 9.5% सीएजीआर और मूर्त इक्विटी के लिए 10.5% सीएजीआर, और नेट के लिए एक इन-लाइन 10% सीएजीआर। कर्ज। इसलिए मजबूत विकास की अवधि में उत्तोलन अनुपात काफी सुसंगत रहा है।

कैश फ्लो स्टेटमेंट थोड़ा कम रोमांचक है - 2021 का फ्री कैश फ्लो 2016 से 6% कम है। इसका एक हिस्सा इन्वेंट्री बिल्ड है (2020 में बहुत सारी इन्वेंट्री को बेचने के बाद)। मैं कैश फ्लो स्टेटमेंट को निर्यात कर सकता हूं और इसके साथ खेल सकता हूं, और अगर मैं प्रमुख कार्यशील पूंजी मुद्दों (खाता प्राप्य प्लस इन्वेंट्री) का बैक आउट करता हूं, तो फ्री कैश फ्लो में 2016 से 8.25% सीएजीआर और 2012 से लगभग 15% है, इसलिए अंतर्निहित संख्या ठोस है, भले ही कंपनी विकास में निवेश करती है।

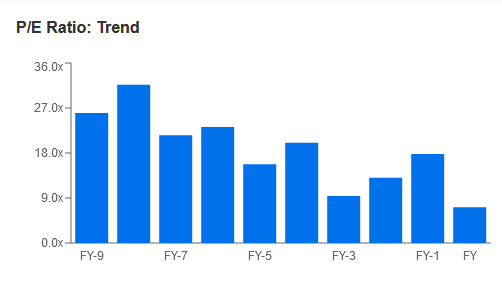

इस सब के लिए - अनुचित ऋण के बिना ठोस विकास, कंपनी के रूप में लाभप्रदता बढ़ी है, और उस विकास को बनाए रखने के लिए निवेश - मूल्यांकन नीचे के करीब है। पिछले एक दशक में कंपनी के पिछले पी/ई अनुपात का एक सरल चार्ट यह स्पष्ट करने के लिए है:

Source: InvestingPro+

इसलिए हमारे पास एक ऐसी कंपनी है जिसका रिकॉर्ड वर्ष रहा है, जो अच्छी तरह से बढ़ रही है, एक ऐसे बाजार (आवास) के संपर्क में है, जिसमें टेलविंड्स प्रतीत होते हैं, और वह कम मूल्यांकन पर कारोबार कर रहा है। यह या तो एक रोमांचक अवसर है या एक प्रमुख लाल झंडा है। जो हमें मोहॉक कहानी के बुरे हिस्सों की ओर ले जाता है।

मोहॉक का नकारात्मक पहलू - युद्ध, लागत मुद्रास्फीति, और आवास बाजार में मंदी के जोखिम

अपनी Q4 आय रिलीज में, मोहॉक ने Q1 समायोजित EPS के लिए $2.9-3 प्रति शेयर का मार्गदर्शन किया, जो कि पिछले वर्ष की तुलना में थोड़ा कम होगा, और कहा कि वे उम्मीद करते हैं कि "हमारे मार्जिन में सुधार होगा (2022 की दूसरी छमाही में) क्षमता के विस्तार के रूप में, मुद्रास्फीति नरम होती है और मूल्य निर्धारण संरेखित होता है।" उन्होंने यह भी कहा "हमारा लंबी दूरी का दृष्टिकोण उच्च बिक्री वृद्धि और मार्जिन विस्तार के लिए है," और यह कि, "अगले तीन वर्षों में, हम उच्च बिक्री और मार्जिन की उम्मीद करते हैं क्योंकि हम अपने उत्पाद, विनिर्माण और विपणन पहल को लागू करते हैं।"

यह बुलिश है - मोहॉक के मुनाफे में गिरावट में बाजार स्पष्ट रूप से मूल्य निर्धारण कर रहा है, इसलिए रिकॉर्ड ऊंचाई से बढ़ना आश्चर्यजनक होगा। लेकिन, वह रिलीज 10 फरवरी को आई थी। इसका मतलब है कि यह केवल उन तीन प्रमुख मुद्दों में से एक को छू गया है जो मोहॉक के स्टॉक पर भारित हैं।

1. मुद्रास्फीति

मुद्रास्फीति कंपनियों के लिए एक जोखिम है यदि वे इसे मूल्य निर्धारण के साथ ऑफसेट नहीं कर सकते हैं, और जब इनपुट लागत बढ़ती रहती है, तो मूल्य निर्धारण को बनाए रखना मुश्किल हो जाता है। मोहॉक के लिए, यह ज्यादातर प्राकृतिक गैस की कहानी है, और ज्यादातर उस पर यूरोप की कहानी है। यूरोपीय प्राकृतिक गैस की कीमतें 52-सप्ताह के उच्च स्तर पर नहीं हैं, लेकिन वे अभी भी 43% ऊपर हैं, जहां वे फरवरी में थे, जब कंपनी ने अपने यूरोपीय सिरेमिक व्यवसाय को बंद कर दिया था, तो उन्हें $ 40-45 मिलियन हेडविंड का सामना करना पड़ेगा। यह कल्पना करना कठिन नहीं है कि हेडविंड बढ़ रहा है। और उस मामले के लिए, US प्राकृतिक गैस भी 10 साल से अधिक के उच्च स्तर पर कारोबार कर रहा है; जबकि उस बाजार में गतिशीलता यूरोप से अलग है, यह अभी भी मोहॉक के लिए लागत का दबाव है।

2. रूस

यूक्रेन पर रूस का आक्रमण प्राकृतिक गैस की बढ़ती कीमतों के लिए एक स्पष्ट उत्प्रेरक है। लेकिन मोहॉक के लिए एक अंतिम बाजार के रूप में रूस भी तुच्छ नहीं है - देश में मोहॉक के 2021 राजस्व का 4%, या $ 450M का हिसाब है। कंपनी प्रति बाजार लाभप्रदता को नहीं तोड़ती है, लेकिन यह एक गैर-तुच्छ जोखिम है। JPMorgan (NYSE:JPM) ने कंपनी को ओवरवेट से अंडरवेट कर दिया और कंपनी के रूस और यूरोप में बड़े पैमाने पर एक्सपोजर को दूर रहने का एक कारण बताया।

3. फेड और आवास

लगभग पूरी महामारी के लिए अमेरिकी आवास बाजार में आग लगी हुई है। फेडरल रिजर्व ने अपनी दर में वृद्धि और बैलेंस शीट को कसने की योजनाओं में तेजी लाने के बारे में शोर मचाया है, साथ ही स्वर बहुत अधिक हॉकिश बन गया है क्योंकि मोहॉक ने सिर्फ 6 सप्ताह पहले अपनी कमाई की सूचना दी थी। हाउसिंगवायर के एक हाउसिंग एनालिस्ट लोगन मोहताशमी ने यह मामला बनाया है कि फेड लेजर है जो हाउसिंग मार्केट को धीमा करने पर केंद्रित है, एक ऐसा बाजार जिस पर उसका अधिक नियंत्रण है।

घर को बेहतर बनाने के लिए नए घर खरीदना, फिर से तैयार करना, नवीनीकरण करना, प्रोत्साहन राशि खर्च करना या बुल मार्केट कैश: इन सभी चीजों से मोहॉक और अन्य फ्लोरिंग कंपनियों को फायदा होता है। बिकवाली पक्ष कम से कम एक आम सहमति पर समझौता कर रहा है कि आवास एक 'हवाई जेब' को प्रभावित कर सकता है, जैसा कि जेफरीज ने कहा था। फेड मुद्रास्फीति को कम करने में सफल हो सकता है, लेकिन मोहॉक के प्रमुख अंत बाजार को धीमा करने की कीमत पर।

नतीजा - मोहॉक के लिए विचार करने के लिए क्या बचा है?

सवाल यह है कि जब भी हम कोई निवेश करते हैं तो उसकी कीमत पहले से ही तय होती है। 2023 में फिर से बढ़ने से पहले आय 2022 में सपाट रहने की उम्मीद है, लेकिन कंपनी द्वारा 28 अप्रैल को अपनी Q1 आय की रिपोर्ट के बाद हम समायोजन की एक आभासी देखने की उम्मीद कर सकते हैं - वे युद्ध या व्यापार पर किसी प्रत्यक्ष प्रभाव के बारे में आज तक कोई प्रेस विज्ञप्ति जारी नहीं की है।

मैं इन सभी के दीर्घकालिक प्रभाव को समझने की कोशिश करने के लिए Investing Pro+ से 5-वर्षीय DCF EBITDA निकास मॉडल का उपयोग करने जा रहा हूं। मैं अगले 5 वर्षों (4.3% सीएजीआर) में मध्यम वृद्धि के निवेश प्रो+ आधार रेखा के साथ शुरू करता हूं, इन-लाइन ईबीआईटीडीए वृद्धि, और फिर मैं निम्नलिखित वास्तविकताओं के लिए समायोजित करता हूं:

- मैं मार्च से रूस के राजस्व को 0 से नीचे लिखने जा रहा हूं। साल के पहले दो महीनों के लिए $450M की प्रो-रेटिंग $75M है। मैं पूरे वर्ष के लिए EBITDA को 0 से नीचे लिखने जा रहा हूँ, यह मानते हुए कि उन्हें जो भी बदलाव करने पड़े, उसके कारण अतिरिक्त लागतें। पिछले साल के 17% के वैश्विक मार्जिन का उपयोग करते हुए, जो $77M EBITDA हिट तक जुड़ जाता है।

- मैं मुद्रास्फीति से संबंधित लागतों के लिए $200M का EBITDA हेडविंड बनाने जा रहा हूं जिसे 2022 में जल्दी से पारित नहीं किया जा सकता है; कंपनी ने Q1 के लिए $ 40-45M कहा, अगर हम गैस की कीमतों में देर से स्पाइक के लिए 20% की वृद्धि करते हैं, तो हमें $ 50- $ 54M मिलता है, और हम मान सकते हैं कि इसमें से कुछ वर्ष के अंत तक समाप्त हो जाएगा। या तो कीमतों में बढ़ोतरी या गैस की कीमतों में गिरावट (मैं उचित होने के लिए कीमतों में बढ़ोतरी पर अधिक बैंकिंग कर रहा हूं)

- मैं 2022 के लिए पिछले साल की राजस्व संख्या का उपयोग करने जा रहा हूं, यानी रूस समायोजन से पहले आधार रेखा के रूप में 2022 के लिए कोई वृद्धि नहीं, संभावित यू.एस. या यूरोप की शीर्ष-पंक्ति मंदी के लिए खाते में।

Source: InvestingPro+

बुधवार के बंद भाव पर यह 85% ऊपर है। उपरोक्त परिदृश्य सुपर बुलिश नहीं है, लेकिन यह एक बेयर बाजार, हाउसिंग-ग्राइंड-टू-ए-हॉल्ट परिदृश्य भी नहीं है। यह 'हम 2022 में अपनी विकास उम्मीदों से चूक गए और फिर ट्रैक पर वापस आ गए' परिदृश्य है।

बेयर बाजार कैसा दिखता है? मोहॉक 2008 के महान वित्तीय संकट के दौरान सकारात्मक मुक्त नकदी प्रवाह का उत्पादन करने में कामयाब रहा, और आवास को उस बाजार से उबरने में काफी समय लगा। मुझे संदेह है कि मोहॉक के लिए मौजूदा माहौल खराब होगा, लेकिन भले ही हम निकट भविष्य के लिए EBITDA को आधा कर दें, EBITDA में $ 1B (उनके 2014 के स्तर से कम) बनाम $ 9.7B के वर्तमान उद्यम मूल्य, एक स्थिर- 9.7x का राज्य गुणक भयानक नहीं है।

कुछ अंतिम नोट:

- मोहॉक आक्रामक रूप से शेयरों को वापस खरीद रहा है - उन्होंने 2021 में 6% बकाया शेयरों को वापस खरीदने के लिए $ 900M खर्च किए, और फिर एक नए $ 500M कार्यक्रम की घोषणा करने से पहले, 2022 के पहले 6 हफ्तों में एक और $ 37M खरीदा। प्रति शेयर औसत मूल्य, उम, मौजूदा शेयर मूल्य ($187/शेयर) से बहुत अधिक है, लेकिन वे 2021 के अंत तक तेज हो गए हैं इसलिए कम से कम वे मूल्य संवेदनशील हैं।

- उनके लंबे समय के सीओओ क्रिस्टोफर वेलबॉर्न ने युद्ध शुरू होने के ठीक बाद, फरवरी 24th पर $ 1.36M के लिए 10,000 मूल्य के शेयर खरीदे। यह पहली प्रत्यक्ष खरीद थी जिसे मैंने पाया कि उसने पिछले 5+ वर्षों में किया था, और यह एक मामूली शर्त नहीं है (यह उसकी कुल स्थिति का 6.6% है)।

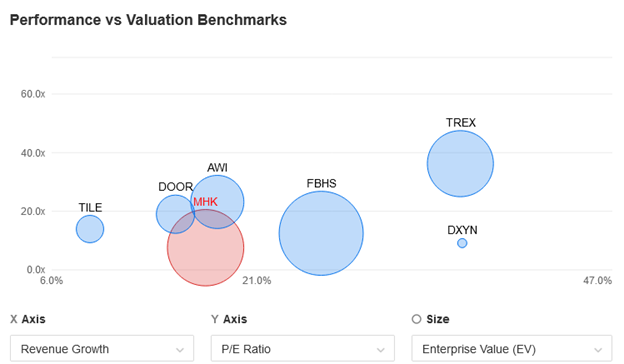

- मोहॉक की तुलना साथियों से करना उचित होगा। शेयर बाजार का आवास-संबंधी क्षेत्र बिक गया है, इसलिए अन्य कंपनियों में सौदेबाजी (या जोखिम) का अवसर मिल सकता है, जो यूरोप या रूस से संबंधित जोखिम के रूप में केंद्रित नहीं हो सकते हैं। यहाँ प्रो+ की बुनियादी तुलना क्या दर्शाती है:

Source: InvestingPro+

MHK मूल्यांकन के लिहाज से पिछड़ा हुआ है, और कुछ हद तक पैक राजस्व वृद्धि के बीच में है। लेकिन FBHS जैसे अन्य दिलचस्प अवसरों को जोड़ने या जोड़ने के लिए अन्य तुलनीय हो सकते हैं।

निष्कर्ष

कुछ अच्छे कारणों से मोहॉक सस्ता है। मुझे लगता है कि बड़े तीन कारकों के बारे में पर्याप्त ज्ञात और अज्ञात है - रूस, मुद्रास्फीति, और फेड / हाउसिंग मार्केट - शेयरों के बारे में सतर्क रहने के लिए, बाजार स्तर की अस्थिरता और कंपनी के संदर्भ में दोनों के मामले में।

साथ ही, मोहॉक के लाभदायक विकास, अत्यधिक संकटों में अच्छी पकड़ रखने और शेयरधारकों को पूंजी लौटाने का ट्रैक रिकॉर्ड, इस सब पर मेरा ध्यान है, और मूल्यांकन काफी आकर्षक है। मैं यह देखने के लिए कि क्या बेहतर अवसर हैं, और वर्तमान भावना और पर्यावरण कितना खराब हो सकता है, यह देखने के लिए मैं उद्योग और व्यापक क्षेत्र पर और अधिक शोध करना चाहता हूं।

लेकिन, अगर (उंगलियां पार) मुद्रास्फीति और रूस और यहां तक कि एक शुरुआती मंदी भी ब्लिप्स हैं, और हम इस सब पर पीछे मुड़कर देखते हैं, तो हमने अतीत के सभी बाजार के डर को देखा, तो यह प्राप्त करने का एक अच्छा अवसर हो सकता है एक ठोस उद्योग के नेता के भूतल मूल्यांकन पर।

अस्वीकरण: मेरे पास उल्लिखित स्टॉक में कोई पोजीशन नहीं है लेकिन आने वाले हफ्तों में एमएचके को एक लॉन्ग पोजीशन के लिए विचार किया जाएगा।