वॉल स्ट्रीट के ईरान तनाव से उबरने के बाद US स्टॉक फ्यूचर्स में तेज़ी आई

वॉल स्ट्रीट की पहली तिमाही की आय का मौसम इस सप्ताह शुरू हुआ, जिसमें JPMorgan Chase (NYSE:JPM) और Delta Air Lines (NYSE:DAL) जैसी उल्लेखनीय कंपनियां आज अपने नवीनतम वित्तीय जारी करेंगे, और Citigroup (NYSE:C) और UnitedHealth (NYSE:UNH) गुरुवार को रिपोर्ट करेंगे।

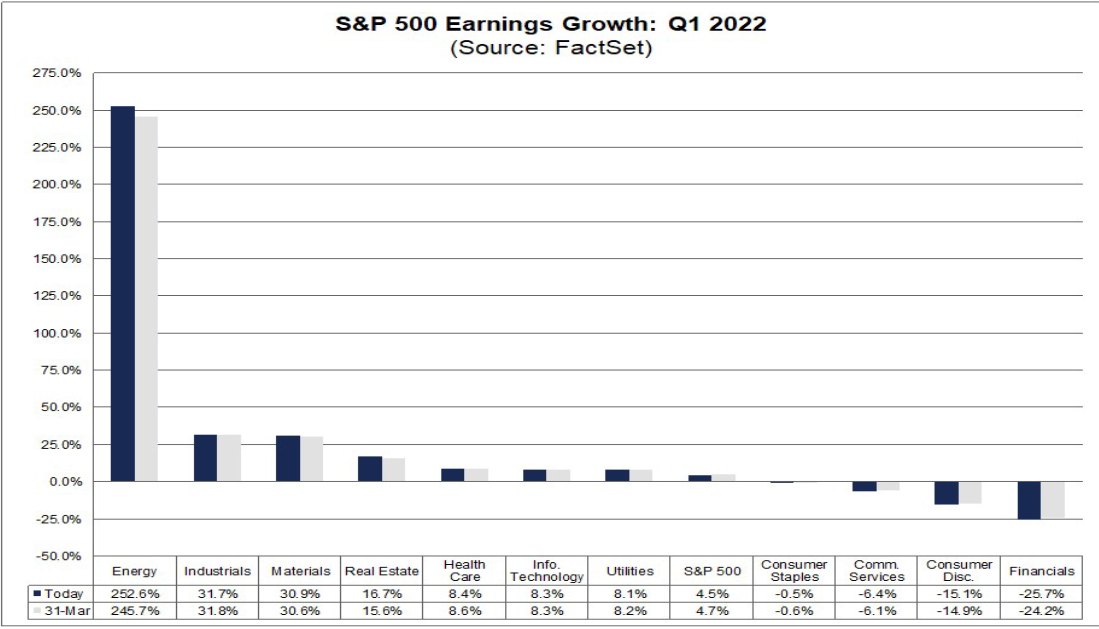

फैक्टसेट डेटा से पता चलता है कि विश्लेषकों का अनुमान है कि Q1 S&P 500 की आय में पिछले साल की समान अवधि की तुलना में 4.5% की वृद्धि होगी, मुख्य रूप से कठिन साल-दर-साल तुलना और उच्च लागत, आपूर्ति श्रृंखला सहित चल रहे मैक्रोइकॉनॉमिक हेडविंड के कारण। व्यवधान, और श्रम की कमी।

यदि पुष्टि की जाती है, तो Q1 2022, Q4 2020 के बाद से सूचकांक द्वारा रिपोर्ट की गई सबसे कम वर्ष-दर-वर्ष आय वृद्धि दर को चिह्नित करेगा।

क्षेत्र स्तर पर, 11 क्षेत्रों में से सात को ऊर्जा, उद्योग, और सामग्री क्षेत्रों के नेतृत्व में वर्ष-दर-वर्ष आय वृद्धि की रिपोर्ट करने का अनुमान है। दूसरी ओर, वित्तीय और उपभोक्ता विवेकाधीन क्षेत्रों के नेतृत्व में, चार क्षेत्रों की आय में साल-दर-साल गिरावट आने की उम्मीद है।

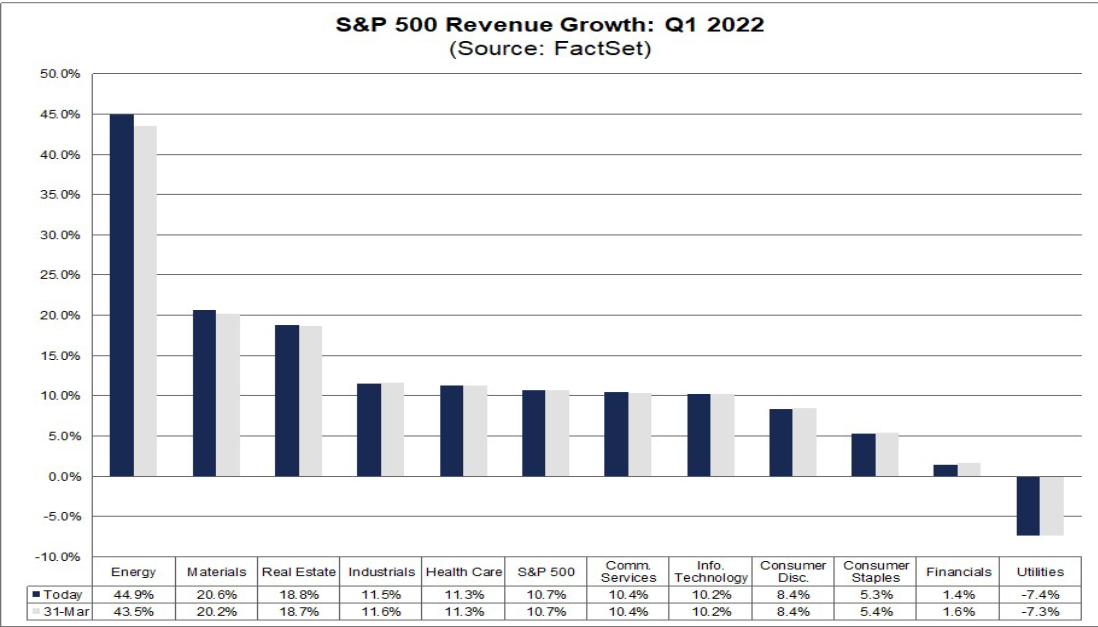

राजस्व की उम्मीदें थोड़ी अधिक आशाजनक हैं, बिक्री में वृद्धि एक साल पहले की समान अवधि से 10.7% बढ़ने की उम्मीद है। अगर पुष्टि की जाती है, तो यह 10% से ऊपर की राजस्व वृद्धि की पांचवीं सीधी तिमाही को चिह्नित करेगा। हालाँकि, यह Q4 2020 के बाद से सूचकांक द्वारा रिपोर्ट की गई सबसे कम वार्षिक बिक्री वृद्धि दर का भी प्रतिनिधित्व करेगा।

ऊर्जा, सामग्री, और रियल एस्टेट क्षेत्रों के नेतृत्व में, 11 में से दस क्षेत्रों के राजस्व में साल-दर-साल वृद्धि दर्ज करने की उम्मीद है।

नीचे हम दो क्षेत्रों को तोड़ते हैं जिनके वित्तीय परिणामों में एक साल पहले की अवधि से महत्वपूर्ण सुधार दिखाने का अनुमान है और एक क्षेत्र जिसकी कमाई मौजूदा बाजार स्थितियों के बीच सबसे गहरा गोता लगाने की उम्मीद है।

1. ऊर्जा: तेल और गैस की कीमतों में बढ़ोतरी से परिणाम बढ़ेगा

- अनुमानित Q1 EPS वृद्धि: +252.6% YoY

- अनुमानित Q1 राजस्व वृद्धि: +44.9% साल-दर-साल

फैक्टसेट के अनुसार, ऊर्जा क्षेत्र को एक साल पहले COVID से संबंधित शटडाउन से कड़ी चोट लगी थी, लेकिन, सभी 11 क्षेत्रों की आय में सबसे बड़ी YoY लाभ की रिपोर्ट करने की उम्मीद है, पहली तिमाही के EPS में 252.6% की प्रभावशाली वृद्धि के साथ।

उच्च तेल की कीमतों से इस क्षेत्र को लाभ - Q1 2022 में WTI क्रूड की औसत कीमत $95.10 प्रति बैरल थी, जो Q1 2021 में $58.14 के औसत मूल्य से 63% अधिक थी। फैक्टसेट डेटा के आधार पर, सेक्टर को भी रिकॉर्ड करने का अनुमान है सभी 11 क्षेत्रों के राजस्व में सबसे अधिक सालाना वृद्धि 44.9% है।

कंपनी स्तर पर, ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), और ConocoPhillips (NYSE:COP) सबसे बड़े होने की उम्मीद है। क्षेत्र के लिए आय में साल-दर-साल वृद्धि में योगदान करने वाले, तीनों ऊर्जा दिग्गजों के साथ दोहरे अंकों के लाभ और बिक्री में वृद्धि की रिपोर्ट करने का अनुमान है।

समूह में दो अन्य उल्लेखनीय नाम हैं जो अपने Q1 वित्तीय परिणामों में महत्वपूर्ण सुधार का आनंद लेने के लिए तैयार हैं, वे हैं Occidental Petroleum (NYSE:OXY), जो प्रति शेयर नुकसान की तुलना में $1.75 का EPS पोस्ट करने का अनुमान है। एक साल पहले की अवधि में $0.15, और Marathon Petroleum (NYSE:MPC), जो ईपीएस में सालाना आधार पर 700% वृद्धि दर्ज करने का अनुमान है।

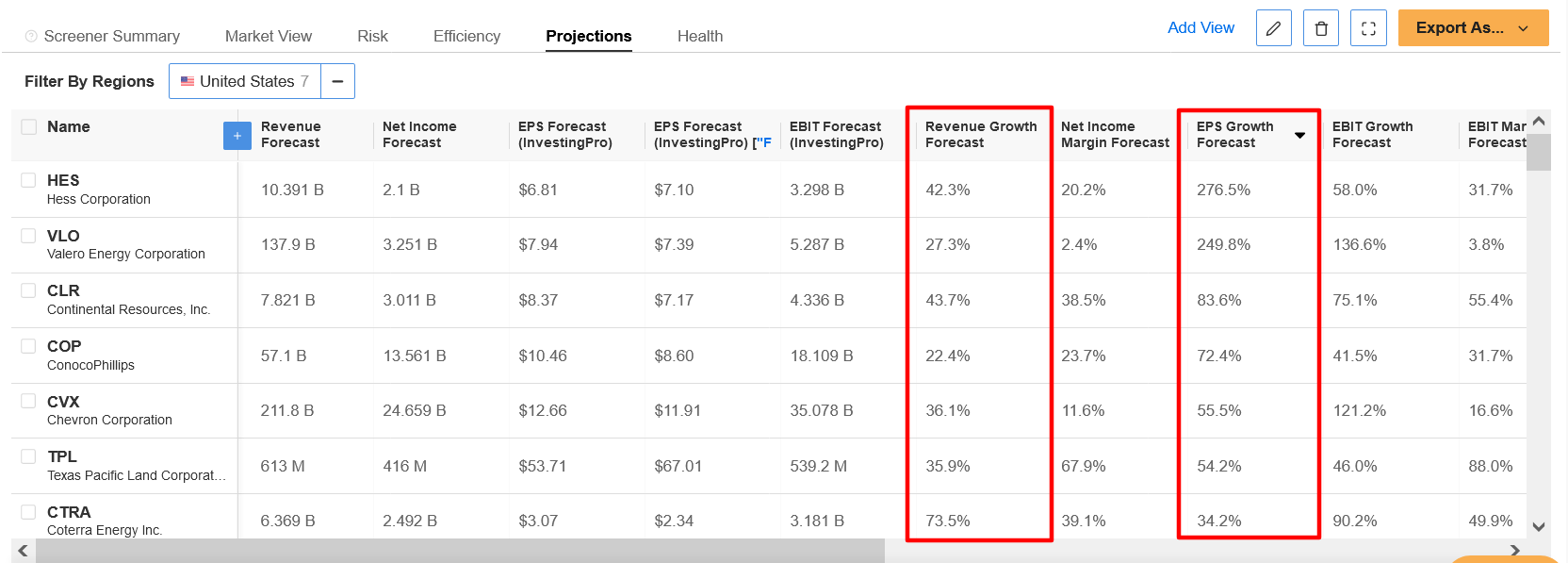

InvestingPro+ Energy Stock Screener के अनुसार, Hess (NYSE:HES), Valero Energy (NYSE:VLO), Continental Resources (NYSE:CLR), और Coterra Energy (NYSE:CTRA) सहित, कुछ और प्रमुख कंपनियों को पहली तिमाही में मजबूत लाभ और बिक्री वृद्धि का आनंद लेने की संभावना है।

Source: InvestingPro

Energy Select Sector SPDR® Fund (NYSE:XLE), ETF जो S&P 500 में यू.एस. ऊर्जा कंपनियों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है, साल-दर-साल 41.3% बढ़ा है। यह व्यापक अंतर से 2022 का शीर्ष प्रदर्शन करने वाला क्षेत्र है। इसकी तुलना में, एसएंडपी 500 समान समय सीमा में 7.7% नीचे है।

Exxon, Chevron, और ConocoPhillips के अलावा, XLE की कुछ सबसे बड़ी होल्डिंग्स में EOG Resources (NYSE:EOG), Schlumberger (NYSE:SLB), Pioneer Natural Resources (NYSE:PXD), Williams Companies (NYSE:WMB), और Devon Energy (NYSE:DVN) शामिल हैं।

2. सामग्री: धातु रैली लाभ और बिक्री वृद्धि को बढ़ावा देगी

- अनुमानित Q1 EPS वृद्धि: +30.9% साल-दर-साल

- अनुमानित Q1 राजस्व वृद्धि: +20.6% YoY

सामग्री क्षेत्र में धातु और खनन, रसायन, निर्माण सामग्री, और कंटेनर और पैकेजिंग उद्योग में कंपनियां शामिल हैं। फैक्टसेट के अनुसार, Q1 ने सभी 11 क्षेत्रों की तीसरी सबसे बड़ी वर्ष-दर-वर्ष आय में उछाल का अनुमान लगाया है, जिसमें ईपीएस एक साल पहले की अशांत अवधि से लगभग 31% बढ़ने का अनुमान है।

धातु, जैसे स्वर्ण, तांबा, निकेल, प्लैटिनम, पैलेडियम, और एल्यूमीनियम ने अपनी मजबूत कीमतों को इस क्षेत्र की मदद करते हुए देखा है, इस क्षेत्र के लिए राजस्व में दूसरी सबसे बड़ी सालाना वृद्धि की रिपोर्ट करने की उम्मीद के साथ, बिक्री पूर्वानुमान लगभग 21% बढ़ने की उम्मीद है।

आश्चर्य की बात नहीं है, इस क्षेत्र के चार उद्योगों में से तीन को दोहरे अंकों में Q1 EPS और राजस्व वृद्धि का आनंद लेने का अनुमान है, धातु और खनन समूह के साथ क्रमशः लाभ और बिक्री में 69% और 35% की वृद्धि देखने को मिलेगी। साल पहले की अवधि से।

इसके विपरीत, Materials Select Sector SPDR® Fund (NYSE:XLB), जो S&P 500 में यूएस बेसिक मैटेरियल्स कंपनियों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है, 2022 में 2.8% नीचे है।

XLB की दस सबसे बड़ी स्टॉक होल्डिंग्स में Linde (NYSE:LIN), Freeport-McMoRan Copper & Gold (NYSE:FCX), Newmont Mining (NYSE:NEM), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Dow (NYSE:DOW), Corteva (NYSE:CTVA), Nucor (NYSE:NUE), और DuPont de Nemours (NYSE:DD) शामिल हैं।।

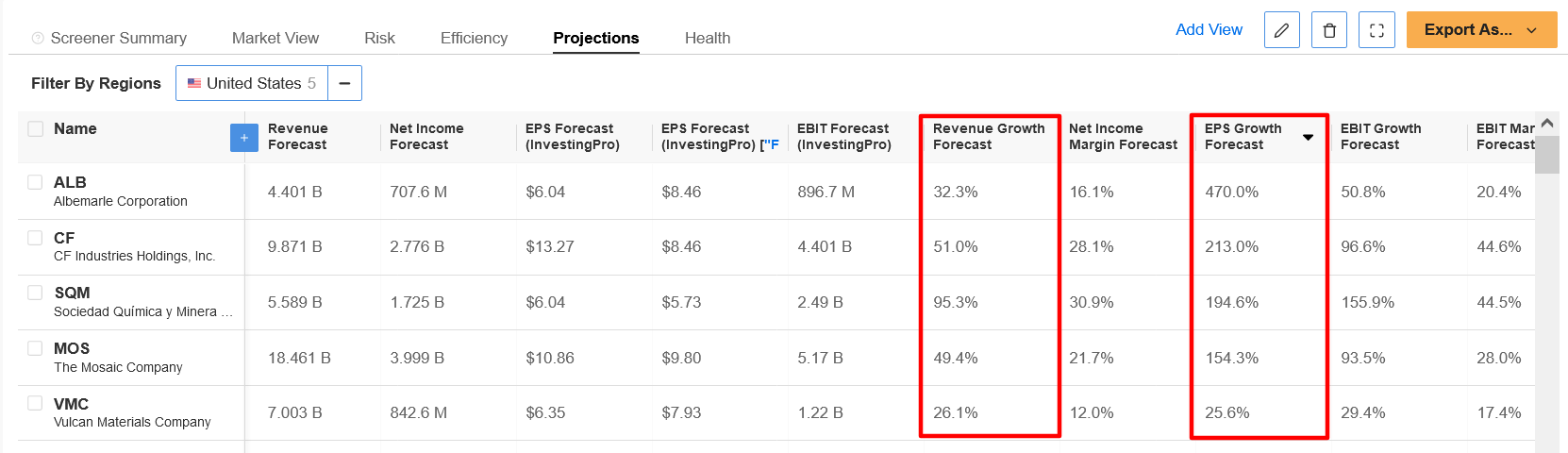

प्रो+ मैटेरियल्स स्टॉक स्क्रीनर के अनुसार, समूह की कई कंपनियां प्रभावशाली परिणाम दर्ज करने की अपनी क्षमता के लिए विशिष्ट हैं।

पहला है स्पेशियलिटी-रसायन निर्माता Albemarle (NYSE:ALB), जिसके एक साल पहले की अवधि से 470% की आय वृद्धि की रिपोर्ट करने की उम्मीद है। दूसरा है CF Industries (NYSE:CF), जिसके $4.26 की Q1 EPS पोस्ट करने की भविष्यवाणी की गई है, जो एक साल पहले की समान अवधि में केवल $0.67 के EPS से काफी हद तक सुधार हुआ है।

Mosaic (NYSE:MOS) और Vulcan Materials (NYSE:VMC) देखने लायक दो और कंपनियां हैं क्योंकि दोनों कंपनियों ने मौजूदा मुद्रास्फीति के माहौल के बीच अपने कारोबार को फलते-फूलते देखा है।

Source: InvestingPro

3. वित्तीय: बैंकों को साल-दर-साल गिरावट की उम्मीद है

- अनुमानित Q1 EPS वृद्धि: -25.7% YoY

- अनुमानित Q1 राजस्व वृद्धि: +1.4% साल-दर-साल

इस तिमाही के सबसे बड़े सालाना आय मंदी पुरस्कार के अनुमानित विजेता के वित्तीय क्षेत्र में जाने की उम्मीद है, समूह के लिए ईपीएस एक साल पहले से 25.7% गिराने के लिए सेट है, प्रति फैक्टसेट। समूह को राजस्व में दूसरी सबसे छोटी YoY वृद्धि की रिपोर्ट करने का भी अनुमान है, जिसमें लाभ केवल 1.4% होने का अनुमान है।

ऋण हानि के लिए उच्च प्रावधानों के बीच, इक्विटी ट्रेडिंग में मंदी, और एम एंड ए गतिविधि में कमी, इस क्षेत्र के सभी पांच उद्योगों को बैंकों (-36%) के नेतृत्व में 10% से अधिक के लाभ में गिरावट का सामना करना पड़ सकता है, उपभोक्ता वित्त (-26%), पूंजी बाजार (-19%), और बीमा (-10%)।

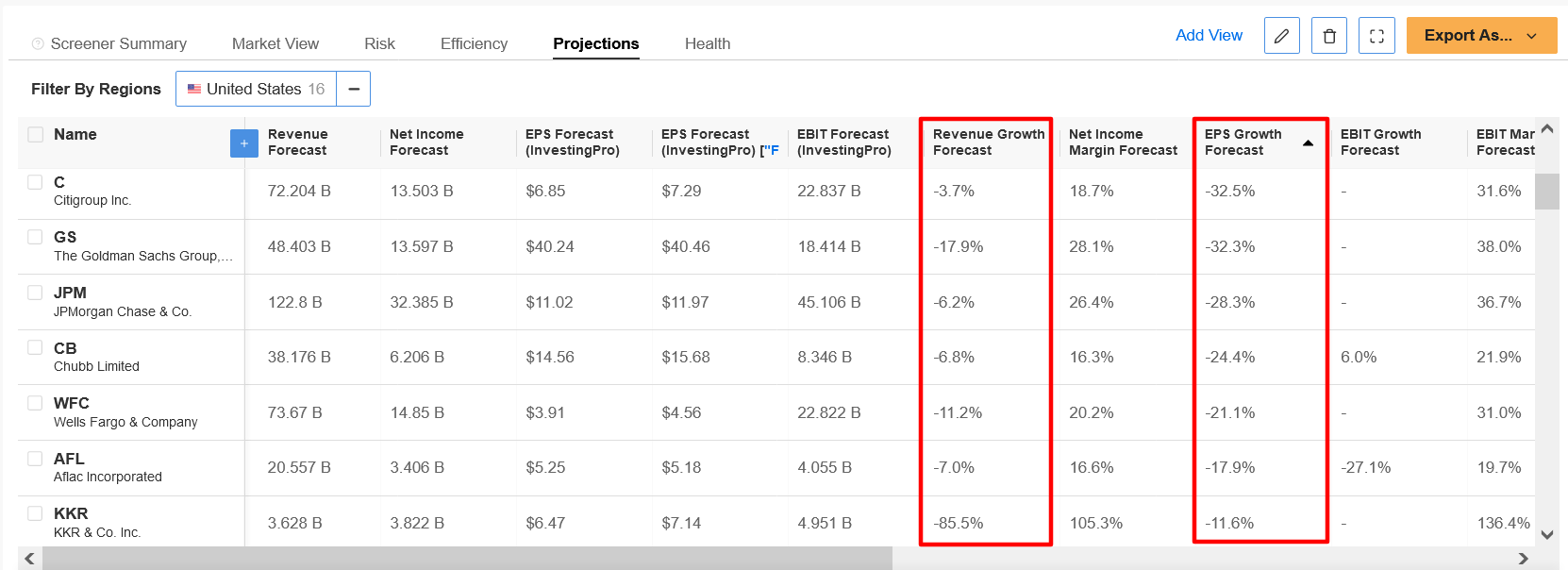

कंपनी स्तर पर, सिटीग्रुप, Goldman Sachs (NYSE:GS), जेपी मॉर्गन चेज़, और Wells Fargo (NYSE:WFC) को वर्ष-दर-वर्ष गिरावट में सबसे बड़ा योगदानकर्ता होने का अनुमान है। क्षेत्र के लिए आय, सभी चार बैंकिंग जायंट्स के साथ लाभ और बिक्री वृद्धि में गिरावट की उम्मीद है।

InvestingPro+ Financial Stock Screener के अनुसार, समूह में दो अन्य उल्लेखनीय नाम जो कमजोर Q1 वित्तीय परिणामों की रिपोर्ट करने के लिए तैयार हैं, वे हैं Prudential Financial (NYSE:PRU), जो 33.5 डॉलर से नीचे $2.73 का EPS पोस्ट करने का अनुमान है। एक साल पहले की अवधि में $4.11 के ईपीएस से%, और Allstate (NYSE:ALL), जो ईपीएस में सालाना आधार पर 54% गिरावट की रिपोर्ट करने का अनुमान है।

Source: InvestingPro

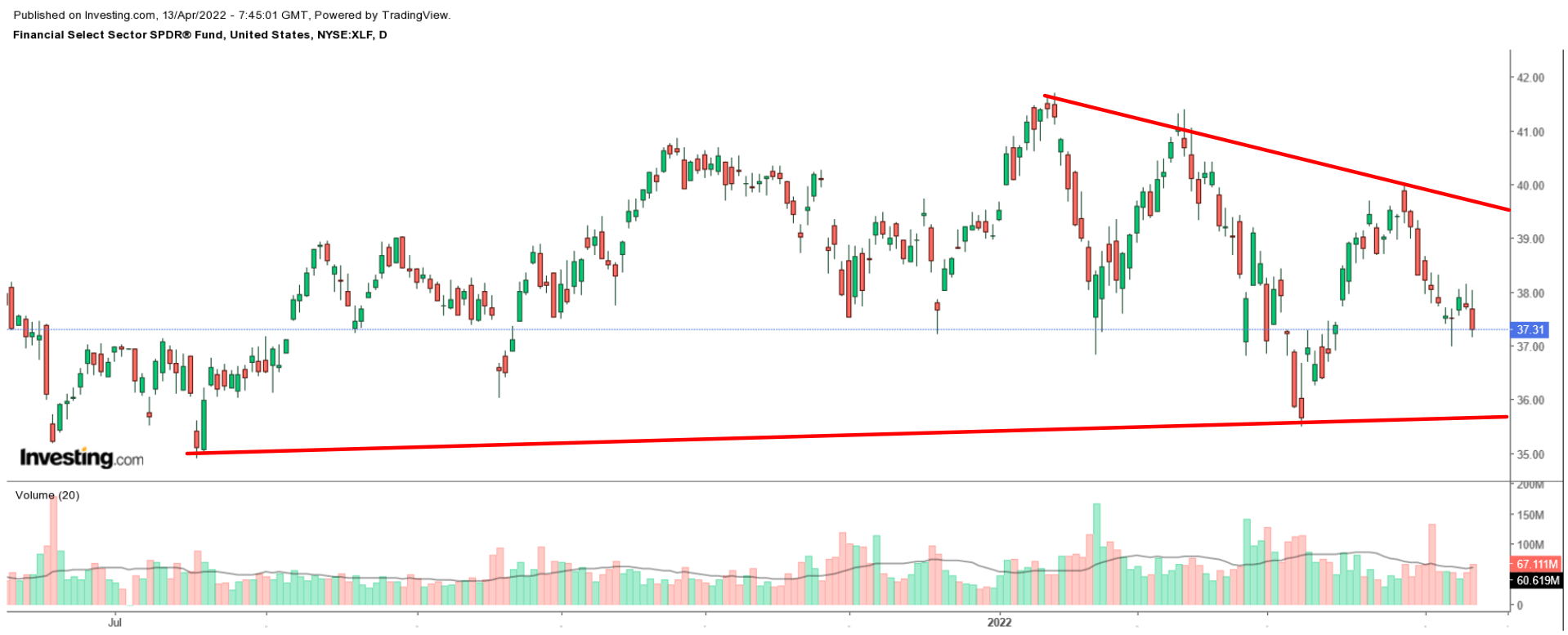

फाइनेंशियल सेलेक्ट सेक्टर SPDR® फंड (NYSE:XLF) S&P 500 से निकाले गए वित्तीय क्षेत्र के शेयरों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है, और यह साल की शुरुआत से लगभग 4.5% नीचे है।

XLF की शीर्ष दस होल्डिंग्स में Berkshire Hathaway (NYSE:BRKa), JPM, Bank of America (NYSE:BAC), Wells Fargo, Morgan Stanley (NYSE:MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Citi, Goldman और BlackRock (NYSE:BLK) शामिल हैं।