अमेरिकी व्यापार घाटा अपडेट के बाद Goldman Sachs Q1 GDP ट्रैकर 3.3% पर

- ED 27 मई को सर्वकालिक उच्च स्तर पर बंद हुआ

- पिछले 12 महीनों में शेयरों ने कुल 31% का रिटर्न दिया

- वॉल स्ट्रीट कंसेंसस रेटिंग न्यूट्रल से बेयरिश है

- जनवरी 2023 के लिए मार्केट-इंप्लाइड आउटलुक बुलिश है

- बेहतर निवेश निर्णय लेने में आपकी सहायता करने के लिए टूल, डेटा और सामग्री के लिए, InvestingPro+ आज़माएं

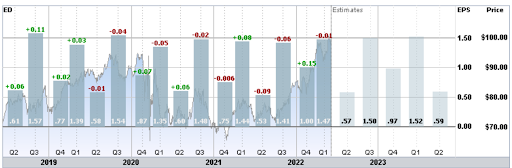

Consolidated Edison (NYSE:ED) यू.एस. में सबसे बड़ी निवेशक-स्वामित्व वाली ऊर्जा कंपनियों में से एक है। इसके शेयर 27 मई को 100.58 डॉलर के सर्वकालिक उच्च स्तर पर बंद हुए। 12 महीने का कुल रिटर्न 31.1 है। Utilities Select Sector SPDR® Fund (NYSE:XLU) के लिए 17.6% की तुलना में %,। यहां तक कि ईडी के हालिया बड़े लाभ के साथ, इसका 6.2% वार्षिक रिटर्न तीन साल का वार्षिक रिटर्न एक्सएलयू से काफी कम है, जो कि 10.8% वार्षिक है।

Source: Investing.com

ईडी का रिटर्न और भी उल्लेखनीय है क्योंकि आय अनिवार्य रूप से वर्षों से सपाट रही है। अगले तीन से पांच वर्षों में ईपीएस वृद्धि के लिए कंसेंसस 3% प्रति वर्ष है। 2021 की चौथी तिमाही के लिए आय, 17 फरवरी को रिपोर्ट की गई, कंसेंसस अपेक्षित मूल्य से 17.4% अधिक थी। इन परिणामों ने निश्चित रूप से ऊपर की गति को बढ़ावा देने में मदद की। Q1 2022 के परिणाम 5 मई को रिपोर्ट किए गए अपेक्षाओं से थोड़ा चूक गए।

Source: E-Trade

हरा (लाल) मान वह राशि है जिसके द्वारा ईपीएस ने कंसेंसस अपेक्षित मूल्य को हरा (चूक) कर दिया।

आय में लाभ के बिना शेयर की कीमत में पर्याप्त वृद्धि के साथ, पी / ई अनुपात में काफी वृद्धि हुई है। 22.7 का वर्तमान पी/ई ऐतिहासिक मूल्यों की तुलना में बहुत अधिक है। हाल ही में सितंबर 2018 तक, पी/ई 13.25 था। बड़ी उपयोगिताओं के लिए मूल्यांकन वर्तमान में अधिक है, और ED का मूल्यांकन निश्चित रूप से एक बाहरी नहीं है।

लाभांश आय अक्सर उपयोगिता शेयरों की प्रमुख अपीलों में से एक है, लेकिन ED की कीमत प्रशंसा का मतलब है कि 3.22% की वर्तमान उपज ऐतिहासिक मानकों से काफी कम है। 10-वर्षीय ट्रेजरी यील्ड के 3% के बहुत करीब होने के कारण, जोखिम से बचने वाले निवेशकों की आय के लिए बांडों का पक्ष लेने की संभावना बढ़ रही है।

कॉन एड के हालिया शेयर मूल्य लाभ आंशिक रूप से कंपनी के स्वच्छ ऊर्जा पर बढ़ते फोकस के कारण हैं। निवेशकों ने असमान रूप से उपयोगिताओं के शेयरों को खरीदा है जो स्वच्छ ऊर्जा पर जोर देते हैं, NextEra Energy Inc (NYSE:NEE) चरम मामला है (100 से ऊपर 12 महीने के पी/ई के साथ)। मई में वार्षिक बैठक में, कॉन एड के सीईओ टिमोथी कावले ने इस स्थान के लिए कंपनी की प्रतिबद्धता पर जोर दिया। कॉन एड ने अपने प्रयासों, ED की स्वच्छ ऊर्जा प्रतिबद्धता का व्यापक और विस्तृत विवरण प्रकाशित किया है। Q1 अर्निंग कॉल के लिए स्लाइड डेक में स्वच्छ ऊर्जा पर भी महत्वपूर्ण ध्यान दिया गया है। ED, अन्य यूटिलिटी शेयरों के साथ, तेल और प्राकृतिक गैस की बढ़ती कीमतों से भी बढ़ावा मिला है, जो उपभोक्ताओं को बढ़े हुए विद्युतीकरण के पक्ष में प्रोत्साहित करते हैं।

मैंने पिछली बार ED के बारे में 30 नवंबर, 2021 को लिखा था, उस समय मैंने होल्ड/न्यूट्रल रेटिंग बनाए रखी थी। उस समय, वॉल स्ट्रीट की कंसेंसस रेटिंग बेयरिश थी, कंसेंसस के साथ 12 महीने का मूल्य लक्ष्य जो उस समय शेयर की कीमत से लगभग 10% कम था। बुनियादी बातों और विश्लेषकों की कंसेंसस को देखने के साथ-साथ, मैं मार्केट-इंप्लाइड आउटलुक पर भी भरोसा करता हूं, जो ऑप्शंस की कीमतों से निहित कंसेंसस के आउटलुक का प्रतिनिधित्व करता है। नवंबर के अंत में, 2022 के मध्य जनवरी तक मार्केट-इंप्लाइड आउटलुक बुलिश था और जनवरी 2023 का आउटलुक थोड़ा बुलिश के लिए न्यूट्रल था। बेयरिश वॉल स्ट्रीट कंसेंसस आउटलुक और अधिक बुलिश मार्केट-इंप्लाइड आउटलुक के बीच असहमति के साथ, मैंने एक न्यूट्रल समग्र रेटिंग के साथ समझौता किया। 30 नवंबर को बंद होने के बाद से शेयरों ने कुल 27.9% की वापसी की है।

उन पाठकों के लिए जो मार्केट-इंप्लाइड आउटलुक से अपरिचित हैं, एक संक्षिप्त स्पष्टीकरण की आवश्यकता है। स्टॉक पर एक ऑप्शंस की कीमत काफी हद तक बाजार की कंसेंसस के अनुमान से निर्धारित होती है कि स्टॉक की कीमत ऊपर (कॉल ऑप्शन) या नीचे गिर जाएगी (पुट ऑप्शन) एक विशिष्ट स्तर (ऑप्शन स्ट्राइक प्राइस) के बीच अभी और कब ऑप्शंस समाप्त हो जाता है। कॉल और पुट ऑप्शंस की कीमतों का विश्लेषण, स्ट्राइक कीमतों की एक सीमा पर, सभी एक ही समाप्ति तिथि के साथ, एक संभावित मूल्य पूर्वानुमान की गणना करना संभव है जो ऑप्शन की कीमतों को समेटता है। यह मार्केट-इंप्लाइड आउटलुक है। एक गहरी व्याख्या और पृष्ठभूमि के लिए, मैं सीएफए संस्थान द्वारा प्रकाशित इस मोनोग्राफ की अनुशंसा करता हूं।

मैंने 2023 की शुरुआत में ED के लिए मार्केट-इंप्लाइड आउटलुक की गणना की है और मेरी रेटिंग को फिर से देखने में वर्तमान वॉल स्ट्रीट कंसेंसस आउटलुक के साथ इसकी तुलना की है।

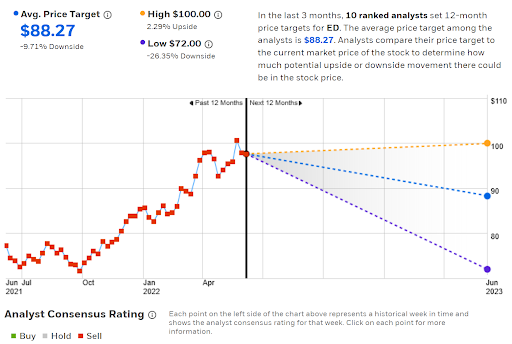

ED के लिए वॉल स्ट्रीट कंसेंसस आउटलुक

ई-ट्रेड पिछले तीन महीनों में ED के लिए रेटिंग और मूल्य लक्ष्य प्रकाशित करने वाले 10 रैंक वाले विश्लेषकों के विचारों को मिलाकर वॉल स्ट्रीट कंसेंसस आउटलुक की गणना करता है। कंसेंसस रेटिंग बेयरिश है, जैसा कि पिछले एक साल से है। कंसेंसस 12 महीने का मूल्य लक्ष्य मौजूदा शेयर मूल्य से 9.7% कम है। 10 एनालिस्टों में से छह ने सेल (NS:SAIL) रेटिंग दी है, तीन के पास होल्ड रेटिंग है और एक ED को बाय रेटिंग देता है।

Source: E-Trade

Investing.com 16 विश्लेषकों की रेटिंग और मूल्य लक्ष्यों का उपयोग करते हुए ED के लिए वॉल स्ट्रीट कंसेंसस आउटलुक की गणना करता है। कंसेंसस रेटिंग न्यूट्रल है, जबकि कंसेंसस 12 महीने का मूल्य लक्ष्य मौजूदा शेयर मूल्य से 9.7% कम है।

Source: Investing.com

नवंबर के अंत में वॉल स्ट्रीट कंसेंसस मूल्य लक्ष्य ने संकेत दिया कि शेयरों का मूल्य लगभग 10% अधिक था, जो वर्तमान परिणामों के समान था। ED के लिए 30 नवंबर से कुल 27.9% रिटर्न उस समय के कंसेंसस मूल्य लक्ष्य के काफी विपरीत है। मेरा मानना है कि विश्लेषकों ने जिस कीमत का अनुमान नहीं लगाया था, वह बाजार का समर्थन करेगा क्योंकि कंपनी ने स्वच्छ ऊर्जा के लिए अपनी बढ़ती प्रतिबद्धता को प्रचारित किया है।

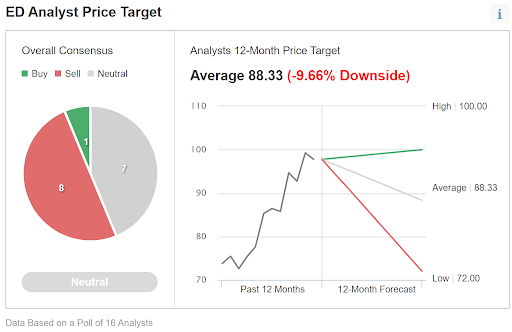

ED के लिए मार्केट-इंप्लाइड आउटलुक

मैंने आज से 20 जनवरी, 2023 तक की 7.4 महीने की अवधि के लिए ED के लिए मार्केट-इंप्लाइड आउटलुक की गणना की है, इस तिथि को समाप्त होने वाले कॉल और पुट ऑप्शंस की कीमतों का उपयोग करते हुए। मैंने इस विशिष्ट समाप्ति तिथि को वर्ष के अंत तक एक दृश्य प्रदान करने के लिए चुना है और क्योंकि जनवरी में समाप्त होने वाले ऑप्शंस कुछ सबसे अधिक सक्रिय रूप से कारोबार करते हैं। इसके अलावा, नवंबर में मेरे विश्लेषण में मार्केट-इंप्लाइड आउटलुक की गणना जनवरी 2023 ऑप्शंस का उपयोग करके की गई थी, जो तुलना का एक बिंदु प्रदान करती है।

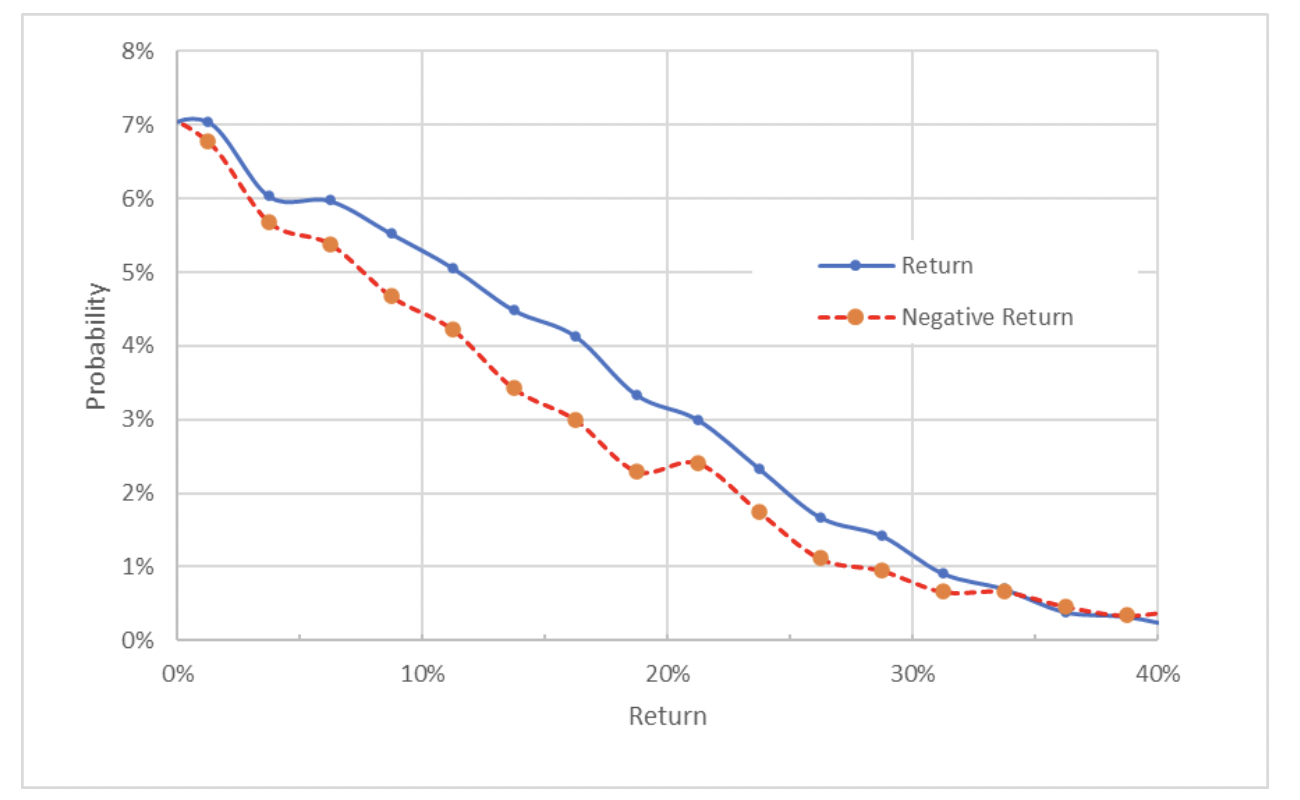

मार्केट-इंप्लाइड आउटलुक की मानक प्रस्तुति, ऊर्ध्वाधर अक्ष पर संभाव्यता और क्षैतिज पर वापसी के साथ, मूल्य वापसी का एक संभाव्यता वितरण है।

स्रोत: ई-ट्रेड से ऑप्शंस उद्धरणों का उपयोग करते हुए लेखक की गणना

मार्केट-इंप्लाइड आउटलुक आम तौर पर सममित होता है, संभावना में शिखर शून्य रिटर्न (लगभग +1%) के करीब होता है। इस आउटलुक से गणना की गई अपेक्षित अस्थिरता 23% (वार्षिक) है, जो कि एक लार्ज-कैप स्टॉक के लिए काफी कम है, जो कि एक उपयोगिता के लिए देखने की अपेक्षा के अनुरूप है। आउटलुक भी कुछ नकारात्मक रूप से तिरछा है, एक बुलिश इंडिकेटर।

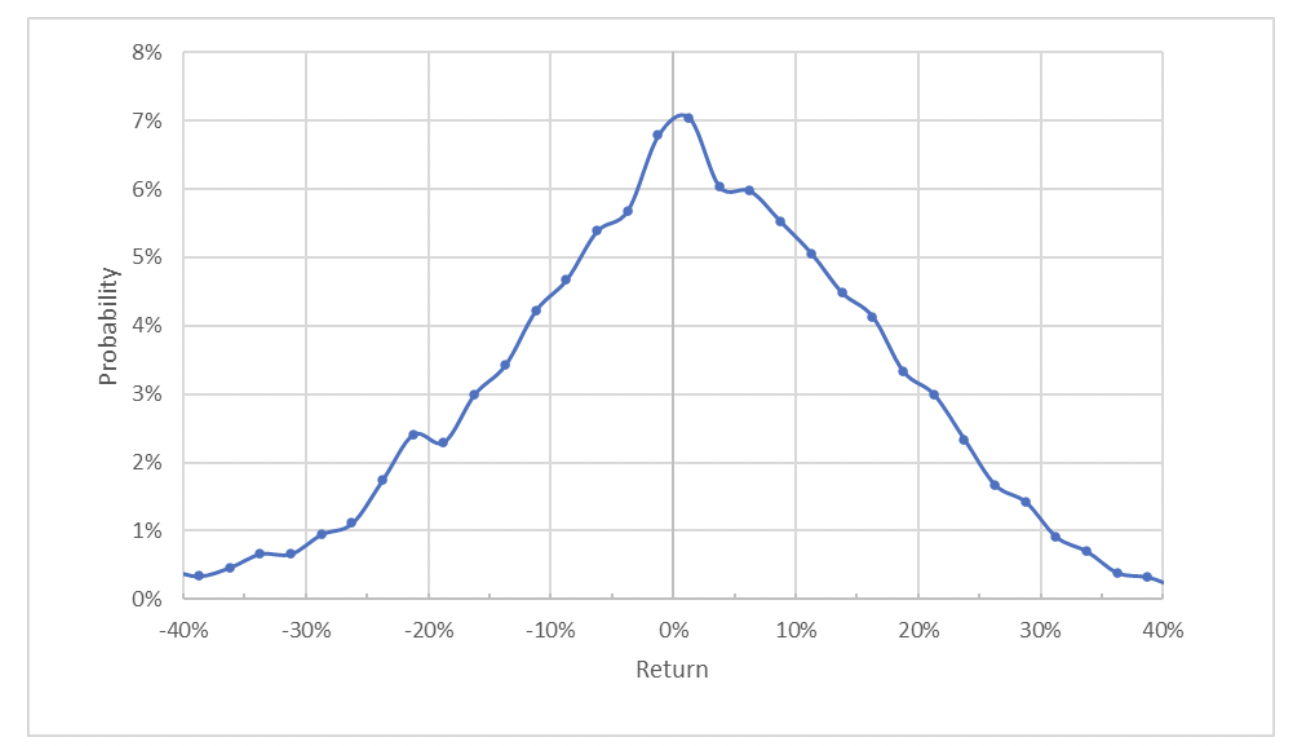

सकारात्मक और नकारात्मक रिटर्न की सापेक्ष संभावनाओं की सीधे तुलना करना आसान बनाने के लिए, मैं वितरण के नकारात्मक रिटर्न पक्ष को लंबवत अक्ष के बारे में घुमाता हूं (नीचे चार्ट देखें)।

स्रोत: ई-ट्रेड से ऑप्शंस उद्धरणों का उपयोग करते हुए लेखक की गणना

वितरण के ऋणात्मक प्रतिफल पक्ष को लंबवत अक्ष के बारे में घुमाया गया है।

इस दृश्य से पता चलता है कि सकारात्मक रिटर्न की संभावना समान आकार के नकारात्मक रिटर्न की संभावनाओं की तुलना में लगातार अधिक है, सबसे संभावित परिणामों की एक विस्तृत श्रृंखला में (ठोस नीली रेखा बाएं तीन में से अधिकांश पर धराशायी लाल रेखा से काफी ऊपर है- ऊपर दिए गए चार्ट के क्वार्टर)। यह 20 जनवरी, 2023 के लिए एक बुलिश आउटलुक है।

सिद्धांत इंगित करता है कि मार्केट-इंप्लाइड आउटलुक में नकारात्मक पूर्वाग्रह होने की उम्मीद है क्योंकि जोखिम से बचने वाले निवेशक नकारात्मक पक्ष की सुरक्षा के लिए उचित मूल्य से अधिक भुगतान करते हैं, हालांकि यह मापने का कोई तरीका नहीं है कि यह प्रभाव मौजूद है या नहीं। इस संभावित पूर्वाग्रह को ध्यान में रखते हुए कच्ची संभावनाओं से स्पष्ट होने की तुलना में और भी अधिक तेजी से व्याख्या का सुझाव दिया गया है।

नवंबर 2021 के अंत में, 20 जनवरी, 2023 के लिए मार्केट-इंप्लाइड आउटलुक मुख्य रूप से न्यूट्रल था, जिसमें मामूली बुलिश झुकाव था, हालांकि जनवरी 2022 का दृश्य काफी बुलिश था।

सारांश

कॉन एड के शेयरों ने पिछले एक साल में व्यापक बाजार और उपयोगिताओं के सूचकांकों को काफी हद तक पीछे छोड़ दिया है। कमाई ठोस रही है, लेकिन विशेष रूप से उल्लेखनीय नहीं है, और मूल्यांकन काफी अधिक है। ED के लिए वॉल स्ट्रीट कंसेंसस रेटिंग कंसेंसस गणना के स्रोत के आधार पर बेयरिश के लिए न्यूट्रल है, और कंसेंसस 12 महीने का मूल्य लक्ष्य मौजूदा शेयर मूल्य से लगभग 10% कम है। जनवरी 2023 के मध्य में मार्केट-इंप्लाइड आउटलुक मध्यम अस्थिरता के साथ बुलिश है। मेरी परिकल्पना यह है कि स्वच्छ ऊर्जा पर कंपनी के बढ़ते जोर के कारण बाजार ED के लिए मूल्य प्रीमियम का समर्थन कर रहा है, जबकि विश्लेषक का अनुमान अगले कई वर्षों में अपेक्षित आय वृद्धि पर आधारित है। बेयरिश एनालिस्ट कंसेंसस आउटलुक और बुलिश मार्केट-निहित आउटलुक के बीच चल रही असहमति के साथ-साथ काफी उच्च मूल्यांकन के साथ, मैं ED के लिए अपनी न्यूट्रल/होल्ड रेटिंग बनाए रख रहा हूं।

***

अपने अगले महान विचार को खोजने के इच्छुक हैं? InvestingPro+ आपको पेशेवर डेटा, टूल और अंतर्दृष्टि के साथ दुनिया में सबसे तेजी से बढ़ते या सबसे कम मूल्य वाले शेयरों को खोजने के लिए 135K+ शेयरों के माध्यम से स्क्रीन करने का मौका देता है।