शिपिंग कॉर्पोरेशन ऑफ इंडिया में 7.5% की बढ़त; प्रोपिक्स AI स्ट्रैटेजी ने इसे पहले ही पहचान लिया

- फेडरल रिजर्व ने बुधवार को अपनी बहुप्रतीक्षित जून नीति बैठक का समापन किया, जो कि सुपरसाइज्ड रेट हाइक के बढ़ते दांव के बीच है।

- बाजार को डर है कि यू.एस. केंद्रीय बैंक मुद्रास्फीति पर काबू पाने के अपने प्रयास में मंदी को जोखिम में डालते हुए, पहले से ही अपेक्षा से अधिक आक्रामक तरीके से दरें बढ़ाएगा।

- सबसे सम्मोहक रिटर्न की तलाश करने वाले निवेशकों को अब अपने पोर्टफोलियो में हेस, केलॉग और एटीएंडटी को जोड़ने पर विचार करना चाहिए।

- बेहतर निवेश निर्णय लेने में आपकी मदद करने के लिए टूल, डेटा और सामग्री के लिए, InvestingPro+ आज़माएं।

बाजार सहभागियों ने हाल के दिनों में नाटकीय रूप से अपने दांव लगाए हैं कि फेडरल रिजर्व को बढ़ती मुद्रास्फीति पर काबू पाने के अपने प्रयास में पहले से ही अपेक्षा से अधिक आक्रामक तरीके से ब्याज दरों में वृद्धि करनी होगी।

Investing.com के फेड रेट मॉनिटर टूल के अनुसार, जो बुधवार को समाप्त हुई फेड की जून नीति बैठक में 50 आधार अंकों (बीपीएस) की बढ़ोतरी की ओर इशारा कर रहा था, अब 75 बीपीएस की चाल की 90% से अधिक संभावना दिखा रहा था। अगर पुष्टि हो जाती है, तो यह 1994 के बाद से फेड रेट में सबसे बड़ी बढ़ोतरी होगी।

पिछले सप्ताह के अंत में जारी मई के मुद्रास्फीति के आंकड़ों में नीति में अधिक आक्रामक कसने पर दांव ने पूरे शेयर बाजार को झटका दिया।

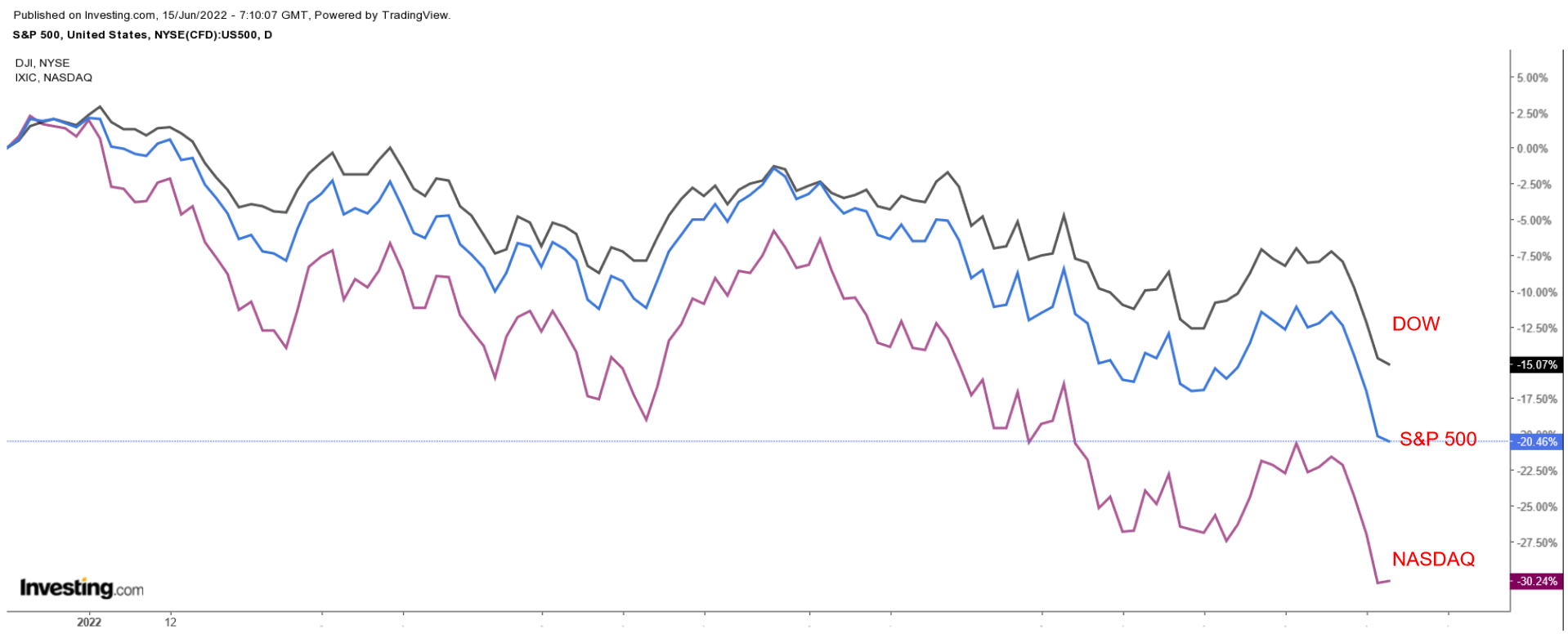

बेंचमार्क S&P 500 इंडेक्स अब अपने 3 जनवरी के रिकॉर्ड बंद से 22% नीचे है, जो परंपरागत रूप से एक बेयर मार्केट को परिभाषित करने के लिए उपयोग किए जाने वाले 20% पुलबैक थ्रेशोल्ड को पार कर गया है।

इस बीच, टेक-हेवी NASDAQ कंपोजिट, जो इस साल की शुरुआत में एक भालू बाजार में गिर गया, अपने 19 नवंबर, 2021, रिकॉर्ड स्तर से लगभग 33% नीचे है और Dow लगभग है इसकी रिपोर्ट की गई उच्च से 18% दूर।

इसे ध्यान में रखते हुए, नीचे हम तीन साल-दर-तारीख विजेताओं को उजागर करते हैं जो आने वाले हफ्तों और महीनों में बेहतर प्रदर्शन करने के लिए तैयार हैं क्योंकि निवेशक आक्रामक फेड रेट बढ़ोतरी और संभावित मंदी के लिए तैयार हैं।

1. हेस कॉर्पोरेशन

- साल-दर-साल प्रदर्शन: +62.2%

- मार्केट कैप: $37.1 बिलियन

Hess Corporation (NYSE:HES) यू.एस. में अग्रणी ऊर्जा कंपनियों में से एक है। इसके मुख्य व्यवसाय संचालन में कच्चा तेल, {{8862|प्राकृतिक गैस} की खोज, उत्पादन और परिवहन शामिल है। }, और प्राकृतिक गैस तरल पदार्थ (एनजीएल)।

इसकी मुख्य संपत्ति मुख्य रूप से नॉर्थ डकोटा के विलिस्टन बेसिन क्षेत्र में बक्केन शेल प्ले में स्थित है। इसके पास मैक्सिको की खाड़ी, लीबिया, कनाडा, दक्षिण अमेरिका और दक्षिण पूर्व एशिया में अन्वेषण और उत्पादन कार्य भी हैं।

न्यू यॉर्क सिटी स्थित कंपनी इस साल तेजी से बढ़ रहे ऊर्जा क्षेत्र में एक उत्कृष्ट प्रदर्शन करने वाली कंपनी रही है, जिसने तेल और गैस की ऊंची कीमतों का लाभ उठाया है।

एचईएस के शेयर, जो 2022 में लगभग 62% ऊपर हैं, 8 जून को बढ़कर 131.43 डॉलर हो गए, जो कि मई 2008 के बाद से नहीं देखा गया स्तर है; यह मंगलवार का सत्र $120.07 पर समाप्त हुआ। मौजूदा वैल्यूएशन पर, एनर्जी फर्म का मार्केट कैप 37.1 बिलियन डॉलर है।

असाधारण YTD रिटर्न के बावजूद, निवेशकों को उच्च डिविडेंड और स्टॉक बायबैक के रूप में अधिक नकद वापस करने के अपने निरंतर प्रयासों के कारण, हेस आगे बाजार की उथल-पुथल से बचाव के लिए सबसे अच्छे शेयरों में से एक है।

तेल और गैस उत्पादन कंपनी ने हाल ही में अपने त्रैमासिक डिविडेंड भुगतान को 50% बढ़ाकर $0.375 प्रति शेयर कर दिया है। यह $1.50 के वार्षिक डिविडेंड और 1.23% की यील्ड का प्रतिनिधित्व करता है।

मजबूत ऊर्जा कीमतों और मांग में सुधार का लाभ उठाते हुए हेस अपने शानदार वैश्विक परिचालन से लाभ जारी रखने के लिए तैयार है, जो भविष्य के लाभ और बिक्री वृद्धि को चलाने में मदद करेगा।

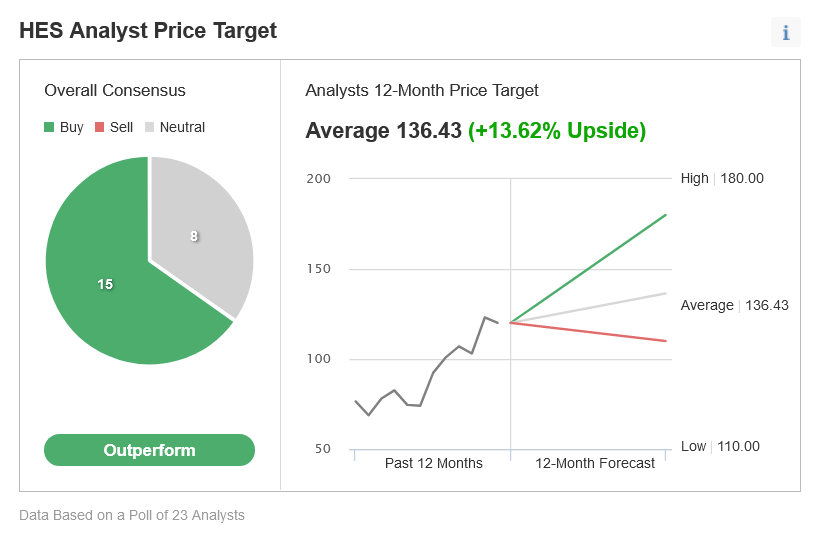

आश्चर्य की बात नहीं, 23 विश्लेषकों के एक Investing.com सर्वेक्षण में, 15 ने HES स्टॉक को 'खरीदें' के रूप में, आठ ने इसे 'तटस्थ' के रूप में दर्जा दिया, और किसी ने भी इसे 'बिक्री' नहीं माना। सर्वेक्षण में शामिल लोगों में, स्टॉक में लगभग 14 $136.43 के औसत 12-महीने के मूल्य लक्ष्य के साथ % उल्टा संभावित।

Source: Investing.com

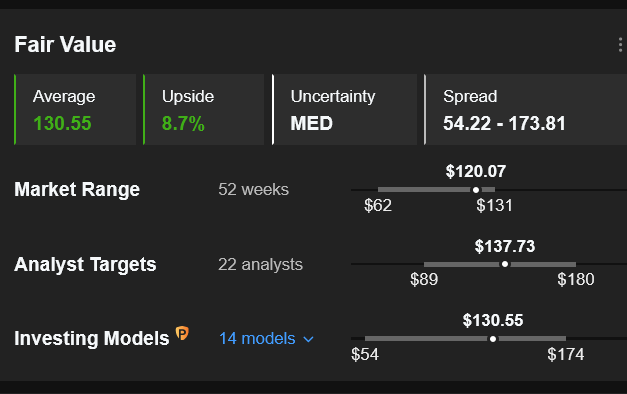

इसी तरह, पी/ई या पी/एस गुणकों या टर्मिनल मूल्यों सहित कई मूल्यांकन मॉडल के अनुसार, InvestingPro+ पर HES स्टॉक का औसत उचित मूल्य $130.55 है, जो वर्तमान बाजार मूल्य से संभावित 8.7% अधिक है।

Source: InvestingPro+

2. केलॉग

साल-दर-साल प्रदर्शन: +6.1%

मार्केट कैप: $23.1 बिलियन

विश्व की अग्रणी खाद्य निर्माण कंपनियों में से एक Kellogg (NYSE:K) स्नैक्स के उत्पादन के लिए सबसे अच्छी तरह से जाना जाता है, जैसे कि पटाखे, टोस्टर पेस्ट्री, और आलू के चिप्स, साथ ही अनाज सहित सुविधाजनक खाद्य पदार्थ, और जमे हुए वफ़ल।

इसके कुछ सबसे अधिक पहचाने जाने वाले ब्रांड जो 180 से अधिक देशों में बेचे और बेचे जाते हैं, उनमें फ्रॉस्टेड फ्लेक्स, फ्रूट लूप्स, राइस क्रिस्पी, पॉप-टार्ट्स, चीज़-इट्स और प्रिंगल्स शामिल हैं। इसके पोर्टफोलियो में फ्रोजन फूड ब्रांड एगो और मॉर्निंगस्टार फार्म भी शामिल हैं।

हमारे विचार में, मिशिगन स्थित कंपनी बैटल क्रीक के शेयर आने वाले हफ्तों में अपने मार्च को और अधिक बढ़ाने के लिए अच्छी तरह से तैनात हैं क्योंकि निवेशक बाजार की मौजूदा गिरावट के बीच कंज्यूमर स्टेपल्स सेक्टर के रक्षात्मक क्षेत्रों में ढेर हो गए हैं।

साल-दर-साल, केलॉग शेयरों में 6.1% की वृद्धि हुई है, जो व्यापक बाजार के तुलनीय रिटर्न के साथ-साथ Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), Hormel Foods (NYSE:HRL), और Conagra Brands (NYSE:CAG) जैसे पैकेज्ड फूड स्पेस में अन्य उल्लेखनीय नामों को आसानी से पीछे छोड़ देता है।

केलॉग पिछले महीने फरवरी 2017 से अपने उच्चतम स्तर पर चढ़ गया और कल रात 68.34 डॉलर पर बंद हुआ, जिसने इसे 23.1 अरब डॉलर का मूल्यांकन कमाया।

केलॉग का अपेक्षाकृत कम मूल्यांकन, शेयरधारकों को अधिक पूंजी लौटाने के अपने चल रहे प्रयासों के साथ, इसे आगे फेड-प्रेरित अस्थिरता से खुद को ढालने के इच्छुक निवेशकों के लिए और भी अधिक आकर्षक विकल्प बनाता है।

15.2 के उचित मूल्य-से-आय (पी / ई) अनुपात के साथ, केलॉग अपने उल्लेखनीय साथियों की तुलना में एक महत्वपूर्ण छूट पर आता है, जिसका सामूहिक पी / ई अनुपात 22.2 है।

पैकेज्ड फूड जाइंट भी एक क्वालिटी डिविडेंड स्टॉक है। केलॉग वर्तमान में प्रति शेयर $0.58 का त्रैमासिक भुगतान प्रदान करता है, जिसका अर्थ है $2.32 का वार्षिक डिविडेंड 3.32% की यील्ड पर, जो इस क्षेत्र में सबसे अधिक है।

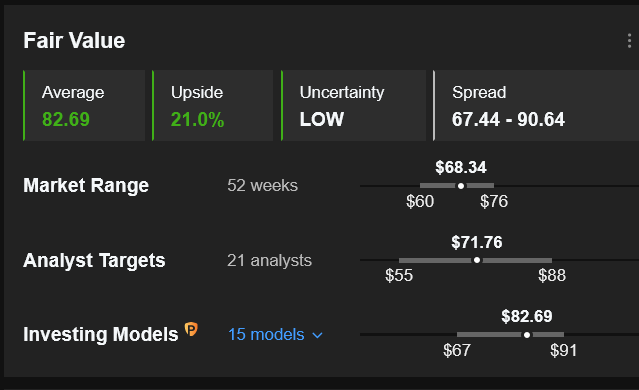

वास्तव में, केलॉग स्टॉक के लिए औसत उचित मूल्य 82.69 डॉलर है, InvestingPro पर कई मूल्यांकन मॉडल के अनुसार, मौजूदा बाजार मूल्य से संभावित 21% ऊपर की ओर दिखा रहा है।

Source: InvestingPro+

3. एटी एंड टी

- साल-दर-साल प्रदर्शन: +4.7%

- मार्केट कैप: $139.2 बिलियन

AT&T (NYSE:T) दुनिया की सबसे बड़ी दूरसंचार कंपनी और यू.एस. में मोबाइल टेलीफोन सेवाओं की अग्रणी प्रदाता, ने पिछले 12 महीनों में अपनी दूरसंचार जड़ों की ओर लौटने के लिए कठोर कदम उठाए हैं क्योंकि यह एक संघर्ष से संक्रमण के रूप में है। मीडिया एक स्वच्छ तुलन पत्र के साथ एक अधिक सुव्यवस्थित संगठन के रूप में संगठित होता है।

डलास, टेक्सास स्थित ब्लू-चिप, जिसने पिछले साल अपने DirecTV उपग्रह टीवी व्यवसाय को अलग कर दिया था, ने अप्रैल में अपनी वार्नर मीडिया मनोरंजन इकाई से खुद को अलग कर लिया, इसे डिस्कवरी के साथ विलय करके Warner Bros. Discovery (NASDAQ:WBD) नामक एक नई सार्वजनिक रूप से कारोबार वाली कंपनी बनाई।

अब नए प्रबंधन के तहत, एटी एंड टी यूएस वायरलेस और होम ब्रॉडबैंड बाजारों पर अपने प्रयासों पर फिर से ध्यान केंद्रित कर रहा है, जो विभिन्न प्रकार की 5G वायरलेस और फाइबरऑप्टिक ब्रॉडबैंड सेवाएं प्रदान करता है।

एटी एंड टी के शेयर साल-दर-साल लगभग 5% ऊपर हैं। पिछली रात, T $19.45 पर समाप्त हुआ, जो हाल के 10 महीने के 21.53 डॉलर के 26 मई को पहुंचे शिखर से बहुत दूर नहीं है। मौजूदा स्तरों पर, टेलीकॉम जायंट का मार्केट कैप 139.2 बिलियन डॉलर है।

अपने मीडिया और दूरसंचार पोर्टफोलियो के ओवरहाल के बाद अपने डिविडेंड भुगतान में कटौती के बावजूद, एटी एंड टी अभी भी एसएंडपी 500 में 10 सबसे अधिक यील्ड देने वाले शेयरों में से एक है।

वायरलेस फोन वाहक वर्तमान में प्रति शेयर $0.2775 का त्रैमासिक डिविडेंड प्रदान करता है, जिसका अर्थ है कि 5.67% की यील्ड पर $ 1.11 प्रति शेयर का वार्षिक भुगतान, एसएंडपी 500 के लिए निहित यील्ड के तिगुने से अधिक, जो कि 1.55% है।

इसके अतिरिक्त, 8.2 के पी/ई अनुपात के साथ, एटी एंड टी का स्टॉक अन्य उल्लेखनीय दूरसंचार कंपनियों, जैसे Verizon (NYSE:VZ) और T-Mobile US (NASDAQ:TMUS) यूएस की तुलना में छूट पर आता है, जिनका पी/ई अनुपात क्रमशः 9.7 और 55.7 है।

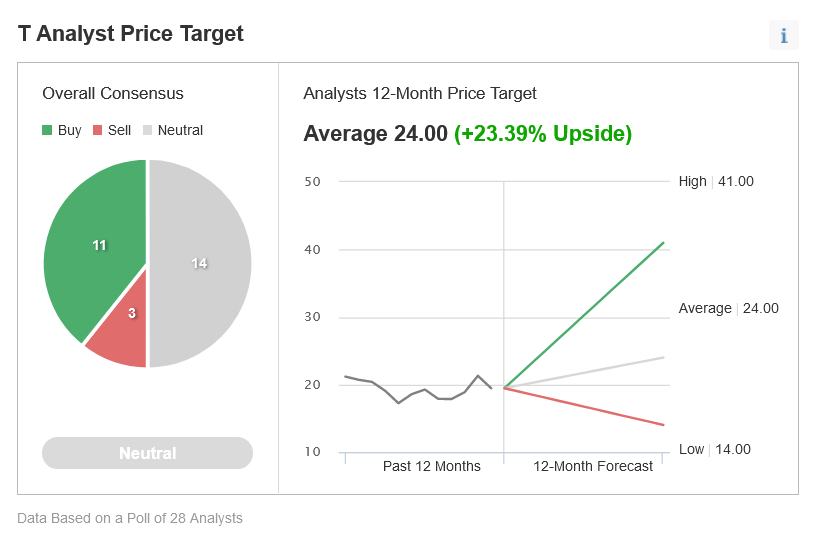

दरअसल, Investing.com द्वारा सर्वेक्षण किए गए 28 विश्लेषकों में से 11 ने AT&T के स्टॉक को 'आउटपरफॉर्म' के रूप में रेट किया, जबकि 14 ने इसे 'होल्ड' के रूप में माना। 28 में से सिर्फ तीन ने नाम पर 'सेल (NS:SAIL)' की सिफारिश की थी।

औसत टी स्टॉक विश्लेषक मूल्य लक्ष्य लगभग 24.00 डॉलर है, जो अगले 12 महीनों में मौजूदा स्तरों से लगभग 23% की वृद्धि दर्शाता है।

Source: Investing.com

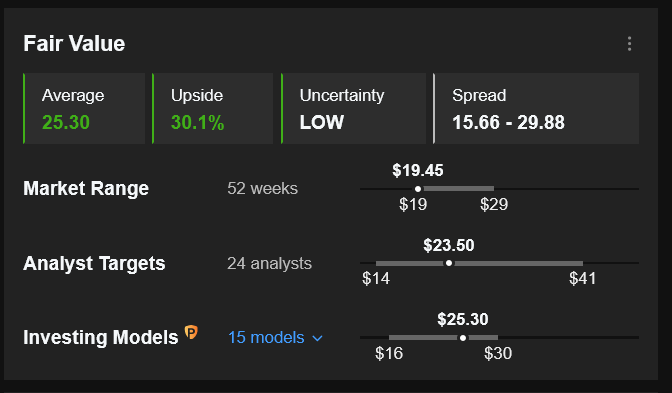

इसी तरह, InvestingPro+ में मात्रात्मक मॉडल अगले 12 महीनों में मौजूदा स्तरों से T स्टॉक में लगभग 30% की बढ़त की ओर इशारा करते हैं, जो शेयरों को उनके $25.30 के उचित मूल्य के करीब लाते हैं।

Source: InvestingPro+

***

अपने अगले महान विचार को खोजने के इच्छुक हैं? InvestingPro+ आपको पेशेवर डेटा, टूल और अंतर्दृष्टि के साथ दुनिया में सबसे तेजी से बढ़ते या सबसे कम मूल्य वाले शेयरों को खोजने के लिए 135K+ शेयरों के माध्यम से स्क्रीन करने का मौका देता है।