ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

- हेल्थकेयर स्टॉक्स इस साल के सर्वश्रेष्ठ प्रदर्शन करने वालों में से कुछ रहे हैं

- उचित मूल्यांकन और मजबूत लाभांश के साथ रक्षात्मक, ब्लू-चिप्स एक बेयर मार्केट में अच्छा प्रदर्शन करते हैं

- ब्रिस्टल-मायर्स स्क्विब, मर्क (NS:PROR), और जॉनसन एंड जॉनसन को खरीदने पर विचार करें

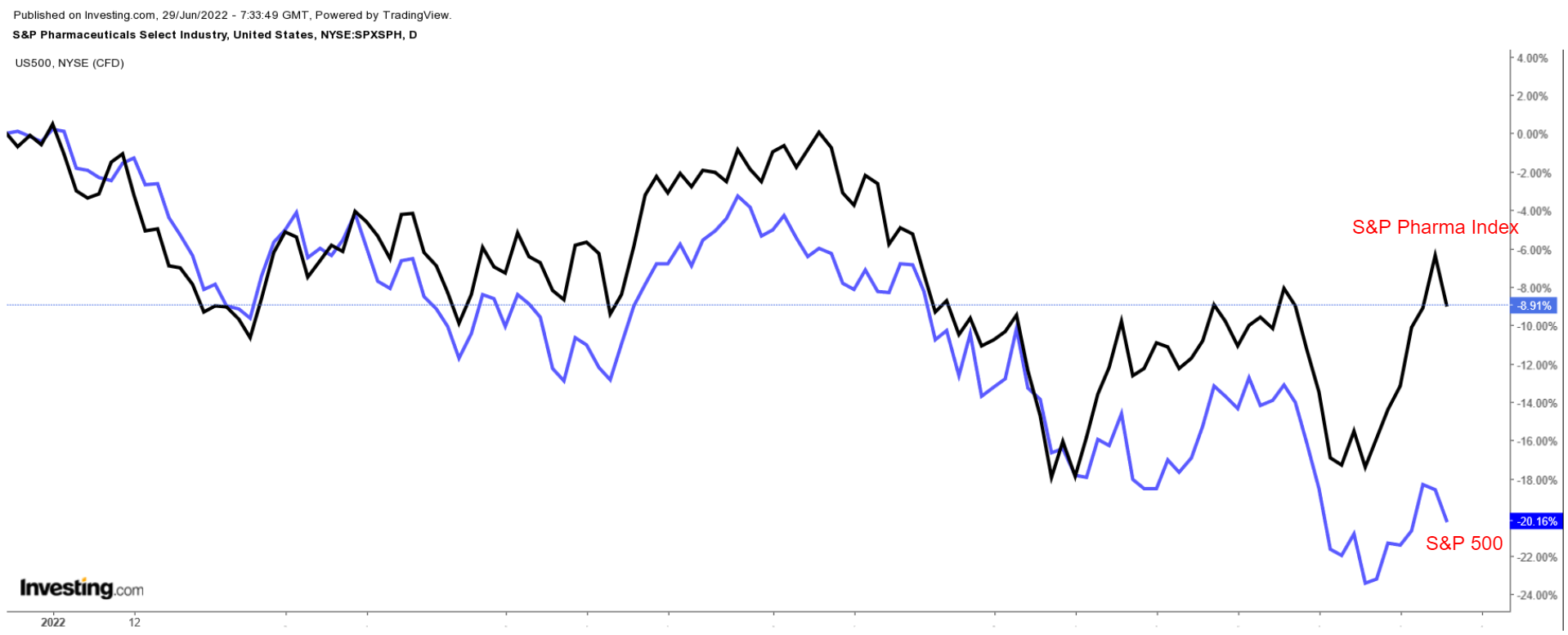

यहां तक कि S&P 500 भालू बाजार क्षेत्र में गिर गया है, बड़ी दवा कंपनियों के शेयरों ने व्यापक बाजार को व्यापक अंतर से बेहतर प्रदर्शन करते हुए थोड़ी राहत की पेशकश की है।

जबकि 2022 में बेंचमार्क इंडेक्स में अब तक 19.8% की गिरावट आई है, S&P फार्मास्युटिकल्स इंडेक्स सिर्फ 8.4% नीचे है।

निवेशकों ने इस साल रक्षात्मक दिमाग वाले हेल्थकेयर शेयरों में ढेर कर दिया है क्योंकि फेडरल रिजर्व ने बढ़ती अमेरिकी मुद्रास्फीति से निपटने के लिए ब्याज दरों में बढ़ोतरी की है, जिससे मंदी की संभावना बढ़ गई है।

इस प्रकार, हमने साल की दूसरी छमाही में जाने वाले तीन सबसे आशाजनक बड़े फार्मा शेयरों के लिए S&P 500 को स्कैन करने के लिए InvestingPro का उपयोग किया।

तीनों नाम करीब 3% या उससे अधिक के डिविडेंड यील्ड की पेशकश करते हैं और कम से कम 20% के आगे लाभ के लिए तैयार हैं, जिससे वे मौजूदा भालू बाजार के बीच आकर्षक रक्षात्मक नाटक कर रहे हैं।

ब्रिस्टल-मायर्स स्क्विब

- साल-दर-साल प्रदर्शन: +26.2%

- प्रो + उचित मूल्य ऊपर: +27.6%

- डिविडेंड यील्ड: 2.74%

- मार्केट कैप: $167.5 बिलियन

Bristol-Myers Squibb (NYSE:BMY) दुनिया की सबसे बड़ी दवा कंपनियों में से एक है। इसके मुख्य कार्यों में कैंसर, हृदय रोग, मधुमेह, हेपेटाइटिस, रुमेटीइड गठिया और मानसिक विकारों सहित कई चिकित्सीय क्षेत्रों में दवाओं और जीवविज्ञान की खोज, विकास, लाइसेंस और विपणन शामिल है।

फलती-फूलती बड़ी फार्मा फर्म के शेयर हाल के महीनों में अपनी विभिन्न ब्लॉकबस्टर ऑन्कोलॉजी, इम्यूनोलॉजी, कार्डियोवस्कुलर और फाइब्रोसिस दवाओं की मजबूत मांग के कारण तेजी से बढ़ते हेल्थकेयर स्पेस में स्टैंडआउट परफॉर्मर्स में से एक रहे हैं।

साल-दर-साल, BMY ने समान समय-सीमा में Dow और S&P के तुलनीय रिटर्न को पीछे छोड़ते हुए लगभग 26% की बढ़त हासिल की है।

सोमवार को $80.58 के रिकॉर्ड उच्च स्तर पर पहुंचने के बावजूद, हम उम्मीद करते हैं कि BMY उच्च जारी रहेगा क्योंकि फेडरल रिजर्व की आक्रामक दर वृद्धि संभावित मंदी की आशंका को बढ़ावा देती है।

कंपनियों में शेयर जिनके उत्पाद और सेवाएं लोगों के जीवन के लिए आवश्यक हैं, जैसे कि स्वास्थ्य सेवा, धीमी आर्थिक विकास और बाजार की अशांति के वातावरण में अच्छा प्रदर्शन करते हैं।

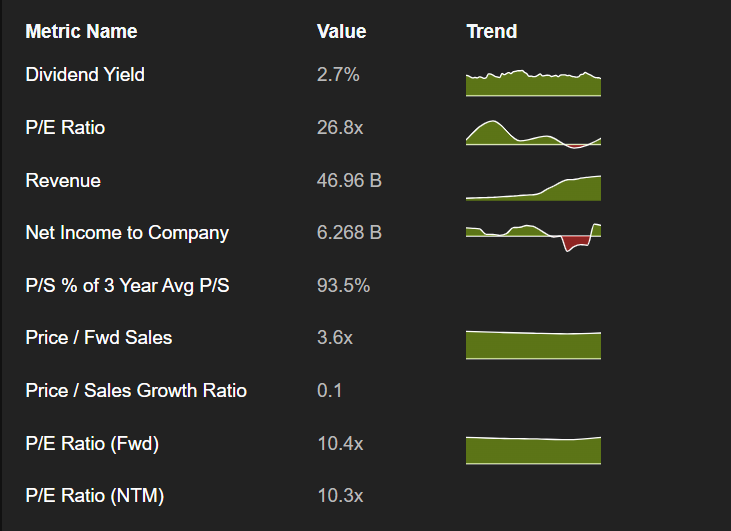

इसके अलावा, BMY, केवल 10 गुना आगे की कमाई पर, Eli Lilly’s के 34 गुना, AstraZeneca’s के 17 गुना, और AbbVie’s के 13 गुना सहित उल्लेखनीय साथियों की तुलना में अभी भी सस्ते हैं।

फार्मास्युटिकल जायंट $0.54 प्रति शेयर का त्रैमासिक लाभांश भी प्रदान करता है, जिसका अर्थ है 2.74% की वार्षिक उपज।

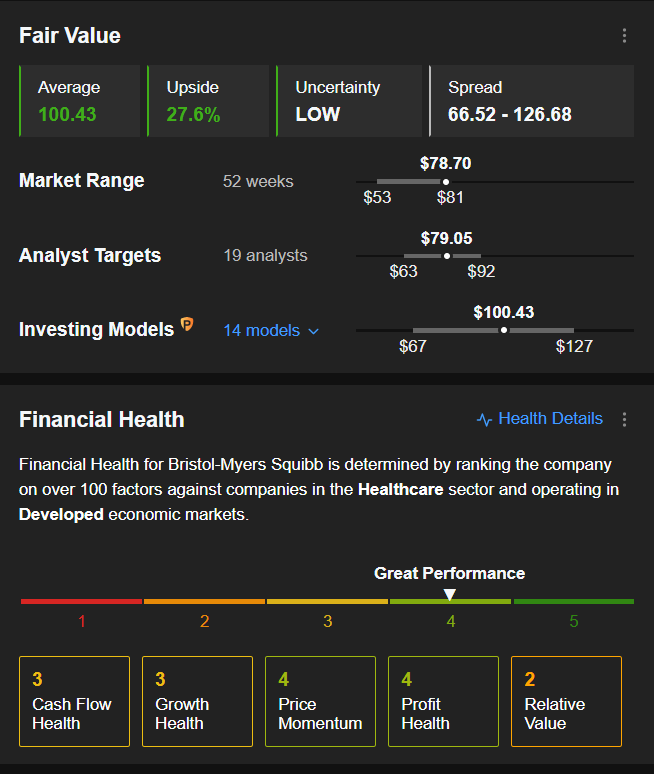

दरअसल, InvestingPro क्वांटिटेटिव मॉडल के अनुसार ब्रिस्टल-मायर्स स्क्विब स्टॉक का काफी कम मूल्यांकन किया गया है और अगले 12 महीनों में इसके $ 100.43 / शेयर के उचित मूल्य के करीब 28% की वृद्धि देखी जा सकती है।

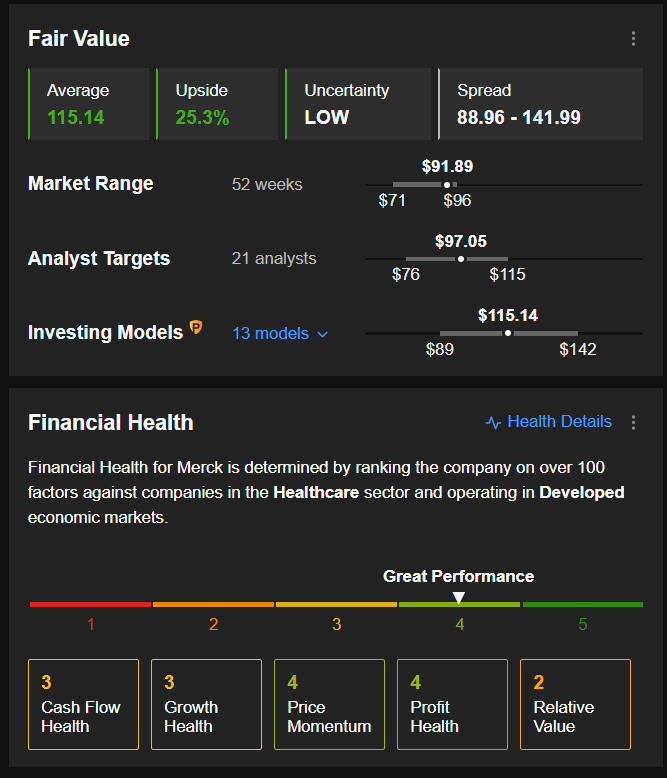

मर्क

- साल-दर-साल प्रदर्शन: +19.9%

- प्रो+ उचित मूल्य ऊपर की ओर: +25.3%

- डिविडेंड यील्ड: 3.25%

- मार्केट कैप: $232.3 बिलियन

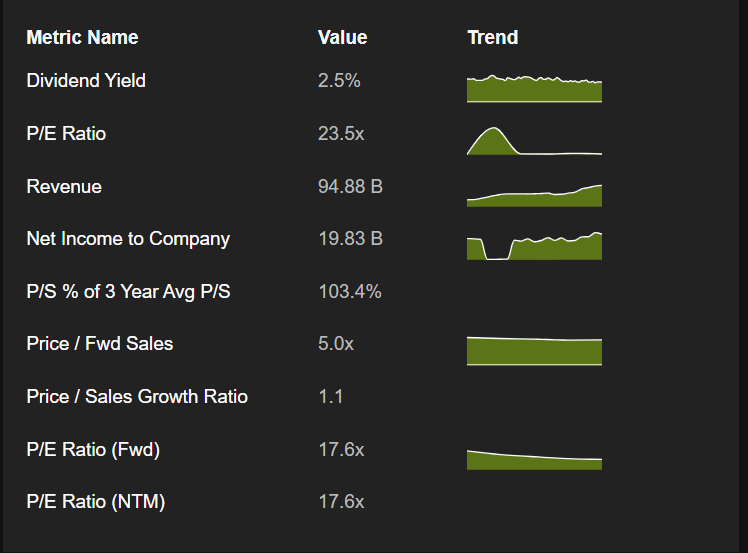

Merck (NYSE:MRK) एक प्रमुख बहुराष्ट्रीय फार्मास्युटिकल दिग्गज है, जो दवाओं, टीकों, जैविक उपचारों और पशु स्वास्थ्य उत्पादों की एक विस्तृत श्रृंखला के विकास और उत्पादन में शामिल है।

यह वर्तमान में छह ब्लॉकबस्टर दवाओं या उत्पादों का मालिक है, जिनमें से प्रत्येक में $ 1 बिलियन से अधिक का राजस्व है, जिसमें इसकी नई कोविड -19 एंटीवायरल गोली, साथ ही कैंसर इम्यूनोथेरेपी, मधुमेह विरोधी दवा और एचपीवी और चिकनपॉक्स के खिलाफ टीके शामिल हैं।

S&P 500 में खराब प्रदर्शन के एक वर्ष में, मर्क के स्टॉक में 19.9% की वृद्धि हुई है, जो चल रही बिकवाली के बीच व्यापक बाजार के तुलनीय रिटर्न को आसानी से पीछे छोड़ देता है।

MRK स्टॉक सोमवार को $95.72 के नए रिकॉर्ड उच्च स्तर पर पहुंच गया; यह मंगलवार का सत्र $91.89 पर समाप्त हुआ। मौजूदा स्तरों पर, न्यू जर्सी स्थित फार्मास्युटिकल फर्म राहवे का मार्केट कैप 232.3 बिलियन डॉलर है।

उच्च मुक्त नकदी प्रवाह और कम कर्ज वाले ब्लू-चिप लाभांश स्टॉक एक अशांत बाजार में पनपते हैं क्योंकि निवेशक जोखिम भरे, गैर-लाभकारी, उच्च-विकास प्रौद्योगिकी नामों की कीमत पर उचित मूल्यांकन के साथ रक्षात्मक कंपनियों की तलाश करते हैं।

16.7 के मूल्य-से-आय अनुपात और 3.25% के अपेक्षाकृत ऊंचे यील्ड पर $2.76 प्रति शेयर के वार्षिक लाभांश के साथ, मर्क उन निवेशकों के लिए एक अच्छा विकल्प है जो आगे बेयर मार्केट की अस्थिरता से बचना चाहते हैं।

InvestingPro के मात्रात्मक मॉडल अगले 12 महीनों में MRK स्टॉक में लगभग 25% की बढ़त की ओर इशारा करते हैं, जो शेयरों को उनके 115.14 डॉलर के उचित मूल्य के करीब लाते हैं।

जॉनसन एंड जॉनसन

- साल-दर-साल प्रदर्शन: +3.4%

- प्रो+ उचित मूल्य ऊपर की ओर: +22%

- डिविडेंड यील्ड: 2.55%

- मार्केट कैप: $465.6 बिलियन

Johnson & Johnson (NYSE:JNJ), सबसे मूल्यवान वैश्विक फार्मास्युटिकल दिग्गजों में से एक, अपनी कई दवाओं, प्राथमिक चिकित्सा आपूर्ति और उपभोक्ता उत्पादों के लिए जाना जाता है।

175 से अधिक देशों में विपणन और बेचे जाने वाले इसके कुछ सबसे पहचानने योग्य ब्रांडों में बैंड-एड बैंडेज, टाइलेनॉल दवाएं, जॉनसन के बेबी उत्पाद, न्यूट्रोजेना त्वचा और सौंदर्य उत्पाद, क्लीन एंड क्लियर फेशियल वॉश और एक्यूव्यू कॉन्टैक्ट लेंस शामिल हैं।

न्यू ब्रंसविक के शेयरों, न्यू जर्सी स्थित अच्छी तरह से विविध स्वास्थ्य सेवा समूह ने डॉव और एसएंडपी 500 को 2022 में व्यापक अंतर से बेहतर प्रदर्शन किया है, जो लगभग 4% साल-दर-साल चढ़ रहा है।

JNJ, जिसने 25 अप्रैल को 186.69 डॉलर का सर्वकालिक उच्च स्तर मारा, चुनौतीपूर्ण बाजारों में अपेक्षाकृत उज्ज्वल स्थान रहा है क्योंकि निवेशक उच्च-गुणवत्ता, रक्षात्मक, ब्लू-चिप कंपनियों को डाउन-टू-अर्थ वैल्यूएशन की तलाश में हैं।

जॉनसन एंड जॉनसन का अपेक्षाकृत उच्च वार्षिक लाभांश $4.52 और आकर्षक यील्ड 2.55% इसकी अपील को बढ़ाता है।

JNJ केवल दो यू.एस.-आधारित कंपनियों में से एक है, जिसकी एएए की प्रमुख क्रेडिट रेटिंग है, जो कि यू.एस. सरकार से अधिक है, ने अपने व्यापार की ताकत और लचीलापन का प्रदर्शन करते हुए, लगातार 60 वर्षों तक हर साल अपना लाभांश बढ़ाया है।

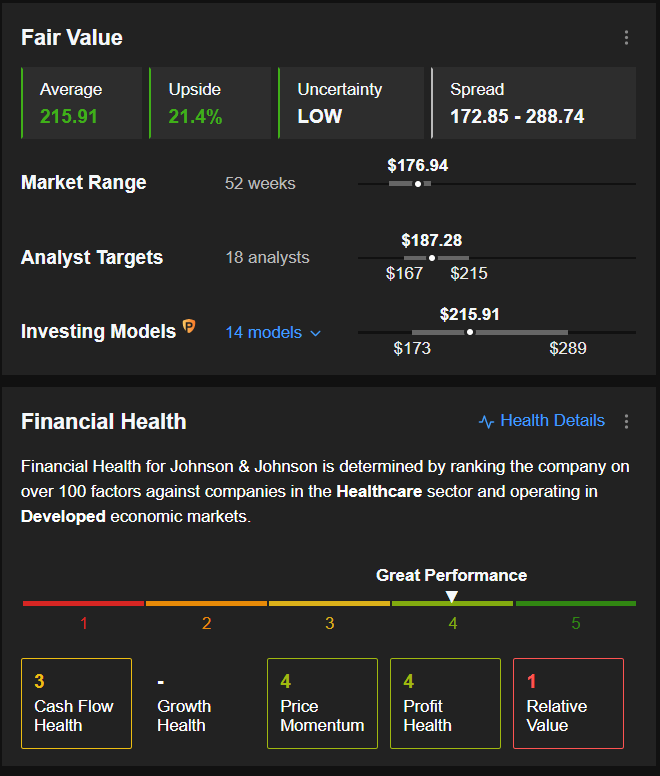

कई वैल्यूएशन मॉडल के अनुसार, InvestingPro पर JNJ स्टॉक का औसत उचित मूल्य $215.91 है, जो संभावित 22% की वृद्धि है।