अमेरिका, इज़राइल ने ईरान पर हमला किया, अब तक जो कुछ ज्ञात है

- वॉल स्ट्रीट की दूसरी तिमाही की कमाई का मौसम इस सप्ताह शुरू हो रहा है।

- कंपनियों का एक चुनिंदा समूह विस्फोटक वृद्धि देने के लिए तैयार है।

- निवेशकों को Nucor, EOG Resources और Airbnb को खरीदने पर विचार करना चाहिए।

अमेरिका की दूसरी तिमाही की आय का मौसम इस सप्ताह उच्च गियर में है।

विश्लेषकों को Q2 S&P 500 की आय में 4.1% की वृद्धि की उम्मीद है, जिसकी पुष्टि होने पर यह 2020 की चौथी तिमाही के बाद से साल-दर-साल सबसे धीमी वृद्धि होगी।

जबकि अधिकांश ध्यान बड़े नाम वाले मेगा-कैप प्रौद्योगिकी शेयरों पर होगा, जैसे कि Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:{ {100160|GOOG}}), Amazon.com (NASDAQ:AMZN), और Tesla (NASDAQ:TSLA), कई तेजी से बढ़ते नाम हैं जो विस्फोटक लाभ का आनंद लेने के लिए तैयार हैं और बिक्री में वृद्धि उनके उत्पादों और सेवाओं की बढ़ती मांग के कारण हुई।

यहां तीन नाम दिए गए हैं, जो आने वाले हफ्तों में उनकी तिमाही रिपोर्ट से पहले विचार करने लायक हैं।

Nucor

- कमाई की तारीख: गुरुवार, 21 जुलाई

- ईपीएस वृद्धि अनुमान: +60.8% साल-दर-साल

- राजस्व वृद्धि का अनुमान: +30.5% साल-दर-साल

- साल-दर-साल प्रदर्शन: -4.3%

- मार्केट कैप: $29.1 बिलियन

Nucor Corp (NYSE:NUE), संयुक्त राज्य अमेरिका में सबसे बड़ा इस्पात उत्पादक और दुनिया भर में 14वां सबसे बड़ा इस्पात उत्पादक है। धातु के अलावा, कंपनी बार, बीम, शीट और प्लेट जैसे विभिन्न प्रकार के स्टील उत्पादों का भी निर्माण करती है।

उत्तरी कैरोलिना स्थित कंपनी शार्लोट, जिसने पहली तिमाही में ब्लोआउट आय और राजस्व की सूचना दी, गुरुवार, जुलाई 21 पर शुरुआती घंटी से पहले अपने नवीनतम वित्तीय परिणाम जारी करने के लिए तैयार है।

एक साल पहले की अवधि में $ 5.15 के ईपीएस से लगभग 61% सुधार, प्रति शेयर $ 8.28 की आय के लिए आम सहमति। ठोस स्टील की कीमतों के एक शक्तिशाली संयोजन और स्टील उत्पादों की मजबूत मांग के कारण, राजस्व 30.5% साल-दर-साल बढ़कर 11.47 बिलियन डॉलर होने का अनुमान है।

यदि पुष्टि की जाती है, तो Nucor का तिमाही लाभ और बिक्री कुल अपने इतिहास में सबसे अधिक होगा।

निवेशक 2022 के बाकी हिस्सों के लिए अपने दृष्टिकोण के बारे में Nucor के अपडेट की भी जांच करेंगे क्योंकि कंपनी मजबूत स्टील बाजार की बुनियादी बातों और अनुकूल मांग के माहौल के बीच अपनी प्रमुख प्राथमिकताओं को जारी रखने के लिए तैयार है।

21 अप्रैल को 187.90 डॉलर के रिकॉर्ड शिखर पर पहुंचने के बाद एनयूई का शेयर कल रात 109.17 डॉलर पर बंद हुआ। मौजूदा वैल्यूएशन पर, स्टील उत्पाद कंपनी, जिसके शेयर साल-दर-साल 4.3% नीचे हैं और अपने सर्वकालिक उच्च से 41.9% नीचे हैं, का मार्केट कैप 29.1 बिलियन डॉलर है।

हाल की उथल-पुथल के बावजूद, कंपनी के मजबूत आय दृष्टिकोण, आकर्षक मूल्यांकन और प्राचीन बैलेंस शीट की बदौलत, Nucor के शेयर आने वाले महीनों में उच्च उछाल के लिए अच्छी तरह से तैनात हैं।

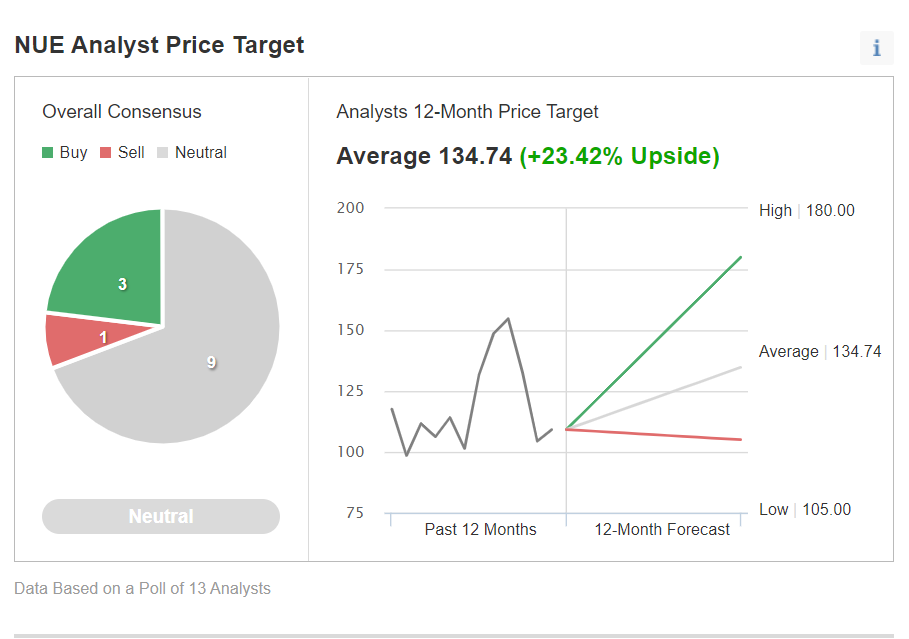

दरअसल, Investing.com द्वारा सर्वेक्षण किए गए 13 में से 12 विश्लेषकों ने Nucor के स्टॉक को 'आउटपरफॉर्म' या 'होल्ड' के रूप में रेट किया है, जबकि केवल एक के नाम पर 'सेल (NS:SAIL)' रेटिंग है।

औसत NUE स्टॉक विश्लेषक मूल्य लक्ष्य लगभग $134.7 है, जो अगले 12 महीनों में लगभग 23.4% की वृद्धि दर्शाता है।

Source: Investing.com

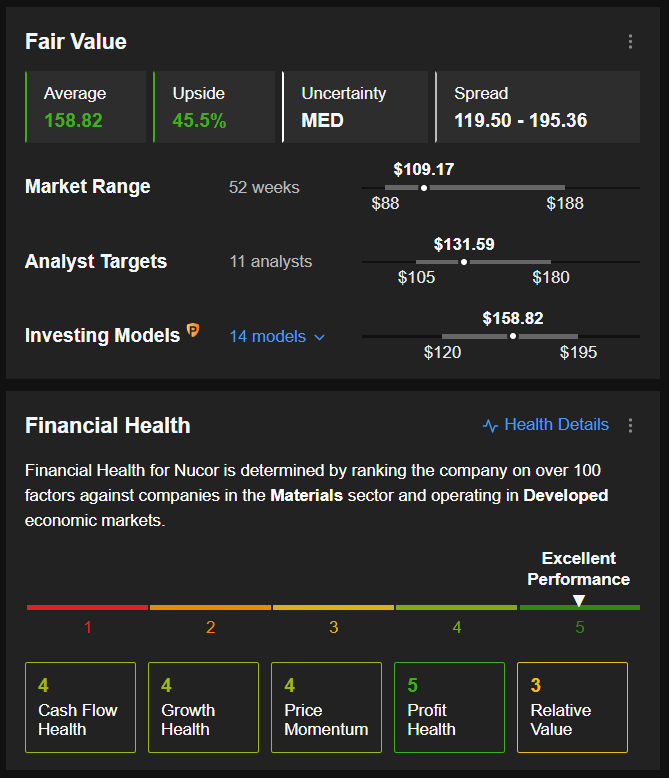

इसी तरह, InvestingPro में मात्रात्मक मॉडल मौजूदा स्तरों से NUE स्टॉक में 45.5% की बढ़त की ओर इशारा करते हैं, जो शेयरों को उनके 158.82 डॉलर के उचित मूल्य के करीब लाते हैं।

Source: InvestingPro

EOG Resources

- कमाई की तारीख: शुक्रवार, 5 अगस्त

- ईपीएस ग्रोथ अनुमान: +151.4% साल-दर-साल

- राजस्व वृद्धि का अनुमान: +48.1% साल-दर-साल

- साल-दर-साल प्रदर्शन: +12%

- मार्केट कैप: $58.2 बिलियन

EOG Resources, Inc. (NYSE:EOG) संयुक्त राज्य अमेरिका की सबसे बड़ी स्वतंत्र तेल और प्राकृतिक गैस कंपनियों में से एक है। इसके मुख्य व्यवसाय संचालन में कच्चा तेल, प्राकृतिक गैस, और प्राकृतिक गैस तरल पदार्थ की खोज, विकास, उत्पादन और विपणन शामिल है।

ह्यूस्टन, टेक्सास स्थित ऊर्जा फर्म ने मई की शुरुआत में ठोस पहली तिमाही के वित्तीय परिणामों की सूचना दी और विशेष $ 1.80 लाभांश की घोषणा की। Q2 के लिए, कंपनी शुक्रवार, 5 अगस्त को अमेरिकी बाजार के खुलने से पहले रिपोर्ट करने वाली है।

दूसरी तिमाही के लिए सर्वसम्मति $ 4.35 की प्रति शेयर आय के लिए कॉल करती है, एक साल पहले की अवधि में $ 1.73 के ईपीएस से 151.4% सुधार। तेल और गैस की ऊंची कीमतों के कारण राजस्व में साल-दर-साल लगभग 48% उछाल के साथ 6.13 बिलियन डॉलर के सर्वकालिक उच्च स्तर पर पहुंचने का अनुमान है।

ऊपर और नीचे की रेखा के आंकड़ों से परे, निवेशक यह सुनने के लिए उत्सुक होंगे कि क्या ईओजी शेयरधारकों को विशेष लाभांश और नियमित लाभांश भुगतान के रूप में अधिक नकद वापस करने और बायबैक साझा करने की योजना बना रहा है।

देश के सबसे कम लागत वाले तेल उत्पादकों में से एक, ईओजी ने पहले कहा है कि वह अपने वार्षिक मुक्त नकदी प्रवाह का कम से कम 60% निवेशकों को वापस करने की योजना बना रहा है, इस साल लाभांश में $ 4.8 बिलियन का भुगतान करने के लिए इसे ट्रैक पर रखा गया है।

तेल उत्पादक, जिसने कभी भी अपने लाभांश को निलंबित या कम नहीं किया है, वर्तमान में प्रति शेयर $0.75 का त्रैमासिक भुगतान प्रदान करता है, जिसका अर्थ है 3.02% की यील्ड पर $3.00 का वार्षिक लाभांश।

EOG का स्टॉक मंगलवार के सत्र में $99.49 पर समाप्त हुआ, 8 जून को $147.99 के रिकॉर्ड शिखर पर पहुंचने के बाद वापस खींच लिया। मौजूदा स्तरों पर, इसका मार्केट कैप $ 58.2 बिलियन है, जो इसे Exxon Mobil (NYSE:XOM), Chevron (NYSE:CVX), और ConocoPhillips (NYSE:COP) के बाद चौथा सबसे बड़ा यू.एस. तेल उत्पादक बनाता है।

कम लागत वाले शेल तेल उत्पादक के शेयर, दक्षिण टेक्सास में ईगल फोर्ड शेल निर्माण में प्रीमियम एकड़ के मालिक और पर्मियन के डेलावेयर बेसिन ने इस साल व्यापक बाजार को पीछे छोड़ दिया है, 2022 में 12% की रैली की।

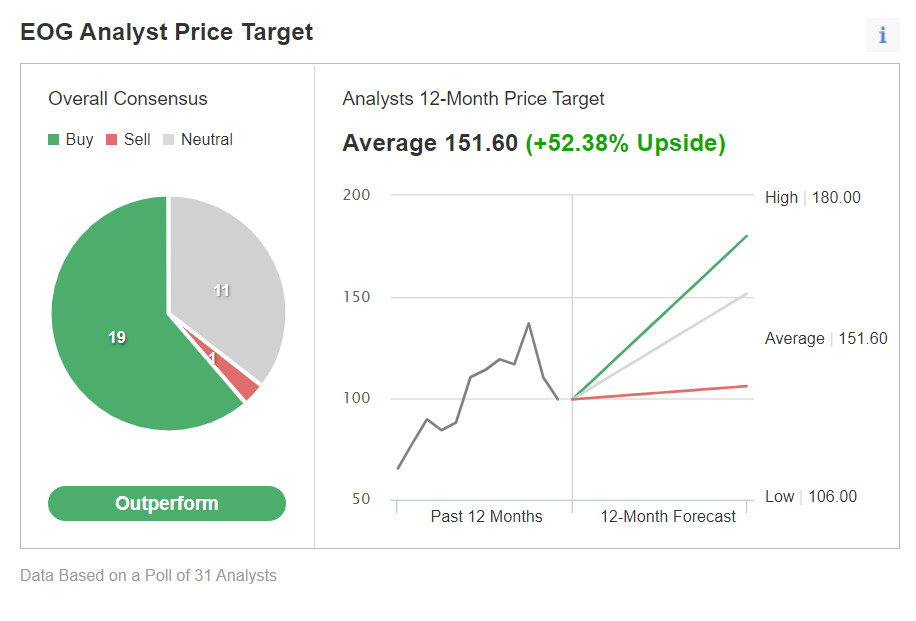

कई विश्लेषक आमतौर पर ईओजी के मजबूत दीर्घकालिक संभावनाओं का हवाला देते हुए इसे लेकर आशावादी बने हुए हैं। Investing.com के 31 विश्लेषकों के सर्वेक्षण में, 19 ने EOG स्टॉक को 'खरीद' के रूप में मूल्यांकन किया; 11 ने इसे 'होल्ड' के रूप में रेट किया, और केवल एक ने इसे 'सेल' माना।

Source: Investing.com

सर्वेक्षण में शामिल लोगों में, स्टॉक में लगभग 52% उल्टा क्षमता थी, जिसका औसत 12-महीने का मूल्य लक्ष्य 151.60 डॉलर था।

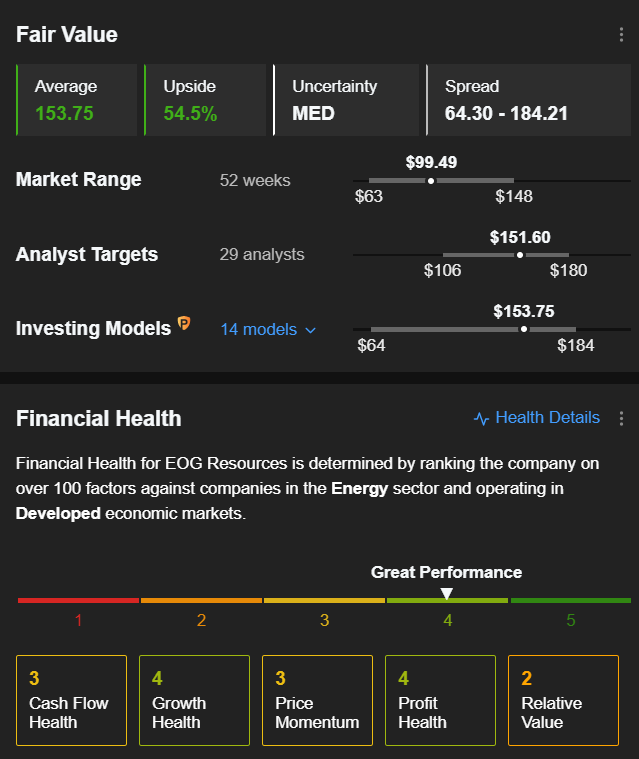

इसी तरह, कई वैल्यूएशन मॉडल के अनुसार, InvestingPro पर EOG रिसोर्स के स्टॉक का औसत उचित मूल्य $153.75 है, जो मौजूदा बाजार मूल्य से संभावित 54.5% अधिक है।

Source: InvestingPro

Airbnb

- कमाई की तारीख: गुरुवार, 11 अगस्त

- ईपीएस वृद्धि अनुमान: +500% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +56.7% साल-दर-साल

- साल-दर-साल प्रदर्शन: -42%

- मार्केट कैप: $61.4 बिलियन

2007 में स्थापित, Airbnb (NASDAQ:ABNB) दुनिया भर में छुट्टियों के किराये, केबिन, समुद्र तट घरों, अद्वितीय घरों और पर्यटन अनुभवों के लिए एक ऑनलाइन मार्केटप्लेस प्लेटफॉर्म संचालित करता है। इसे होटल उद्योग द्वारा व्यापक रूप से प्रतिस्पर्धी खतरे के रूप में देखा जाता है।

पिछली तिमाही में वॉल स्ट्रीट के अनुमानों में आसानी से शीर्ष पर रहने और उत्साहित मार्गदर्शन देने के बाद, ऑनलाइन ट्रैवल दिग्गज को अमेरिकी बाजार गुरुवार, 11 अगस्त को बंद होने के बाद ठोस दूसरी तिमाही के परिणामों की रिपोर्ट करने का अनुमान है।

आम सहमति का अनुमान $0.44 की प्रति शेयर Q2 आय के लिए कॉल करता है, एक साल पहले इसी तिमाही में $0.11 के शुद्ध नुकसान से 500% सुधार। राजस्व 56.7% साल-दर-साल बढ़कर 2.1 बिलियन डॉलर होने का अनुमान है क्योंकि कोरोनोवायरस स्वास्थ्य संकट के प्रभाव से यात्रा जारी है।

टॉप और बॉटम लाइन नंबरों के अलावा, रातों में वृद्धि और बुक किए गए अनुभवों पर भी ध्यान दिया जाएगा क्योंकि प्रमुख मीट्रिक ने पहली तिमाही में पूर्व-महामारी के स्तर को पार करने की उम्मीदों को आसानी से हरा दिया।

Airbnb, जो दिसंबर 2020 में सार्वजनिक हुआ, ने पिछले कई महीनों में व्यापक बाजार में व्यापक अंतर से कम प्रदर्शन किया है क्योंकि फेडरल रिजर्व की आक्रामक दर वृद्धि योजनाओं के डर ने कई शीर्ष-रेटेड विकास कंपनियों में एक मार्ग को जन्म दिया।

फरवरी 2021 में 219.88 डॉलर के रिकॉर्ड उच्च स्तर पर पहुंचने के बाद, एबीएनबी का स्टॉक 42% गिरकर 30 जून को तेजी से गिरकर 86.71 डॉलर के निचले स्तर पर आ गया।

Airbnb के शेयरों ने मंगलवार को $ 96.55 पर बंद होने के बाद से कुछ नुकसान कम किया है, लेकिन वे अभी भी अपने सर्वकालिक उच्च से लगभग 56% नीचे हैं।

वर्तमान स्तरों पर, सैन फ्रांसिस्को, कैलिफोर्निया स्थित ऑनलाइन वेकेशन-रेंटल बुकिंग प्लेटफॉर्म का बाजार पूंजीकरण लगभग 61.4 बिलियन डॉलर है।

शॉर्ट-टर्म रेंटल कंपनी यात्रा उद्योग में चल रही रिकवरी को भुनाने के लिए अच्छी तरह से तैनात है, जो कि मांग में वृद्धि और बढ़ते काम-से-कहीं की प्रवृत्ति के कारण है।

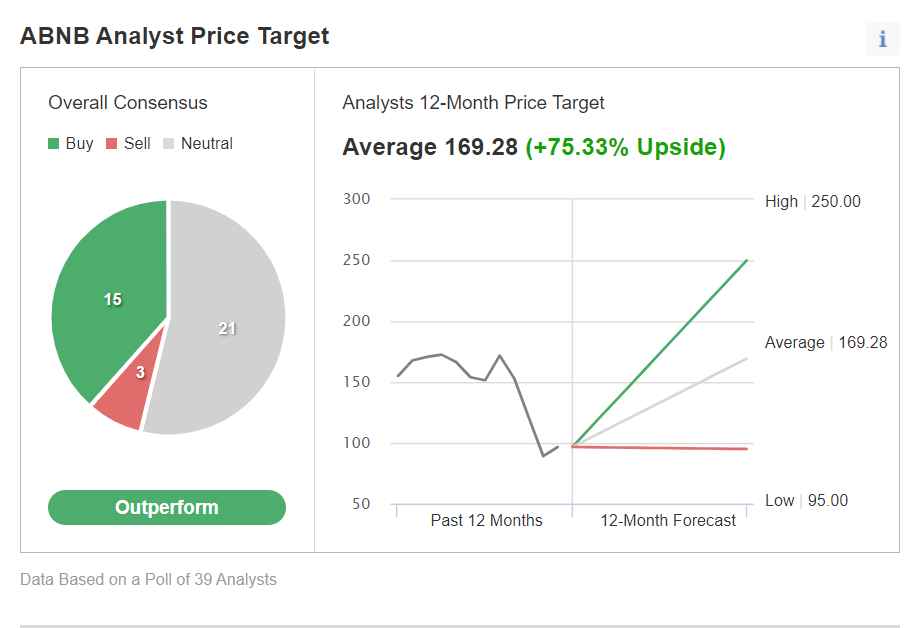

Source: investing.com

एक Investing.com सर्वेक्षण के अनुसार, Airbnb के स्टॉक को कवर करने वाले 39 विश्लेषकों में से, आम सहमति की सिफारिश काफी उच्च विश्वास के साथ 'आउटपरफॉर्म' करने के लिए आती है। 15 विश्लेषकों ने एबीएनबी को 'खरीदें', 21 को 'होल्ड' और 3 को 'सेल' पर रेट किया है।

इस बीच, उनका औसत लक्ष्य मूल्य $169.28 है जो ABNB को अगले वर्ष की तुलना में लगभग 75% की अनुमानित वृद्धि देता है।

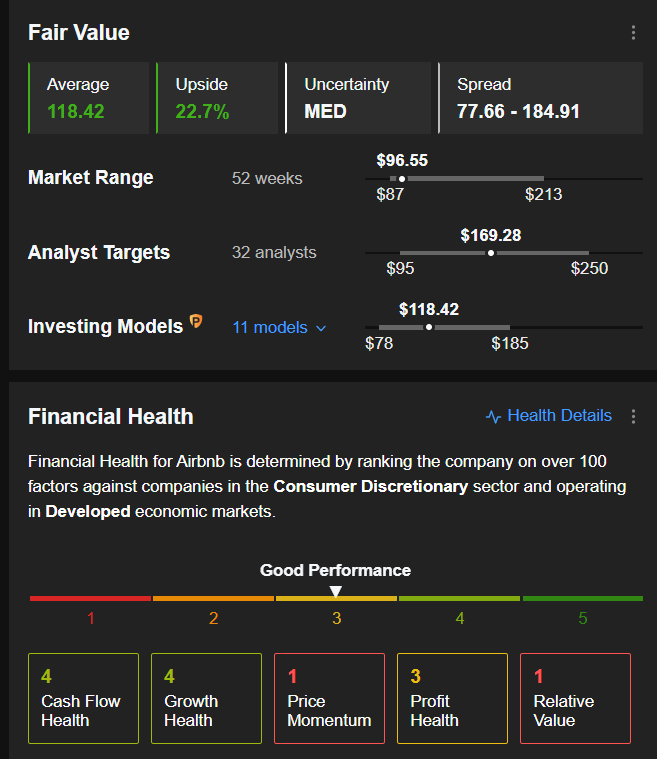

इसके अतिरिक्त, InvestingPro पर Airbnb के शेयरों का औसत उचित मूल्य मूल्य $118.42 है, जो अगले 12 महीनों में मौजूदा बाजार मूल्य से 22.7% अधिक है।

Source: InvestingPro

अस्वीकरण: लेखन के समय, जेसी के पास उल्लिखित किसी भी कंपनी के शेयर नहीं हैं। इस लेख में चर्चा की गई राय पूरी तरह से लेखक की राय है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।