कुवैत ने तेल उत्पादन में कटौती की रिपोर्ट्स की पुष्टि की

- चौंकाने वाली रिपोर्ट में महंगाई नई ऊंचाई पर पहुंची

- पहले की अपेक्षा अधिक मुद्रास्फीति की गति

- मजदूरी भी एक नई ऊंचाई पर पहुंच गई

हो सकता है कि यूएस फेडरल रिजर्व घबराया हुआ या बेवकूफ न हो, लेकिन वास्तव में चुपके से होशियार हो।

मुद्रास्फीति का शिखर हमसे दूर होता जा रहा है या नहीं, यह तेजी से स्पष्ट हो रहा है कि "2% मुद्रास्फीति सामान्य स्थिति में वापसी" के लिए हमें जिस समय की प्रतीक्षा करनी होगी, वह बढ़ रही है।

हाल ही में मई के रूप में, मेरा पूर्वानुमान था कि औसत मुद्रास्फीति 2022 को कहीं 5.2% के करीब समाप्त कर देगी। वह जहाज आधिकारिक तौर पर रवाना हो गया है। यदि 2022 के शेष छह महीनों के लिए मासिक माध्य CPI का औसत केवल 0.3% है, तो माध्य CPI अभी भी 5.3% से ऊपर होगा। और औसत CPI का मासिक प्रिंट एक वर्ष के लिए 0.3% जितना कम नहीं था।

हां, इस हफ्ते का सीपीआई खराब था। यह उम्मीदों को पार करने में कामयाब रहा, भले ही अर्थशास्त्री अपनी उम्मीदों को तेजी से बढ़ा रहे हैं।

पिछले हफ्ते मैंने क्लीवलैंड फेड के मेडियन सीपीआई का एक महीने / महीने का चार्ट दिखाया (जो कि मैं पूर्वानुमान पर ध्यान केंद्रित करता हूं क्योंकि यह यूज्ड कारों जैसे आउटलेर्स से प्रभावित नहीं है, जैसा कि कोर सीपीआई है)। वह चार्ट खराब लग रहा था। अब यह और भी बुरा लग रहा है। मासिक आंकड़ा सालाना 9.1% होगा, यही वह जगह है जहां पेट्रोल की कीमतों के 3.30 डॉलर/गैलन से बढ़कर हाल के शिखर (हमें उम्मीद है) 5 डॉलर/गैलन के बाद हेडलाइन मुद्रास्फीति छपी है।

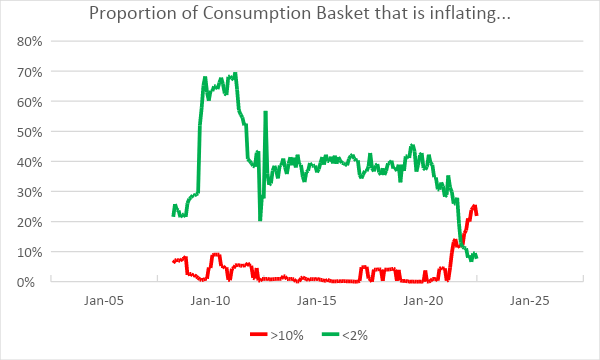

माध्यिका वह संख्या है जिस पर टोकरी का आधा तेजी से फुला रहा है (इस महीने वार्षिक 9% से अधिक!) और आधा धीमी गति से फुला रहा है। कोर सीपीआई से इसे देखने की तुलना में यह डरावना है क्योंकि आप एक बात की ओर इशारा नहीं कर सकते। पिछले साल, अप्रैल, मई और जून में कोर सीपीआई लगभग 0.8% प्रति माह बढ़ा। उसे याद रखो? यह (मुख्य रूप से) यूज्ड कार की कीमतों में बढ़ोतरी के कारण था। उन तीन महीनों के लिए औसत सीपीआई औसतन 0.28% था। तो 0.7% का मासिक माध्य CPI प्रिंट बहुत अधिक डरावना है। यहाँ उसी घटना को देखने का एक और तरीका है। नीचे दिया गया चार्ट (स्रोत: बीएलएस; स्थायी निवेश गणना) हरे रंग में खपत टोकरी के अनुपात को दिखाता है जो 2% से कम दर से बढ़ रहा है; लाल रेखा उस अनुपात को दर्शाती है जो 10% से अधिक बढ़ा रहा है। आप इस तरह से रेखाओं को पार करते हुए नहीं देखना चाहते।

मैं उम्मीद कर रहा था कि इस साल मेडियन लगभग 5.2% समाप्त हो जाएगा, और अगले साल थोड़ा कम होकर 4% के मध्य तक पहुंच जाएगा। मैं 2022 के लिए बहुत कम होने जा रहा हूं। मुझे डर है कि मैं 2023 के लिए भी बहुत कम हो जाऊंगा। हालांकि, मैं आपको याद दिला दूं कि मुद्रास्फीति बाजार निश्चित रूप से उस परिणाम की तरह किसी भी चीज की कीमत नहीं है। मुद्रास्फीति की अदला-बदली से डेटा निकालते हुए, हेडलाइन सीपीआई की कीमत 2022 के लिए 6.4%, 2023 के लिए 3% और उसके बाद के किसी भी वर्ष के लिए 2.6% से अधिक नहीं होनी चाहिए। और टूटा हुआ वक्र उससे कम है। जब तक आप दृढ़ता से विश्वास नहीं करते हैं कि निकट भविष्य में हमारे पास अपस्फीति या निम्न मुद्रास्फीति का एक अच्छा मौका है, तो आपका निश्चित आय आवंटन TIPS में होना चाहिए। यदि आप फिक्स्ड-रेट बॉन्ड रखते हैं, तो आप तभी जीतते हैं जब मुद्रास्फीति अगले दशक के लिए फेड लक्ष्य पर समाप्त हो जाती है। और आप बड़ी जीत नहीं पाते हैं, भले ही वह थोड़ा कम हो। TIPS सस्ते नहीं हैं, लेकिन अगर आपको बॉन्ड्स रखने हैं… TIPS पकड़ें।

एक और संबंधित डेटा बिंदु है जो सप्ताह के अंत में जारी किया गया था। अटलांटा फेड का वेज ग्रोथ ट्रैकर, जो मेरी राय में वेतन वृद्धि का सबसे उपयोगी उपाय है, क्योंकि यह कंपोजिटल शिफ्ट से प्रदूषित नहीं है, इस सप्ताह 6.7% तक पहुंच गया। मेडियन सीपीआई की तरह, यह अभी भी नरम या यहां तक कि टॉपिंग के कोई संकेत नहीं दिखा रहा है।

यह सब डरावना है लेकिन मुझे इस हफ्ते एहसास हुआ कि इससे भी डरावना क्या है। जैसा कि मैंने पहले तर्क दिया है, फेडरल रिजर्व एक प्रयोगात्मक मौद्रिक नीति का संचालन कर रहा है। इससे पहले इसने कभी भी बैंक रिजर्व पर दबाव डाले बिना, अकेले ब्याज दरों का उपयोग करके मुद्रास्फीति को कम करने की कोशिश नहीं की। उनके पास मॉडल हैं, लेकिन उन्होंने वास्तव में ऐसा कभी नहीं किया है। यह सबसे डरावना हिस्सा नहीं है। सबसे डरावनी बात यह है कि फेड को नहीं पता कि वह प्रयोग कर रहा है।

एक कदम पीछे हटना…

मैं अपने मूल विश्वासों के विकल्पों पर विचार करने में विफल रहने के कारण तीन दशकों से अधिक समय तक वित्त में नहीं रहा। इस भावना में: जबकि मैं फेड की आलोचना करता रहा हूं, मुझे उदार होने का प्रयास करने दें और एक ऐसा तरीका प्रस्तावित करें जिससे हम वास्तव में काफी समझदार (यदि निंदक) के रूप में फेड कार्यों की व्याख्या कर सकें।

एफओएमसी निश्चित रूप से जानता है, जैसा कि हम सभी करते हैं, कि रोजगार एक पिछड़ा हुआ संकेतक है। अर्थव्यवस्था के मंदी की चपेट में आने के बाद ही बेरोजगारी की दर बढ़ती है। एक बार जब बेरोजगारी की दर निम्न स्तर से 0.5% कम हो जाती है, तो आप जानते हैं कि आप मंदी में हैं। दर के इतना बढ़ने और मंदी न देखने का कोई उदाहरण बस नहीं है। लेकिन कभी-कभी, यह एक दो टिक ऊपर जाता है, और फिर वापस नीचे चला जाता है। रोजगार की स्थिति से यह जानने में कुछ समय लगता है कि आप सूप में हैं। (ऐसा होने में इस समय और भी अधिक समय लग सकता है, क्योंकि नौकरी के मुकाबले अभी भी श्रमिकों की कमी है।) लेकिन … और यह महत्वपूर्ण है … मंदी के बारे में लोकप्रिय राय रोजगार से जुड़ी हुई है। जैसा कि रीगन ने कई साल पहले कहा था: मंदी तब होती है जब आपका पड़ोसी अपनी नौकरी खो देता है और अवसाद तब होता है जब आप अपनी नौकरी खो देते हैं।

इसके अलावा, एफओएमसी यह भी जानता है कि वर्ष के साथ-साथ आधार प्रभावों पर मुद्रास्फीति स्वाभाविक रूप से घट जाएगी (हालांकि इन दिनों हम सभी कम आश्वस्त हैं), और हेडलाइन मुद्रास्फीति लगभग निश्चित रूप से घट जाएगी जब तक कि गैसोलीन की कीमतें फिर से नहीं बढ़तीं।

इसलिए यदि समिति वास्तव में जानकार थी, तो वे एक मजबूत रोजगार तस्वीर की तरह दिखने वाले मोर्चे पर जोर दे सकते थे, भले ही वे जानते हों कि हम या तो मंदी में हैं या जल्द ही वहां होंगे। ऐसा नहीं लगता कि वे मंदी के दौर से गुजर रहे हैं। और बाद में वर्ष में, जब मुद्रास्फीति में गिरावट आ रही है, वे धीमा कर सकते हैं और दिखावा कर सकते हैं कि यह उनके कार्यों का परिणाम था, कम से कम आंशिक जीत का दावा करें, और यह देखने के लिए प्रतीक्षा करें कि क्या होता है। यदि आप वास्तव में मानते हैं कि पैसे की मात्रा को नियंत्रित करने के बजाय ब्याज दरों को बढ़ाना महत्वपूर्ण था, तो यह मौका कम करने के लिए एक स्मार्ट योजना होगी कि प्रदर्शनकारियों ने फेड पर हमला किया।

मैं समिति से इस तरह के मैकियावेलियन प्रतिभा को स्वीकार करने के लिए तैयार नहीं हूं, लेकिन मुझे यह स्वीकार करना होगा कि यह संभव है।

प्रकटीकरण: मेरी कंपनी और/या हमारे द्वारा प्रबंधित फंड और खातों में मुद्रास्फीति-अनुक्रमित बांड और विभिन्न कमोडिटी और वित्तीय वायदा उत्पादों और ईटीएफ में स्थान हैं, जिनका इस कॉलम में समय-समय पर उल्लेख किया जा सकता है।