ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

- एक अस्थिर वर्ष के बीच, निवेशकों को उच्च डिविडेंड कारक में सुरक्षा मिली है

- डिविडेंड शेयरों के "क्विंटाइल 2" स्लाइस में सबसे मजबूत जोखिम-समायोजित रिटर्न है

- पोर्टफोलियो प्रबंधक उच्च यील्ड वाले क्षेत्रों से अधिक वजन वाले हैं जो आगे नकारात्मक जोखिम का सुझाव देते हैं

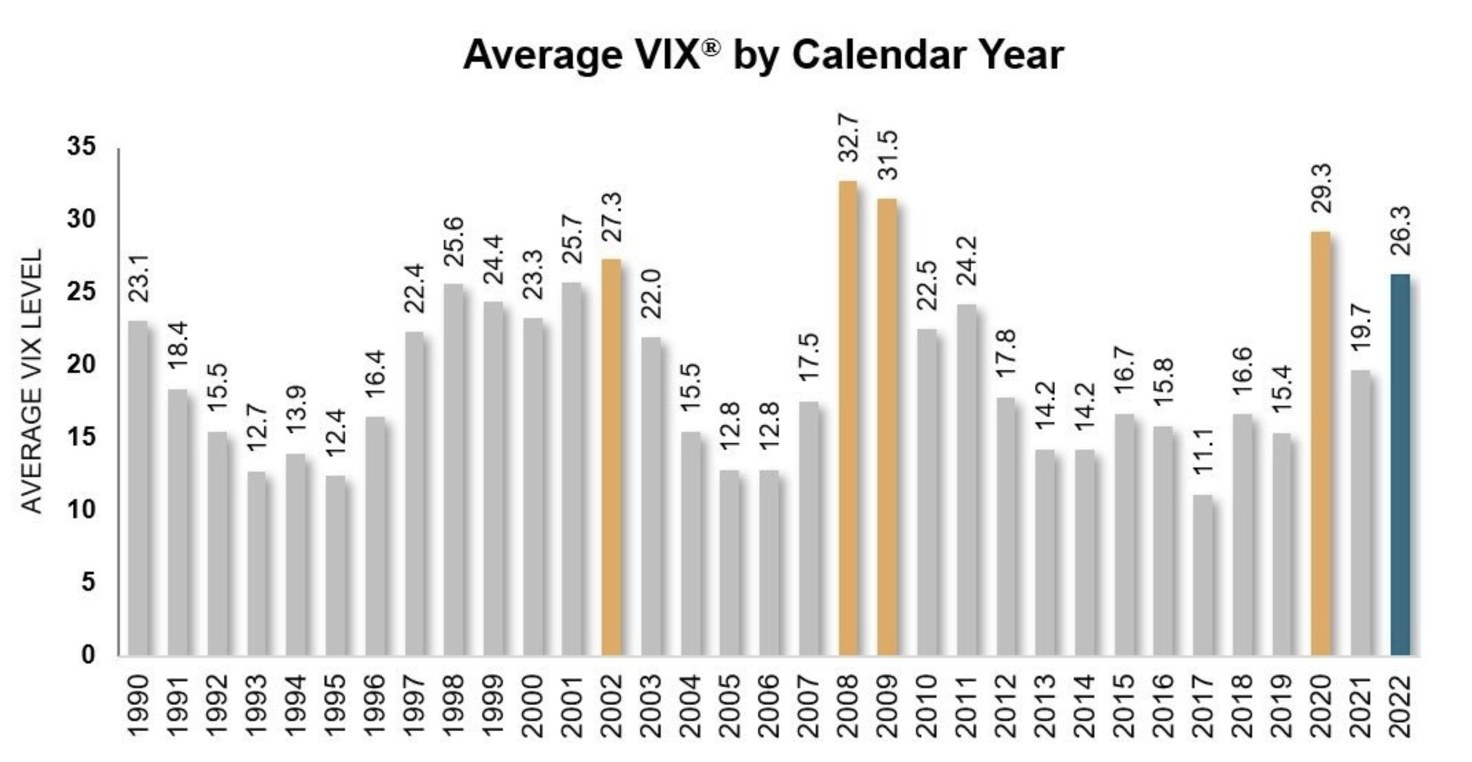

अस्थिरता हाल ही में वापस आ गई है और VIX गिरकर 20 के स्तर के करीब पहुंच गई है। सेठ गोल्डन के आंकड़ों के अनुसार, फिर भी, इस वर्ष दैनिक झूले सामान्य से अधिक रहे हैं - 2022 के बाद से यह वर्ष 1990 के बाद से पांचवें उच्चतम औसत VIX स्तर के साथ होने वाला है। इस अनिश्चित कमाई के मौसम और यू.एस. मध्यावधि चुनावों से पहले अस्थिरता के बढ़ने की उम्मीद है। इतिहास बताता है कि चुनावी चक्र के दूसरे वर्ष की तीसरी तिमाही के दौरान महत्वपूर्ण S&P 500 गिरावट आ सकती है।

2022 में उच्च स्तर पर अस्थिरता चल रही है

Volatility Running High In 2022

Source: Seth Golden

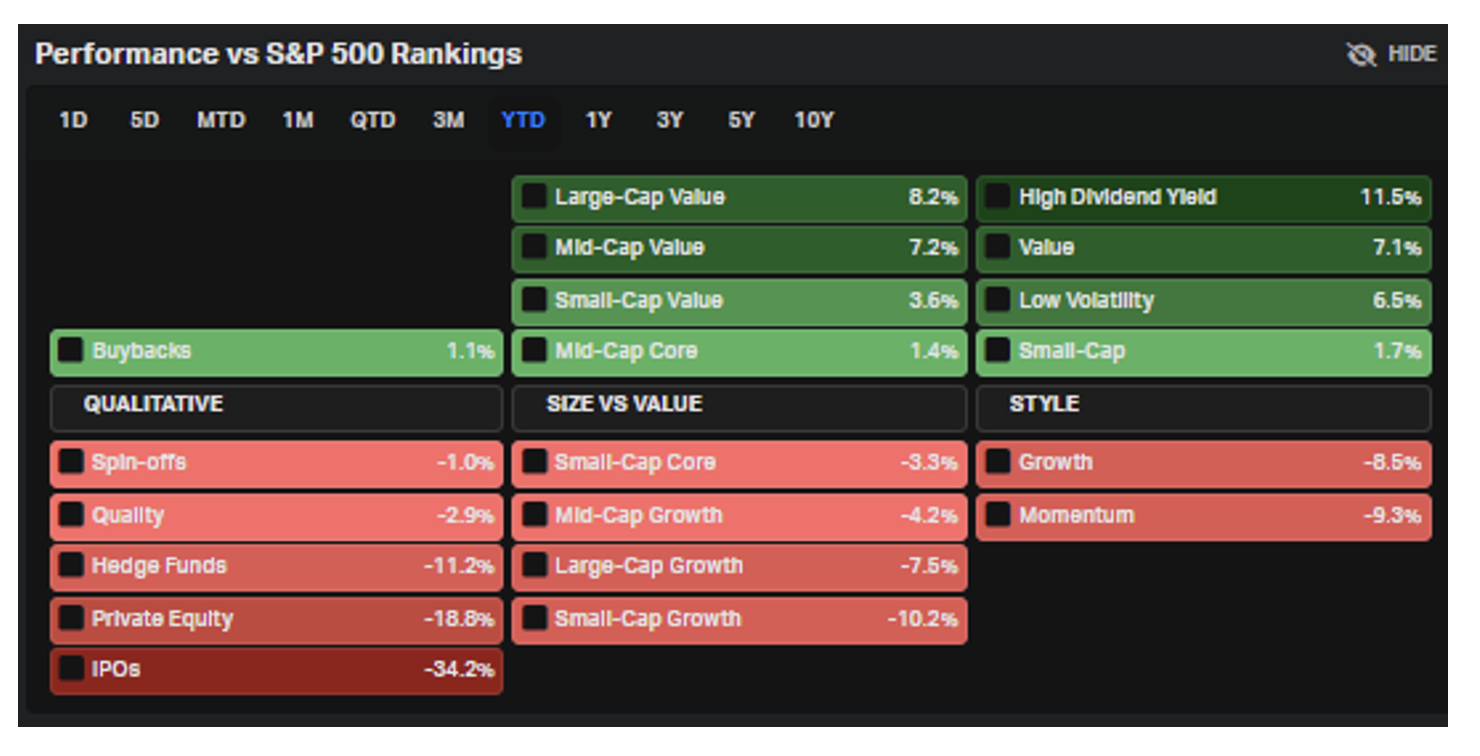

इन तमाम उतार-चढ़ाव के बीच निवेशकों को डिविडेंड शेयरों में थोड़ी राहत मिली है। विचार करें कि 2022 में 'हाई डिविडेंड यील्ड' कारक अब तक का सबसे मजबूत है। जिन फर्मों का स्थिर डिविडेंड का भुगतान करने का इतिहास है, उन्हें कभी-कभी अपने व्यवसाय में सभी नकदी का पुनर्निवेश करने वालों की तुलना में अधिक विश्वसनीय माना जाता है। इस साल जो काम नहीं कर रहे हैं, वे हैं जोखिम भरे आईपीओ स्टॉक, ग्रोथ कंपनियां और कुछ स्मॉल-कैप क्षेत्र।

YTD S&P 500 कारक सापेक्ष प्रदर्शन

Source: Koyfin Charts

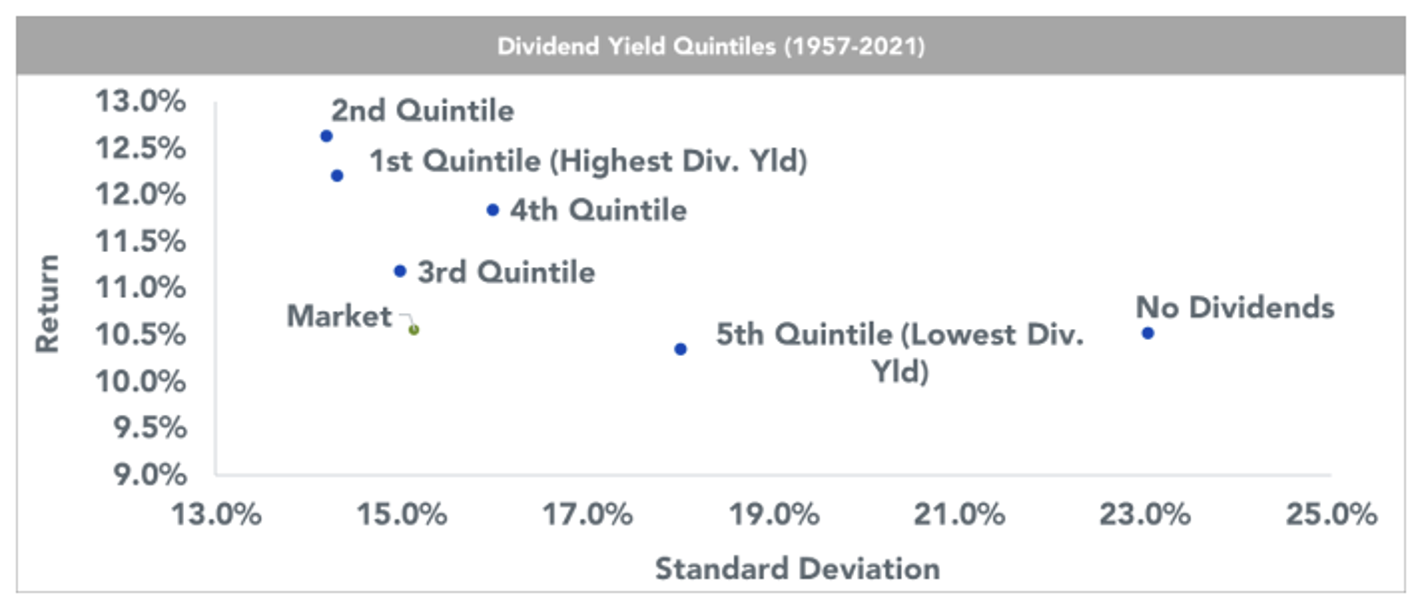

डिविडेंड को ध्यान में रखते हुए, यह पहचानना महत्वपूर्ण है कि सभी डिविडेंड स्टॉक समान नहीं बनाए जाते हैं। विस्डमट्री ईटीएफ के शोध के अनुसार, तथाकथित "दूसरा क्विंटल" ऐतिहासिक रूप से आपके डिविडेंड आवंटन को पार्क करने के लिए सबसे अच्छा स्थान रहा है। क्विंटाइल 2 दूसरे सबसे ज्यादा यील्ड वाला समूह है (क्विंटाइल 1 स्टॉक उच्च यील्ड के उच्चतम हैं, जो अत्यधिक जोखिम भरे होते हैं)। दूसरे क्विंटाइल में आमतौर पर जोखिम वाले स्पेक्ट्रम से बहुत दूर जाने के बिना उच्च भुगतान दर के सही संतुलन वाली कंपनियां होती हैं।

रिस्क और रिटर्न डिविडेंड विजेता: दूसरा पंचक

Source: WisdomTree

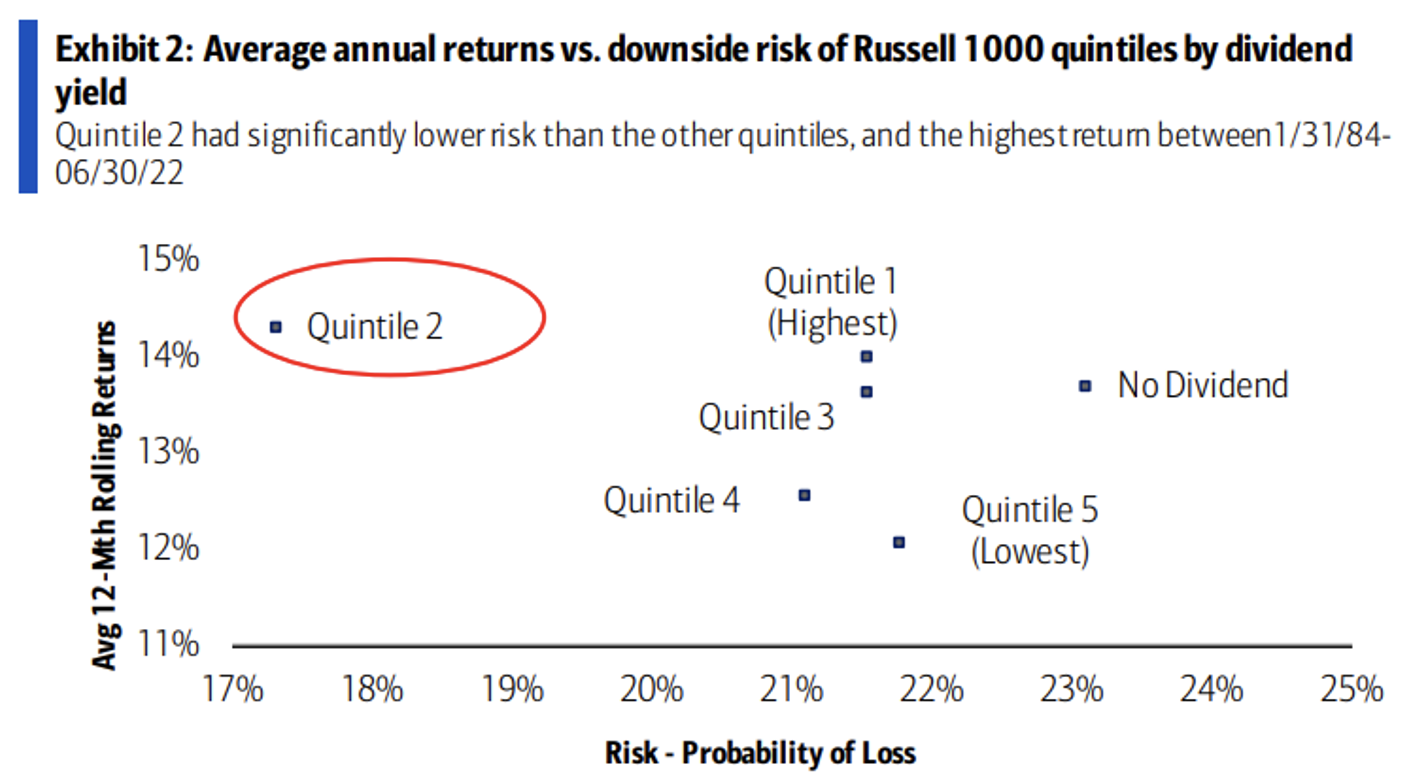

मैंने पाया कि बैंक ऑफ अमेरिका का शोध विस्डमट्री के निष्कर्ष का समर्थन करता है। पांच डिविडेंड समूहों के बीच उच्चतम शार्प अनुपात निश्चित रूप से क्विंटल 2 है। अभी, शेयरों का वह समूह बोफा के अनुसार 2.46% से 3.49% तक यील्ड देता है। प्रदर्शन-वार, क्विंटाइल 2 ने 3- और 5-वर्ष की अवधि में रसेल 1000 बराबर-भार सूचकांक को पछाड़ दिया है और 2010 में ट्रैकिंग शुरू होने के बाद से।

बोफा: क्विंटाइल 2 का असाधारण प्रदर्शन

Source: BofA Global Research

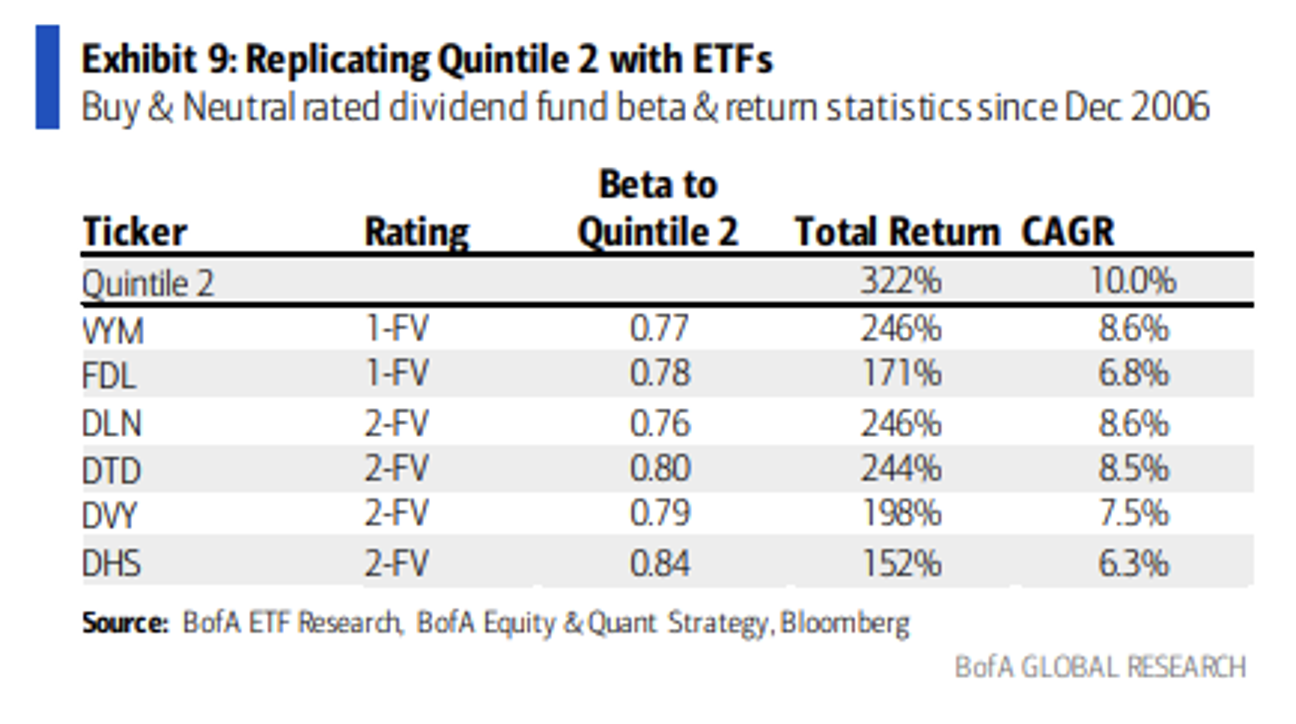

डिविडेंड-केंद्रित निवेशक यू.एस. शेयरों के दूसरे सबसे अधिक यील्ड देने वाले क्विंटल से ठोस जोखिम-समायोजित रिटर्न के इस दीर्घकालिक, साक्ष्य-आधारित प्रवृत्ति को कैसे निभा सकते हैं? पिछले साल प्रकाशित एक नोट में, बोफा ने इस प्रश्न को संबोधित किया जो मैंने उनसे किया था: कौन सा ईटीएफ क्विंटल 2 को सबसे अच्छा ट्रैक करता है?

उत्तर: Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM)। ईटीएफ का बीटा टू क्विंटाइल 2 और इसका समग्र प्रदर्शन बोफा की स्क्रीन की सबसे अच्छी नकल करता है।

डिविडेंड प्ले: VYM

Source: BofA Global Research

तकनीकी टेक

जैसा कि एसएंडपी 500 के मध्य जून के निचले स्तर के बाद से विकास शैली में तेजी से उछाल आया है, हालांकि, मूल्य और डिविडेंड विषयों ने सापेक्ष आधार पर संघर्ष किया है। जबकि VYM पिछले सप्ताह के उच्च स्तर पर $ 100 से लगभग $ 104 तक उछला है, मुझे उस स्नैप-बैक स्पॉट के आसपास प्रतिरोध दिखाई देता है। समर्थन $90 के मध्य में महामारी से पहले के उच्च स्तर पर देखा गया है।

VYM तकनीकी चार्ट: परीक्षण प्रतिरोध, 2020 की शुरुआत में उच्च स्तर पर समर्थन:

Source: Stockcharts.com

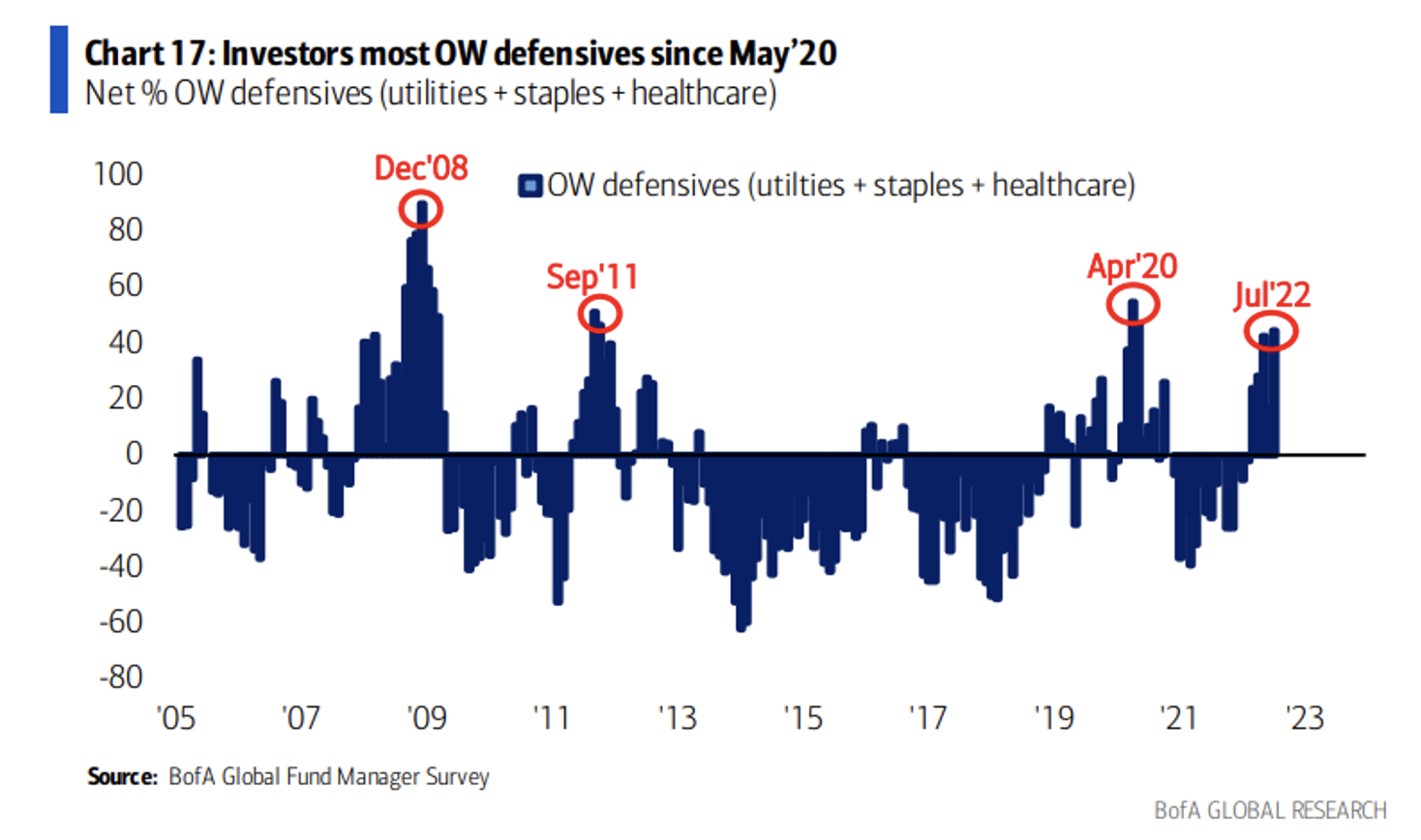

मैं डिविडेंड-केंद्रित निवेश विषयों के साथ निकट भविष्य में स्थिति और भावना के बारे में भी चिंतित हूं। नवीनतम बैंक ऑफ अमेरिका ग्लोबल फंड मैनेजर सर्वेक्षण से पता चलता है कि रक्षात्मक क्षेत्रों में भीड़ है। पिछले हफ्ते प्रकाशित रिपोर्ट से पता चलता है कि मई 2020 के बाद से यूटिलिटीज, स्टेपल और हेल्थकेयर सेक्टर पोर्टफोलियो मैनेजर्स द्वारा सबसे ज्यादा ओवरवेट हैं।

पोजिशनिंग रक्षात्मक क्षेत्रों में बहुत अधिक आशावाद का संकेत देती है

Source: BofA Global Research

सारांश

मुझे डिविडेंड शेयरों के लिए उचित दीर्घकालिक आवंटन का विचार पसंद है, लेकिन केवल डिविडेंड ही निवेश का कारण नहीं होना चाहिए। इसके बजाय, कुल रिटर्न का तरीका अपनाना बुद्धिमानी है। हालांकि, आपके पोर्टफोलियो के उस हिस्से के लिए, वीवाईएम जैसी किसी चीज का मालिक होना समझ में आता है, जो ऐतिहासिक रूप से काम कर चुका है - उच्च-यील्ड वाले शेयरों के मालिक, लेकिन अत्यधिक जोखिम वाले नहीं। निकट भविष्य में, मैं तकनीकी तस्वीर और स्थिति और भावना को देखते हुए वीवाईएम के लिए नकारात्मक जोखिम देखता हूं।

अस्वीकरण: माइक ज़ाकार्डी वीवाईएम के मालिक हैं लेकिन इस लेख में उल्लिखित अन्य प्रतिभूतियों में से कोई भी नहीं है।