ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

- मुद्रास्फीति और बढ़ती ब्याज दरों ने धारणा को कमजोर किया

- ठोस बुनियादी बातों, उचित मूल्यांकन, उच्च लाभांश वाले स्टॉक्स के बेहतर प्रदर्शन की संभावना है

- फिलिप मॉरिस, डॉव और चेसापीक एनर्जी आपके रडार पर होनी चाहिए।

आसमान छूती महंगाई और यू.एस. फेडरल रिजर्व की ब्याज दरों में बढ़ोतरी की आक्रामक योजनाओं की चिंता इस साल बाजार की धारणा का प्राथमिक चालक रही है।

इसलिए सभी की निगाहें आज की उपभोक्ता मूल्य सूचकांक रिपोर्ट और 25 अगस्त को फेड की वार्षिक जैक्सन होल संगोष्ठी पर होंगी, जब दरों में और 75 आधार अंकों की वृद्धि की उम्मीद है।

बढ़ती ब्याज दरें उच्च मूल्य-से-आय (पीई) अनुपात वाले उच्च-विकास वाले शेयरों को नुकसान पहुंचाती हैं, इसलिए यहां तीन स्टॉक अपेक्षाकृत कम मूल्य-से-आय अनुपात वाले हैं जो आने वाले महीनों में बेहतर प्रदर्शन करने के लिए तैयार हैं।

फिलिप मॉरिस इंटरनेशनल

- पी/ई अनुपात: 16.7

- डिविडेंड यील्ड: 5.12%

- मार्केट कैप: $150.9 बिलियन

- साल-दर-साल प्रदर्शन: +2.8%

Philip Morris (NYSE:PM) शुद्ध बिक्री के आधार पर दुनिया की सबसे बड़ी तंबाकू कंपनी है। इसका सबसे अधिक मान्यता प्राप्त और सबसे अधिक बिकने वाला उत्पाद मार्लबोरो ब्रांड है।

हमें लगता है कि न्यूयॉर्क स्थित कंपनी के शेयर एक ठोस पिक हैं क्योंकि उच्च गुणवत्ता वाले ब्लू-चिप लाभांश स्टॉक अपेक्षाकृत डाउन-टू-अर्थ वैल्यूएशन के साथ मुद्रास्फीति के माहौल में बेहतर प्रदर्शन करते हैं।

'बिग टोबैको' कंपनी, जो 16.7 के पीई अनुपात पर कारोबार करती है और जिसकी उपज 5.12% है, ने दूसरी तिमाही की आय और राजस्व की सूचना दी, जो उम्मीदों से कहीं अधिक है, जो इसके गैर-दहनशील IQOS स्मोक-फ्री हीटेड की निरंतर ताकत से प्रेरित है। तंबाकू उपकरण।

इसने अपने पूरे साल के लाभ मार्गदर्शन को भी बढ़ाया और अब उम्मीद है कि परिचालन लागत क्षमता में और प्रगति के कारण यह 10% -12% सालाना (वर्ष-दर-वर्ष) बढ़ जाएगा।

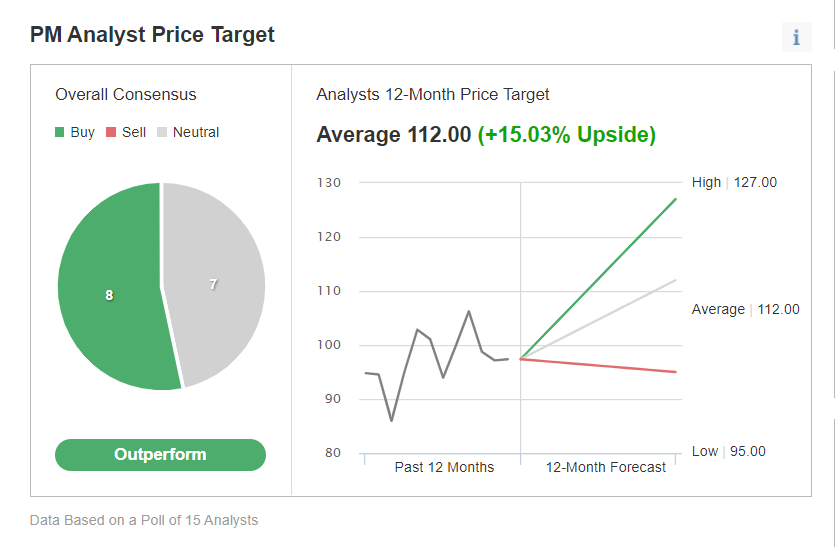

Investing.com के एक सर्वेक्षण के अनुसार, आठ विश्लेषक PM को 'खरीदें', सात इसे 'होल्ड' मानते हैं और स्टॉक में लगभग 15% की वृद्धि की संभावना है।

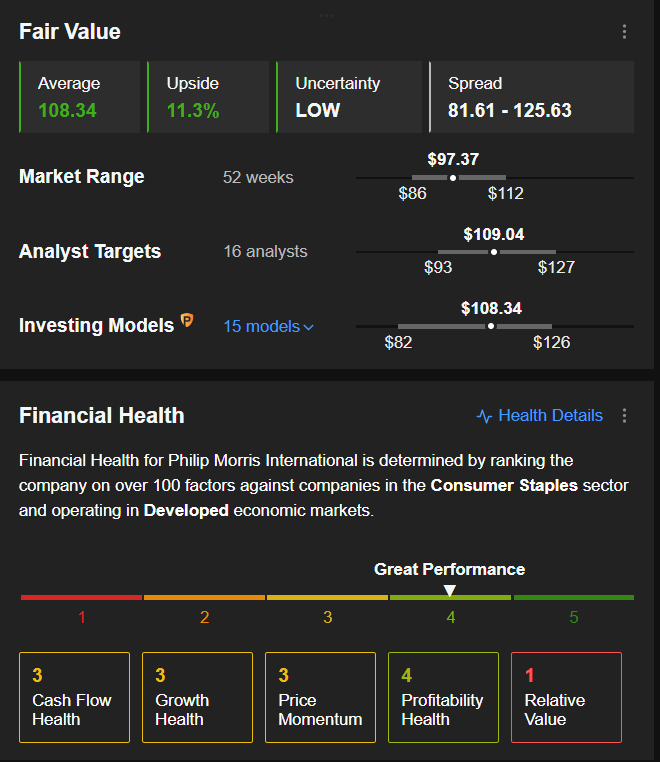

InvestingPro में मात्रात्मक मॉडल मौजूदा स्तरों से लगभग 11.3% की बढ़त की ओर इशारा करते हैं, जो PM को इसके 108.34 डॉलर के उचित मूल्य के करीब लाते हैं।

डॉव इंक

- पी/ई अनुपात: 5.9

- डिविडेंड यील्ड: 5.37%

- मार्केट कैप: $37.8 बिलियन

- साल-दर-साल प्रदर्शन: -7%

Dow Inc (NYSE:DOW), जिसे 2019 में डाउडुपॉन्ट से अलग किया गया था, दुनिया के सबसे बड़े कमोडिटी रासायनिक उत्पादकों में से एक है। यह पैकेजिंग, बुनियादी ढांचे और उपभोक्ता अनुप्रयोगों जैसे बाजार क्षेत्रों में ग्राहकों को प्लास्टिक, कोटिंग्स और सिलिकॉन सहित उत्पादों की एक विस्तृत श्रृंखला प्रदान करता है।

21 अप्रैल को $71.86 के रिकॉर्ड शिखर पर चढ़ने के बाद, धीमी वैश्विक अर्थव्यवस्था की चिंताओं के बीच 14 जुलाई को DOW तेजी से गिरकर $48.27 के निचले स्तर पर आ गया। तब से शेयरों ने मामूली पलटाव का मंचन किया है, जो पिछले चार हफ्तों में 9% बढ़ा है।

6 से नीचे के पीई अनुपात के साथ, Air Products and Chemicals (NYSE:APD) और DuPont (NYSE:DD) जैसी अन्य उल्लेखनीय रासायनिक कंपनियों की तुलना में डॉव पर्याप्त छूट पर आता है, जो 26 गुना और 25 गुना आगे व्यापार करता है। कमाई, क्रमशः।

21 जुलाई को, डॉव ने उम्मीद से बेहतर Q2 परिणाम दिए, जिससे यह आशंका कम हो गई कि उसके उत्पादों की मांग धीमी हो सकती है।

निवेशकों को पूंजी लौटाने के अपने निरंतर प्रयास के हिस्से के रूप में, Q2 में इसने $800 मिलियन का शेयर बायबैक पूरा किया और डिविडेंड में $505 मिलियन का भुगतान किया। शेयरों की यील्ड 5.37% है, जो इस क्षेत्र में सबसे अधिक है।

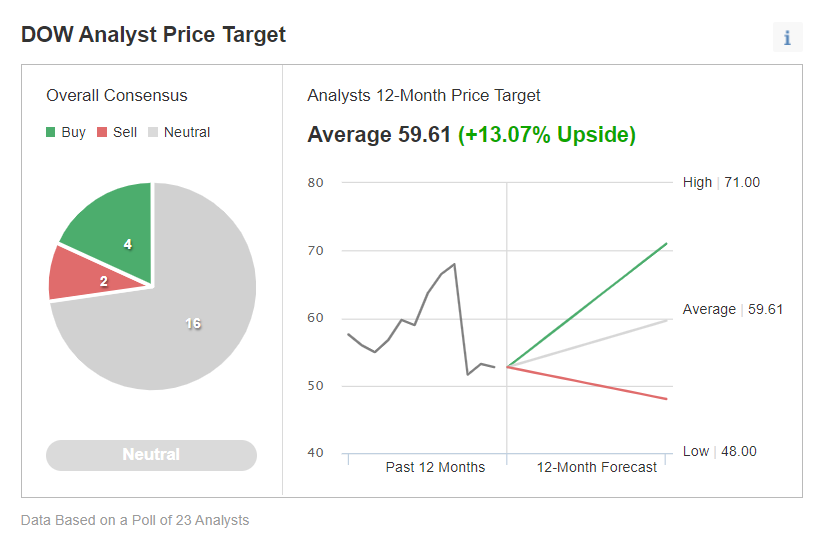

एक Investing.com सर्वेक्षण के अनुसार, 23 में से 20 विश्लेषकों ने स्टॉक को 'आउटपरफॉर्म' या 'होल्ड' के रूप में रेट किया है, जिसका औसत मूल्य लक्ष्य लगभग $60 है।

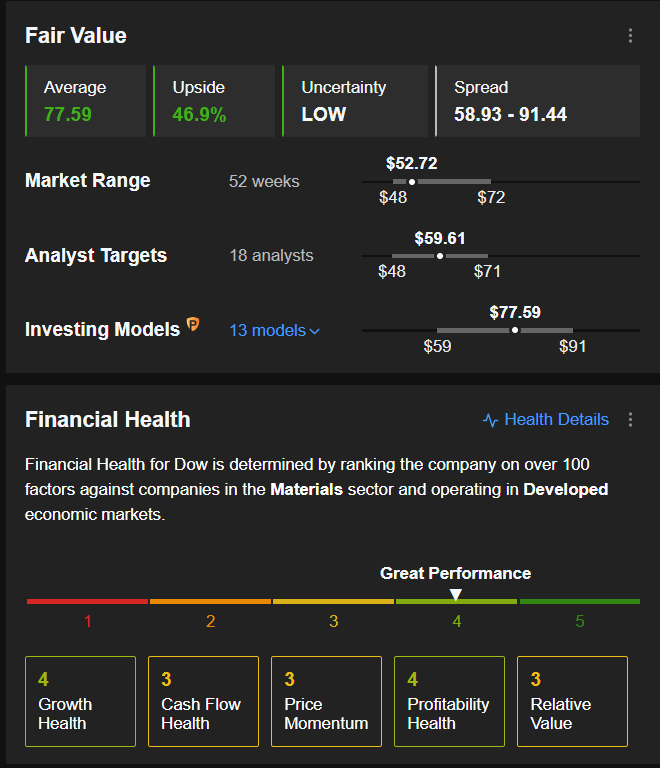

InvestingPro का औसत उचित मूल्य $77.59 है, जो लगभग 47% उल्टा है।

चेसापीक एनर्जी

- पी/ई अनुपात: 7.8

- डिविडेंड यील्ड: 10%

- मार्केट कैप: $11.4 बिलियन

- साल-दर-साल प्रदर्शन: +52.2%

Chesapeake Energy (NASDAQ:CHK) फरवरी 2021 में दिवालियेपन से उभरी, इस साल तेजी से बढ़ते ऊर्जा क्षेत्र में उच्च प्राकृतिक गैस की कीमतों का लाभ उठाते हुए एक असाधारण प्रदर्शन किया है।

ओक्लाहोमा सिटी, ओक्लाहोमा स्थित फ्रैकिंग कंपनी के शेयरों ने 2022 में लगभग 52% की छलांग लगाई है, जो डॉव जोन्स इंडस्ट्रियल एवरेज और एसएंडपी 500 को पछाड़ रहा है।

इस साल 31 मई को CHK स्टॉक का सर्वकालिक उच्च $ 105 है, लेकिन साल-दर-साल मजबूत प्रदर्शन के बावजूद, शेयरधारकों को अतिरिक्त नकदी वापस करने के अपने चल रहे प्रयासों के कारण यह स्वामित्व के लायक है।

ऊर्जा कंपनी, जिसने Q2 लाभ और राजस्व में साल-दर-साल तीन अंकों की वृद्धि दर्ज की, ने अपने बढ़ते हुए मुक्त नकदी प्रवाह और तेजी से बैलेंस शीट में सुधार के कारण अपने वार्षिक डिविडेंड को 10% बढ़ाया। यह अब 10% की एक उच्च उपज प्रदान करता है। कंपनी ने हाल ही में अपने स्टॉक बायबैक प्रोग्राम को दोगुना कर 2 अरब डॉलर कर दिया है।

EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), और Continental Resources (NYSE:CLR) सहित तेल और गैस क्षेत्र में अन्य प्रमुख नामों की तुलना में चेसापीक का पीई 7.8 का तुलनात्मक रूप से कम है।

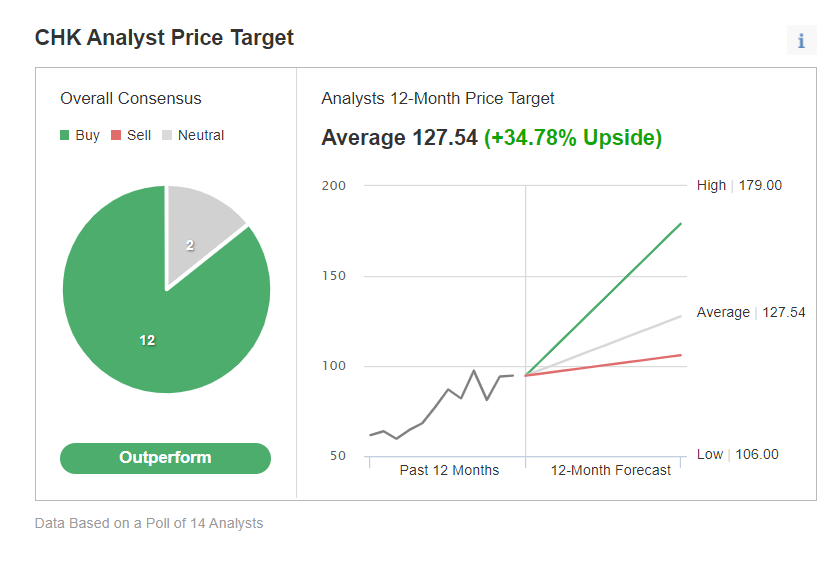

Investing.com के सर्वेक्षण के अनुसार अधिकांश विश्लेषक आम तौर पर बुलिश रहते हैं, जिससे पता चलता है कि 14 में से 12 इसे $127.54 के औसत मूल्य लक्ष्य के साथ 'खरीदें' के रूप में रेट करते हैं।

Investing.com के सर्वेक्षण के अनुसार अधिकांश विश्लेषक आम तौर पर बुलिश रहते हैं, जिससे पता चलता है कि 14 में से 12 इसे $127.54 के औसत मूल्य लक्ष्य के साथ 'खरीदें' के रूप में रेट करते हैं।

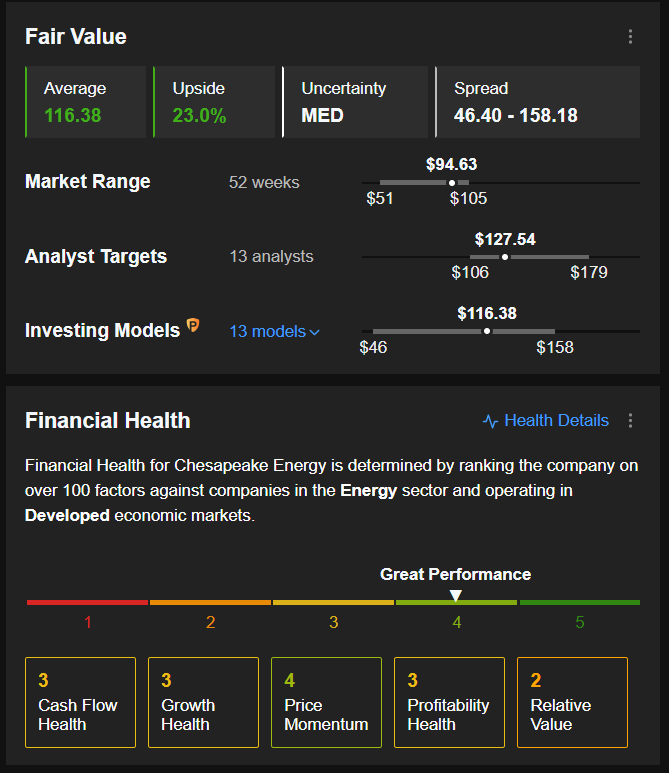

InvestingPro मॉडल के अनुसार, इसका उचित मूल्य $116.38 है।

अस्वीकरण: लेखन के समय, सीएचके शेयरों में जेसी की स्थिति थी। इस लेख में चर्चा की गई राय पूरी तरह से लेखक की राय है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।