ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

- बढ़ते प्रतिफल से पता चलता है कि निवेशक उच्च ब्याज दरों के लिए मेस्टर के रास्ते पर विश्वास करते हैं

- तीन प्रमुख औसत में विस्तारित डाउनट्रेंड

- गैर-कृषि पेरोल मुद्रास्फीति की उम्मीदें पैदा करेंगे

पिछले जनवरी में, मैं अभी भी लगभग शून्य ब्याज दर के माहौल के अनुसार काम कर रहा था, इसलिए मैंने बढ़ती प्रतिफल की व्याख्या शेयरों के लिए सकारात्मक के रूप में की। जब निवेशक अपने बांड बेचते हैं तो प्रतिफल बढ़ता है। उस माहौल में, निवेशकों ने जोखिम वाली संपत्तियों में घूमने के लिए बेच दिया है - इक्विटी की बढ़ती मांग।

हालाँकि, मैंने 31 जनवरी तक उस दृष्टिकोण को उलट दिया, जब फेड ने 27 तारीख को हॉकिश किया। जब बढ़ती दरों के माहौल में प्रतिफल बढ़ता है, तो प्रतिफल और स्टॉक के बीच संबंध सकारात्मक से नकारात्मक में बदल जाता है। उच्च दर "स्टॉक को अधिक महंगा बना देगी और इसका मतलब है कि कोषागार कुछ निवेशकों के लिए इक्विटी की तुलना में अधिक सुरक्षित, अधिक आकर्षक निवेश अवसर प्रदान करते हैं।"

फिर 27 मार्च को शेयरों में 15% की गिरावट के साथ 5% की गिरावट आई, क्योंकि फेड ने निवेशकों को विश्वास दिलाया कि अर्थव्यवस्था काफी मजबूत थी आक्रामक कसने से निपटने के लिए और केंद्रीय बैंक अंततः मुकाबला करेगा भगोड़ा मुद्रास्फीति। हालांकि, मैंने तेजी से बढ़ती पैदावार के जोखिम को दोहराया और भविष्यवाणी की कि तीन प्रमुख औसत जल्द ही एक भालू बाजार में रसेल 2000 में शामिल हो जाएंगे।

और सितंबर को नापाक मार्च 2020 की बिक्री के बाद से सबसे खराब मासिक नुकसान का सामना करना पड़ा, जहां दुनिया एक भयावह वैश्विक महामारी का सामना कर रही थी, और एक ही विषय पर - लगातार बढ़ती ब्याज दरों पर।

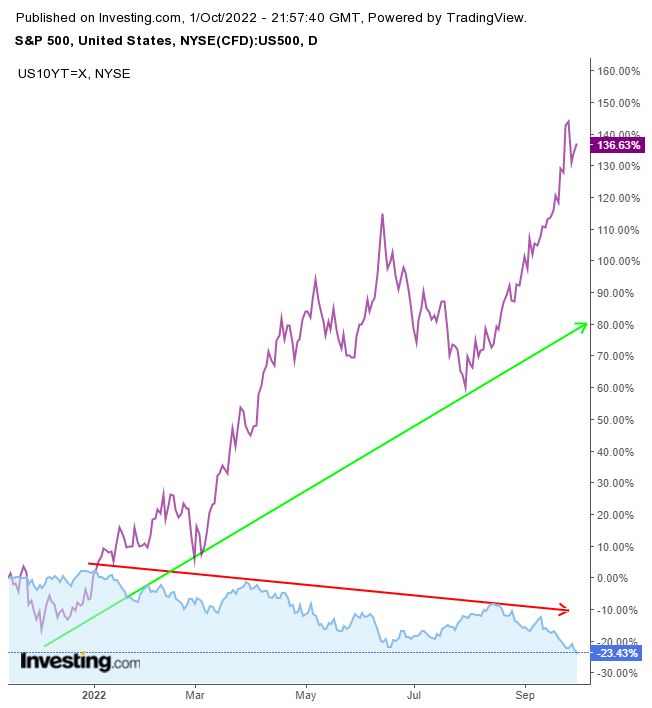

हालांकि, 2009 के बाद से पहली बार एसएंडपी 500 ने लगातार तीसरी तिमाही में घाटे को सीमित कर दिया, 2008 की कुख्यात दुर्घटना के बाद ग्रेट मंदी को उकसाया। इसी समय, यूएस ट्रेजरी ने तीन महीनों में सबसे तेज बहिर्वाह दर्ज किया, जिससे पैदावार एक दशक में सबसे अधिक हो गई, जिसमें 10 साल के नोट बुध पर 4% तक पहुंच गए।

Refinitiv डेटा के अनुसार, 10-वर्षीय नोट सीधे नौ सप्ताह चढ़े, अप्रैल 1994 के बाद से उनकी सबसे लंबी जीत का सिलसिला। जबकि पिछले सप्ताह की लंबी ऊपरी छाया और पिछले सप्ताह के प्रतिरोध से प्रतिफल में संभावित गिरावट का संकेत मिलता है, नीचे दिया गया चार्ट नीचे दिखाता है, जिससे प्रतिफल और दरों में एक और कदम बढ़ने का खतरा है। यदि वह दृष्टिकोण आगे बढ़ता है, तो मैं उम्मीद करता हूं कि वही विषय स्टॉक को कम रखता है: उच्च दरें स्टॉक को महंगा बनाती हैं, जबकि उच्च उपज एक आकर्षक, सुरक्षित विकल्प प्रदान करती है।

शुक्रवार को, फेड के वाइस चेयरमैन लेल ब्रेनार्ड ने स्वीकार किया कि उनका बैंक तीन कारणों से उभरती बाजार की कमजोरियों और अस्थिरता के बढ़ते जोखिम से चिंतित है:

1. गरीब देशों के कर्ज को बढ़ाता है क्योंकि वे डॉलर में उधार लेते हैं।

2. उन्हें अपनी मुद्रा की रक्षा के लिए अपनी दरें बढ़ाने के लिए मजबूर किया जाता है, जिससे उनकी आर्थिक वृद्धि धीमी हो जाती है।

3. हम अमेरिका की मुद्रास्फीति को अन्य देशों में निर्यात कर रहे हैं, क्योंकि वस्तुओं को डॉलर में उद्धृत किया जाता है।

ब्लूमबर्ग ने ब्रेनार्ड की स्वीकृति को वैश्विक बाजार स्थिरता पर प्रभाव उधार लेने की लागत की निगरानी की आवश्यकता के रूप में "शुक्रवार को चिंताओं को स्वीकार करने" के रूप में स्वीकार किया। मैं विनम्रतापूर्वक इस आकलन से असहमत हूं। सभी चार अमेरिकी सूचकांक सत्र के निचले स्तर के करीब बंद हुए, क्योंकि इन कीमतों पर केवल विक्रेता थे लेकिन कोई खरीदार नहीं था। ब्रेनार्ड के भाषण के एक घंटे के भीतर आराम करने के बाद, प्रतिफल फिर से बढ़ गया, सत्र के उच्च स्तर के करीब बंद हुआ। मेरे अनुमान में, मुद्रास्फीति के खिलाफ लड़ाई से समय से पहले पीछे हटने की अनुपयुक्तता पर ब्रेनार्ड की टिप्पणियों ने निवेशकों पर एक मजबूत प्रभाव छोड़ा। और तथ्य यह है कि ब्रेनर्ड के रूप में एक मध्यमार्गी भी दरें बढ़ाने के लिए जासूसी कर रहा है। गुरुवार को, फ़ेडरल रिज़र्व बैंक ऑफ़ क्लीवलैंड के अध्यक्ष लोरेटा मेस्टर ने वही भावना व्यक्त की। मेस्टर फिर से मंगल, 9:15 ET पर बोलेंगे, और मुझे उनके भाषण के आसपास अस्थिरता की उम्मीद है।

मुद्रास्फीति के बारे में अगला बड़ा बयान शुक्रवार का गैर-कृषि पेरोल होगा। क्या अमेरिका अधिक नौकरियां पैदा करेगा और मजदूरी बढ़ाता रहेगा? यदि ऐसा है, तो यह उच्च मुद्रास्फीति को बढ़ावा देगा क्योंकि उपभोक्ता मांग और कीमतों को बढ़ाते रहेंगे। अर्थशास्त्री एक और 250,000 नौकरियों की उम्मीद करते हैं, जिसमें बेरोजगारी पांच दशक के निचले स्तर से ठीक ऊपर 3.7% पर शेष है। हालांकि, अगर सही साबित होता है, तो यह 2020 के अंत के बाद से सबसे छोटा रोजगार लाभ होगा, फिर भी यह पांच साल के औसत से अधिक होगा। श्रम की इस तरह की निरंतर मांग मजदूरी का समर्थन करती रहती है, ब्याज दरों को बढ़ाकर मुद्रास्फीति को कम करने के फेड के रास्ते के खिलाफ लड़ती है, जिससे वे और भी अधिक आक्रामक हो जाते हैं।

बुल्स उम्मीद कर रहे थे कि हालिया रैली ने बाजार को नीचे गिरा दिया होगा। एक "50% संकेतक" होता है जब एक रैली भालू बाजार के नुकसान को आधा कर देती है जिसे बुल मार्केट को कॉल करने के लिए एक आदर्श रिकॉर्ड माना जाता है। हालाँकि, मैं एक साधारण विश्लेषक हूँ। मैंने ट्रेंडलाइन्स, चोटियों और गर्तों का अनुसरण किया, यही वजह है कि मैं अपने मंदी के पंजे से चिपक गया। अब जबकि तीन प्राथमिक अमेरिकी गेजों ने नया चढ़ाव बनाया है, मैं अपनी अगस्त एसएंडपी 500 भविष्यवाणी को 3,000 पर दोहराता हूं। तब से, मॉर्गन स्टेनली के मुख्य अमेरिकी इक्विटी रणनीतिकार, माइक विल्सन, उस आकलन में मेरे साथ शामिल हुए, यह कहते हुए कि S&P 500 कम 3,000 की सीमा तक गिर सकता है।

कनेक्टिकट के फेयरफील्ड में डकोटा वेल्थ के वरिष्ठ पोर्टफोलियो प्रबंधक रॉबर्ट पावलिक भी मेरी भविष्यवाणी में शामिल हुए, उन्होंने कहा कि वह समर्थन स्तर के रूप में एसएंडपी के लिए 3,000 के सबसे खराब मामले को देख रहे हैं। हालांकि, मुझे आश्चर्य नहीं होगा अगर एसएंडपी 500 इंडेक्स और अन्य औसत गिरते रहें। जबकि मुद्रास्फीति नियंत्रित नहीं है और फेड दरें बढ़ाना बंद नहीं करता है, और प्रतिफल कम नहीं होता है, मुझे लगता है कि इक्विटी में गिरावट जारी रहेगी। 20 महीनों में एक औसत भालू बाजार में बिकवाली 39% है, जिसका अर्थ है कि एक और 19% गिरावट आई है।

सभी चार प्रमुख अमेरिकी औसत झंडे विकसित कर रहे हैं। एस एंड पी 500 एकमात्र ऐसा है जिसका झंडा ऊपर की ओर झुका हुआ नहीं है, जो मुझे इसकी शक्ति में कम विश्वास दिलाता है, भले ही मार्टिन प्रिंग अपने तकनीकी विश्लेषण में लिखते हैं समझाया कि झंडे को ढलान नहीं करना है। रसेल 2000 एकमात्र ऐसा झंडा है जो अभी तक पूरा नहीं हुआ है। एसएंडपी 500 इंडेक्स ही एकमात्र ऐसा इंडेक्स है जिसे अपने 200-सप्ताह के एमए से ऊपर सपोर्ट मिला, जबकि अन्य दो हफ्ते पहले ही अपने से नीचे गिर गए।

एसएंडपी 500 इंडेक्स (फ्लैट) फ्लैग का मतलब फ्लैग पोल के आधार पर 3,443.36 तक की गिरावट है, और पूर्ववर्ती बिकवाली के आधार पर, यह अगले तीन दिनों में भी जल्दी हो सकता है।

प्रकटीकरण: इस लेख में उल्लिखित किसी भी प्रतिभूति में लेखक की कोई स्थिति नहीं है।

***

अपने अगले विचार पर गति प्राप्त करना चाहते हैं? InvestingPro+ के साथ आप पा सकते हैं

- पिछले 10 वर्षों के लिए किसी भी कंपनी की वित्तीय स्थिति

- लाभप्रदता, वृद्धि, और बहुत कुछ के लिए वित्तीय स्वास्थ्य स्कोर

- दर्जनों वित्तीय मॉडलों से परिकलित उचित मूल्य

- कंपनी के साथियों से त्वरित तुलना

- मौलिक और प्रदर्शन चार्ट

और भी काफी। सभी प्रमुख डेटा तेजी से प्राप्त करें ताकि आप InvestingPro+ के साथ एक सूचित निर्णय ले सकें।