ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- एयरलाइन शेयरों ने अपने महामारी के बाद के लाभ का बेहतर हिस्सा छोड़ दिया है

- उच्च ब्याज दरों और बढ़ती मुद्रास्फीति का एक जहरीला संयोजन भारी-ऋण वाले क्षेत्र में बाधा डाल रहा है

- हालांकि, डेल्टा एयरलाइंस अपने कम कर्ज के बोझ और व्यापार यात्रा के बड़े बाजार हिस्से के कारण मूल्य प्रदान करती है

यह वैश्विक एयरलाइन उद्योग के लिए पलटाव की गर्मी माना जाता था। दो साल की महामारी से प्रेरित मंदी के बाद, अवकाश यात्रा की मांग अंततः पूर्व-महामारी के स्तर तक बढ़ गई, यहां तक कि मुद्रास्फीति ने लोगों को 2019 की तुलना में हवाई टिकट के लिए बहुत अधिक भुगतान करने के लिए मजबूर किया।

दुर्भाग्य से, वास्तविकता बहुत अलग साबित हुई। यूएस ग्लोबल जेट्स ETF (NYSE:JETS) वर्तमान में मार्च 2020 में अपने COVID बॉटम से केवल 25% ऊपर कारोबार कर रहा है—और यह तब था जब अधिकांश उद्योग स्वास्थ्य प्रतिबंधों से पूरी तरह से बंद हो गए थे। तुलनात्मक रूप से, व्यापक S&P 500 इस वर्ष के भालू बाजार के बावजूद, समान समय सीमा में 48% बढ़ा।

तो, सबसे लोकप्रिय रीओपनिंग बेट्स में से एक के लिए क्या गलत हुआ?

खैर, बहुत सी बातें। लेकिन सबसे पहले और सबसे महत्वपूर्ण, उच्च ब्याज दरों का जहरीला व्यापक आर्थिक संयोजन और बढ़ती मुद्रास्फीति।

वाहक भारी ऋणी हैं, और जैसे-जैसे ब्याज दरें और उधार लेने की लागत बढ़ती है, और उपभोक्ताओं की डिस्पोजेबल आय में मुद्रास्फीति के काटने के साथ, निवेशकों को इस व्यापार में एक आकर्षक जोखिम-इनाम प्रस्ताव नहीं दिखता है।

एयरलाइंस को भी गंभीर श्रम की कमी, व्यस्त हवाई अड्डों पर परिचालन बाधाओं, उच्च ऊर्जा लागत और नियामक जोखिमों का सामना करना पड़ता है। और चीजें और भी बदतर हो सकती हैं क्योंकि राष्ट्रपति जो बिडेन ने एयरलाइनों को आरोपों के बारे में अधिक पारदर्शी होने के लिए मजबूर करने के लिए नए कानूनों की योजना बनाई है।

व्यावसायिक यात्रा, जो एयरलाइनों के लिए सबसे बड़ा मार्जिन वहन करती है, भी पिछड़ रही है। और जब अंतरराष्ट्रीय यात्रा की मांग ठीक हो रही है, तो यह फिर से धीमा हो सकता है यदि कीमतें नहीं गिरती हैं और मंदी वैश्विक अर्थव्यवस्था को प्रभावित करती है, जिससे लोगों को अवकाश यात्रा पर खर्च करने से रोक दिया जाता है।

हालांकि, मजबूत गर्मी के मौसम का तीसरी तिमाही में एयरलाइंस की आय में असर दिखने की उम्मीद है। विश्लेषकों को उम्मीद है कि कैरियर्स Q3 की बिक्री में लगभग $54 बिलियन की रिपोर्ट करेंगे, जो 2019 में तुलनीय अवधि में दर्ज किए गए $49 बिलियन से अधिक है। फिर भी, 2019 की तीसरी तिमाही में $4.6 बिलियन की तुलना में समूह के लिए लाभ लगभग $2.7 बिलियन होने का अनुमान है, लागत दबाव के बीच घटते मार्जिन को दर्शाता है।

एक गंभीर तस्वीर

समूह के लिए विश्लेषकों की 2022 की आय का अनुमान और भी निराशाजनक तस्वीर पेश करता है। ब्लूमबर्ग इंटेलिजेंस द्वारा संकलित आंकड़ों के अनुसार, अमेरिकी एयरलाइंस के लिए औसत लाभ की उम्मीदें वर्ष की शुरुआत से लगभग 85% कम हैं, और वे 2023 के लिए 35% से अधिक नीचे हैं।

आय के इन खराब पूर्वानुमानों से पता चलता है कि एयरलाइन शेयरों में निवेश इस विश्वास के साथ एक लंबी अवधि का दांव होना चाहिए कि किसी बिंदु पर, लंबी दूरी की यात्रा-एयरलाइंस के लिए सबसे अधिक लाभदायक खंड-ठीक हो जाएगा, और लागत दबाव कम हो जाएगा।

लेकिन मौजूदा व्यापक आर्थिक परिदृश्य में उस संयोजन को हासिल करना मुश्किल है। भले ही ईंधन की कीमतें-एयरलाइनों की लाभप्रदता के लिए एक प्रमुख कारक- में गिरावट जारी रहती है, मंदी का जोखिम बना रहेगा।

डेल्टा, द आउटलेयर

हालाँकि, अपवाद हैं। डेल्टा एयर लाइन्स (NYSE:DAL) उन विपरीत निवेशकों के लिए मेरी पसंदीदा पसंद है जो इस क्षेत्र पर दांव लगाना चाहते हैं।

पिछले वर्ष के दौरान -31% नीचे, अटलांटा स्थित वाहक वैश्विक यात्रा में धीमी गति से वसूली से लाभ के लिए अच्छी तरह से तैनात है। डीएएल की लगभग आधी बिक्री कॉर्पोरेट है, जिसमें से 50% छोटे और मध्यम आकार के व्यापार यात्रा से संबंधित है।

हालाँकि वैश्विक व्यापार यात्रा खर्च की पूर्व-महामारी स्तर की पूर्ण वसूली को पीछे धकेल दिया गया है, ग्लोबल बिजनेस ट्रैवल एसोसिएशन का अनुमान है कि 2026 वह वर्ष है जब वह खंड अपने पूर्व-महामारी स्तर पर पहुंच जाएगा।

Source: Global Business Travel Association

इस वर्ष वैश्विक व्यापार यात्रा कुल $933 बिलियन, 2019 का 65% होने की उम्मीद है। समूह के अनुसार, इसे 2023 में $ 1.16 ट्रिलियन तक बढ़ना चाहिए, 2025 में लगभग $1.4 ट्रिलियन तक विस्तार करना चाहिए, और 2026 में $ 1.47 ट्रिलियन तक पहुंचना चाहिए।

कॉर्पोरेट यात्रा की मांग के लिए महत्वपूर्ण जोखिम के साथ, डेल्टा भी अपने अधिकांश साथियों की तुलना में बेहतर चलने वाली एयरलाइन है।

इस सप्ताह एक नोट में, रेमंड (NS:RYMD) जोन्स ने कहा कि यह एयरलाइन के अपेक्षाकृत कम कर्ज के बोझ, भारी विमान ऑर्डर बुक की कमी, शेष पूंजी परिनियोजन के इतिहास के कारण डेल्टा बनाम विरासत साथियों का पक्षधर है, और संरचनात्मक लाभ।

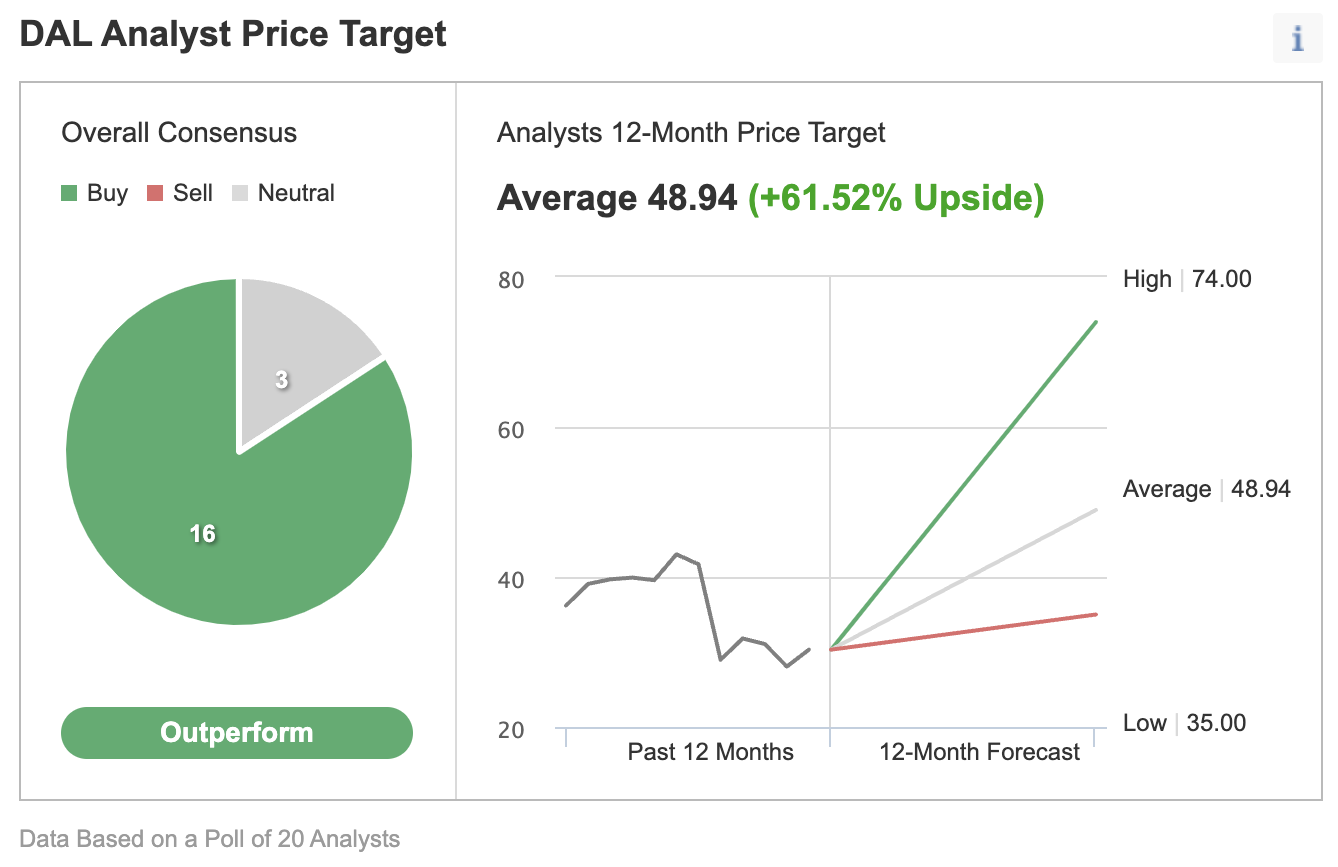

ब्रोकरेज फर्म का डेल्टा स्टॉक पर $52 मूल्य लक्ष्य है, जिसका अर्थ है कि आज की कीमत से 73% ऊपर की संभावना है, जो कि Investing.com के आम सहमति अनुमानों के अनुरूप है।

Source: Investing.com

सारांश

मुद्रास्फीति और मंदी के बढ़ते जोखिम से आहत अधिकांश एयरलाइन स्टॉक अपने 2020 के स्तर पर वापस आ गए हैं। यदि ये प्रतिकूल परिस्थितियां कम नहीं होती हैं, तो एयरलाइन के शेयर निवेश का अच्छा मामला नहीं बनेंगे। विरोधाभासी निवेशकों के लिए, जो इस कमजोरी का लाभ उठाना चाहते हैं, डेल्टा एक अच्छी वसूली शर्त है, कंपनी के आकर्षक व्यापार यात्रा और इसकी बेहतर बैलेंस शीट के लिए जोखिम को देखते हुए।

प्रकटीकरण: लेखक के पास डेल्टा के शेयर नहीं हैं। इस लेख में व्यक्त विचार पूरी तरह से लेखक की राय है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।