US महंगाई के आंकड़ों से पहले एशिया FX स्थिर; जापान में कमजोर CPI से BOJ का आउटलुक धुंधला

- तीसरी तिमाही की कमाई का मौसम बाजार के लिए एक बड़ी परीक्षा होने की उम्मीद है

- S&P 500 Q3 की आय में 2.9% की वृद्धि और 8.7% की राजस्व वृद्धि

- ऊर्जा, उद्योगपतियों के बाहर खड़े होने की संभावना है

- वित्तीय, संचार सेवाओं के संघर्ष की संभावना

जैसा कि वॉल स्ट्रीट की तीसरी तिमाही की कमाई का मौसम अगले सप्ताह बंद हो गया है, निवेशक दो साल में सबसे खराब रिपोर्टिंग सीजन के लिए तैयार हैं।

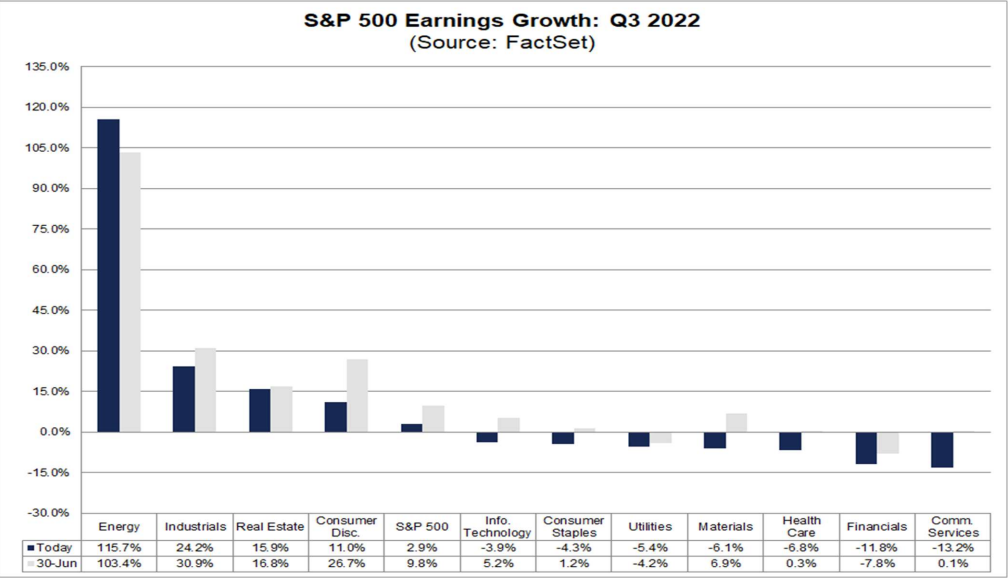

फैक्टसेट के आंकड़ों के अनुसार, विश्लेषकों का अनुमान है कि S&P 500 की आय वृद्धि दर केवल 2.9% होगी, जो कि अगर पुष्टि की जाती है, तो यह 2020 की तीसरी तिमाही के बाद से सबसे धीमी साल-दर-साल (वर्ष-दर-वर्ष) वृद्धि होगी।

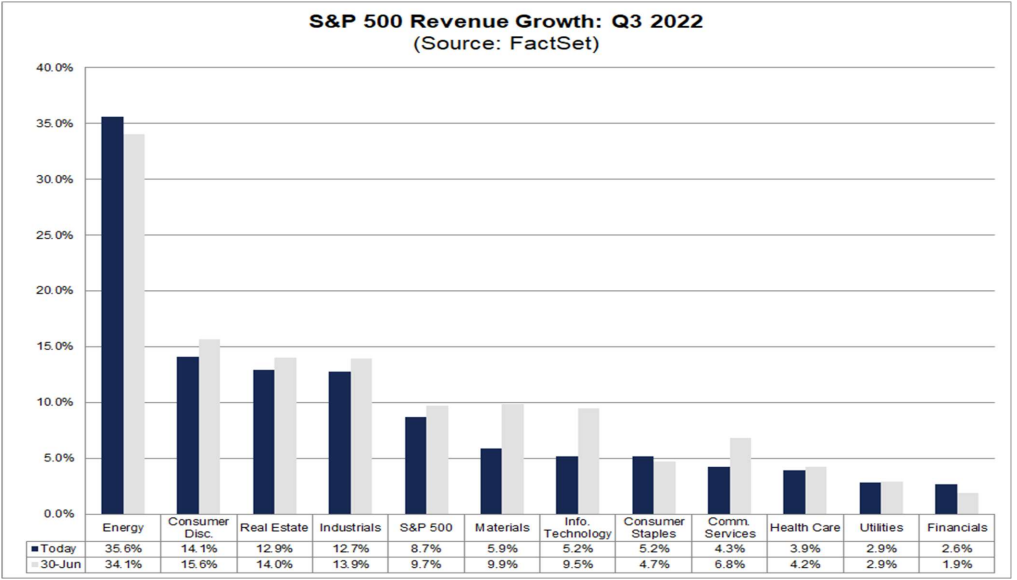

फैक्टसेट के अनुसार, केवल 8.7% yoy की राजस्व वृद्धि की उम्मीदें भी चिंताजनक हैं, अगर यह वास्तविकता है कि यह Q4 2020 के बाद पहली बार होगा जब सूचकांक ने वार्षिक राजस्व वृद्धि 10% से कम दर्ज की।

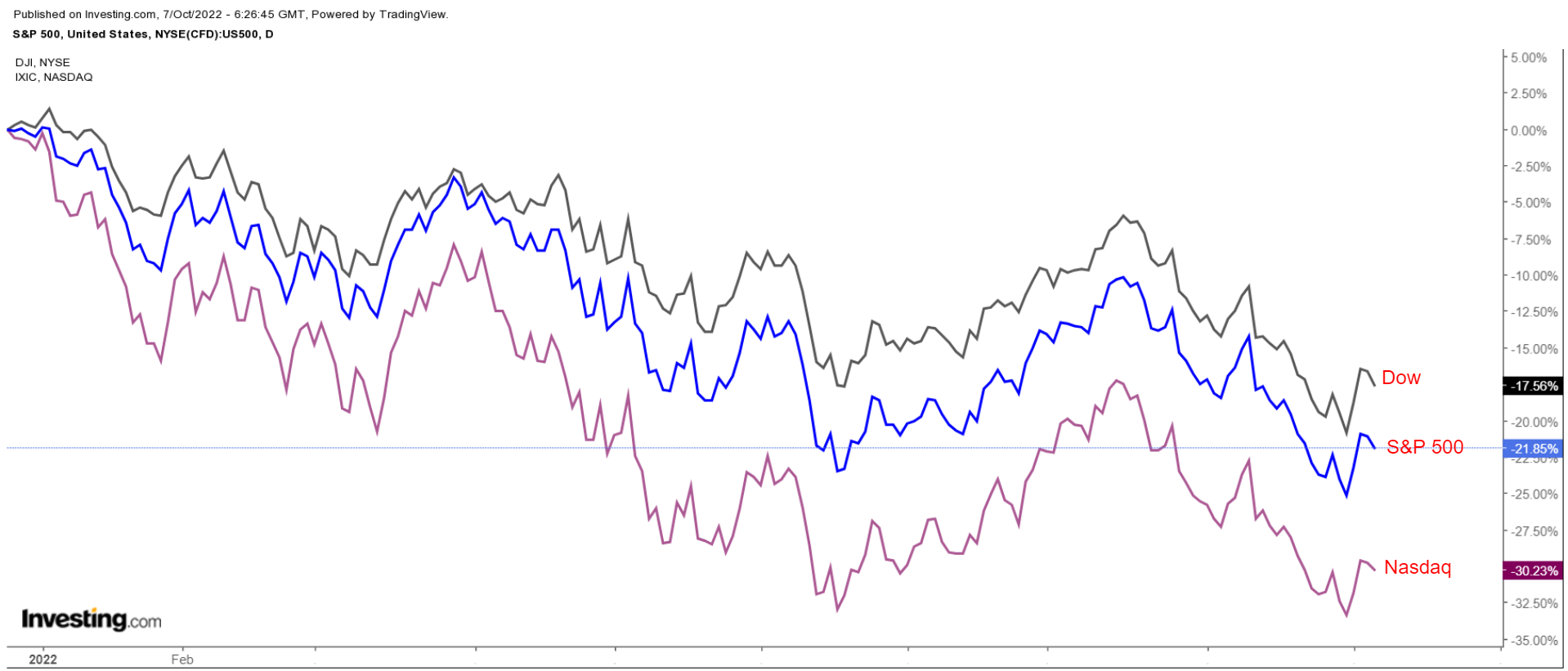

बाजार खराब स्थिति में रिपोर्टिंग सीजन में आगे बढ़ रहे हैं क्योंकि अमेरिकी स्टॉक हाल के इतिहास में अपने सबसे खराब वर्षों में से एक को भुगतने के लिए ट्रैक पर हैं, इस चिंता के बीच कि फेडरल रिजर्व की आक्रामक दर वृद्धि संभावित मंदी का कारण बनेगी।

S&P 500 साल-दर-साल (YTD) 21.4% नीचे है और अपने 3 जनवरी के रिकॉर्ड के करीब 23% नीचे है। इस बीच, नैस्डैक, जो इस साल की शुरुआत में एक भालू बाजार में गिर गया, 29.2% YTD और 31.7% दूर 19 नवंबर, 2021 से रिकॉर्ड ऊंचाई पर है। Dow 17.6% YTD नीचे है और वर्ष की शुरुआत में अपनी रिकॉर्ड ऊंचाई से 19% कम है।

Q3 सेक्टर अनुमान: विनर्स और लूज़र्स

फैक्टसेट के अनुसार, {{40657|ऊर्जा क्षेत्र को तीसरी तिमाही के ईपीएस में 115.7% की भारी वृद्धि के साथ आय में सालाना सबसे बड़ा लाभ होने की उम्मीद है। उच्च तेल और प्राकृतिक गैस की कीमतों के कारण क्षेत्र के राजस्व में सालाना 35.6% की वृद्धि होने की उम्मीद है- 2022 की तीसरी तिमाही में WTI कच्चे तेल की औसत कीमत $91.62 प्रति बैरल थी, जो एक साल पहले की तुलना में 30% अधिक थी।

इंडस्ट्रियल्स से एयरलाइंस, और एयरोस्पेस और रक्षा समूहों के नेतृत्व में Q3 EPS में उल्लेखनीय 24.2% उछाल के साथ आय में साल-दर-साल दूसरे सबसे बड़े लाभ की रिपोर्ट करने की उम्मीद है। आर्थिक परिस्थितियों के प्रति सबसे संवेदनशील होने के बावजूद, औद्योगिक क्षेत्र में चौथी सबसे बड़ी साल-दर-साल राजस्व वृद्धि दर्ज करने की उम्मीद है, तीसरी तिमाही में बिक्री 12.7% बढ़ने के लिए निर्धारित है।

इसके विपरीत, संचार सेवाएं, जिसमें दूरसंचार कंपनियों के साथ-साथ मीडिया, मनोरंजन और ऑनलाइन मीडिया सेवा प्रदाता शामिल हैं, का अनुमान है कि साल-दर-साल आय में 13.2% की गिरावट आएगी।

ऋण हानियों के लिए उच्च प्रावधान, इक्विटी ट्रेडिंग में एक पर्याप्त मंदी, और कम एम एंड ए और आईपीओ गतिविधि का मतलब है कि वित्तीय, राजस्व में केवल 2.6% की वृद्धि और Q3 में 11.8% की गिरावट की रिपोर्ट करने का अनुमान है। ईपीएस।

Q3 स्टॉक सबसे बड़ा अपवर्ड ईपीएस अनुमान संशोधन

कंपनी के स्तर पर, एक्सॉनमोबिल (एनवाईएसई:एक्सओएम) और शेवरॉन (एनवाईएसई:सीवीएक्स) के ऊर्जा क्षेत्र के लिए आय में साल-दर-साल वृद्धि में सबसे बड़ा योगदानकर्ता होने की उम्मीद है। फैक्टसेट, दो तेल दिग्गजों के साथ ट्रिपल-डिजिट प्रॉफिट ग्रोथ और डबल-डिजिट सेल्स ग्रोथ की रिपोर्ट करने का अनुमान है।

समूह में अन्य नाम जो Q3 परिणामों में महत्वपूर्ण सुधार का आनंद लेने के लिए तैयार हैं, वे हैं ऑक्सिडेंटल पेट्रोलियम (NYSE:OXY), जिसे $ 2.68 का EPS पोस्ट करने का अनुमान है, जो वर्ष में $ 0.87 के लाभ से 208% अधिक है। -गो अवधि, और कोनोकोफिलिप्स (एनवाईएसई:COP), जो ईपीएस में साल-दर-साल 117% वृद्धि दर्ज करने का अनुमान है।

इंडस्ट्रियल सेक्टर में, डेल्टा एयर लाइन्स (NYSE:DAL), साउथवेस्ट एयरलाइंस (NYSE:LUV), और यूनाइटेड एयरलाइंस (NASDAQ:UAL) एक हैं हवाई यात्रा में रिबाउंड के बीच देखने के लिए कुछ। डेल्टा ने पिछले वर्ष की तुलना में 420% सुधार करते हुए $1.56 का Q3 EPS पोस्ट करने का अनुमान लगाया है।

रेथियॉन टेक्नोलॉजीज (एनवाईएसई:आरटीएक्स), लॉकहीड मार्टिन (एनवाईएसई:एलएमटी) और नॉर्थ्रॉप ग्रुम्मन (एनवाईएसई:एनओसी) उद्योग जगत में अन्य उल्लेखनीय नाम हैं, जो ऊपर की ओर संशोधन का आनंद ले रहे हैं। से Q3 EPS का अनुमान है कि रूस और यूक्रेन के बीच भू-राजनीतिक संघर्ष जारी है।

Q3 EPS अनुमानों में सबसे बड़ी कटौती वाले स्टॉक

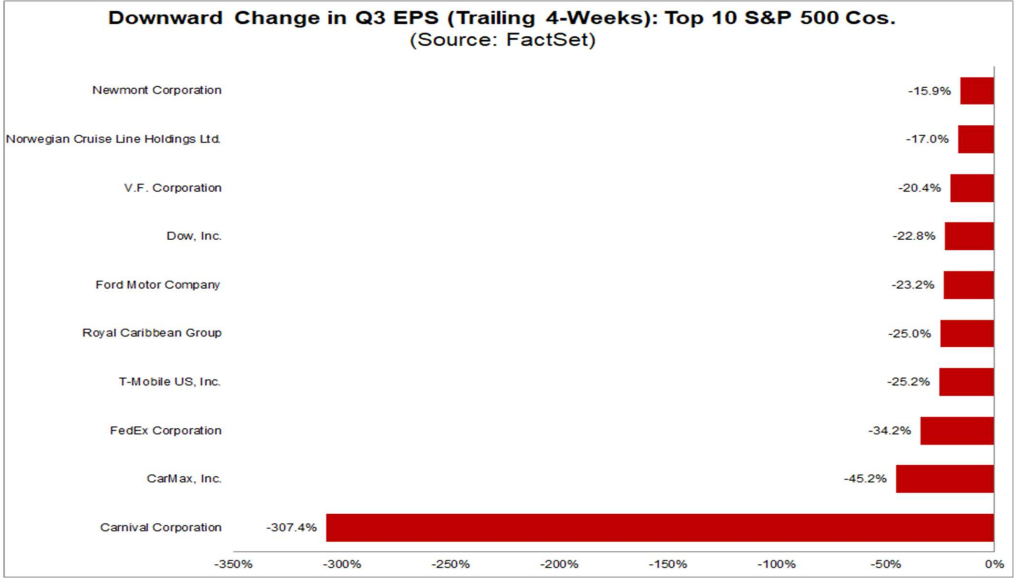

नकारात्मक पक्ष पर, मेटा प्लेटफॉर्म्स (NASDAQ:META) और नेटफ्लिक्स (NASDAQ:NFLX) संचार सेवा क्षेत्र के लिए अपेक्षित आय में कमी के दो सबसे महत्वपूर्ण योगदानकर्ता रहे हैं। Q3. मेटा को अपने ईपीएस को 40% से $ 1.93 तक देखने का अनुमान है, जबकि नेटफ्लिक्स को अपनी कमाई 31.7% गिरकर $ 2.18 प्रति शेयर देखने की उम्मीद है।

प्रौद्योगिकी क्षेत्र शायद बढ़ती ब्याज दरों और बढ़ी हुई मुद्रास्फीति के लिए सबसे कमजोर है और इंटेल (NASDAQ:INTC) इस क्षेत्र के लिए अपेक्षित आय में गिरावट के लिए सबसे बड़े योगदानकर्ताओं में से एक है। संघर्षरत चिपमेकर को एक साल पहले की अवधि में $ 1.71 के ईपीएस से 79.5% नीचे, $ 0.35 का ईपीएस पोस्ट करने का अनुमान है। NVIDIA (NASDAQ:NVDA), जिसके ईपीएस में साल-दर-साल 40% गिरावट आने का अनुमान है, हाल ही में अपने ईपीएस अनुमानों में कटौती का दूसरा नाम है।

उपभोक्ता विवेकाधीन क्षेत्र के कई स्टॉक जो अमेरिकी उपभोक्ता की ताकत पर बहुत अधिक निर्भर हैं, उनके भी निराशाजनक परिणाम आने की उम्मीद है। कार्निवल (NYSE:CCL), रॉयल कैरेबियन (NYSE:RCL), और नॉर्वेजियन क्रूज़ लाइन (NYSE:NCLH) ने अपने अनुमानों में कमी देखी है। वर्तमान आर्थिक वातावरण।

CarMax (NYSE:KMX), FedEx (NYSE:FDX), T-मोबाइल (NASDAQ:TMUS), और Ford (NYSE: F) कुछ और नाम हैं जिनसे आपको दूर रहना चाहिए क्योंकि वे अपनी तीसरी तिमाही आय की रिपोर्ट करने की तैयारी करते हैं।

इट्स ऑल अबाउट गाइडेंस

बढ़ती ब्याज दरों, बढ़ती मंदी की चिंताओं और आसमान छूती महंगाई के जहरीले संयोजन को देखते हुए निवेशक आगे के मार्गदर्शन और आने वाले महीनों के लिए अद्यतन दृष्टिकोण पर घोषणाओं पर पूरा ध्यान देंगे।

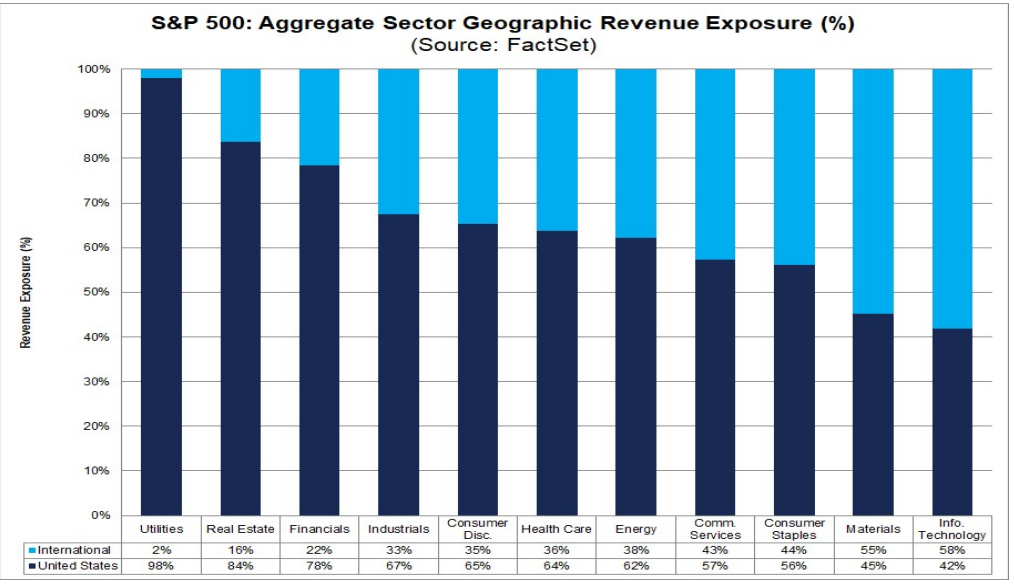

यूएस डॉलर की मजबूती भी प्रमुख महत्व की होगी क्योंकि यह अंतरराष्ट्रीय राजस्व जोखिम वाली कंपनियों, मुख्य रूप से सूचना प्रौद्योगिकी और सामग्री क्षेत्र में कंपनियों के लिए महत्वपूर्ण प्रतिकूल परिस्थितियों का निर्माण करती है।

अन्य प्रमुख मुद्दों के सामने आने की संभावना है आपूर्ति श्रृंखला की चिंताएं, अमेरिकी उपभोक्ता का स्वास्थ्य, साथ ही साथ भविष्य की भर्ती योजनाएं।

उल्लिखित चिंताओं की भीड़ को ध्यान में रखते हुए, मुझे उम्मीद है कि कंपनियों के उच्च प्रतिशत ने Q4 2022 और 2023 की शुरुआत में आय और बिक्री वृद्धि के लिए अपने दृष्टिकोण को कम कर दिया है, और संभवतः आगे के मार्गदर्शन को पूरी तरह से वापस ले लिया है।

जब जेपी मॉर्गन चेज़ (NYSE:JPM) शुक्रवार, 14 अक्टूबर को सिटीग्रुप (एनवाईएसई:सी) के साथ रिपोर्ट करेगा, तो बड़े अमेरिकी बैंक आय बोनस की शुरुआत करेंगे।

अधिक उतार-चढ़ाव के लिए तैयार हो जाइए, शेयर बाजार के लिए अगली बड़ी परीक्षा हम पर है।

प्रकटीकरण: लेखन के समय, जेसी लंबे एक्सॉन, शेवरॉन और ऑक्सिडेंटल पेट्रोलियम हैं। वह ProShares Short S&P 500 ETF (SH) और ProShares Short QQQ ETF (PSQ) के माध्यम से S&P 500 और Nasdaq 100 पर कम है। इस लेख में चर्चा की गई राय पूरी तरह से लेखक की राय है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।