ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

- मूल्य 2022 में विकास के खिलाफ आराम से जीतता रहता है

- ब्लू-चिप डॉव 1976 के बाद से अपना सर्वश्रेष्ठ मासिक प्रदर्शन कर सकता है

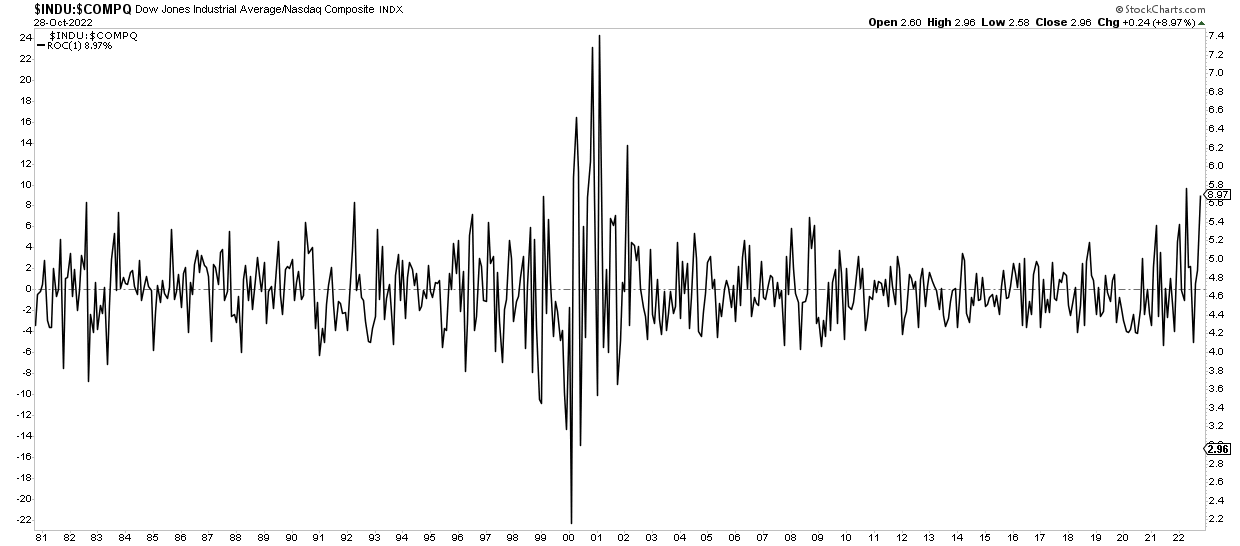

- मैं दावा करता हूं कि डॉव साल के अंत में विकास-भारी NASDAQ कंपोजिट के सापेक्ष रैली करता रहेगा

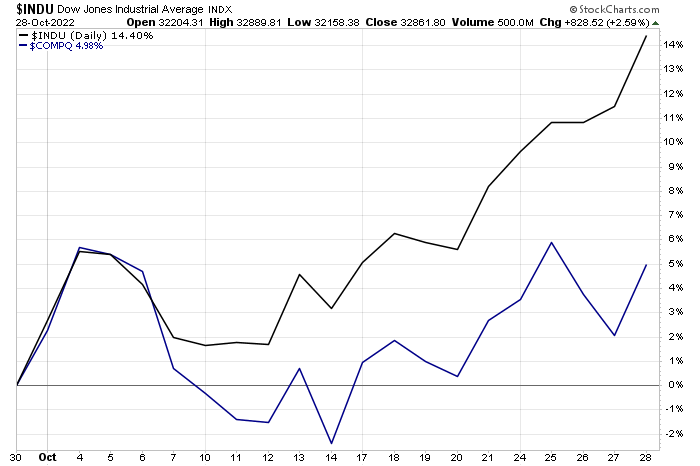

घरेलू शेयर बाजार के लिए क्या महीना रहा है। अभी भी उच्च स्तर के बीच {{942611|यू.एस. डॉलर इंडेक्स}} और ब्याज दरें जो अपने चक्र के उच्च स्तर से दूर नहीं हैं, इक्विटी ने महीने के पिछले हिस्से में प्रभावशाली वापसी की। कमजोर कमाई के मौसम के साथ भी, पिछले सप्ताह डॉव जोन्स इंडस्ट्रियल एवरेज और NASDAQ कंपोजिट दोनों में उछाल आया।

महीने के लिए, पिछले शुक्रवार के माध्यम से, डॉव में 14.4% की भारी वृद्धि हुई, 1976 के बाद से अपने सबसे अच्छे महीने के लिए पेसिंग, जबकि NASDAQ सिर्फ 5% अधिक था। यह लगभग दस प्रतिशत अंक का अंतर वर्ष-2000 डॉट-कॉम दुर्घटना के बाहर पिछले चार दशकों में सबसे बड़ा मासिक अंतराल है।

पिछले सप्ताह के माध्यम से अक्टूबर प्रदर्शन: डॉव > NASDAQ

Source: Stockcharts.com

पिछले 40 वर्षों में मासिक सापेक्ष रिटर्न: डॉव बनाम NASDAQ

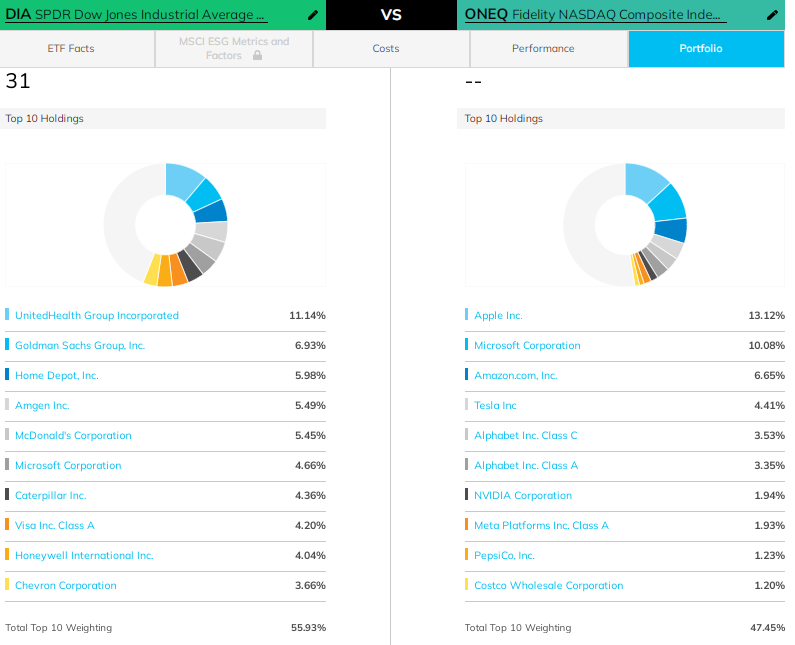

क्या अंतर चला रहा है? सेक्टर एक्सपोजर से आगे नहीं देखें। डॉव के मूल्य-भारित निर्माण का मतलब है कि स्वास्थ्य देखभाल क्षेत्र में सूचकांक में 22% की भारी स्थिति है। सूचना प्रौद्योगिकी क्षेत्र ब्लू-चिप औसत का सिर्फ 19% है।

इसके विपरीत विकास-भारी NASDAQ कंपोजिट, जिसका I.T की ओर 43% झुकाव है। सेक्टर और 9% से कम हेल्थ केयर शेयरों के संपर्क में है। दिलचस्प बात यह है कि एकमात्र प्रमुख NASDAQ कंपोजिट ETF फिडेलिटी नैस्डैक कम्पोजिट इंडेक्स ETF (NASDAQ:ONEQ) है, जबकि कई NASDAQ100 और DJIA इंडेक्स फंड हैं।

ETF.com के अनुसार, UnitedHealth समूह (NYSE:UNH) DJIA का 11% है। एप्पल इंक (NASDAQ:AAPL), इसके विपरीत, NASDAQ का 13% और डॉव का केवल 3% है।

डीआईए और वनक्यू तुलना: प्रमुख क्षेत्र अंतर ड्राइव शार्प रिटर्न डिफरेंशियल YTD

Source: ETF.com

सक्रिय निवेशकों को आश्चर्य हो सकता है कि आगे चलकर कौन सा बेहतर खेल हो सकता है। इतने सारे टॉप-डाउन निवेश निर्णयों की तरह, यह आपके रुख पर आता है कि मूल्य बनाम विकास कैसा प्रदर्शन करता है और आपके अनुसार कौन से क्षेत्र बेहतर प्रदर्शन करेंगे। सामान्य तौर पर, उम्मीद करें कि यदि मूल्य और लाभांश इक्विटी अपने अल्फा को बनाए रखते हैं तो डॉव NASDAQ को हराते रहेंगे।

एक तकनीशियन के रूप में, मुझे लगता है कि इस बात की अधिक संभावना है कि यह प्रवृत्ति वर्ष के अंत तक आपके मित्र बने रहे। इस बात पर विचार करें कि कभी-कभी टैक्स-लॉस सेलिंग के परिणामस्वरूप वर्ष के अंतिम सप्ताह में वर्ष के हारे हुए प्रदर्शन कम हो जाते हैं। इसके अलावा, गति, सामान्य तौर पर, यह तय करती है कि जो काम किया है उसे कम समय में काम करना चाहिए।

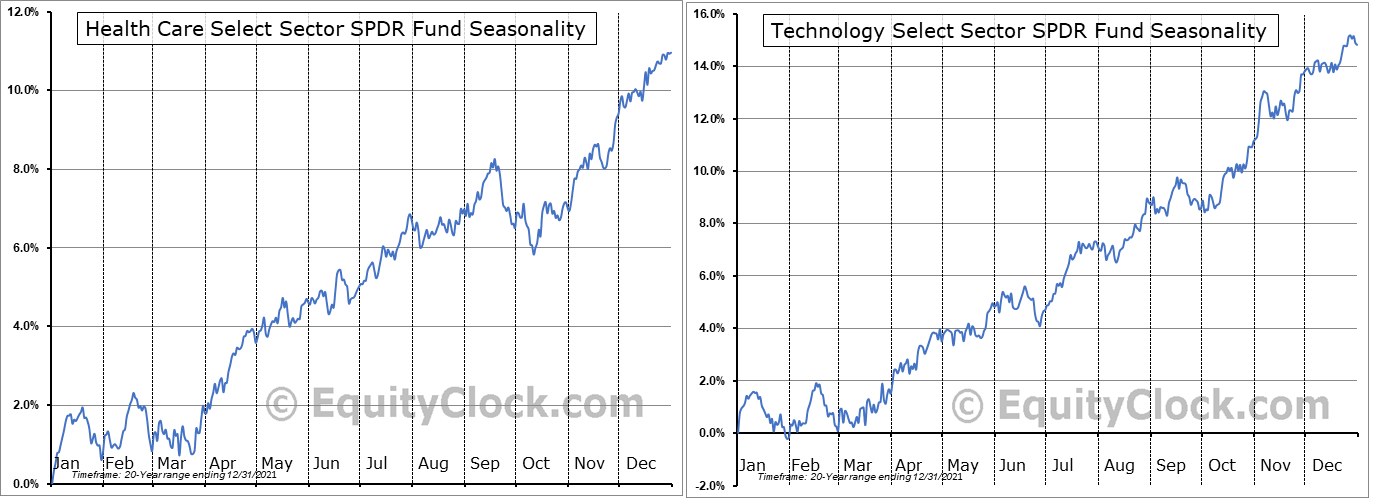

XLV और XLK के बीच समान मौसमीता

Source: Equity Clock

हम हेल्थ केयर सेलेक्ट सेक्टर SPDR फंड (NYSE:XLV) और टेक्नोलॉजी सेलेक्ट सेक्टर SPDR फंड (NYSE:XLK) के बीच मौसमी रुझानों की भी जांच कर सकते हैं। इक्विटी क्लॉक के अनुसार, 31 दिसंबर, 2021 को समाप्त होने वाली अवधि के लिए पिछले दो दशकों के प्रदर्शन डेटा का उपयोग करते हुए, बढ़त फिर से हेल्थ केयर में जाती है। उस क्षेत्र ने वर्ष के अंतिम दो महीनों के दौरान, लगभग चार प्रतिशत अंक, अपने सामान्य वार्षिक लाभ के आधे से अधिक, रैली करने का प्रयास किया है। हालाँकि, XLK को नवंबर और दिसंबर के दौरान अपने वार्षिक अग्रिम का एक छोटा हिस्सा दिखाई देता है, हालाँकि अभी भी लगभग +4% है।

निष्कर्ष

डॉव के बड़े पैमाने पर अक्टूबर लाभ के बारे में हाल के सभी हुपला में आप शताब्दी पुराने सूचकांक पर नज़र रखने वाले ईटीएफ की ओर अधिक आवंटन के बारे में उत्सुक हो सकते हैं। मैं दावा करता हूं कि NASDAQ कंपोजिट जैसे विकास-भारी सूचकांक के खिलाफ एक विजयी व्यापार हो सकता है। स्वास्थ्य देखभाल, वित्तीय और उद्योग जैसे क्षेत्रों के लिए डॉव का अपेक्षाकृत उच्च आवंटन आई.टी. और संचार सेवाएं मूल्य बनाम विकास व्यापार में निरंतर पलटाव खेलने का एक दिलचस्प तरीका प्रदान करती हैं।

प्रकटीकरण: माइक ज़ाकार्डी के पास इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामित्व नहीं है।