ईरान युद्ध का डर बना रहने से एशिया FX में नरमी

पिछले सप्ताह आपने जो पढ़ा होगा, उसके बावजूद मुद्रास्फीति में गिरावट इस बात का संकेत नहीं है कि मुद्रास्फीति गिरने वाली है, कि फेड जीत गया है, और यह दरें जल्द ही पूरी तरह से पीछे हट जाएंगी क्योंकि मंदी की संभावना अगला कार्य है।

यह सुनिश्चित करने के लिए, कोर मुद्रास्फीति के लिए चक्रीय उच्चताएं हैं, भले ही औसत मुद्रास्फीति कम से कम कुछ और महीनों के लिए तेज होने जा रही है और 2022 को 7% से ऊपर समाप्त कर देगी। उसके बाद, मंझला मुद्रास्फीति शायद कम हो जाएगी, लेकिन संभवत: 2.5% पर वापस नहीं आएगी। दुनिया कई मायनों में बदल गई है जो लगातार बनी रहेगी। इनमें से एक यह है कि री-ऑनशोरिंग और नियर-शोरिंग दो दशक पुरानी प्रवृत्ति को ऑफ-शोरिंग उत्पादन की ओर सबसे कम लागत वाले देश में बदल रहे हैं। कोर गुड्स इन्फ्लेशन, जो कम हो रही है, के अपने पुराने -1% -0% प्रकार की सीमा पर लौटने की संभावना नहीं है, लेकिन 1% -2% की तरह अधिक है। जनसांख्यिकीय चुनौती, जो सेवा उद्योगों के लिए श्रम की आपूर्ति को कम करती है, वहां ऊपर की ओर दबाव डालेगी।

और उस सूची में, अब हम यह भी जोड़ सकते हैं कि बड़े सरकारी खर्च कार्यक्रमों का युग - जो मैंने सोचा था कि कम से कम एक अस्थायी पकड़ में आ सकता है जब प्रदूषकों ने हमें बताया कि रिपब्लिकन एक शक्तिशाली चुनावी जीत हासिल करने जा रहे हैं-जारी रहेगा कम से कम एक दो साल के लिए। इस लेखन में, हम जानते हैं कि डेमोक्रेट सीनेट में बहुमत हासिल करना जारी रखेंगे और यहां तक कि 1 सीट से अपने प्रभाव का विस्तार भी कर सकते हैं, और प्रतिनिधि सभा में, सबसे अच्छा रिपब्लिकन उम्मीद कर सकता है कि वह एक छोटा बहुमत है। यह गैवेल को पलट देगा और सभी हाउस समितियों की अध्यक्षता को बदल देगा, लेकिन यह बड़े खर्च वाले बिलों को उन जिलों में पोर्क बैरल खर्च के हल्के आवेदन के साथ पारित करने से नहीं रोकेगा, जिन्हें प्रशासन को प्रभावित करने की आवश्यकता है। वास्तव में, यह कम लेकिन बड़े पैकेजों के लिए तर्क देता है-इसलिए आपको केवल एक बार वोट खरीदने की जरूरत है। जैसा कि अर्थव्यवस्था 2023 में मंदी की ओर बढ़ रही है ... जैसा कि मैंने लंबे समय से कहा है ... हम उम्मीद कर सकते हैं कि उदार प्रोत्साहन पैकेज हमारे रास्ते में आएंगे।

यह ध्यान देने योग्य है कि यदि बढ़ते घाटे वाले खर्च को फेड द्वारा समायोजित नहीं किया जाता है, तो इसे अत्यधिक मुद्रास्फीतिकारी होने की आवश्यकता नहीं है। लेकिन मुझे नहीं पता कि फेड इसके साथ खड़ा हो पाएगा। किसी भी "एकमुश्त" प्रोत्साहन खर्च के अलावा, सामाजिक सुरक्षा की लागत अगले साल लगभग 9% बढ़ने वाली है, साथ ही मेडिकेयर लागत में वृद्धि और, सबसे अशुभ रूप से, ऋण पर भुगतान किए गए ब्याज में एक सार्थक वृद्धि। 4% मुद्रास्फीति के माहौल में अधिक खरबों को अवशोषित करने से उच्च बॉन्ड प्रतिफल की आवश्यकता होगी - जो कि आगे बजट-पर्दाफाश होगा। यदि बांड भालू बाजार जारी रहता है, तो फेड को कदम उठाने और बांड खरीदकर गिरावट को कम करने के लिए कॉल किया जाएगा। तो मिले रहें।

इस सप्ताह एक और नोट। 3 नवंबर को, कनाडा ने घोषणा की कि वह रियल रिटर्न बॉन्ड (आरआरबी) जारी करना बंद कर रहा है। बहुत से पाठक आरआरबी से परिचित नहीं होंगे, लेकिन वह बाजार टीआईपीएस से छह साल पहले का है और आरआरबी की संरचना वह मॉडल थी जिस पर टीआईपीएस-और बाद के सभी मुद्रास्फीति से जुड़े सॉवरेन बॉन्ड बाजार-आधारित थे। आरआरबी बाजार कुछ समय के लिए तरल नहीं रहा है, क्योंकि कनाडा पेंशन फंड के लिए पर्याप्त मात्रा में जारी नहीं करता है जिसमें मुद्रास्फीति से जुड़ी देनदारियां हैं। एर्गो, जब एक नया आरआरबी जारी किया जाता है, तो यह पोर्टफोलियो में गायब हो जाता है जिसे फिर कभी नहीं देखा जा सकता है। कनाडा की घोषणा ने जारी करने को रोकने के निर्णय में "मांग की कमी" पर तरलता को दोषी ठहराया, और यह स्पष्ट रूप से झूठा है। यह कहने जैसा है कि आप बता सकते हैं कि 2020 के मध्य में COVID टीकों की कोई मांग नहीं थी, क्योंकि उनके लिए कोई लाइन नहीं थी। एक बार टीके उपलब्ध होने के बाद, निश्चित रूप से लाइनें बनीं! कनाडा के वित्त विभाग की यह घोषणा महामारी के चरम पर COVID टीकों को बाजार से उतारने जैसा है। मुद्रास्फीति की बीमारी सभी को संक्रमित कर रही है, और कनाडा ने कहा है "कहीं और दवा खोजें।" यह एक भयानक निर्णय है, और हम केवल अपनी उंगलियों को पार कर सकते हैं और उम्मीद कर सकते हैं कि अन्य सरकारें सरकारी जारीकर्ताओं के लिए वर्तमान में कुछ हद तक महंगे (और राजनीतिक रूप से अजीब) बांड की नीलामी को अवसरवादी रूप से समाप्त करने के लिए "मांग की कमी" तर्क का उपयोग नहीं करती हैं।

एक कदम पीछे हटना…

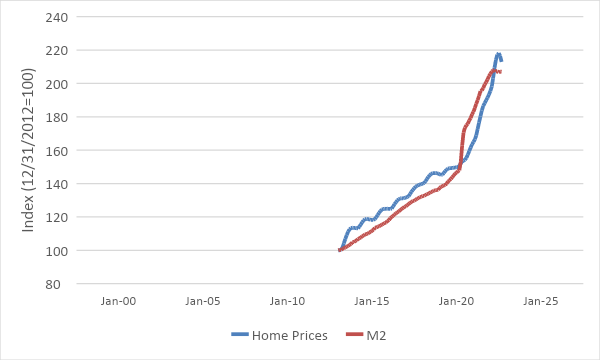

मैंने पहले इस चक्र बनाम मुद्रा आपूर्ति वृद्धि में घर की कीमतों में वृद्धि का चार्ट दिखाया है, जिससे यह बात सामने आई है कि वास्तविक संपत्ति की कीमत 40% बढ़ जाती है जब पैसे की मात्रा 40% बढ़ जाती है। यहाँ वह चार्ट फिर से है; मैं इसे इसलिए दिखा रहा हूं क्योंकि मैं उस पर निर्देशित एक आपत्ति का समाधान करना चाहता हूं। चार्ट (स्रोत: एसएंडपी, फेडरल रिजर्व) को दिसंबर 2012 में अनुक्रमित किया गया है। पैसे में वृद्धि का अर्थ है कि न केवल घर की कीमतें, बल्कि सामान्य रूप से औसत मूल्य स्तर, अंततः उच्च स्तर पर अभिसरण होगा, भले ही वृद्धि की दर धीमी हो 7% से, कहते हैं, 4%। तो घर की कीमतों में यह वृद्धि आश्चर्यजनक नहीं होनी चाहिए।

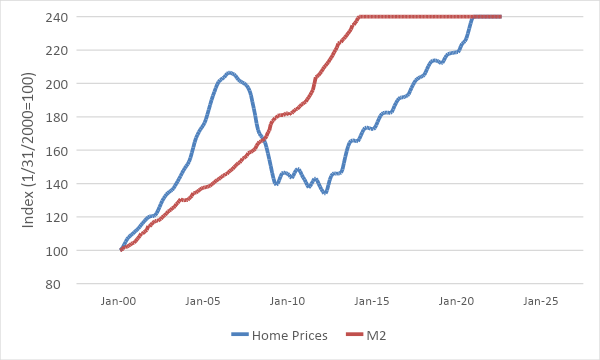

लेकिन कुछ लोगों ने दावा किया है कि मैंने इस अवधि को चुना है और पिछली बुलबुला अवधि को बाहर रखा है, जब घर की कीमतें पैसे की आपूर्ति को ट्रैक नहीं करती थीं। यहाँ उस अवधि के अनुरूप चार्ट है।

इस पर बहुत अधिक ध्यान नहीं देना चाहिए, लेकिन यह ठीक यही बात है कि 2004-2006 की अवधि में, घर की कीमतें पैसे की वृद्धि दर से पर्याप्त मात्रा में अधिक हो गईं। यही कारण है कि पहले की अवधि स्पष्ट रूप से उस समय एक बुलबुला थी, जबकि यह अवधि स्पष्ट रूप से एक बुलबुला नहीं है। इसका मतलब यह नहीं है कि घर की कीमतें मुद्रास्फीति के साथ जारी रहेंगी। अगर घर की कीमतें पहले से ही ज्यादातर पैसे की आपूर्ति में वृद्धि के लिए समायोजित हो गई हैं, तो हम उम्मीद करेंगे कि यहां से और अधिक लाभ सीमित हो और मुद्रास्फीति से पीछे रह जाए। दूसरे शब्दों में, वास्तविक घरेलू मूल्य वृद्धि नकारात्मक होने की संभावना है। स्थायी का अनुमान है कि आवासीय अचल संपत्ति की कीमत मुद्रास्फीति के बाद एक दशक के लिए प्रति वर्ष -2.14% प्रति वर्ष है। लेकिन 4% मुद्रास्फीति की दुनिया में, जिस दुनिया में हम अब रह रहे हैं, इसका मतलब है कि मामूली घर की कीमतें बहुत दूर, बहुत लंबे समय तक नहीं गिरनी चाहिए।

प्रकटीकरण: मेरी कंपनी और/या हमारे द्वारा प्रबंधित फंड और खातों में मुद्रास्फीति-अनुक्रमित बांड और विभिन्न कमोडिटी और वित्तीय वायदा उत्पादों और ईटीएफ में स्थान हैं, जिनका इस कॉलम में समय-समय पर उल्लेख किया जा सकता है।