ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

बॉन्ड निवेश के लिए यह असामान्य रूप से कठिन वर्ष रहा है, लेकिन ऐसे संकेत हैं कि बाजार भविष्यवाणी कर रहा है कि सबसे खराब बीत चुका है। अगर सही है, तो रिस्क-ऑन पोजिशन में शिफ्ट होने से आगे चलकर भारी रिटर्न मिलने का मौका मिलता है।

हमेशा की तरह बाजारों के लिए भविष्य को दैवीय बनाने की कोशिश के साथ यह जानने का कोई तरीका नहीं है कि बॉन्ड के लिए उत्साहित दृष्टिकोण समय से पहले है या नहीं। लेकिन समय के जोखिम को सहन करने के इच्छुक और सक्षम निवेशकों के लिए - यानी चल रहे नुकसान की संभावना - बॉन्ड की कीमतों में हालिया पुनरुद्धार से यह शर्त लगाने का समय आ गया है कि निश्चित आय वाले बाजारों के लिए भालू बाजार समाप्त हो सकता है।

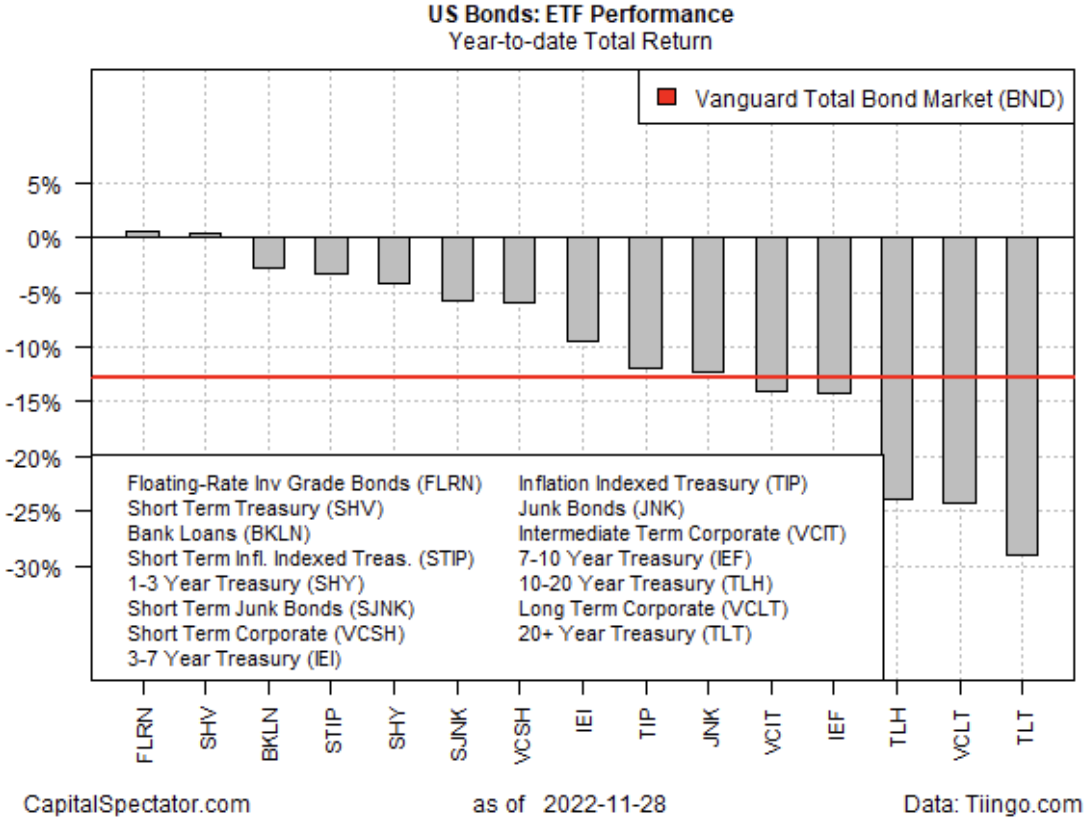

यह स्पष्ट है कि ईटीएफ प्रॉक्सी के एक सेट के आधार पर अमेरिकी बॉन्ड के लिए नुकसान असामान्य रूप से साल-दर-साल बढ़ रहे हैं। अल्पकालिक ट्रेजरी (SHV) और फ्लोटिंग-रेट बॉन्ड (FLRN) को छोड़कर, यूएस फिक्स्ड-इनकम मार्केट के सभी प्रमुख स्लाइस कुछ मामलों में नाटकीय रूप से लाल रंग में हैं। . 2022 में अब तक का सबसे बड़ा घाटा: iShares 20+ ईयर ट्रेजरी बॉन्ड ETF (TLT) के माध्यम से दीर्घकालिक ट्रेजरी, जिसमें इस वर्ष 29% की गिरावट आई है, जो कि गिरावट के दोगुने से भी अधिक है। वैनगार्ड टोटल बॉन्ड मार्केट इंडेक्स फंड (बीएनडी) पर आधारित यूएस बॉन्ड बेंचमार्क।

हालांकि नवंबर राहत लेकर आया है। बीएनडी को निवेश-श्रेणी के बाजार के लिए एक प्रॉक्सी के रूप में उपयोग करना पिछले एक महीने में एक मजबूत रैली को दर्शाता है।

बांड की कीमतों में सुधार (और प्रतिफल में कमी) का एक प्रमुख चालक यह अटकलें हैं कि फेडरल रिजर्व अब ब्याज दर वृद्धि की गति को धीमा करना शुरू करने के रास्ते पर है, जिसका अर्थ है कि एक विराम और शायद एक उलटफेर नीति सख्त होने के करीब है।

AmeriVet Securities में अमेरिकी दरों के व्यापार और रणनीति के प्रमुख ग्रेगरी फरानेलो कहते हैं:

"फेड नीति गतिशील है और वे अभी भी संकेत दे रहे हैं कि वे उच्चतर जा रहे हैं। लेकिन बाजार ऐसे ट्रेड करता है जैसे कि फेड के अंत के खेल के साथ यह अधिक सहज है।

14 दिसंबर को होने वाली अगली एफओएमसी बैठक में 50-बेस-पॉइंट बढ़ोतरी के लिए फेड फंड फ्यूचर्स का मूल्य निर्धारण लगभग 70% संभावना है। फेड ने मार्च में बढ़ोतरी की श्रृंखला की पहली शुरुआत की।

दो साल की ट्रेजरी उपज, दर अपेक्षाओं के लिए यकीनन सबसे संवेदनशील परिपक्वता, हाल के सप्ताहों में सपाट से कम रही है, यह सोचने के लिए एक और सुराग प्रदान करती है कि बहुप्रतीक्षित फेड धुरी करीब है।

इनवर्टेड ट्रेजरी यील्ड कर्व भी कुछ विश्लेषकों को फेड पॉलिसी के आउटलुक पर सकारात्मक सोचने के लिए प्रेरित करता है। उदाहरण के लिए, 2-वर्ष/10-वर्ष के प्रसार में गिरावट, दशकों में सबसे कम नकारात्मक स्तर पर आ गई है, जिसे व्यापक रूप से एक पूर्वानुमान के रूप में देखा जाता है कि अमेरिकी मंदी निकट है।

एसेट मैनेजमेंट फर्म कोलंबिया थ्रेडनीडल में निश्चित आय के वैश्विक प्रमुख जीन तन्नुजो कहते हैं, उलटा उपज वक्र "बाजार कह रहा है: मुझे लगता है कि मुद्रास्फीति नीचे आ रही है" दर्शाती है।

जोखिम यह है कि फेड की तेजतर्रार नीति बांड-बाजार के आशावादियों की अपेक्षा अधिक लंबी और तेज चलती है। उस संभावना से इंकार करना जल्दबाजी होगी। दरअसल, न्यूयॉर्क फेड के अध्यक्ष जॉन विलियम्स ने सोमवार को कहा कि जहां मंदी का स्पष्ट जोखिम है, उन्होंने यह भी कहा कि केंद्रीय बैंक की मुद्रास्फीति की लड़ाई 2024 तक चल सकती है।

उन्होंने कहा, "श्रम की मजबूत मांग, अर्थव्यवस्था में पहले की तुलना में मजबूत मांग, और फिर कुछ हद तक अंतर्निहित मुद्रास्फीति सितंबर के सापेक्ष नीति के लिए मामूली उच्च पथ का सुझाव देती है।" "बड़े पैमाने पर परिवर्तन नहीं, लेकिन कुछ अधिक।"

हालांकि अक्टूबर के लिए उपभोक्ता मुद्रास्फीति बताती है कि हाल ही में मूल्य निर्धारण दबाव में वृद्धि चरम पर है, फेड संभवतः कई महीनों की पुष्टि की तलाश करेगा।

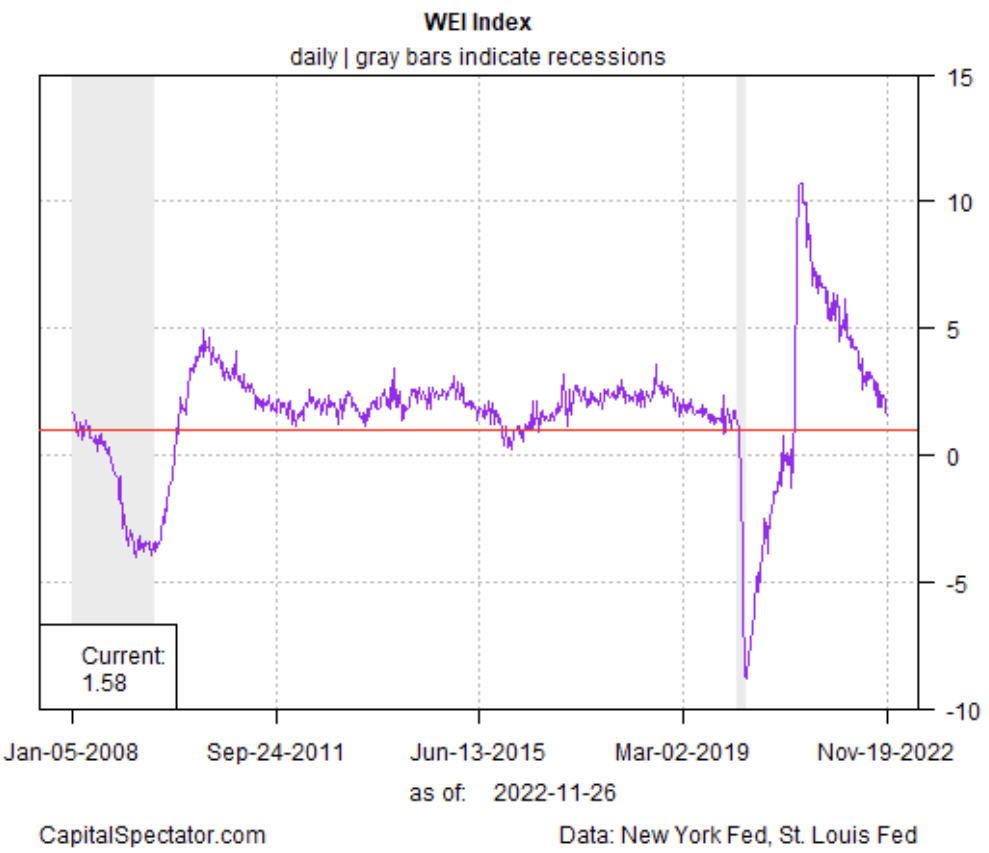

इस बीच, अमेरिका की विकास दर धीमी होने के संकेत मिल रहे हैं। न्यूयॉर्क फेड का साप्ताहिक आर्थिक सूचकांक (WEI) 19 नवंबर तक 1-1/2 वर्ष तक गिर गया। WEI अभी भी एक स्तर से ऊपर है जो मंदी का संकेत देता है, लेकिन चल रही गिरावट बताती है कि संकुचन की संभावना बढ़ रही है।

यह बांड व्यापारियों को महत्वपूर्ण प्रश्न के साथ छोड़ देता है: यदि मंदी का जोखिम अधिक बढ़ रहा है तो क्या फेड दरें बढ़ाना जारी रखेगा? यदि बीएनडी में हालिया वृद्धि एक मार्गदर्शक है, तो अधिक निवेशक "नहीं" का उत्तर देने के लिए इच्छुक हैं।