टेक सेक्टर में गिरावट से एशिया के स्टॉक्स गिरे; साउथ कोरिया, जापान में फरवरी में अच्छी बढ़त की उम्मीद

- फेडरल रिजर्व ने तेजी से अनिश्चित आर्थिक पृष्ठभूमि के खिलाफ अगले सप्ताह अपनी बहुप्रतीक्षित मार्च एफओएमसी नीति बैठक आयोजित की।

- अमेरिकी केंद्रीय बैंक से व्यापक रूप से ब्याज दरों में 0.25% की वृद्धि की उम्मीद है और संकेत है कि आगे की चालें फिलहाल रुकी हुई हैं।

- जैसे, मेरा मानना है कि पॉवेल और कंपनी एक बड़ी नीतिगत त्रुटि करने की राह पर हैं क्योंकि वे अपने तेजतर्रार रुख पर भरोसा करते हैं।

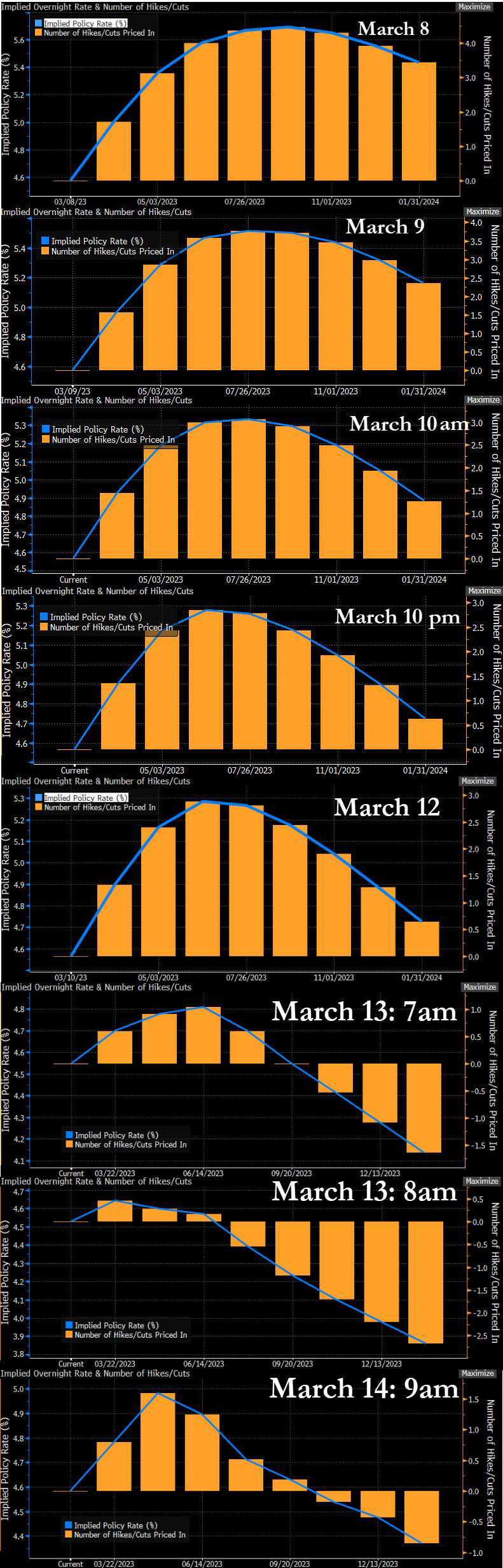

बाजारों ने एक बार फिर अपना विचार बदल दिया है कि उन्हें क्या लगता है कि फेडरल रिजर्व ब्याज दरों के संबंध में अगले सप्ताह करेगा क्योंकि वित्तीय प्रणाली में दरारें दिखाई देने लगी हैं।

वैश्विक बैंकिंग क्षेत्र में उथल-पुथल के बढ़ते संकेतों के कारण अमेरिकी केंद्रीय बैंक की 21-22 मार्च की बैठक के समापन पर संभावित रूप से दरों में 50 आधार अंकों की वृद्धि करने की मूल योजना पिछले सप्ताह सवालों के घेरे में आ गई है।

बुधवार, 8 मार्च को फेड प्रमुख जेरोम पॉवेल की तेजतर्रार कांग्रेस की गवाही के बाद आधे अंक की दर में वृद्धि के लिए बाधाओं के बाद लगभग 80% तक बढ़ गया, वे दांव कुछ ही दिनों में वाष्पित हो गए, सोमवार, 13 मार्च की सुबह तक 50 बीपीएस की गति 2% से कम होने की संभावना के साथ।

Source: Bloomberg

अनिवार्य रूप से, हमने जो देखा वह दर वृद्धि के दांव का एक ऐतिहासिक पुनर्मूल्यांकन था क्योंकि अधिक बैंकिंग उथल-पुथल उभरी, व्यापारियों ने मूल्य निर्धारण को स्थानांतरित करने के लिए संकेत दिया कि यू.एस. केंद्रीय बैंक संभावित रूप से इस महीने लाइन पकड़ सकता है। बुधवार की सुबह तक फेड कार्रवाई नहीं होने की संभावना संक्षेप में 65% तक बढ़ गई, फिर गुरुवार के बाजार के करीब 22% तक गिर गई।

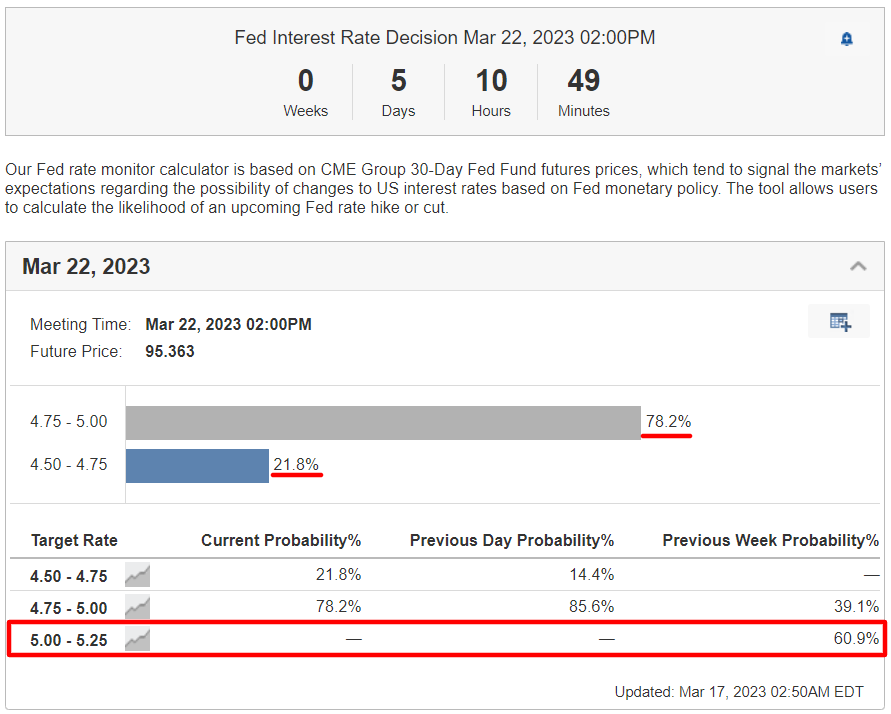

Investing.com Fed Rate Monitor Tool के अनुसार, नवीनतम कदमों ने 0.25 प्रतिशत बिंदु की चाल की 78% संभावना का सुझाव दिया। यह फेड फंड लक्ष्य को 4.75% और 5.00% के बीच की सीमा में रखेगा।

Source: Investing.com

किसी भी तरह से, बाजार धारणा बदल गई है।

फेड चेयर पॉवेल मार्च एफओएमसी बैठक की अगुवाई में व्यापक रूप से 50 बीपीएस बढ़ोतरी का संकेत दे रहे थे, लेकिन पिछले सप्ताह वित्तीय क्षेत्र के स्वास्थ्य के बारे में बिगड़ती आशंकाओं ने मौद्रिक नीति के लिए अधिक संयमित दृष्टिकोण का मार्ग प्रशस्त किया।

कुछ निवेशकों का मानना है कि फेड के आक्रामक दर वृद्धि चक्र के कारण वित्तीय प्रणाली में दरारें आ गई हैं। जैसा कि नीचे दिया गया चार्ट प्रदर्शित करता है, इतिहास दिखाता है कि फेड के मौद्रिक कड़े अभियान वैश्विक वित्तीय प्रणाली पर नकारात्मक प्रभाव डालते हैं।

Source: BofA/Bloomberg

जैसे ही अमेरिकी केंद्रीय बैंक दरें बढ़ाता है, वित्तीय प्रणाली में चीजें "टूटने" लगती हैं, जिसके परिणामस्वरूप अक्सर संकट होता है। हमारे पास 1980 के दशक का लैटिन अमेरिकी ऋण संकट, 1998 में दीर्घकालिक पूंजी प्रबंधन हेज फंड संकट, 2000 में तकनीकी बुलबुला फूटना और 2007 का यू.एस. सबप्राइम हाउसिंग संकट था।

इस मामले में, सिलिकॉन वैली बैंक और सिग्नेचर बैंक के तेजी से बंद होने के बाद, अमेरिकी क्षेत्रीय बैंक पिछले सप्ताह से अत्यधिक दबाव में हैं, जो अमेरिकी इतिहास में दूसरी और तीसरी सबसे बड़ी विफलता है।

फिर खबर आई कि क्रेडिट सुइस (SIX:CSGN) को बेलआउट की आवश्यकता हो सकती है जब सऊदी के एक प्रमुख निवेशक ने कहा कि यह विनियामक मुद्दों के कारण परेशान स्विस ऋणदाता को अधिक पूंजी प्रदान नहीं करेगा। इसने स्विस नेशनल बैंक को तरलता की स्थिति को कम करने में मदद करने के लिए $ 54 बिलियन की जीवन रेखा के साथ गुरुवार की सुबह कदम उठाने के लिए मजबूर किया।

JPMorgan Chase (NYSE:JPM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE) सहित सबसे बड़े अमेरिकी वित्तीय संस्थानों के एक समूह के बाद बैंकिंग क्षेत्र की उथल-पुथल गुरुवार दोपहर जारी रही। :GS), और मॉर्गन स्टेनली (NYSE:MS), संकटग्रस्त फर्स्ट रिपब्लिक बैंक (NYSE:FRC) के बचाव में $30 के रूप में आए ऋणदाता को स्थिर करने में मदद करने के लिए अबीमाकृत जमा में बिलियन।

मेरा मानना है कि फेड जो कुछ भी करता है, वह हार-हार में है 'यदि आप करते हैं तो शापित है और यदि आप नहीं करते हैं तो शापित' स्थिति है। ऐसा प्रतीत होता है कि अमेरिकी केंद्रीय बैंक रस्सी पर चल रहा है, जिसमें प्रत्येक पक्ष में एक बड़ी नीति त्रुटि की संभावना है।

- कोई बदलाव नहीं (21.8%): अगर फेड को दबाव में फोल्ड करना पड़ा और वित्तीय क्षेत्र में तनाव के कारण अगले सप्ताह दरों को अपरिवर्तित रखा गया तो यह लगातार उच्च मुद्रास्फीति को नियंत्रण में लाने के अपने संकल्प पर गंभीर सवाल उठाएगा। इसके अतिरिक्त, केंद्रीय बैंक की विश्वसनीयता को होने वाली क्षति अभूतपूर्व होगी, विशेष रूप से पावेल द्वारा कई बार यह कहने के बाद कि मुद्रास्फीति से लड़ने के लिए दरों को अधिक समय तक ऊंचा रहना होगा।

- 25BPS वृद्धि (78.2%): हालांकि इस समय एक चौथाई बिंदु की चाल सबसे अधिक समझ में आएगी, यह तथ्य कि फेड अपने पिछले आक्रामक रुख पर भरोसा कर सकता है, नीति निर्माताओं को मुश्किल स्थिति में डाल देगा, विशेष रूप से मुद्रास्फीति अभी भी अच्छी तरह से चल रही है केंद्रीय बैंक के 2% -लक्ष्य से ऊपर। यह भी फेड को आसान नीति के जोखिम में छोड़ सकता है क्योंकि मुद्रास्फीति के दबाव में तेजी आनी शुरू हो जाती है।

- 50 बीपीएस वृद्धि (0%): 50 बीपीएस की दर वृद्धि फेड को बहुत अच्छा नहीं करेगी, इस तरह के आक्रामक कदम से अर्थव्यवस्था के लिए 'हार्ड-लैंडिंग' भय में वृद्धि होने की संभावना है, जिसमें एक गहरी और लंबी अवधि शामिल है।

मंदी। इस प्रकार, बैंकिंग क्षेत्र में बढ़ते तनाव के संकेतों को देखते हुए, अमेरिकी केंद्रीय बैंक को इतना बड़ा कदम उठाने के लिए आलोचना का सामना करना पड़ सकता है।

मेरा व्यक्तिगत झुकाव यह है कि पॉवेल एंड कंपनी आगामी बैठक में दरों में 25 आधार अंकों की वृद्धि करने का निर्णय करेगी और यह संकेत देगी कि फिलहाल और बढ़ोतरी रुकी हुई है। वैश्विक वित्तीय प्रणाली में परेशान करने वाली परिस्थितियों को देखते हुए, यह फेड के साल भर के मौद्रिक सख्त चक्र को प्रभावी ढंग से समाप्त कर देगा।

इसके अलावा, मेरा मानना है कि नीति निर्धारक इस बात पर ध्यान देंगे कि वे वित्तीय क्षेत्र में अधिक अस्थिरता के संकेतों को बहुत सावधानी से देख रहे हैं, पॉवेल यदि आवश्यक हो तो और अधिक तरलता उपाय प्रदान करने के लिए तैयार हैं।

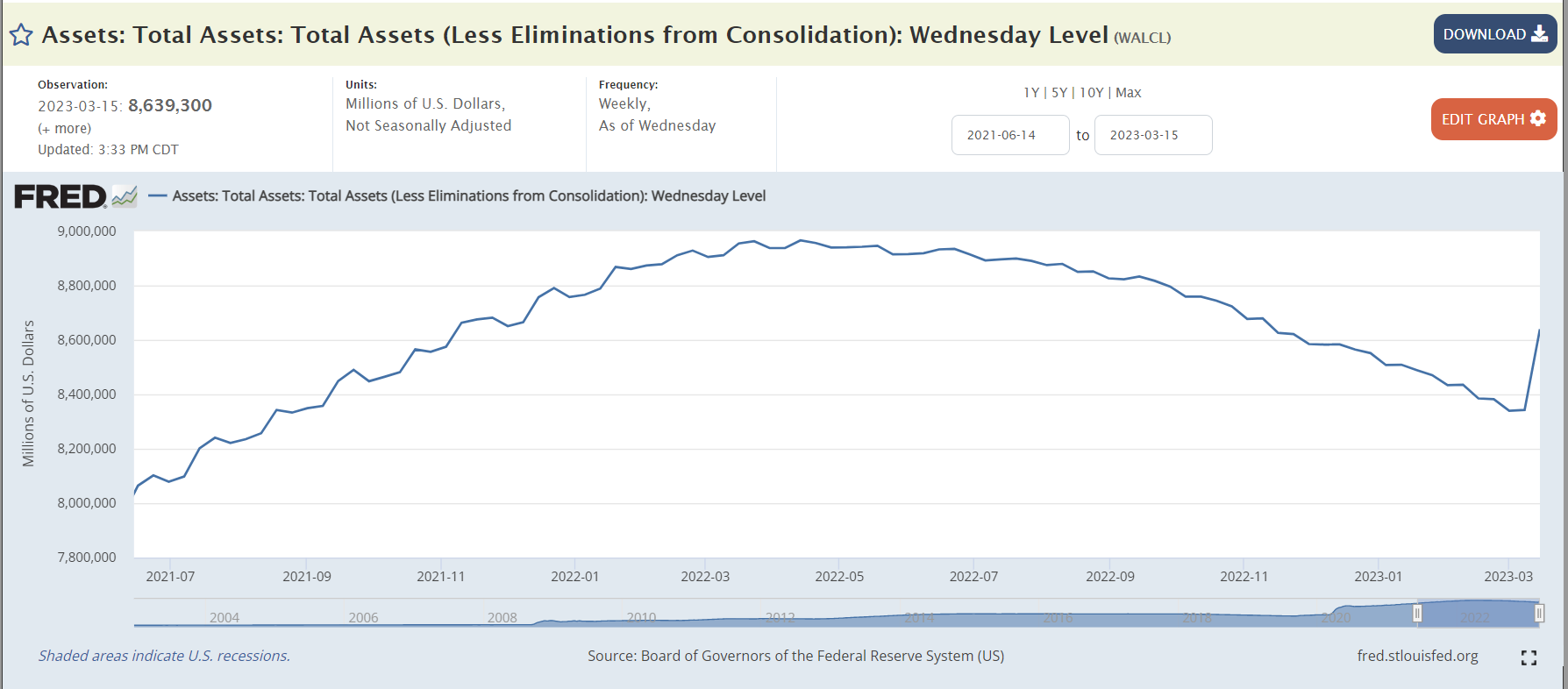

जैसा कि नीचे देखा गया है, फेड की बैलेंस शीट में इस सप्ताह 297 बिलियन डॉलर का उछाल आया, जो चार महीने की मात्रात्मक तंगी को खत्म कर दिया, क्योंकि कैश-स्ट्रैप्ड बैंकों के लिए आपातकालीन ऋण एक नए रिकॉर्ड में बढ़ गए।

Source: St. Louis Fed

Source: St. Louis Fed

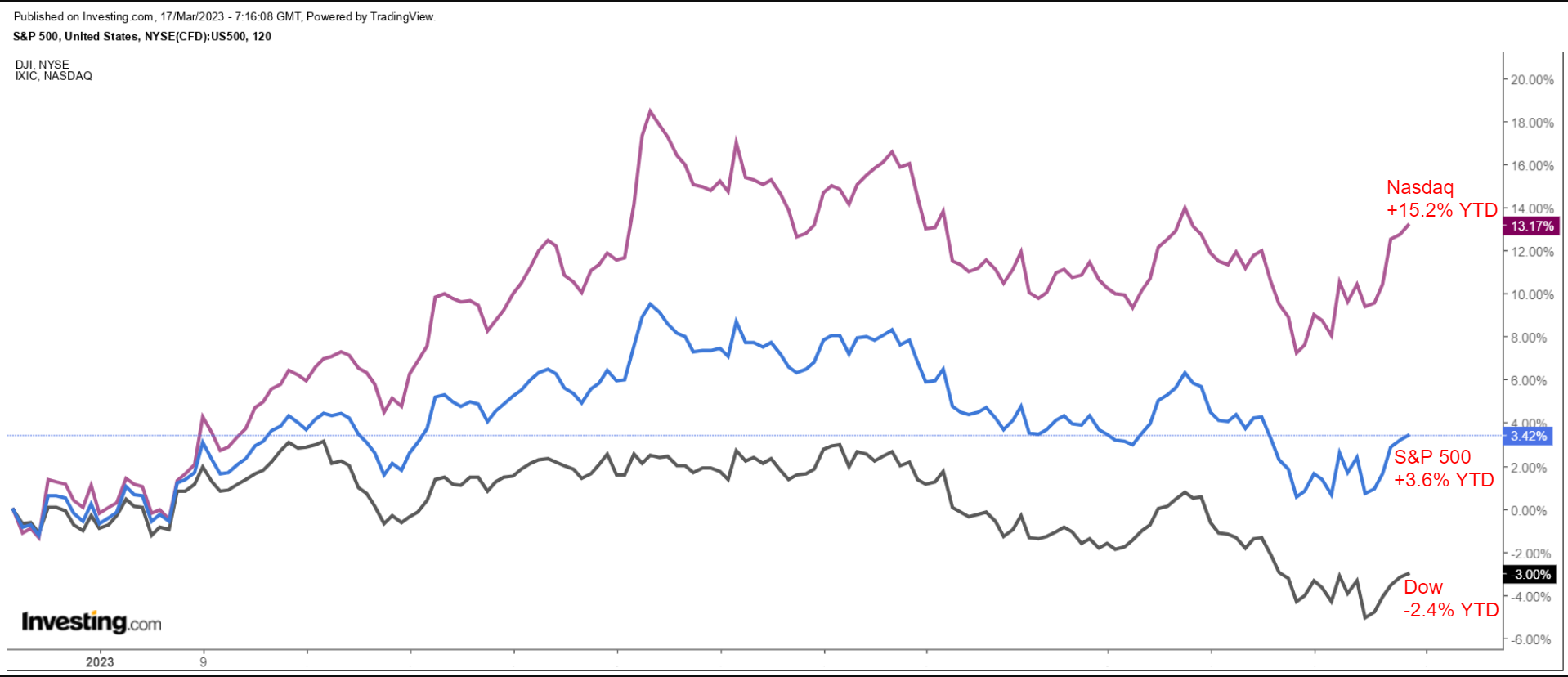

जनवरी में वर्ष की मजबूत शुरुआत के बाद, प्रमुख अमेरिकी औसत ने अपनी रैली को पिघलते हुए देखा है, ब्लू-चिप डॉव जोन्स इंडस्ट्रियल एवरेज के साथ अब वर्ष पर -2.4% नीचे है।

इस बीच, बेंचमार्क S&P 500 और टेक-हैवी नैस्डैक कंपोजिट ने अपने साल-दर-साल के लाभ को क्रमशः +3.6% और +15.2% तक कम कर दिया है, जो उनके 2023 से पीछे हट गया है। उच्च फरवरी की शुरुआत में पहुंच गया।

हमेशा की तरह, लंबी अवधि के निवेशकों को धैर्य रखना चाहिए, और अगले सप्ताह फेड-प्रेरित अस्थिरता के एक और संभावित मुकाबले के बीच अवसर के प्रति सतर्क रहना चाहिए।

***

प्रकटीकरण: लिखने के समय, मैं एसपीडीआर डॉव ईटीएफ (डीआईए), एसपीडीआर एसएंडपी 500 ईटीएफ (एसपीवाई) के माध्यम से डॉव जोन्स इंडस्ट्रियल एवरेज, एसएंडपी 500 और नैस्डैक 100 पर लंबे समय से हूं। और इंवेस्को क्यूक्यूक्यू ट्रस्ट ईटीएफ (क्यूक्यूक्यू)। मैं टेक्नोलॉजी सेलेक्ट सेक्टर SPDR ETF (NYSE:XLK) पर भी लंबे समय से हूं। मैं व्यापक आर्थिक वातावरण और कंपनियों के वित्तीय दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं। इस लेख में चर्चा किए गए विचार केवल लेखक के विचार हैं और इन्हें निवेश सलाह के रूप में नहीं लिया जाना चाहिए।